В срок не позднее 21* апреля 2014 года в соответствии с требованиями НК РФ, налогоплательщики по НДС должны представить налоговую декларацию по налогу за 1 кв. 2014 года.

*Согласно п.5 ст.174 НК РФ, декларация по НДС предоставляется в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Однако в соответствии с п.7 ст.6.1 НК РФ, в случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

Декларация предоставляется в ИФНС по месту учета в качестве налогоплательщика (налогового агента), организациями и ИП, на которых возложены обязанности:

- налогоплательщиков,

- и/или налоговых агентов.

В соответствии со ст.80 НК РФ, налоговая декларация представляет собой заявление налогоплательщика:

- об объектах налогообложения,

- о полученных доходах и произведенных расходах,

- об источниках доходов,

- о налоговой базе, налоговых льготах,

- об исчисленной сумме налога,

- и/или о других данных, служащих основанием для исчисления и уплаты налога.

Налоговая декларация представляется в ФНС по месту учета налогоплательщика:

- по установленной форме на бумажном носителе,

- по установленным форматам в электронном виде,

вместе с документами, которые в соответствии с НК РФ должны прилагаться к налоговой декларации.

Обратите внимание!

С 01.01.2014 года вступила в действие новая редакция п.5 ст.174 НК РФ, согласно которой налогоплательщики/налоговые агенты обязаны представить в ФНС по месту своего учета соответствующую налоговую декларацию:

- по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота (вне зависимости от численности сотрудников).

До 31.12.2013г. при предоставлении деклараций компании руководствовались п.3 ст.80 Налогового кодекса, в соответствии с которым, если среднесписочная численность сотрудников не превышала 100 человек, отчетность можно было представлять на бумажных носителях.

Напоминаем, что в электронном виде налогоплательщики вправе представлять документы, которые в соответствии с НК должны прилагаться к налоговой декларации.

Форма налоговой декларации по НДС и порядок ее заполнения утверждены Приказом Минфина №104н от 15.10.2009г. В 2014 году изменения в декларацию не вносились.

При этом, согласно Письму ФНС России от 17.10.2013г. №ЕД-4-3/18585 «О заполнении налоговых деклараций, представляемых в налоговые органы», с 01.01.2014 года рекомендуется указывать ОКТМО вместо ОКАТО:

«Федеральная налоговая служба информирует, что в целях обеспечения систематизации и идентификации на всей территории Российской Федерации муниципальных образований и входящих в их состав населенных пунктов Министерством финансов Российской Федерации принято решение о переходе с 1 января 2014 года на использование в бюджетном процессе вместо применяемых в настоящее время кодов Общероссийского классификатора объектов административно-территориального деления (далее - ОКАТО) кодов Общероссийского классификатора территорий муниципальных образований (далее - ОКТМО).

В этой связи налогоплательщикам и налоговым агентам при заполнении налоговых деклараций, начиная с 01.01.2014 до утверждения новых форм налоговых деклараций в поле «код ОКАТО» рекомендуется указывать код ОКТМО.»

При заполнении декларации необходимо руководствоваться положениями НК РФ и данными налоговых регистров организации, которые могут не совпадать с данными бухгалтерского учета.

Опираясь на положения НК РФ, порядок заполнения налоговой декларации по НДС и используя данные налогового учета компании ООО «Ромашка», мы заполним декларацию по НДС за 1 квартал 2014 года.

Титульный лист декларации

Заполнение полей декларации следует осуществлять слева направо, начиная с первого (левого) знакоместа.

ИНН, КПП - указываются в соответствии со свидетельством о постановке на учет организации в ИФНС.

Номер корректировки – при предоставлении декларации за отчетный период впервые указывается цифра «0», если предоставляются корректирующие декларации, то указывается номер корректировки по порядку - «1», «2» и т.д.

Налоговый период (код) – в соответствии с Приложением №3 к Порядку заполнения налоговой декларации по НДС, налоговым периодам соответствуют следующие коды:

- 21 - 1 квартал;

- 22 – 2 квартал;

- 23 – 3 квартал;

- 24 – 4 квартал.

Отчетный год – указывается год, за налоговый период которого представляется декларация.

Представляется в налоговый орган (код) – указывается номер ИФНС, в которую предоставляется декларация.

По месту учета (код) - указывается код «400». Данный код означает, что декларация представляется по месту постановки на учет организации - налогоплательщика.

Код ОКВЭД - указывается код вида деятельности согласно классификатору ОКВЭД.

В поле «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» - указывается:

- цифра «1», если декларацию подписывает руководитель организации;

- цифра «2», если декларация подписывается по доверенности (например – главным бухгалтером компании).

В поле «фамилия, имя, отчество полностью» указывается:

- Ф.И.О. руководителя, если Расчет подписывает руководитель.

- Ф.И.О. представителя организации, если Расчет подписывается «по доверенности».

В поле «Подпись» ставится подпись вышеуказанного лица. Подпись заверяется печатью организации.

В поле «Документ, подтверждающий полномочия представителя» указывается вид документа, подтверждающего полномочия подписанта (например – доверенность, ее номер и дата). К декларации необходимо приложить копию указанного документа.

Пример заполнения титульного листа декларации

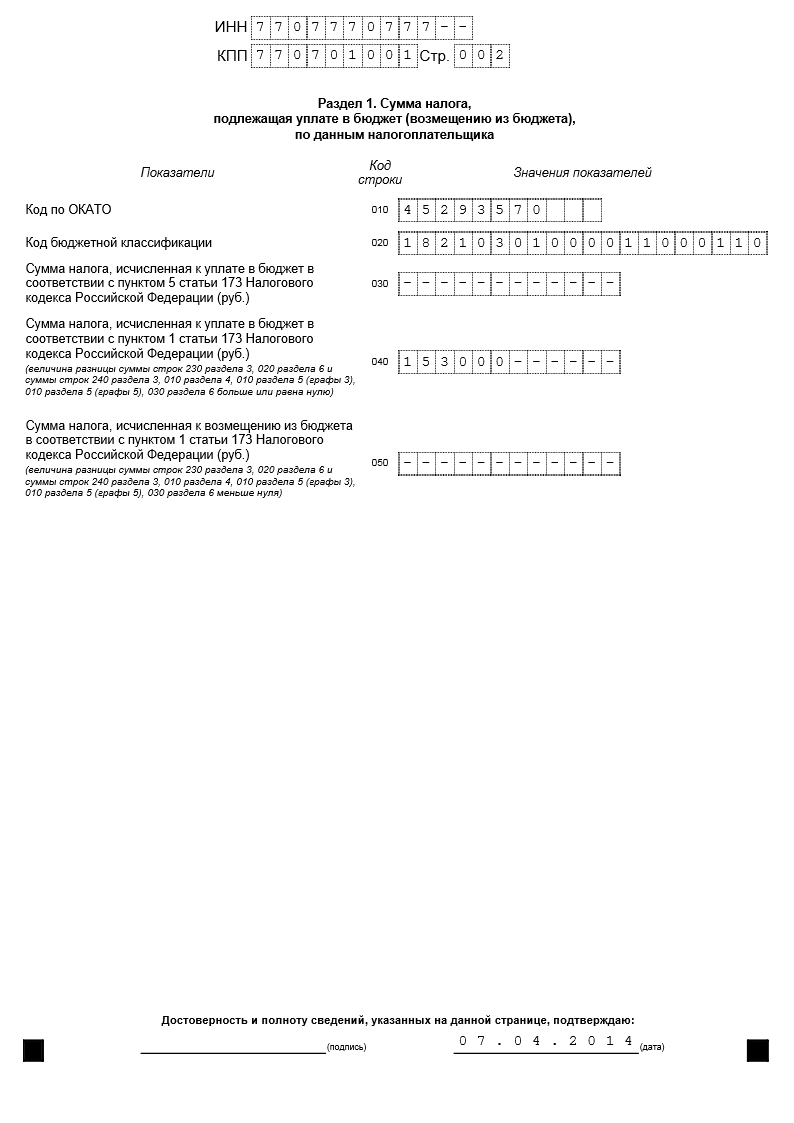

Раздел 1 декларации «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

Показатели Раздел 1 декларации содержат суммы налога, подлежащие уплате в бюджет или возмещению из бюджета, по данным налогоплательщика, а так же код ОКТМО и код бюджетной классификации (КБК) на который подлежит зачислению НДС.

Код по ОКТМО (строка 010) - отражается код согласно Общероссийскому классификатору территорий муниципальных образований (ОКТМО).

С 01.01.2014г. действует ОКТМО ОК 033-2013 (Приказ Росстандарта от 14.06.2013г. №159-ст «О принятии и введении в действие Общероссийского классификатора территорий муниципальных образований ОК 033-2013»).

Код бюджетной классификации (строка 020) – указывается цифровой код 18210301000011000110 (для зачисления НДС на товары, работы, услуги, реализуемые на территории РФ).

Сумма налога, исчисленная к уплате в бюджет в соответствии с пунктом 5 статьи 173 Налогового кодекса РФ (руб.) (строка 030) – указывается сумма налога, подлежащая уплате в бюджет, рассчитываемая следующими лицами в случае выставления ими покупателю счета-фактуры с выделением суммы налога:

- лицами, не являющимися налогоплательщиками, или налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

- налогоплательщиками при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению.

При этом сумма налога, подлежащая уплате в бюджет, определяется как сумма налога, указанная в соответствующем счете-фактуре, переданном покупателю товаров (работ, услуг).

Обратите внимание: Сумма налога, указанная по строке 030, не отражается в разделе 3 декларации и не участвует в расчете показателей по строкам 040 и 050 раздела 1.

Сумма налога, исчисленная к уплате в бюджет в соответствии с пунктом 1 статьи 173 Налогового кодекса РФ (руб.) (строка 040) – указывается сумма НДС к уплате в бюджет.

Сумма налога, исчисленная к возмещению из бюджета в соответствии с пунктом 1 статьи 173 Налогового кодекса РФ (руб.) (строка 050) – указывается сумма НДС к возмещению из бюджета.

Обратите внимание: В соответствии со ст.176 Налогового кодекса, после представления налогоплательщиком декларации, по данным которой НДС подлежит возмещению из бюджета, налоговый орган проверяет обоснованность суммы налога, заявленной к возмещению, при проведении камеральной налоговой проверки в порядке, установленном статьей 88 НК РФ.

Пример заполнения Раздела 1 декларации

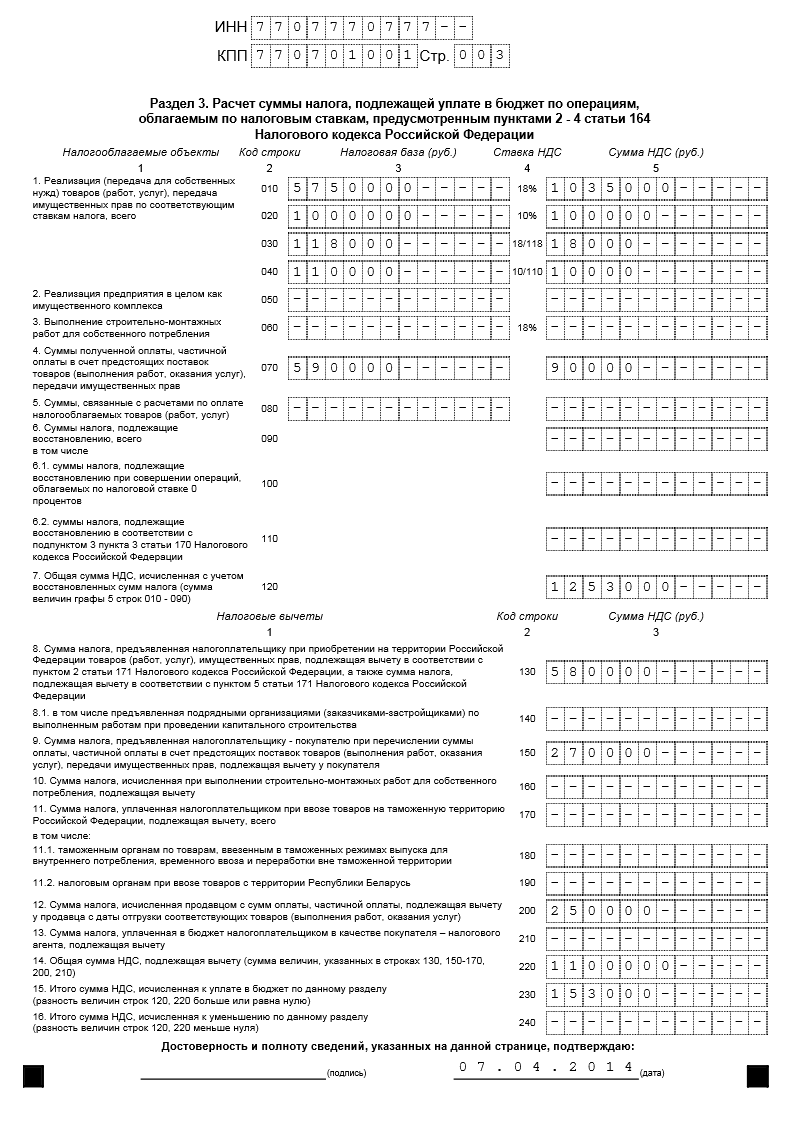

Раздел 3 декларации «Расчет суммы налога, подлежащей уплате в бюджет по операциям облагаемым по налоговым ставкам, предусмотренным пунктами 2 - 4 статьи 164 Налогового кодекса РФ»

Раздел 3 декларации – основной раздел, в котором отражаются данные:

- о налоговой базе по НДС;

- о налоговых ставках НДС;

- суммы начисленного НДС;

- суммы налоговых вычетов;

- и т.д.

«1. Реализация (передача для собственных нужд) товаров (работ, услуг), передача имущественных прав по соответствующим ставкам налога, всего» – указываются суммы налоговой базы, % налоговой ставки и соответствующий им НДС начисленный. Эти суммы должны соответствовать данным книги продаж налогоплательщика.

Налоговая база отражается в сумме, не включающей в себя НДС при реализации товаров, работ и услуг, облагаемых:

Строка 010 - по ставкам НДС 18%.

Строка 020 - по ставкам НДС 10%

В соответствии с п.4 ст.164 Налогового кодекса, налоговая ставка определяется как процентное отношение ставки НДС 10% или 18%, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки, в случаях, когда в соответствии с Налоговым Кодексом сумма налога должна определяться расчетным методом.

Это может происходить в случаях, когда налоговая база определяется как сумма превышения сумм дохода, над суммой расходов на приобретение:

- имущественных прав/денежных требований (п.2-4 ст.155 НК РФ);

- имущества, подлежащего учету по стоимости с учетом уплаченного НДС;

- автомобилей, приобретенных у физических лиц (не являющихся налогоплательщиками) для перепродажи.

Такая налоговая база отражается в сумме, включающей в себя НДС:

Строка 030 – при определении суммы НДС расчетным методом исходя из ставки 18% (18/118).

Строка 040 - при определении суммы НДС расчетным методом исходя из ставки 10% (10/110).

Обратите внимание: По строкам 010 - 040 раздела 3 декларации не отражаются операции:

- не подлежащие налогообложению (освобождаемые от налогообложения);

- не признаваемые объектом налогообложения;

- когда местом реализации не признается территория РФ,

- облагаемые по ставке 0 процентов (в т.ч. при отсутствии подтверждения обоснованности ее применения);

- суммы оплаты, частичной оплаты, полученные в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

«4. Суммы полученной оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав» Строка 070 – указываются суммы авансов полученных, включающие в себя НДС (за исключением сумм авансов, полученных налогоплательщиками, определяющими момент определения налоговой базы в соответствии с пунктом 13 статьи 167 Кодекса) и соответствующие суммы НДС.

При этом, деления на авансы, облагающиеся по ставке НДС 10% и авансы, облагающиеся по ставке 18% не происходит. И суммы авансов, облагаемых по разным ставкам и суммы НДС с них, отражаются в декларации в общей сумме.

Обратите внимание: НДС с поступивших авансов начисляется расчетным методом в соответствии с процентной ставкой НДС, по которой будет облагаться будущая реализация товаров, работ, услуг (18/118 или 10/110 соответственно).

«7. Общая сумма НДС, исчисленная с учетом восстановленных сумм налога (сумма величин графы 5 строк 010 - 090)» Строка 120 – указывается итоговая сумма показателей НДС начисленного к уплате в бюджет, отраженных в строках декларации 010-090.

«8. Сумма налога, предъявленная налогоплательщику при приобретении на территории РФ товаров (работ, услуг), имущественных прав, подлежащая вычету в соответствии с пунктом 2 статьи 171 НК РФ, а также сумма налога, подлежащая вычету в соответствии с пунктом 5 статьи 171 НК РФ» Строка 130 – указываются суммы НДС, подлежащие вычету, в соответствии с Налоговым кодексом. Данные суммы должны соответствовать данным книги покупок налогоплательщика.

«9. Сумма налога, предъявленная налогоплательщику - покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежащая вычету у покупателя» Строка 150 – указываются суммы авансов уплаченных поставщикам товаров, работ, услуг.

Обратите внимание: НДС с авансов выданных может быть принят к вычету при наличии корректно оформленных счетов-фактур от поставщика. Кроме того, так как принятие к вычету такого НДС является правом, а не обязанностью налогоплательщика, это обстоятельство следует отразить в учетной политике организаций для целей налогового учета.

«12. Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая вычету у продавца с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг)» Строка 200 – указываются суммы НДС, ранее начисленных к уплате в бюджет, с тех авансов полученных, которые были зачтены в связи с отгрузкой соответствующих товаров, выполнением работ, оказанием услуг.

«14. Общая сумма НДС, подлежащая вычету (сумма величин, указанных в строках 130, 150-170, 200, 210)» Строка 220 – указывается итоговая сумма показателей НДС к вычету, отраженных выше в строках декларации 130-210.

«15. Итого сумма НДС, исчисленная к уплате в бюджет по данному разделу

(разность величин строк 120, 220 больше или равна нулю)» Строка 230 – указывается сумма НДС, начисленная к уплате в бюджет.

«16. Итого сумма НДС, исчисленная к уменьшению по данному разделу

(разность величин строк 120, 220 меньше нуля)» Строка 240 – указывается сумма НДС, начисленная к возмещению из бюджета.

Пример заполнения Раздела 3 декларации

Прочие операции

Данные по операциям, связанным с реализацией товаров, работ, услуг:

- не подлежащим налогообложению (освобождаемые от налогообложения);

- не признаваемым объектом налогообложения;

- местом реализации которых не признается территория РФ,

- облагаемым по ставке 0 процентов (в т.ч. при отсутствии подтверждения обоснованности ее применения);

отражаются в Разделах 4, 5, 6, 7 декларации.

Начать дискуссию