Проблема 1: покупатель отражает вычет по неначисленному поставщиком НДС

Как известно, налоговики стараются на камеральной проверке выявить как можно больше налоговых разрывов.

Какая это может быть ситуация? Например, покупатель заявляет НДС по полученному от поставщика счету-фактуре к вычету, а поставщик не отражает этот счет-фактуру в книге продаж. Или же вы работаете с организацией - поставщиком, применяющим УСН. Получили счет-фактуру и зарегистрировали его в книге покупок, а поставщик не представил в ИФНС декларацию с заполненным разделом 12. Естественно, что в такой ситуации налоговая потребует у вас пояснений.

Чтобы убедиться в правильности и своевременности начислений НДС у поставщика, необходимо провести с ним сверку. А именно: сравнить данные своей книги покупок с книгой продаж поставщика.

Если оказалось, что поставщик не зарегистрировал счет-фактуру в книге продаж, это не означает, что проверяющие имеют право отказать покупателю в вычете. Они должны доказать, что покупатель заявил его неправомерно.

Если вы покупатель и готовы спорить с налоговиками, отстаивая свою правоту, то можете и в такой ситуации заявлять НДС к вычету. Готовьтесь подтверждать реальность сделки: например, первичкой, наличием ТМЦ на складах, реальностью совершенных операций по доставке ТМЦ. Также в случае спора с налоговиками пригодятся документы, подтверждающие осмотрительность компании при выборе контрагента.

Проблема 2: путаница со ставками по НДС

Следующая частая ошибка, с которой налоговики сталкиваются на камералках - когда покупатель заявил вычет по ставке 18%, а поставщик начислил НДС по ставке 10%. По какой причине могут быть такие несоответствия? Их, как правило, две:

- ошибка покупателя со ставкой налога при ввводе данных из первичных документов в бухгалтерскую программу;

- поставщик самостоятельно нашел собственную ошибку, внес исправления только у себя, а покупателю исправленные документы не предоставил.

Выявляется такая ошибка также при проведении сверки с поставщиком. Кроме того, обязательно сверяйте налоговую ставку, отраженную в счете-фактуре поставщика перед тем, как регистрировать документ в книге покупок.

Налоговики вправе отказать компании в вычете по счету-фактуре с ошибочной ставкой налога (п. 2 ст. 169 НК РФ). Судьи также считают, что вычет налога в данном случае заявить нельзя (например, определение ВС РФ от 20.02.2015 №302-КГ14-8990).

Проблема 3: регистрация покупателем одного и того же счета-фактуры в двух кварталах

Это также наиболее распространенная ситуация, которую выявляют налоговики в процессе камеральной проверки. А что такого в этой ситуации страшного?

В самой регистрации нарушений нет. Действительно, налогоплательщик имеет право регистрировать счет-фактуру в нескольких кварталах, поскольку вычет можно заявлять частично.На камеральной проверке АСК НДС-2 под каждый код операции запускает свой алгоритм сопоставления.

Однако, не забудьте проверить, чтобы общая сумма налога, принятая к вычету в разных кварталах, не превышала НДС в счете-фактуре. Также помните о том, что дробить вычет можно только в случае приобретения товаров, работ или услуг. По ОС вычет нужно заявлять полностью в одном квартале (письмо Минфина России от 18.05.2015 №03-07-РЗ/28263).

Проблема 4: ошибочные коды операций

Некорректные коды операций – очень распространенная ошибка. Как это выглядит на практике? Налогоплательщики обычно указывают неверное значение операции, либо все коды подряд с расчетом, что АСК НДС-2 сама выберет нужный. Но это не так.

Когда код неверный, АСК НДС-2 не может найти нужных сведений и формирует расхождения. Если компания ставит сразу несколько кодов, программа не знает, по какому алгоритму идти. В обоих случаях придет требование.

Чтобы избежать запросов, ФНС просит заполнять коды по примерам, приведенным в письме от 20.09.2016 №СД-4-3/17657@.

Проблема 5: реквизиты счетов-фактур с ошибками

Это еще одна очень популярная ошибка налогоплательщиков - неверные номера и даты счетов-фактур. Такие ошибки могут возникать не только на этапе непосредственной выдачи покупателю счета-фактуры, но и на этапе ввода его данных в бухгалтерскую программу покупателя. Поэтому, опять же - перед сдачей декларации стоит сверяться с поставщиками.

Счет-фактура покупателя может не найти пару, даже когда компании сверили реквизиты. Иногда книга продаж выгружается в раздел 9 декларации с ошибками. ФНС рекомендует сверять счета-фактуры не только по книге продаж поставщика, но и по его декларации.

Если вы сверились с документами контрагента и не нашли никаких расхождений, но ошибки откуда-то взялись, обращайтесь к налоговикам, поскольку они видят причину расхождений.

Чтобы исправить ошибки в кодах или реквизитах счета-фактуры, сдайте пояснения по новому электронному формату ФНС. Уточненка не обязательна, если вы не занизили налог.

Проблема 6: подача пояснений

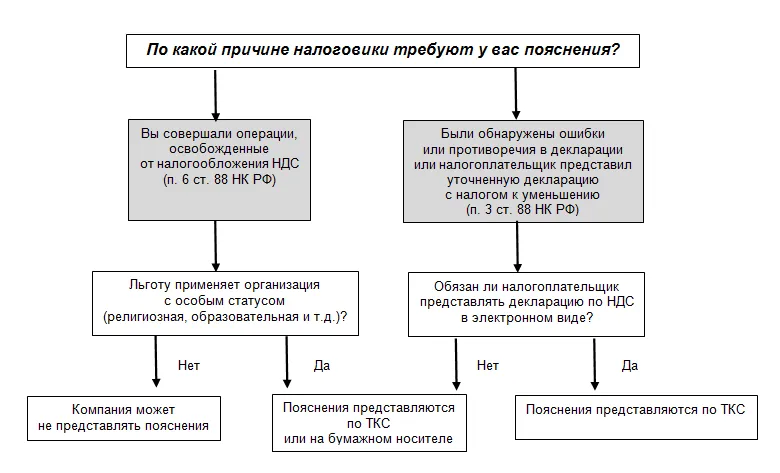

С 1 января 2017 г. компании обязаны сдавать пояснения по НДС только электронно (п. 3 ст. 88 НК РФ). Если ответить на бумаге, организацию могут оштрафовать на 5 или 20 тыс. рублей (ст. 129.1 НК РФ).

Приказ с обязательным электронным форматом вступил в силу только 24 января (приказ ФНС России от 16.12.2016 № ММВ-7-15/682@). До этого был рекомендованный формат (письмо ФНС России от 16.07.2013 № АС-4-2/12705).

Схема. Как представлять пояснения после 1 января 2017 г.

Как ответить, если налогоплательщик получил сразу несколько требований?

В ответ на запрос по НДС компания вправе отправить пояснения либо уточненку (п. 3 ст. 88 НК РФ).

Ранее было так: инспекторы отправляли требование по расхождениям сначала покупателю и только через две недели продавцу. Теперь это делают одновременно. Если у компании налоговые разрывы и с продавцом, и с покупателем, ей может прийти сразу два требования.

В этом случае сами налоговики советуют поступать следующим образом: в первую очередь на каждое требование надо отправить квитанцию о приеме, иначе будет заблокирован расчетный счет (подп. 2 п. 3 ст. 76 НК РФ).

Если компания обнаружила, что в декларации неправильная сумма налога, то надо сдать уточненку. Организация вправе отправить одну уточненку в ответ на несколько требований.

Если сам НДС не меняется, отправьте квитанцию о приеме и пояснения на каждое требование. Если какой-то из запросов останется без ответа, возможен штраф.

Иногда компании отправляют несколько ответов на одно требование: сначала объясняют одно расхождение, потом другое и т. д. Так поступать опасно. В инспекциях говорят, что каждое новое пояснение по НДС обнуляет предыдущее. В ФНС подтвердили: на один запрос можно дать только одно пояснение. Если вы забыли включить в ответ какую-то информацию, можно дослать ее налоговикам. Но добавьте в новый файл пояснений все данные из предыдущего.

Что еще проверит инспектор в декларации по НДС

Как известно, все декларации по НДС попадают в общероссийскую базу АСК НДС-2. Программа ФНС сама сравнивает данные о каждой операции по цепочке движения товара.

Чтобы избежать расхождений, стоит также проверить несколько показателей.

В чем расхождение:

НДС, восстановленный с авансов (строка 090) ≠ вычетам с авансов (строка 130)

Налоговые органы сверят, чтобы покупатель восстановил вычеты по всем авансовым счетам-фактурам, если ранее их заявлял. Это надо сделать на дату принятия товара к учету. Ошибка возможна, если компания заявила вычет, а налог с аванса не восстановила. При получении продукции стоит проверить, оплачена ли она и заявляла ли компания вычет. Вычислить это можно и по счету-фактуре поставщика, в строке 5 должен быть записан номер платежки.

В чем расхождение:

НДС к вычету с авансов (строка 170) > НДС с реализации (строки 010–040)

НДС с уплаченных авансов надо принять к вычету в периоде отгрузки товаров. И налог с реализации должен быть больше, чем вычеты по строке 170. Чтобы избежать расхождений, стоит проверить, вовремя ли компания отразила операции по дебету счета 68 «Расчеты по налогам и сборам». Нестыковка возможна, если с авансов компания заявляет вычет позже периода отгрузки.

В чем расхождение:

вычет агентского НДС (строка 180) > уплаченного агентского НДС (строка 060 предыдущей декларации)

Налоговый агент вправе заявить вычет в периоде, когда фактически заплатил НДС в бюджет. Такой позиции придерживаются чиновники (письмо Минфина России от 23.10.2013 № 03-07-11/44418). А значит, сначала необходимо исчислить налог, а заявить к вычету можно лишь в декларации за следующий период. Важно не делать одновременно проводки с начислением и вычетом НДС.

Комментарии

6Бред. Не обязаны они быть равны.