Расчет по страховым взносам (РСВ) сдают все работодателями по итогам каждого квартала. Рассмотрим, в какие сроки и на каком бланке нужно сдать РСВ за 1 квартал 2020 года, а также подробно остановимся на порядке заполнения этого отчета.

Если хотите знать, как и когда сдавать РСВ в 2023 году по новым правилам, смотрите бесплатный урок по курсу «Все новые правила для бухгалтера 2023». Эксперты все рассказывают на примерах.

Кто сдает РСВ за 1 квартал 2020 года

Расчет по страховым взносам введен с 2017 года. Он заменил сразу несколько форм, отмененных после передачи страховых взносов в ведение налоговиков: РСВ-1, РСВ-2, РСВ-3 и частично 4-ФСС.

Сдать РСВ за 1 квартал 2020 года должны работодатели, осуществляющие выплаты:

сотрудникам, работающим по трудовым договорам (независимо от срока его действия);

лицам, с которыми заключены договоры ГПХ;

авторам произведений по договорам авторского заказа;

«физикам» по договорам об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

Сдают РСВ следующие работодатели:

организации;

обособки российских организаций, самостоятельно выплачивающие доход своим работникам и платящие с него взносы в бюджет;

обособки иностранных организаций, работающие на территории России;

ИП;

главы КФХ;

физлица без статуса ИП.

Нулевой РСВ сдают:

единственные учредители, работающие одновременно гендиректорами;

организации или ИП, если в отчетном периоде у них не было деятельности и выплат сотрудникам;

главы КФХ при отсутствии сотрудников и деятельности.

ИП, адвокаты, частные нотариусы, у которых нет наемных работников, расчет по страховым взносам не сдают.

Бланк РСВ за 1 квартал 2020 года

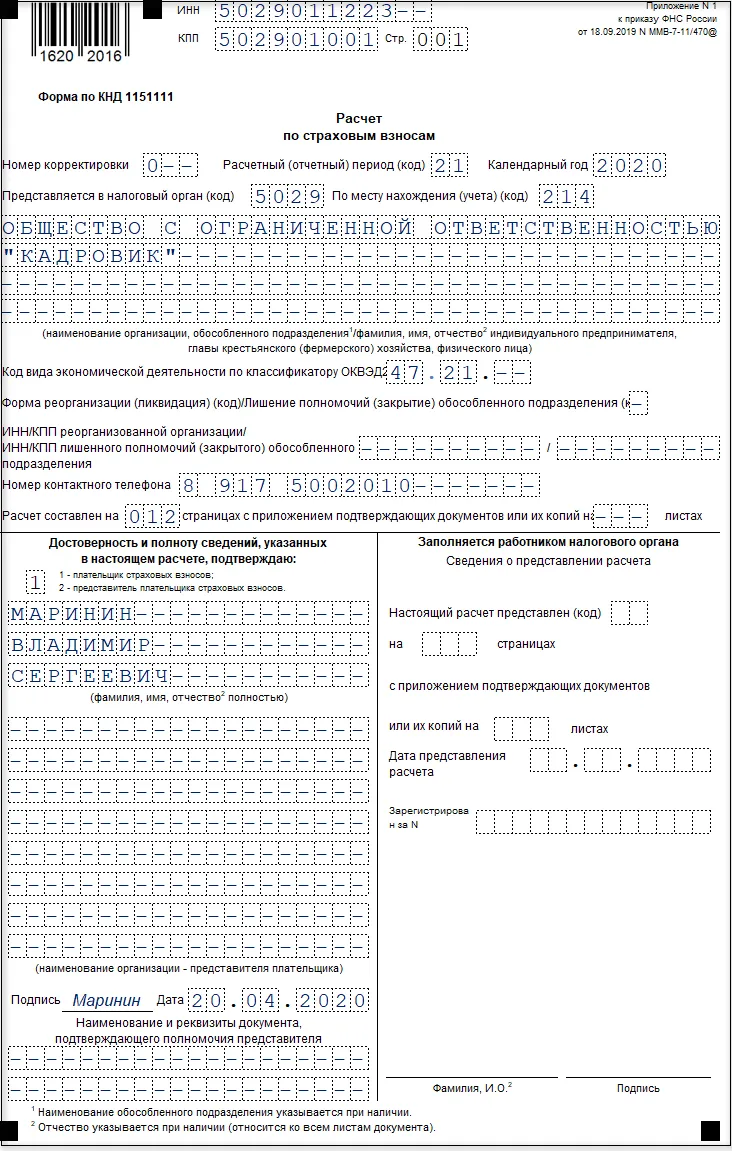

За 1 квартал 2020 года РСВ сдается по новой форме, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

По сравнению с прежним бланком (утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@), в новом РСВ сокращено на треть общее количество показателей и учтены последние законодательные изменения в порядке исчисления страховых взносов. В том числе:

добавлена ячейка «Тип плательщика (код)» ? в ней проставляется код 1 (при начислении выплат физлицам) или код 2 (если выплат в отчетном периоде не было);

в Приложении № 2 добавлена строка «Количество физических лиц, с выплат которым начислены страховые взносы»;

удалены отдельные Приложения к Разделу 1 в связи с изменениями, внесенными в ст. 427 НК РФ;

внесены иные поправки в форму РСВ и порядок ее заполнения (исключены и добавлены отдельные строки в Разделе 3, обновлен перечень кодов для плательщиков страховых взносов по пониженным тарифам и др.).

РСВ, сдаваемый по итогам 1 квартала 2020 года, состоит из 3 разделов и 11 приложений к ним. Но все их заполнять не нужно. Обязательны для включения в расчет:

титульный лист;

Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

подраздел 1.1 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное пенсионное страхование»;

подраздел 1.2 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное медицинское страхование»;

приложение № 2 к Разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Порядок заполнения листов РСВ следующий: титульный лист, Раздел 3 (на каждого работника), приложения к Разделу 1, Раздел 1.

Остальные листы РСВ заполняются при необходимости:

Раздел или приложение РСВ | Кто и в каком случае заполняет |

Раздел 2 и приложение 1 к Разделу 2 | Включаются в состав РСВ главами КФХ |

Подразделы 1.3.1,1.3.2 приложения 1 к Разделу 1 Приложение 1.1. к Разделу 1 Приложения 5-8 к Разделу 1 | Включаются в РСВ при применении плательщиками соответствующих тарифов страховых взносов |

Приложения 3 и 4 к Разделу 1 | Включаются в РСВ при произведении плательщиками расходов на выплату страхового обеспечения по обязательному соцстрахованию на случай ВНиМ |

На бумаге или электронно?

Сдать РСВ за 1 квартал 2020 года можно несколькими способами:

На бумаге — если численность сотрудников не больше 10 чел.

Если в отчетном периоде вы выплатили доход максимум 10 работникам, расчет можно сдать как на бумаге, так и в электронной виде.

В электронной форме — если численность сотрудников 11 чел. и более.

Если в 1 квартале 2020 года выплачивался доход более, чем 10 сотрудникам, РСВ сдается исключительно в форме электронного документа, подписанного ЭЦП. В ИФНС он направляется по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота.

Напомним, что в 2019 году расчет сдавался в электронной форме, если среднесписочная численность сотрудников, получивших доход за прошлый период, превысила 25 человек.

Срок сдачи РСВ за 1 квартал 2020 года

Расчет по страховым взносам представляют в ИФНС не поздже 30 числа месяца, следующего за отчетным кварталом. Однако если крайний срок сдачи отчета падает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Срок сдачи РСВ за 1 квартал 2020 год ? не позднее 30.04.2020. Это четверг (рабочий день), а потому никаких переносов нет. РСВ за 1 квартал 2020 года необходимо сдать в ИФНС не позднее 30.04.2020.

Требования к заполнению РСВ за 1 квартал 2020 года

Они указаны в Порядке заполнения этого отчета, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@:

Страницы расчета нумеруют в сквозном порядке, начиная с титульника.

Сведения в РСВ вносят заглавными печатными буквами слева направо.

При заполнении расчета вручную используют чернила черного, фиолетового или синего цветов.

При заполнении РСВ на компьютере устанавливают шрифт Courier New высотой 16-18.

Править ошибки с помощью замазки и прочих корректирующих средств недопустимо.

Если РСВ формируете на бумаге, распечатайте каждый лист на отдельной странице.

Распечатанный отчет не скрепляется, даже скрепками. Передавать его на проверку рекомендуется в отдельном файле.

В полях, где отсутствуют количественные или суммовые показатели, указывают «0», в остальных пустующих строках и ячейках проставляют прочерк. Но если отчет заполняется с использованием программы, прочерки в пустых ячейках допускается не ставить.

Заполняем титульный лист

Порядок заполнения титульного листа РСВ

Строка | Что указывают |

ИНН | ИНН в соответствии со свидетельством о постановке на налоговый учет. Так как ИНН юрлиц на 2 знака короче, чем ИНН ИП, в оставшихся ячейках поставьте прочерки |

КПП |

|

Номер корректировки | Если расчет сдаете впервые за 2020 год, поставьте «0 – -». Если составляете уточненку, поставьте «1- -», «2- – » и т. д. (в зависимости от того, какую корректировку по счету сдаете) |

Расчетный (отчетный) период (код) | Код периода, за который сдаетсе отчет. Для РСВ за 1 квартал вносим код «21». Если расчет сдаетсе по итогам 1 квартала, но в связи с реорганизацией (ликвидацией) компании, укажите код «51», при снятии с учета ИП или главы КФХ ? код «83». Коды остальных периодов указаны в Приложении № 3 к Порядку заполнения (они представлены в таблице ниже) |

Календарный год | Год того периода, за который сдаете расчет. Для РСВ за 1 квартал 2020 года это «2020» |

Представляется в налоговый орган (код) | Код ИФНС, в который сдаете расчет |

По месту нахождения (код) |

Эти коды приведены в Приложении № 4 к Порядку заполнения |

«Наименование организации, ОП…» |

|

Код вида деятельности (ОКВЭД) | Код основного вида деятельности работодателя |

Номер контактного телефона | Укажите в следующем формате: «8 пробел код пробел номер». Например: «8 917 2002010» |

Расчет составлен | Общее количество листов, из которых состоит РСВ. Незаполненные страницы к расчету не прикладывают |

С приложением подтверждающих документов | Заполняют, только если к РСВ приложены какие-либо документы: например, доверенность на представителя. В других случаях в этой строке ставят прочерки |

Достоверность и полноту…. |

|

ФИО полностью |

|

Наименования документа…. | Наименование и реквизиты документа, на основании которого действует представитель. Например: «Доверенность № 1 от 10.04.2020» |

Заполняем Раздел 3

Заполняется в отношении всех работников, которым в 1 квартале 2020 года вы производили выплаты в рамках трудовых и гражданско-правовых договоров.

Порядок заполнения Раздела 3 РСВ

Строка | Что указывают |

010 | Признак аннулирования сведений о застрахованном лице (указывается «1» при аннулировании ранее поданных сведений по данному застрахованному лицу, а также при корректировке данных по строкам 020-060). При первичном заполнении РСВ данное поле не заполняют |

020-070 | Данные о работнике: ИНН, СНИЛС, ФИО, дата рождения |

080 | Код страны, гражданином которой является работник. Для РФ код «643». Перечень кодов для других стран приведен в Общероссийском классификаторе стран мира (ОКСМ). Если у работника нет гражданства, указывают код страны, которая выдала ему документ, удостоверяющий личность |

090 |

|

100 | Код документа, удостоверяющего личность:

* Полный перечень кодов см. ниже |

110 | Паспортные данные сотрудника. Знак № не ставят (номер от серии отделяют пробелом) |

120 | Номера трех месяцев последнего квартала: 1, 2, 3 |

130 | Код категории застрахованного лица. Уточнить его можно в Приложении № 7 к Порядку заполнения (например, «НР» обозначает лиц, на которых распространяется обязательное пенсионное страхование, включая тех, кто занят на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страхвзносы по основному тарифу) |

140 | Сумма выплат в отношении сотрудника помесячно |

150 | База по взносам на ОПС в пределах лимита (1 292 000 руб. в 2020 году) |

160 | Сумма выплат по договору ГПХ (если они были) |

170 | Сумма взносов с базы, не превышающей лимит в 1 292 000 руб. (для ОПС) |

Блок 3.2.2 заполняют, только если в 1 квартале 2020 года осуществлялись выплаты, облагаемые взносами на ОПС по доптарифу.

Если хотите знать, как и когда сдавать РСВ в 2023 году по новым правилам, смотрите бесплатный урок по курсу «Все новые правила для бухгалтера 2023». Эксперты все рассказывают на примерах.

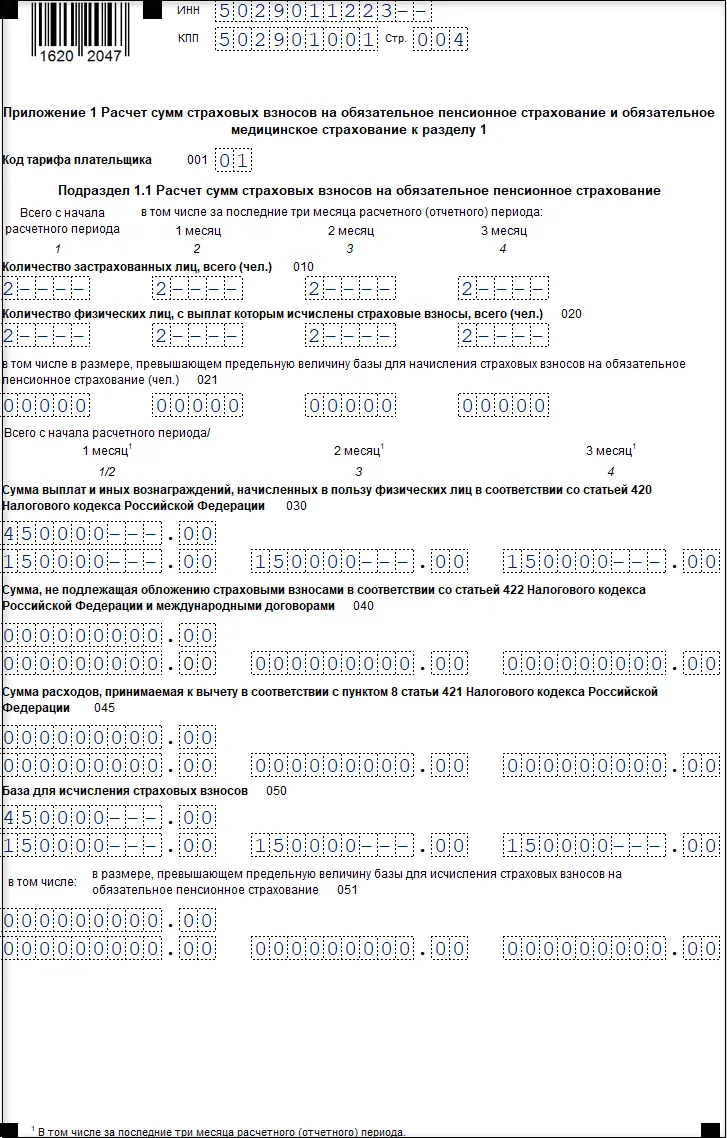

Заполняем приложение № 1 к Разделу 1

Всеми работодателями заполняются два подраздела приложения № 1:

1.1 — здесь производится расчет суммы взносов на ОПС;

1.2 — в нем показывается расчет взносов на ОМС.

Подраздел 1.3 заполняйте, если в 1 квартале 2020 года вы платили взносы по доптарифам на ОПС и соцобеспечение отдельных категорий сотрудников.

Правила заполнения подраздела 1.1 приложения № 1 РСВ

Строка | Что указывают |

001 | Код тарифа плательщика взносов. Узнать его можно в Приложении № 5 к Порядку заполнения. Коды, используемые при заполнении РСВ за 1 квартал 2020 года, приведены ниже |

010 | Слева направо — общее количество застрахованных сотрудников независимо от того, получали ли они доход в 1 квартале 2020 года:

|

020 | Слева направо — количество сотрудников, которым выплачивался доход, облагаемый взносами на ОПС:

|

021 | Если в течение отчетного квартала доход сотрудников превысил предельную базу по взносам, покажите их количество в графах этой строки. В 2020 году предельная база по взносам на ОПС — 1 292 000 руб. |

030 | Сумма выплат сотрудникам, облагаемая взносами на ОПС:

В эту строку не включают выплаты, которые не являются объектом обложения страхвзносами: дивиденды, материальную выгоду, выплаты по договорам аренды или при продаже имущества. |

040 | Если какие-то выплаты в течение года не облагались взносами на ОПС, их отражают в графах этой строки в таком же порядке, как мы отразили взносы в стр. 030 |

045 | По этой строке показывают суммы:

|

050 | База по взносам за 1 квартал и январь-март 2020 года. Значение этой строки рассчитывают по формуле: стр. 030 — стр. 040 — стр. 045 |

051 | База по взносам, превышающая предельный лимит |

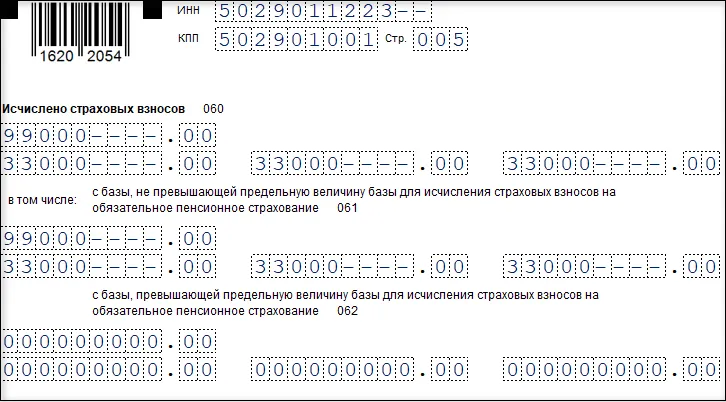

060 | Сумма исчисленных страховых взносов, рассчитанная по формуле: стр. 050 х тариф. Стр. 060 = стр. 061 + стр. 062 |

061 | Сумма исчисленных за 1 квартал 2020 года страхвзносов с базы, не превышающей лимит 1 292 000 руб. Рассчитывают по формуле: (050 — 051) х тариф |

062 | Сумма взносов, исчисленных с базы, превышающей предельную величину. Рассчитывают по формуле: стр. 051 х на тариф |

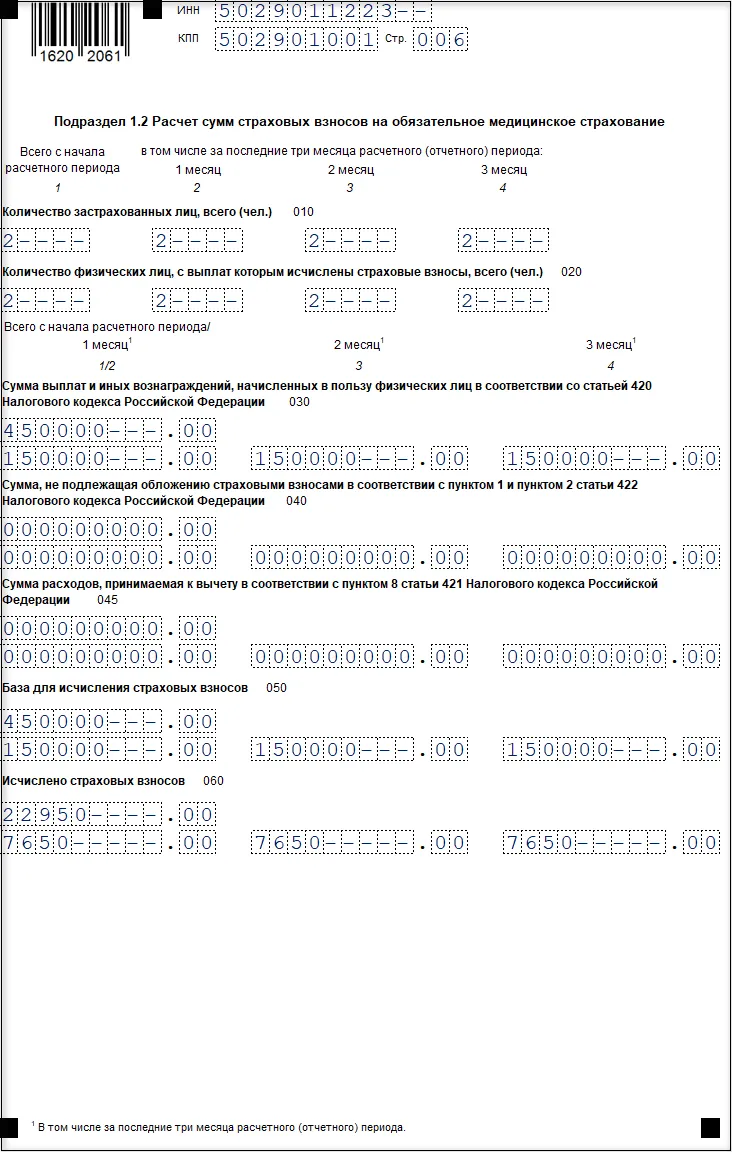

Заполняем подраздел 1.2 приложения № 1

Подраздел 1.2 включает данные по взносам на ОМС. Заполняют его в том же порядке, что и подраздел 1.1. Так как предельной базы по взносам на медстрахование нет, то заполнить его легче, чем предыдущий.

Заполняем приложение № 2 к Разделу 1

В данном приложении производят расчет взносов по ВНиМ. Взносы на травматизм в нем не отражают, поскольку они включаются в расчет 4-ФСС.

Порядок заполнения приложения № 2 к Разделу 1

Поле, строка | Что указывают |

Поле 001 | Применяемый код тарифа (согласно Приложению № 5 к Порядку заполнения РСВ) |

Поле 002 | «1» — если пособие работникам выплачивает ФСС минуя работодателя (прямые выплаты). Сейчас такой порядок выплаты реализован лишь в некоторых регионах-участниках пилотного проекта; «2» — если пособие по ВНиМ выплачивает работодатель с зачетом средств от ФСС (зачетная система) |

Стр. 010 | Общее количество застрахованных лиц в 1 квартале 2020 года и отдельно по каждому месяцу 1-го квартала. Физлиц, с которыми заключены договоры ГПХ, в этой строке не учитывают. Исполнителей по ГПД отражают здесь, только если с их дохода платятся взносы на ВНиМ, и это зафиксировано в договоре |

Стр. 015 | Общее количество физлиц, с выплат и иных вознаграждений которым исчислены страхвзносы (нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно) |

Стр. 020 | Сумма выплат в пользу сотрудников за 1 квартал 2020 года, и за каждый месяц отдельно. Данные вносят в том же порядке, что и при заполнении стр. 030 подразделов 1.1 и 1.2 Приложения № 1 |

Стр. 030 | Выплаты, не подлежащие обложению взносами: госпособия, компенсации, единовременная матпомощь и прочие выплаты, перечисленные в ст. 422 НК РФ. Здесь же отражают суммы расходов, связанных с извлечением доходов по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору и др. |

Стр. 040 | Выплаты, превышающие предельную базу по взносам в ФСС в 2020 году, — 912 000 руб. |

Стр. 050 | База для расчета взносов (стр. 020 — стр. 030 — стр. 040) |

Стр. 055 | База для исчисления страхвзносов на обязательное соцстрахование ВНиМ в отношении сумм выплат и иных вознаграждений, начисленных в пользу иностранцев и лиц без гражданства, временно пребывающих в РФ (кроме лиц-граждан государств-членов ЕАЭС (нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяцы из последних 3 месяцев расчетного (отчетного) периода соответственно) |

Стр. 060 | Сумма исчисленных взносов по итогам 1 квартала и каждого месяца отдельно. Значение по этой строке рассчитывается по формуле: стр. 050 х тариф страховых взносов |

Стр. 070 | Эту строку заполняют, только если используется зачетная система выплат (в стр. 001 указан код «2»). В ней отражают выплаты по ВНиМ. Обратите внимание: первые 3 дня болезни работодатель оплачивает из собственных средств, и включать их в эту строку не нужно (ч. 2 ст. 3 Закона от 29.12.2006 № 255-ФЗ) |

Стр. 080 | Сумма расходов, возмещенных ФСС. Ее, как и строку 070, заполняют работодатели, использующие зачетную систему |

Стр. 090 | Сумма взносов к уплате в бюджет или сумма превышения расходов над исчисленными взносами. Значение этой строки рассчитывают по формуле: стр. 060 — стр. 070 + стр. 080. В строке «Признак» укажите:

|

Заполняем приложение № 3 к Разделу 1

Это приложение необязательное и заполняется, только если в 1 квартале 2020 года осуществлялись выплаты пособий:

по временной нетрудоспособности;

по беременности и родам;

по уходу за ребенком;

за постановку на учет по беременности в ранние сроки;

при рождении ребенка;

по уходу за ребенком-инвалидом (оплата дополнительных выходных дней);

на погребение.

По каждой выплате указывают:

количество случаев, являющихся основанием для выплаты или их получателей;

количество оплаченных дней нетрудоспособности (количество выплат или пособий);

сумму произведенных расходов (в том числе за счет федерального бюджета).

В стр. 100 указывают общую сумму расходов (сумма строк 010-090).

В стр. 110 справочно отражают сумму начисленных, но невыплаченных пособий (кроме пособий, начисленных за март, в отношении которых не пропущен срок выплаты).

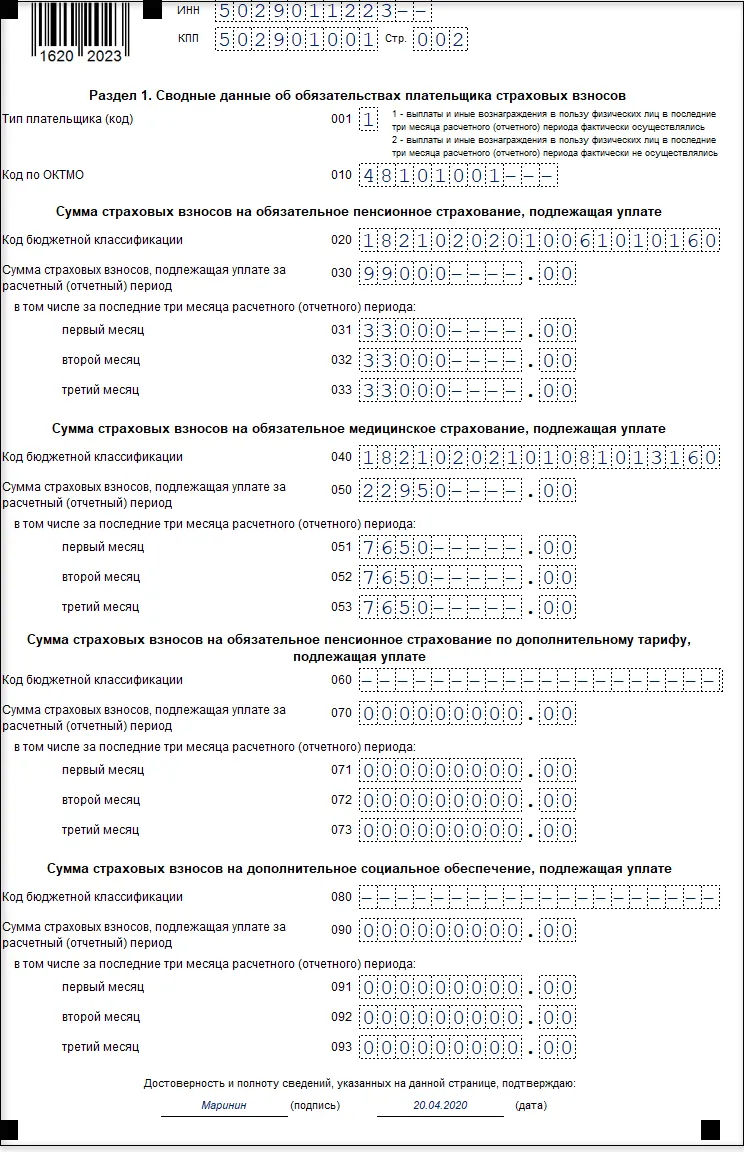

Заполняем Раздел 1

Раздел 1 включает сводные данные по каждому виду страховых взносов, уплачиваемых в ФНС, и заполняется в последнюю очередь.

Порядок заполнения Раздела 1 РСВ

Строка | Что указывают |

ОКТМО | Код ОКТМО, по которому уплачивались страховые взносы |

020 | КБК, на который зачисляются взносы на ОПС. При заполнении РСВ за 1 квартал 2020 используют КБК 18210202010061010160 |

030 | Общая сумма начисленных страхвзносов на ОПС с начала года |

031-033 | Сумма начисленных страхвзносов за последние 3 месяца:

|

040 | КБК по страховым взносам на ОМС. При заполнении РСВ за 1 квартал 2020 года вносят код 18210202101081013160 |

050 | Сумма начисленных с начала года взносов на ОМС за всех сотрудников |

051-053 | Помесячно сумма взносов за последний квартал — по аналогии со взносам на ОПС |

060-073 | Этот блок заполняют, если в 1 квартале 2020 года начислялись взносы на ОПС под доптарифу. Если взносы начислялись на разные КБК, заполняют столько листов Раздела 1 (стр. 060-073) сколько использовалось КБК |

080-093 | Этот блок заполняют, если в 1 квартале 2020 года начислялись взносы на дополнительное соцобеспечение. Если они платились на разные КБК, заполняют Раздел 1 по количеству КБК |

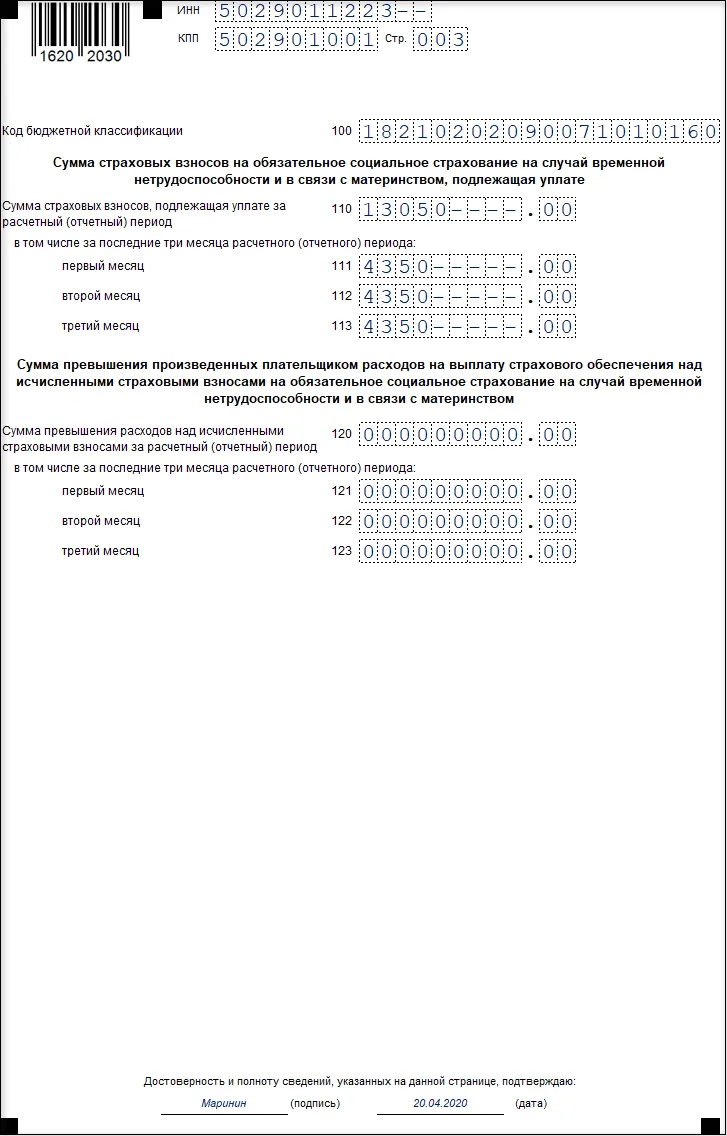

100 | КБК по взносам на случай ВНиМ — 18210202090071010160 |

110 | Сумма страховых взносов на обязательное соцстрахование на случай ВНиМ, подлежащая уплате в бюджет за расчетный (отчетный) период |

111-113 | Сумма взносов к уплате помесячно (за январь-март) |

120 | Если сумма выданных пособий превысит сумму начисленных взносов, разницу отражают в этой строке |

121-123 | Сумма превышения с разбивкой по месяцам: за январь, февраль, март |

В Разделе 1 заполняют либо блок стр. 110-113 (с указанием суммы взносов к уплате) либо блок стр. 120-123 (с указанием суммы превышения выданных пособий над начисленными взносами). Одновременно эти блоки не могут быть заполнены.

Штрафы за РСВ 2020

Вид ответственности и размер штрафа зависит от правонарушения:

Нарушение | Наказание | Основание |

Несвоевременная сдача РСВ |

| ст. 119 НК РФ |

Дополнительно к ответственности могут привлечь должностных лиц работодателя, которым будет начислен штраф от 300 до 500 руб. | ст. 15.5 КоАП РФ | |

Заблокировать расчетный счет за пропуск срока сдачи РСВ налоговики не смогут | Письмо ФНС России от 10.05.2017 № АС-4-15/8659 | |

Сдача РСВ на бумаге при обязанности представления в электронной форме | Штраф 200 руб. за документ | ст. 119.1 НК РФ |

Отчет сдан с грубыми ошибками, повлекшими занижение базы по взносам | Штраф — 20% от суммы неуплаченных страх взносов, но не менее 40 000 руб. | ст. 120 НК РФ |

Снизить размер штрафа (в том числе минимального) вполне реально — если есть смягчающие обстоятельства. К примеру, если опоздали с представлением РСВ на 1 день.

Список смягчающих обстоятельств приведен в ст. 112 НК РФ, но ориентирован на «физиков» (личные и семейные проблемы, тяжелое финансовое положение и т. д.). Этот список открытый, поэтому заранее подготовьте аргументы, чтобы убедить контролеров снизить штраф.

Обновленные контрольные соотношения по РСВ

При приеме расчетов за 1 квартал 2020 года инспекторы будут проверять их по обновленным контрольным соотношениям (Письмо ФНС от 07.02.2020 № БС-4-11/2002@).

Обновленные КС позволяют сравнивать ежемесячные суммы выплат, полученных сотрудниками в рамках трудовых отношений, не только с региональным МРОТ, но и со средней зарплатой в регионе по данной отрасли экономики за предыдущий расчетный период. Это позволяет налоговикам выявлять «теневые» зарплаты.

По сравнению с прежними, обновленные контрольные соотношения изменились незначительно. Их список сократили, а также добавили проверку по новым строкам РСВ:

стр. 045 подразделов 1.1. и 1.2 Приложения № 1 к Разделу 1;

стр. 015 Приложения № 2 к Разделу 1.

Большинство показателей РСВ оценивается по каждому коду тарифа плательщика.

Если контрольные соотношения нарушены, инспекторы вышлют уведомление. Это произойдет не позднее дня, следующего за днем получения инспекцией РСВ.

Подводим итоги

Расчет по страховым взносам (РСВ) за 1 квартал 2020 года нужно сдать в ИФНС не позднее 30.04.2020.

Представить расчет на бумаге можно, только если численность сотрудников, которым был выплачен доход, не превысила 10 человек. На 11 и более сотрудников РСВ сдается исключительно в электронной форме.

Обязательны к заполнению всеми работодателями: титульный лист, Раздел 1, подразделы 1.1 и 1.2 приложения № 1 к Разделу 1, приложение № 2 к Разделу 1 и Раздел 3.

Начиная с отчетности за 1 квартал 2020 года РСВ оформляется на новом бланке.

Комментарии

16Подскажите пожалуйста, если сотрудник весь квартал был в отпуске без сохранения содержания, то его указываем в персонифицированном разделе с нулевым доходом или нет? Сзвм на него сдается

СЗВ-М обязаны сдавать в таком случае

Подскажите, пожалуйста,

1)приложение № 2 к Разделу 1 строка 070 В ней отражают выплаты по ВНиМ.

То есть, например, пособие до 1.5 лет начислено за декабрь 1800р,уплатили в январе.

Указать за 1 мес. 2020 г (январь) сумму 1800р. То есть по факту уплаты, а не ЗА какой месяц выплата. Правильно?

2) Где в отчете указывается уплата страховых взносов? я поняла что 070 строка для выплат страх.обеспечения

нашла в приказе ФНС № ММВ-7-11/551@ от 10.10.2016

11.2. По строкам 010 - 070 приложения N 2 производится расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, исходя из сумм выплат и иных вознаграждений, производимых в пользу физических лиц, являющихся застрахованными лицами в системе обязательного социального страхования.

но все таки ЗА какой месяц или в КАКОМ месяце выплату ставить?