Этот документ наделен большими возможностями: позволяет внести изменения в расчеты с контрагентами, когда период уже закрыт, провести, такие операции как взаимозачет, зачет авансов и задолженностей, списание задолженностей и прочие изменения в учете расчетов, необходимость которых чуть ли не ежедневно возникает в реальной жизни бухгалтера.

В статье мы максимально подробно разберем функционал этого документа в программе «1С:Бухгалтерия предприятия» ред. 3.0., объясним, в чем преимущество корректировки долга перед ручной операцией.

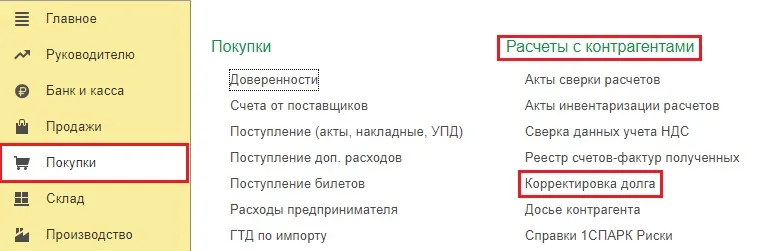

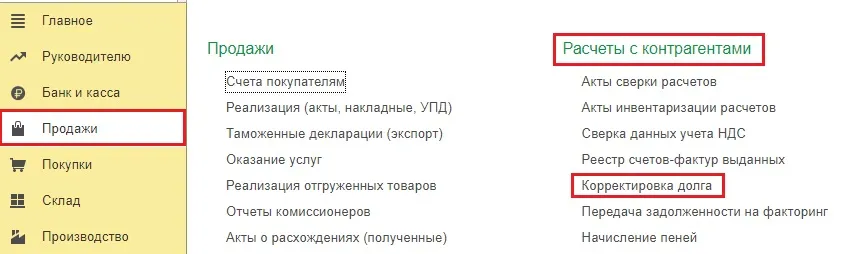

В 1С: Бухгалтерии предприятия ред. 3.0 корректировку долга можно найти сразу в двух разделах: «Покупки» и «Продажи».

Разницы от нахождения в разных разделах программы нет, это один и тот же документ!

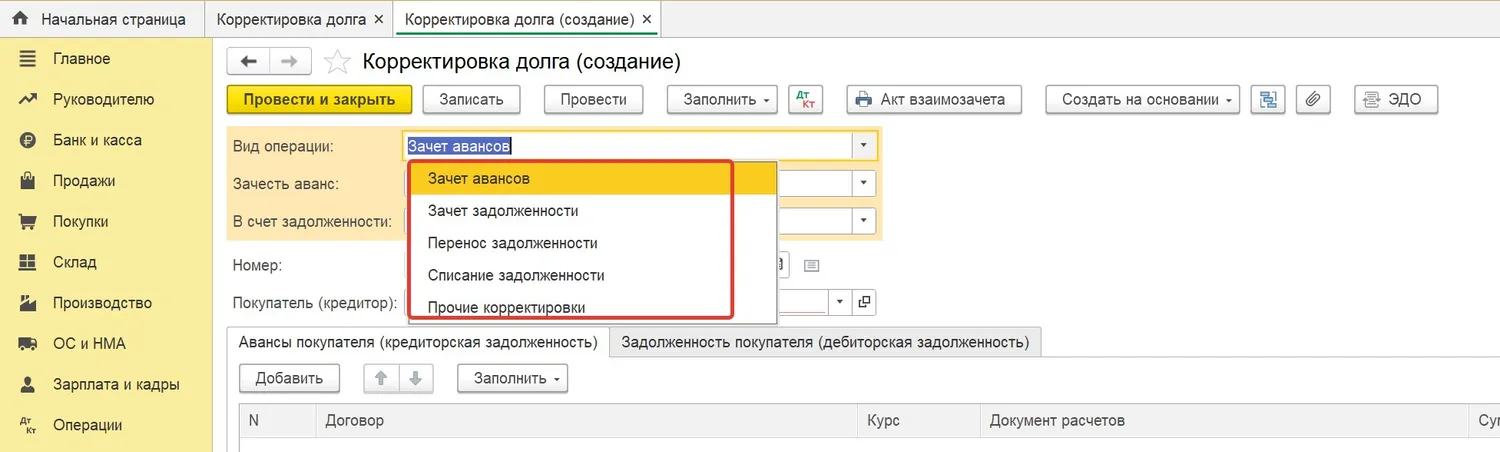

Давайте попробуем создать новый документ «Корректировка долга» и посмотрим, какие возможности он нам предлагает.

Итак, программа дает нам возможность с помощью данного документа сделать 5 видов корректировок:

Зачет авансов.

Зачет задолженности.

Перенос задолженности.

Списание задолженности.

Прочие корректировки.

Давайте разберем каждую из ситуаций на примерах, которые могут возникнуть в обычной деятельности организации.

Зачет аванса

Этот тип корректировки пригодится нам в двух ситуациях:

если необходимо зачесть аванс, выданный нашему поставщику в счет нашей задолженности перед ним или перед третьим лицом;

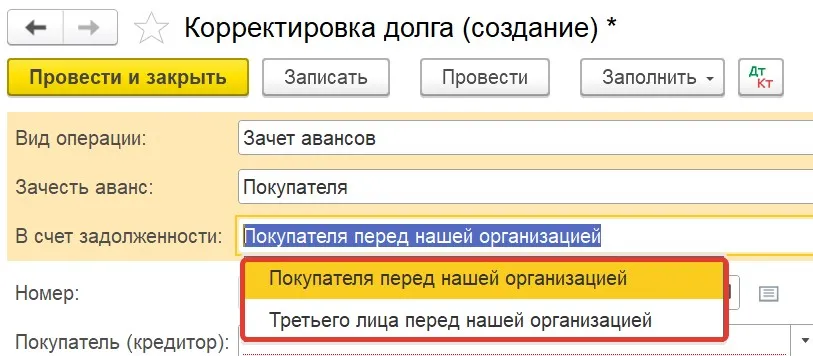

если необходимо зачесть аванс, полученный нами от покупателя, в счет его задолженности перед нами, либо в счет задолженности третьего лица перед нами.

Авансы, выданные поставщикам, отражаются на счете 60.02.

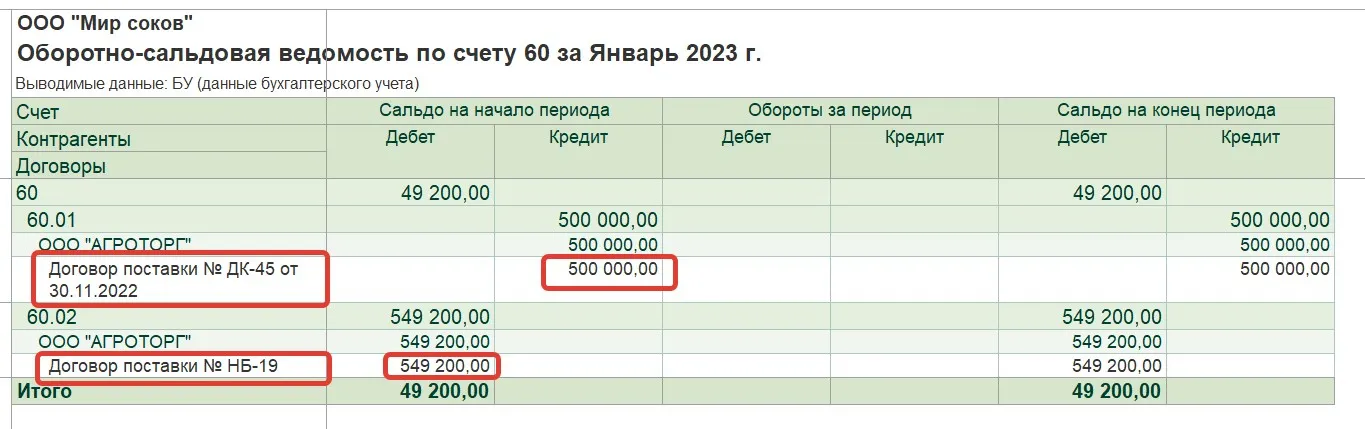

Допустим, на начало 2023 года у нас по одному и тому же контрагенту есть начальное сальдо и по кредиту счета 60.01 (наша задолженность перед ним) и по дебету счета 60.02 (аванс, выданный ему же).

В январе 2023 года поставщик извещает нас о том, что поставка по второму договору по каким-либо причинам невозможна, и мы договорились, что выданный по этому договору аванс мы зачтем в счет задолженности по первому договору.

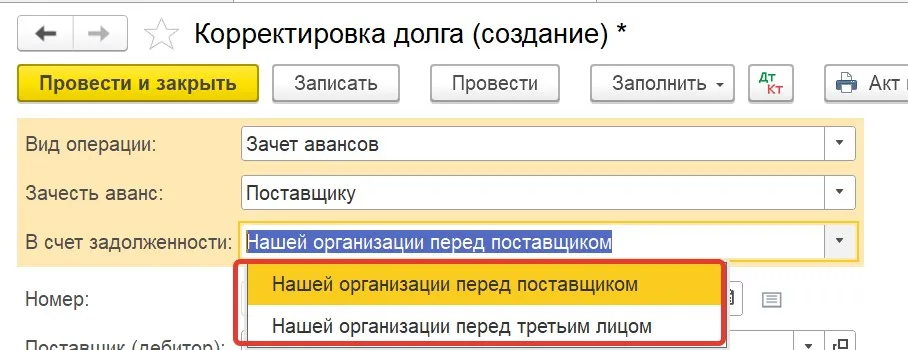

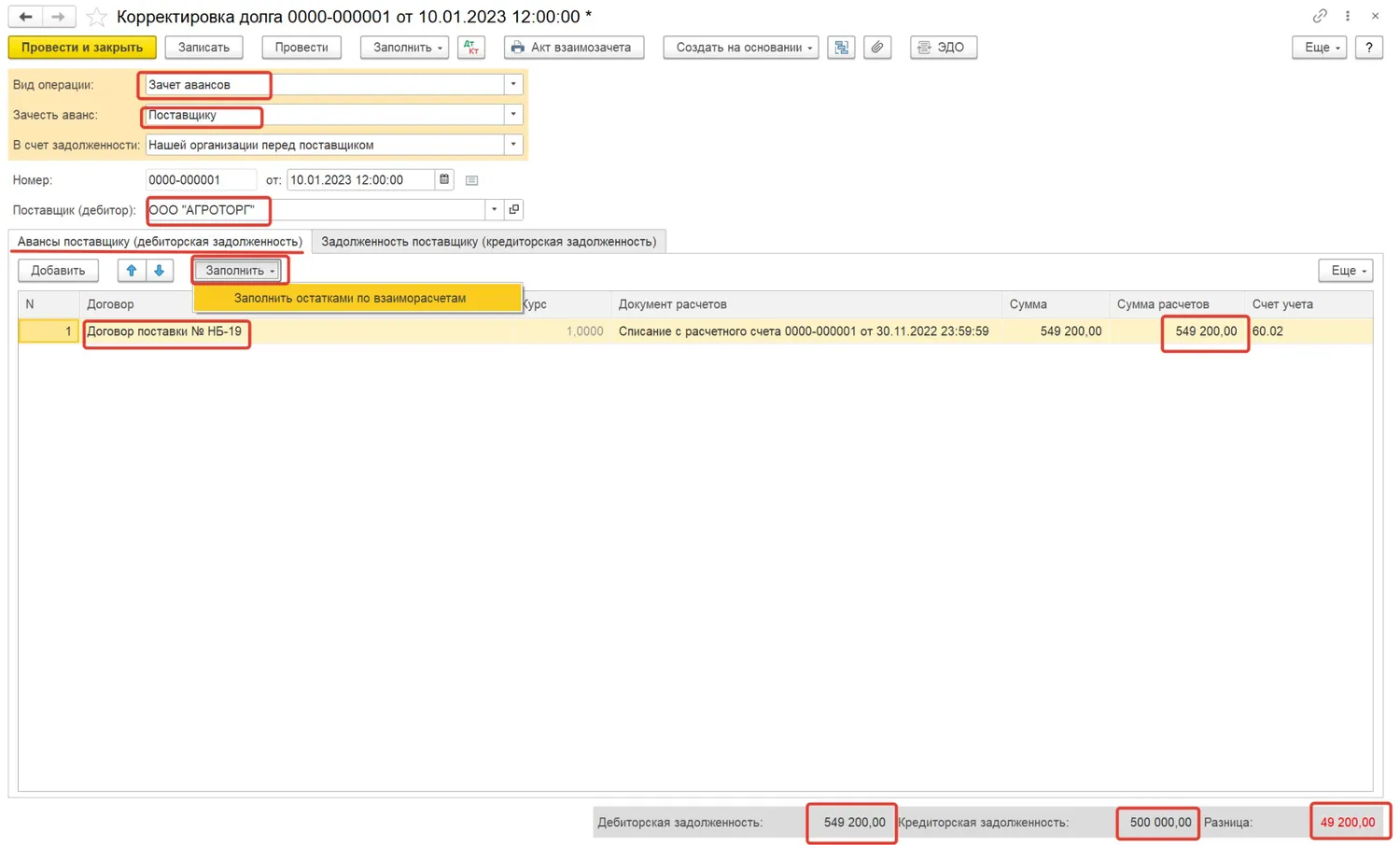

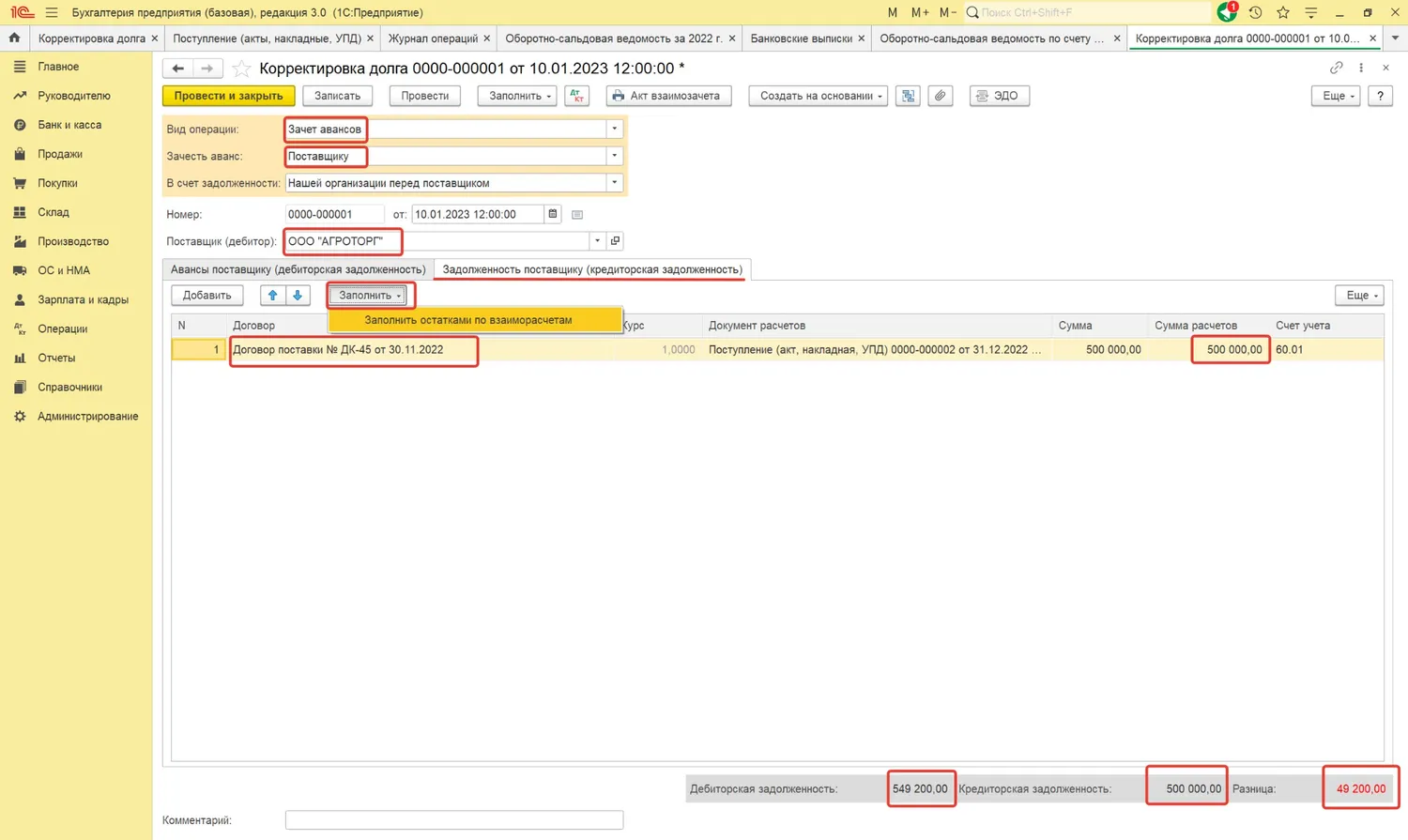

Создаем в программе документ «Корректировка долга» с видом «Зачет авансов», далее выбираем зачесть аванс «Поставщику», выбираем нашего поставщика и на вкладках «Авансы поставщику» и «Задолженность поставщику» нажимаем кнопку «Заполнить».

Тут сразу следует заметить, что программа автоматически заполнит документ на всю сумму остатков взаиморасчетов.

Так будет выглядеть при автоматическом заполнении вкладка «Авансы поставщику»:

А вот так вкладка «Задолженность поставщику»:

Обратите внимание, что внизу документа разницу в сумме аванса и в сумме задолженности программа отмечает красным цветом, и, если мы попытаемся провести документ, она не даст нам этого сделать, так как зачет возможен только на меньшую сумму, то есть сумму задолженности 500 000 рублей.

Поэтому во вкладке «Авансы поставщику» вручную ставим ту же сумму 500 000 рублей, что и во вкладке «Задолженность поставщику» и проводим документ.

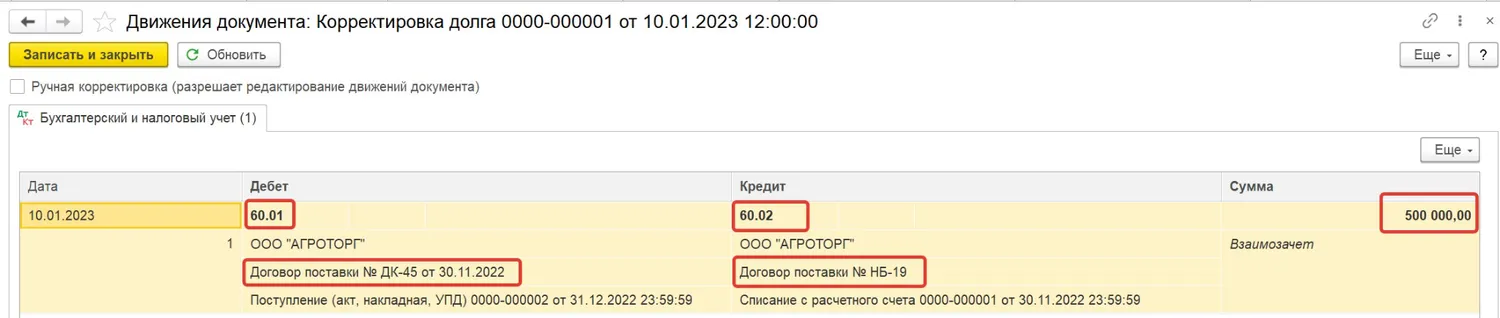

Давайте посмотрим, какие проводки он сформировал.

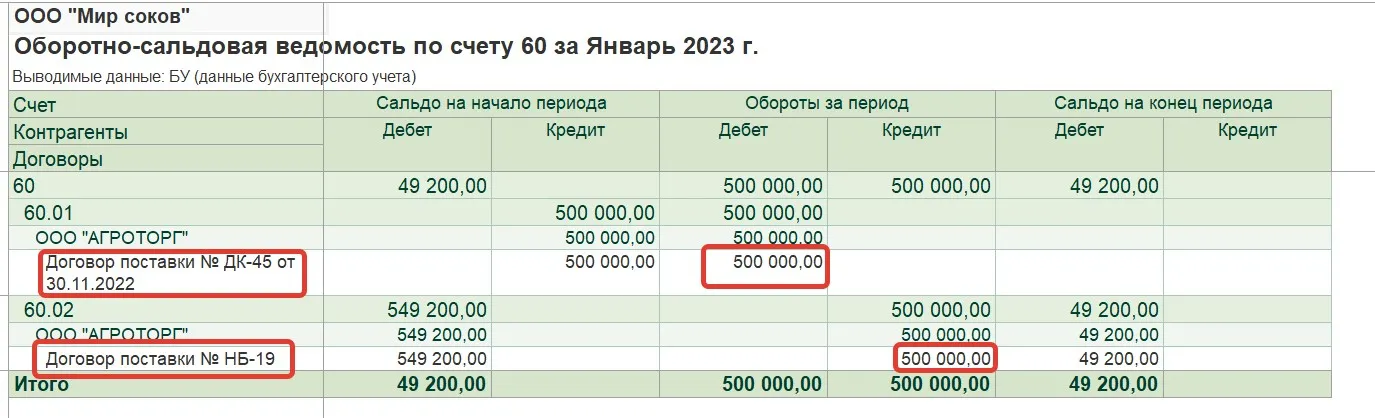

Сформировав оборотно-сальдовую ведомость по счету 60 за период, когда была произведена корректировка, мы видим, что аванс зачтен.

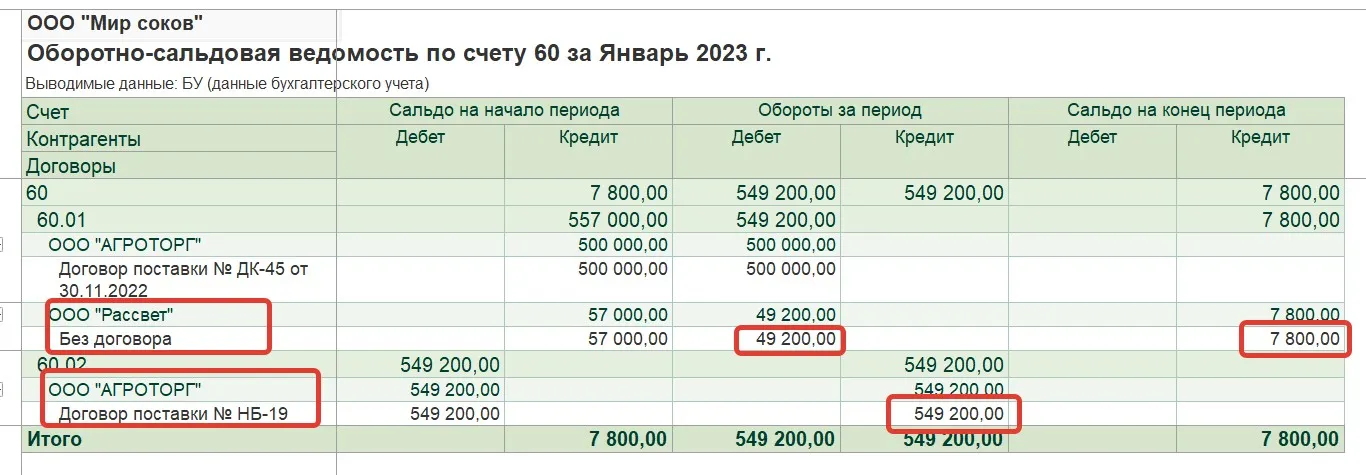

По дебету счета 60.02 осталось еще сальдо в сумме 49200 рублей. Мы можем договориться с поставщиком, что он вернет нам эту сумму на расчетный счет или сделает на эту сумму реализацию своих товаров или услуг.

Но мы с вами можем рассмотреть вариант, когда эту сумму аванса засчитываем в счет задолженности перед третьим лицом (к примеру, перед другим поставщиком).

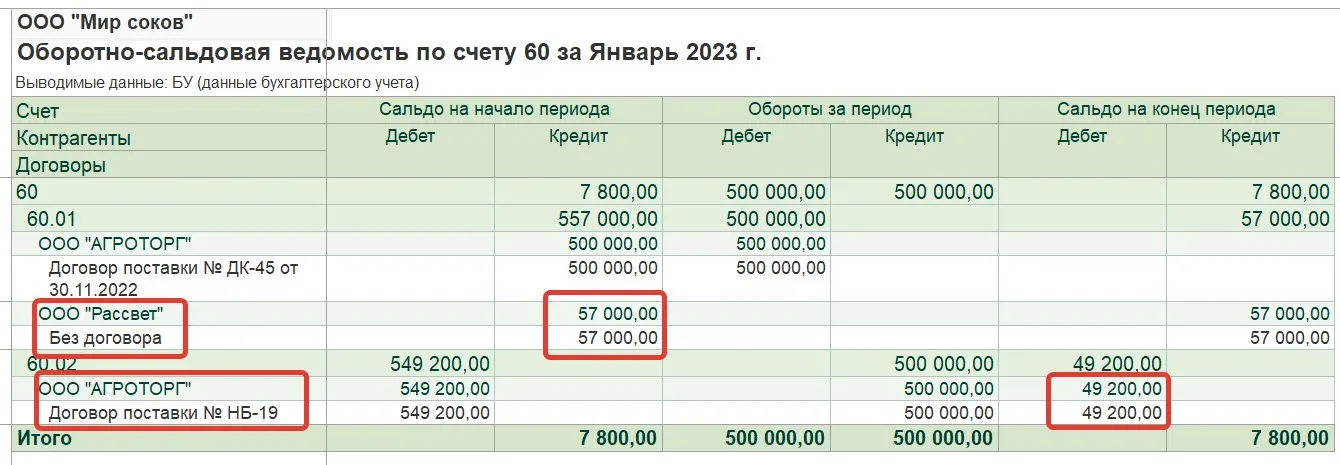

Допустим, на 1 января у нас была еще кредиторская задолженность перед поставщиком «Рассвет» в сумме 57 000 рублей.

После зачета аванса в сумме 500 000 рублей с поставщиком ООО «АГРОТОРГ», он остался должен нам 49 200 рублей, и по какой-то причине мы попросили его заплатить эту сумму не нам, а ООО «Рассвет».

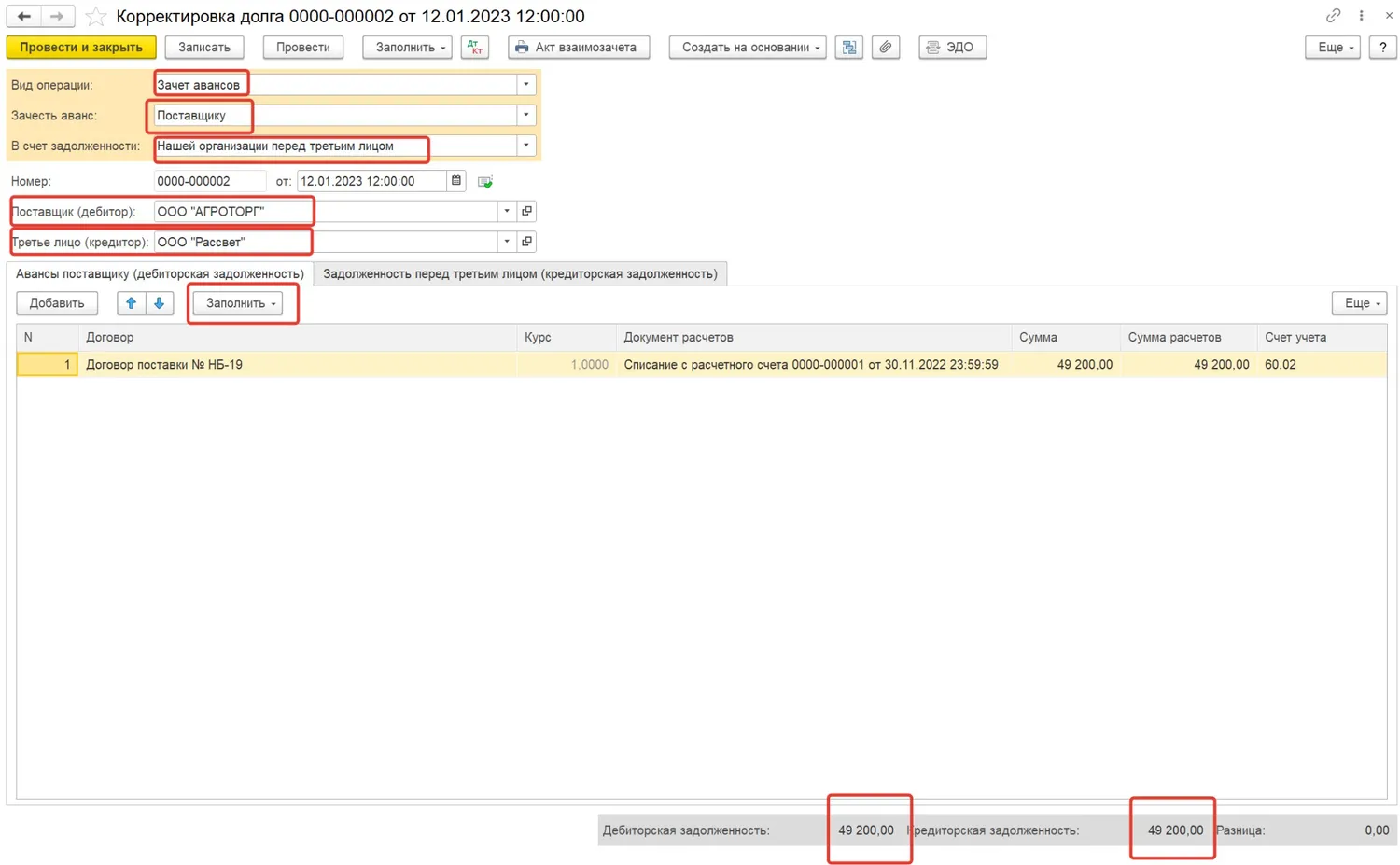

Эту операцию мы также должны отразить корректировкой долга с видом операции «Зачет аванса», только теперь нам нужно кроме Поставщика выбрать в документе еще третье лицо.

И снова обращаем внимание на то, что суммы остатков по взаиморасчетам отличаются и зачет возможен на меньшую сумму 49 200 рублей.

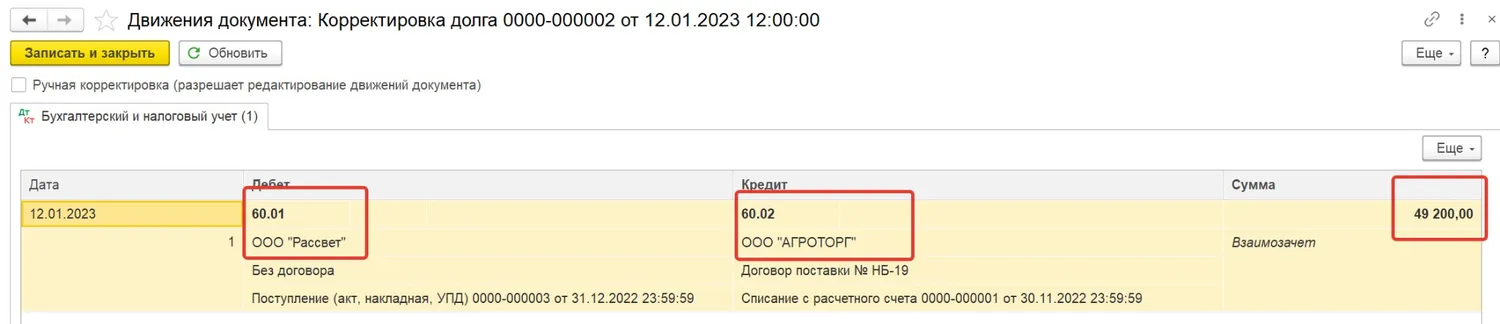

Проверяем, какие проводки сформировал документ и как теперь выглядит оборотно-сальдовая ведомость.

Зачет задолженности

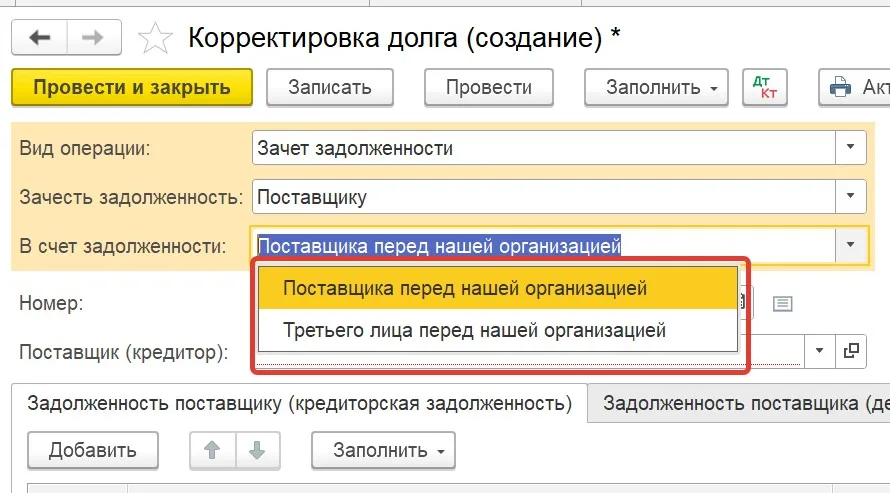

Этот вариант корректировки долга пригодится нам в следующих ситуациях:

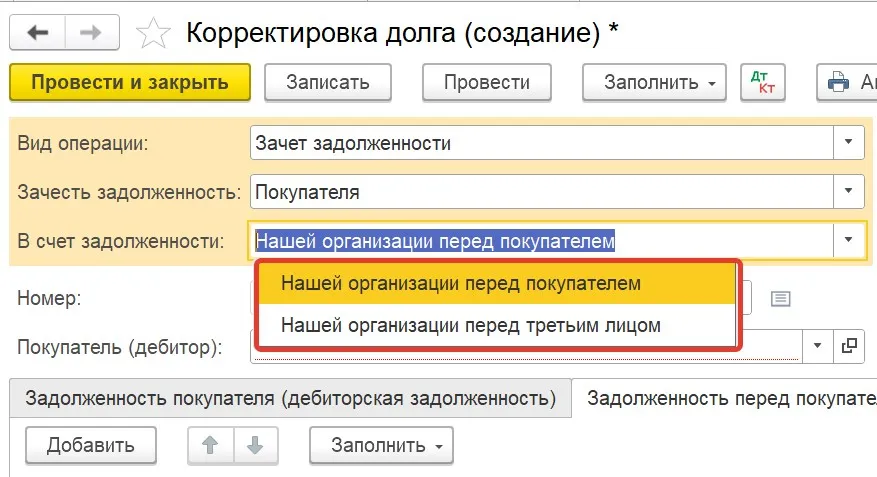

если необходимо зачесть задолженность нашего покупателя в счет нашей задолженности перед ним или перед третьим лицом;

если необходимо зачесть нашу задолженность поставщику в счет его задолженности перед нами, либо в счет задолженности третьего лица перед нами.

Это ситуации «зеркальные» вышерассмотренным.

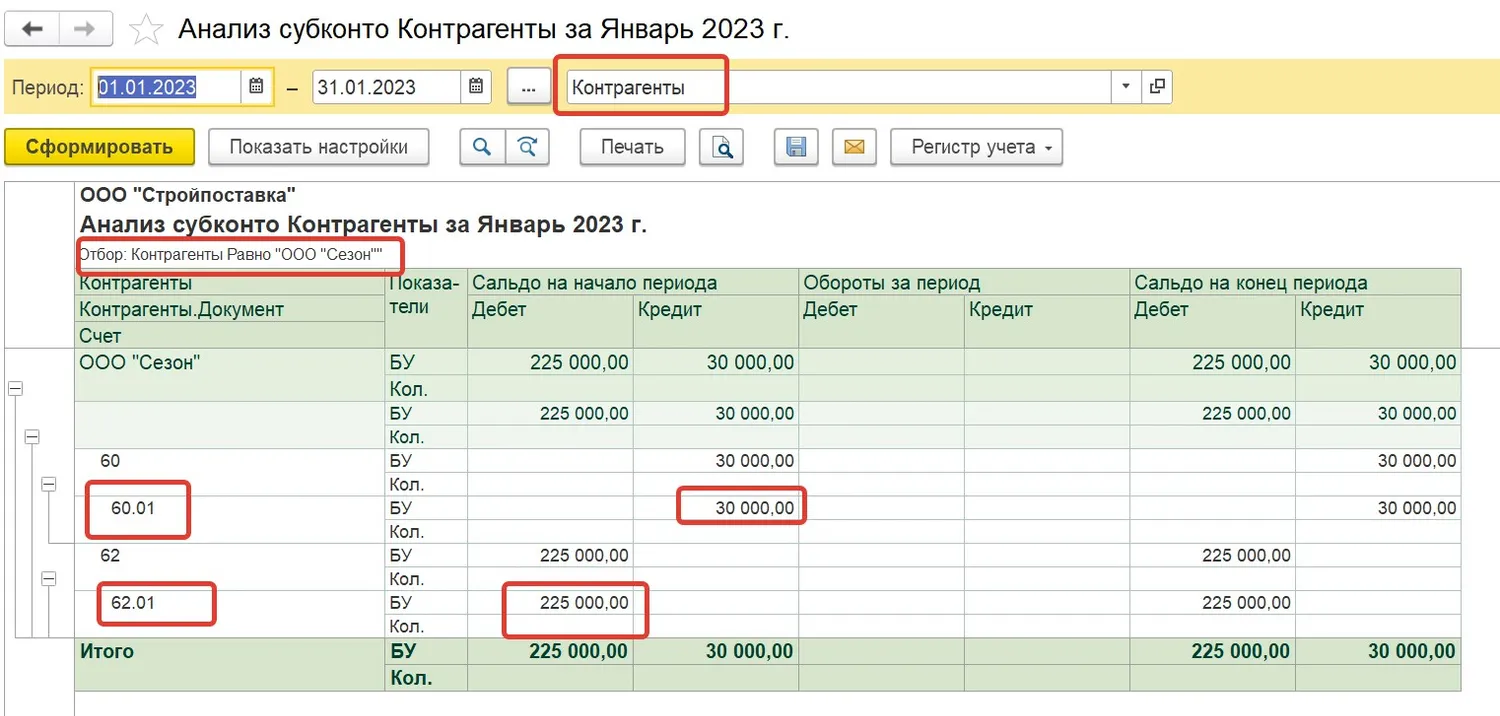

Допустим, у нас есть контрагент, который в предыдущем году приобретал у нас стройматериалы, и он же сдает нам в аренду помещение. На 1 января текущего года он должен нам 225 000 рублей, а мы в свою очередь должны ему 30 000 рублей за аренду помещения в декабре 2022.

Поскольку наш покупатель одновременно является нашим же поставщиком, то для того, чтобы увидеть все взаиморасчеты с ним, лучше сформировать отчет «Анализ Субконто» с видом субконто «Контрагенты», выбрав на вкладке «Отбор» только этого контрагента:

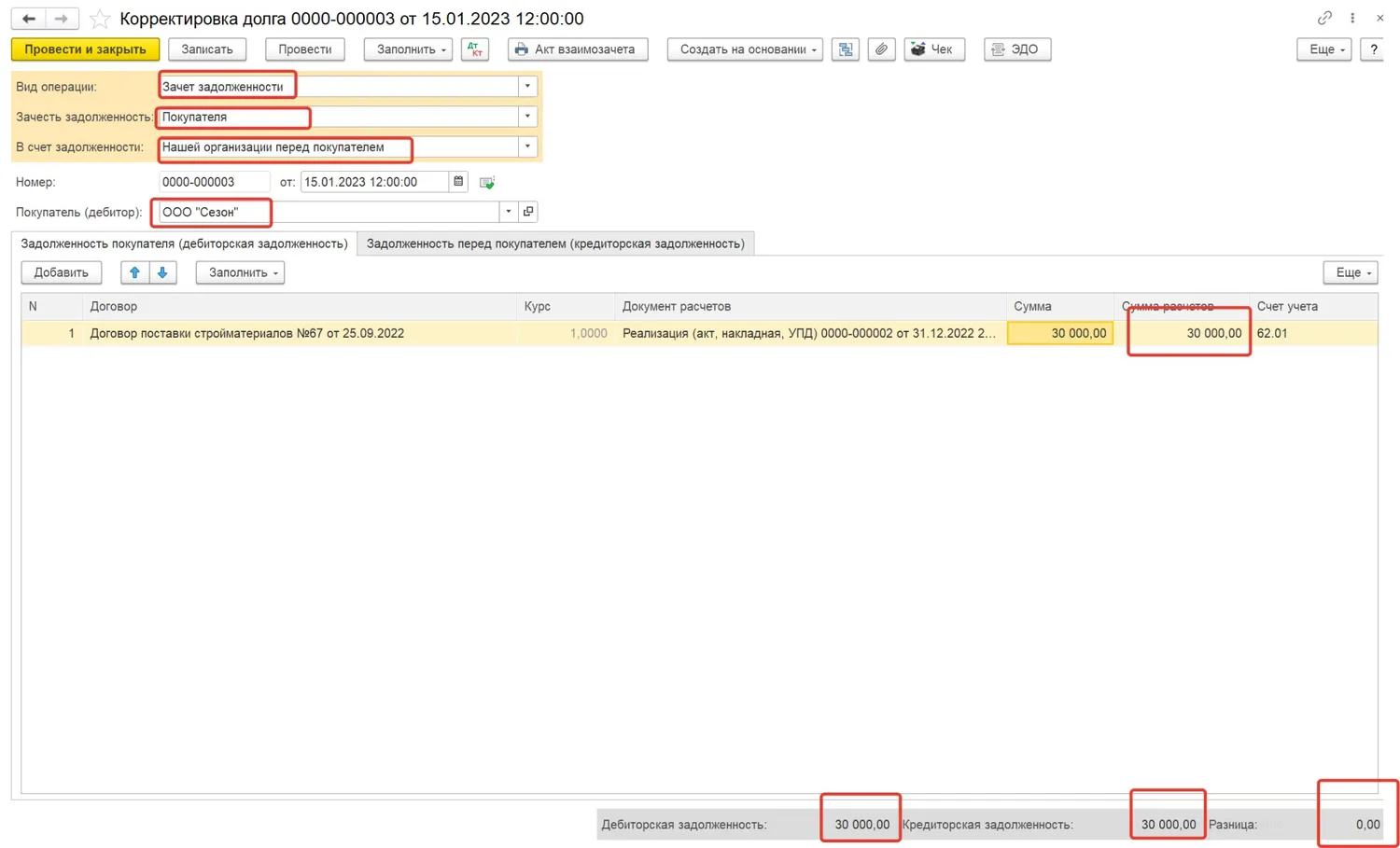

В январе 2023 года мы договорились с ним о зачете его задолженности перед нами в счет задолженности нашей организации перед ним.

Формируем документ Корректировка долга в программе, заполняем его остатками взаиморасчетов по данному контрагенту, и исправляем сумму на вкладке «Задолженность покупателя» на наименьшую сумму, то есть на 30 000 рублей.

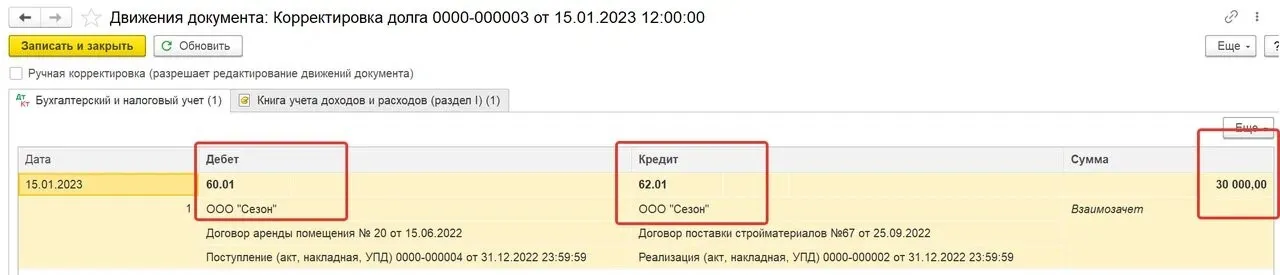

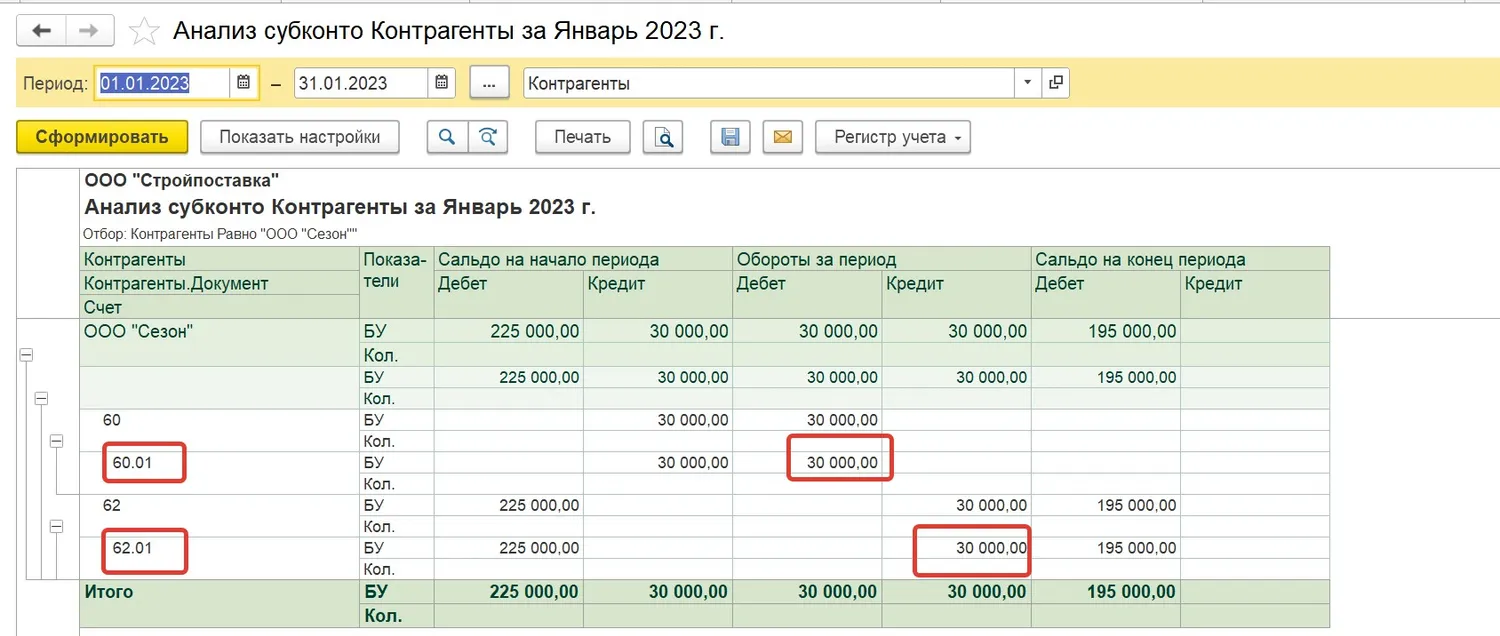

Давайте посмотрим проводки, сформированные документом, и изменения в остатках взаиморасчетов:

В результате корректировки задолженность покупателя перед нами, и наша задолженность перед ним уменьшены на 30 000 рублей.

Давайте посмотрим теперь вариант корректировки задолженности в случае, когда мы производим зачет нашего долга перед поставщиком в счет задолженности третьего лица перед нашей организацией.

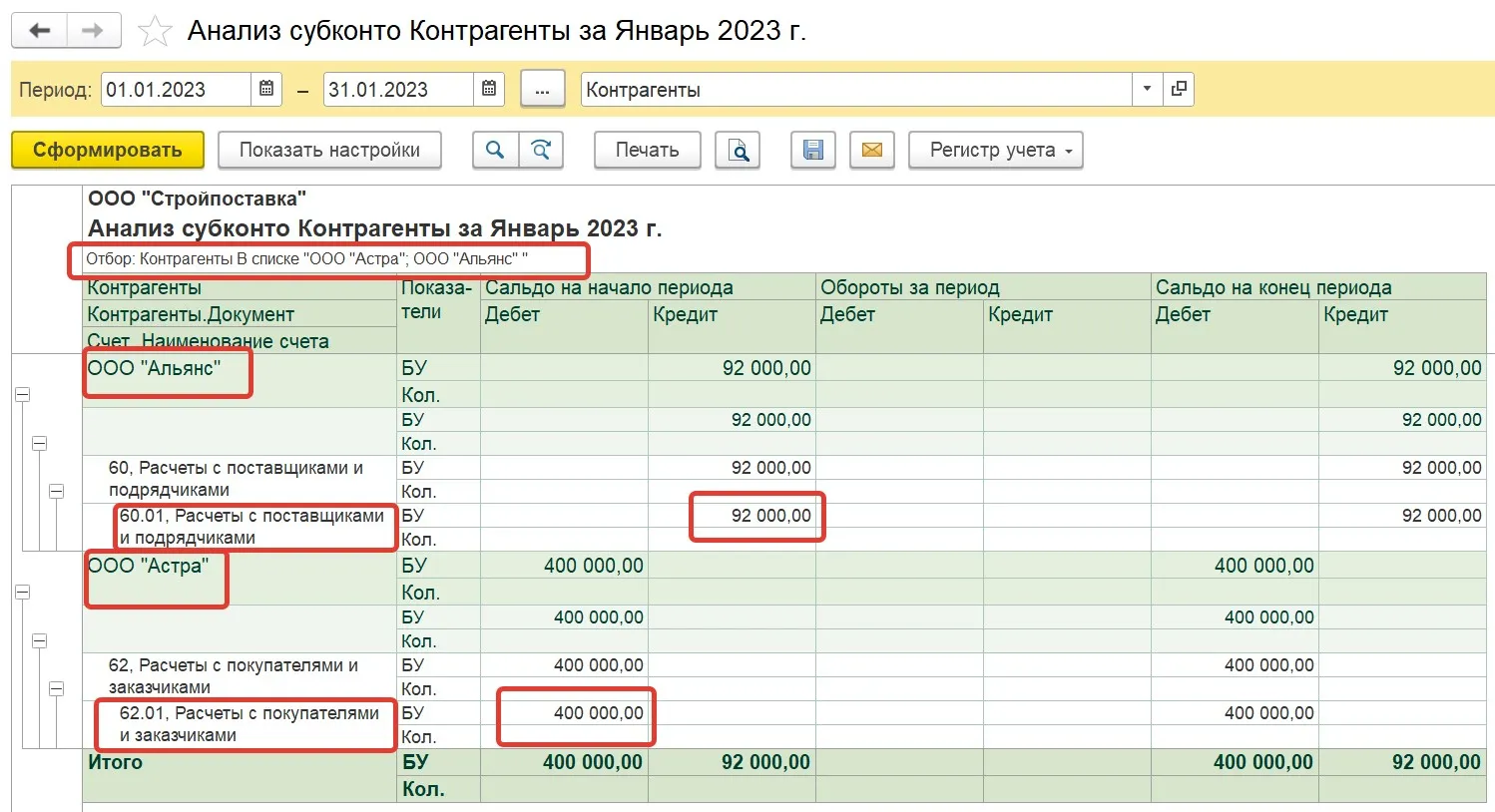

На 1 января 2023 года мы должны поставщику ООО «Альянс» 92 000 рублей за поставку картонной упаковки. При этом у нас есть контрагент ООО «Астра», которому в октябре 2022 года мы произвели отгрузку каких-то товаров на сумму 400 000 рублей.

Мы попросили ООО «Астра» оплатить за нас нашу задолженность перед ООО «Альянс», и зачесть данную оплату в счет их задолженности перед нами.

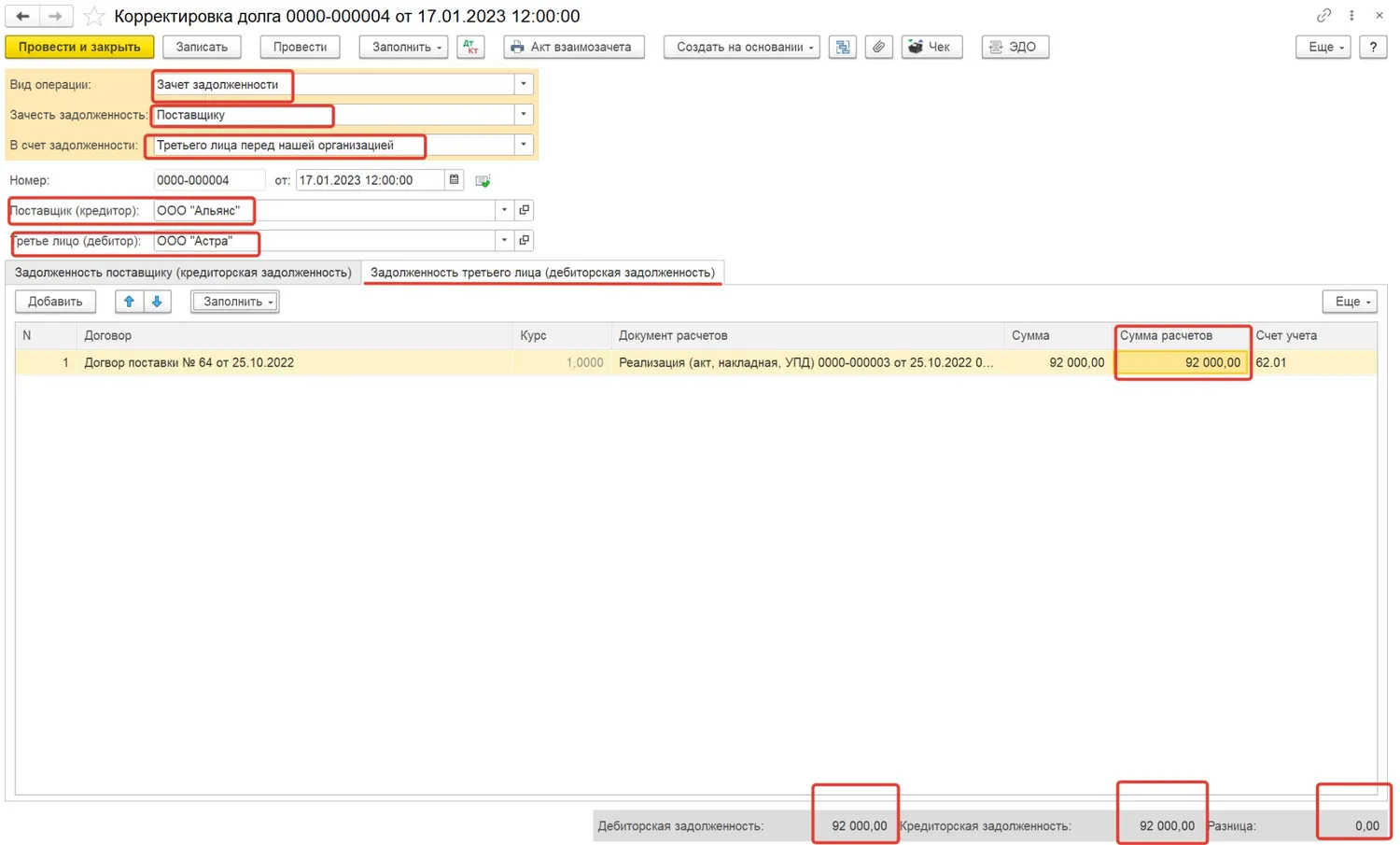

Делаем в 1С корректировку долга: выбираем вид операции «Зачет задолженности» и делаем зачет задолженности поставщику (ООО «Альянс») в счет задолженности третьего лица перед нашей организацией (ООО «Астра»).

Заполняем документ остатками взаиморасчетов и на вкладке «Задолженность третьего лица перед нами» вручную исправляем сумму на 92 000 рублей, выбирая наименьшую из сумм.

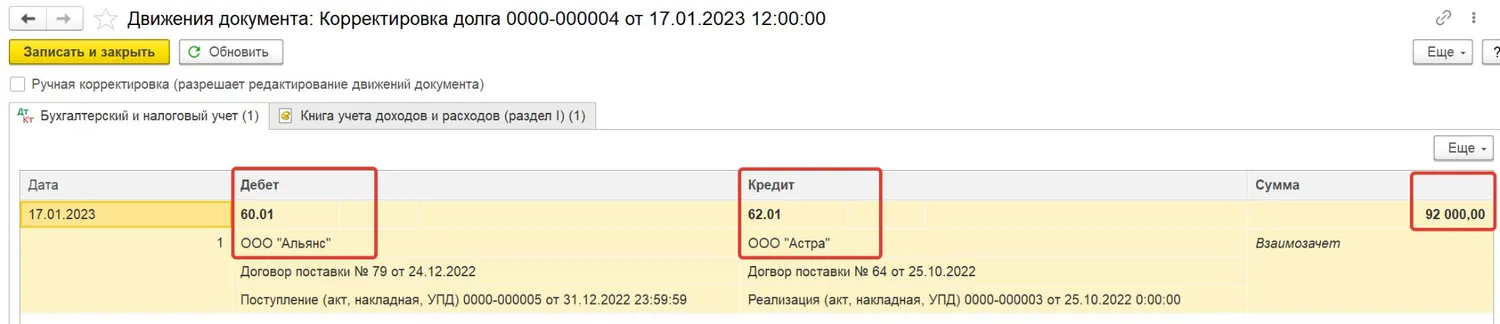

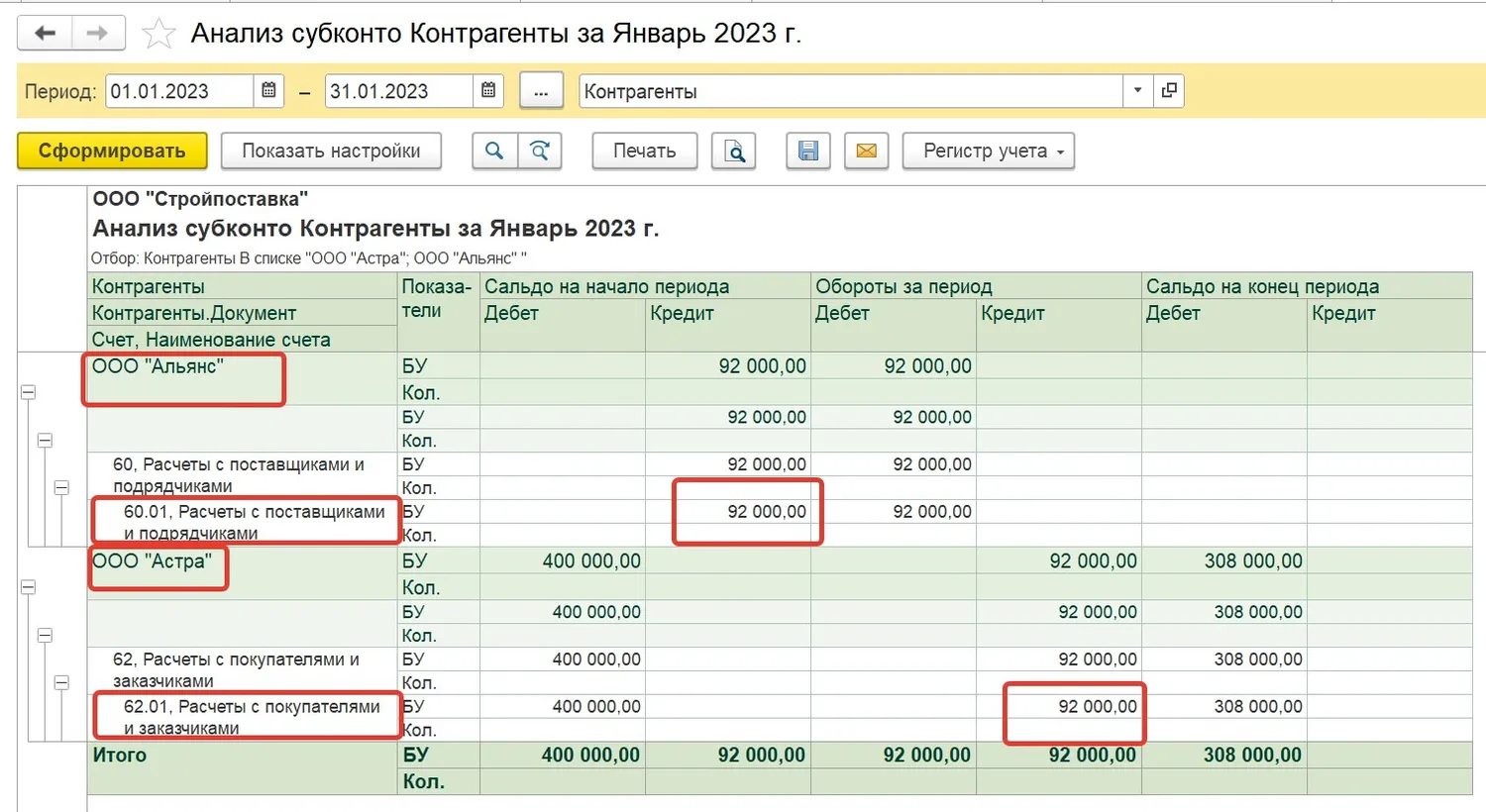

Смотрим какие проводки сформировались при проведении документа, и как изменились остатки взаиморасчетов с контрагентами.

После корректировки наша задолженность перед ООО «Альянс» закрылась, а задолженность ООО «Астра» перед нами уменьшилась на 92 000 рублей.

Перенос задолженности

Такой вид корректировки нужен, когда есть необходимость перенести задолженность или аванс с одного контрагента на другого.

При таком варианте корректировки сумма средств в расчетах и счет учета не изменяются, меняется только контрагент. Например, бывают ситуации, когда оплата пришла от одного юридического лица, а отгрузку просят произвести другому юридическому лицу из одной группы компаний. Причем это может быть как ошибкой (случайно оплатили счет, выставленный на другую компанию), так и сделано целенаправленно (не было денег на счете, нужно было срочно оплатить, оплатили со счета другой компании). Или, когда контрагент реорганизован и права требования переходят к его правопреемнику.

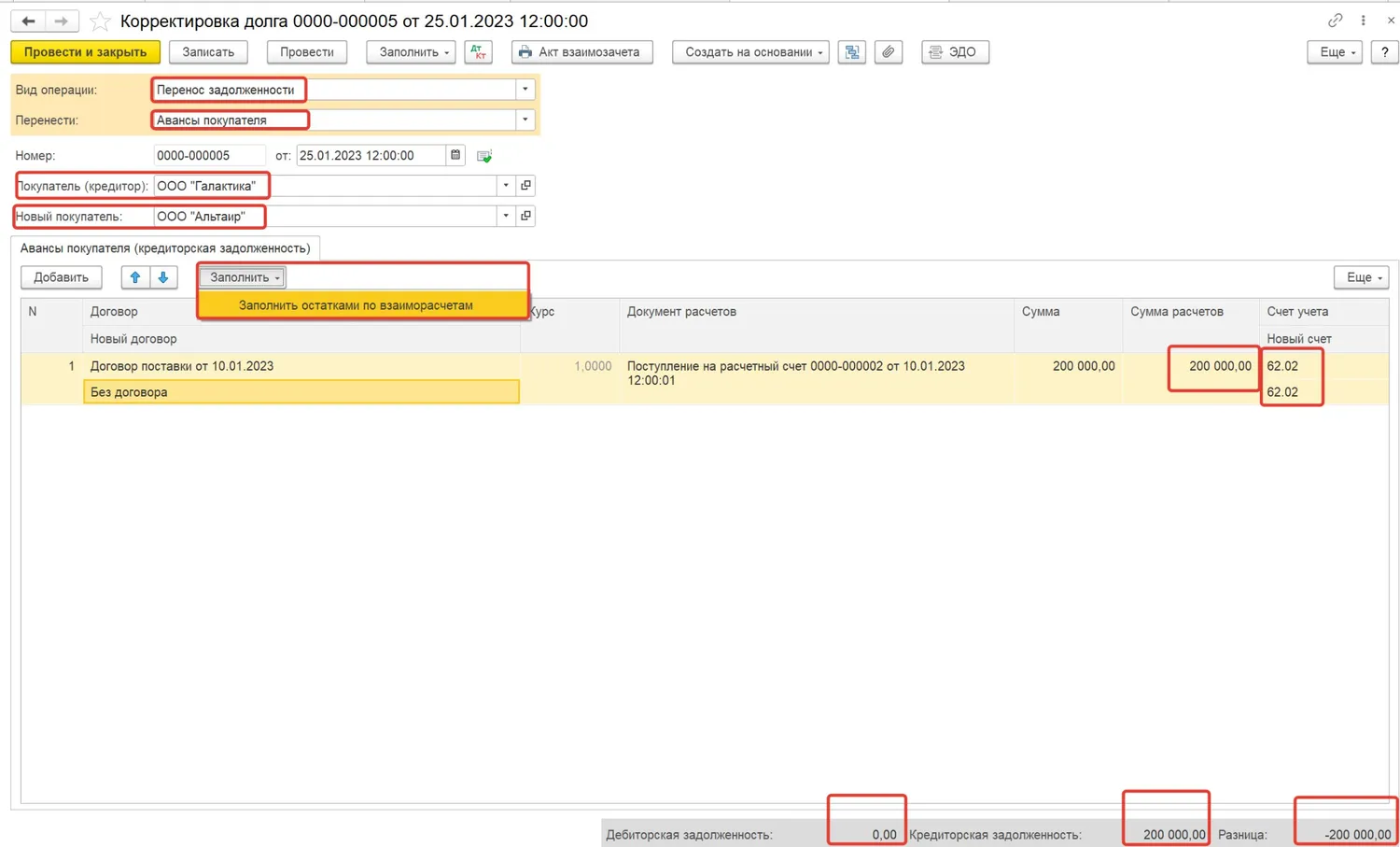

Давайте попробуем сделать такую корректировку.

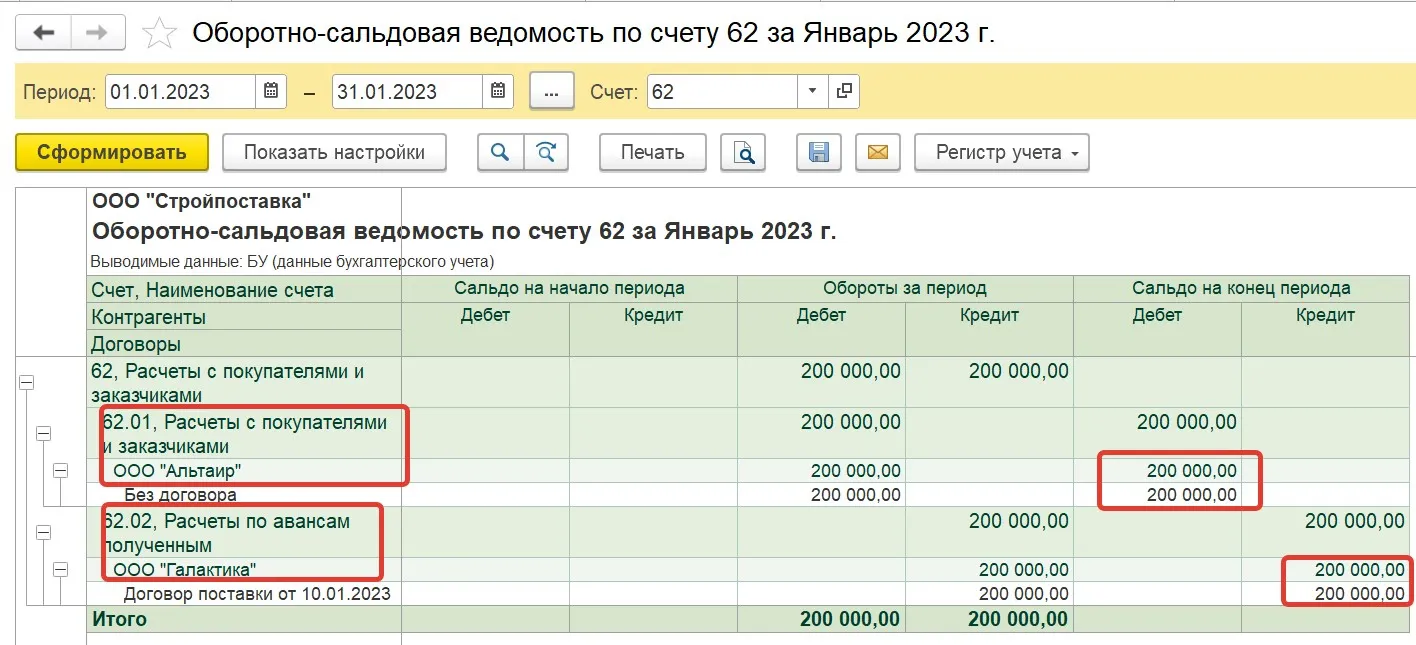

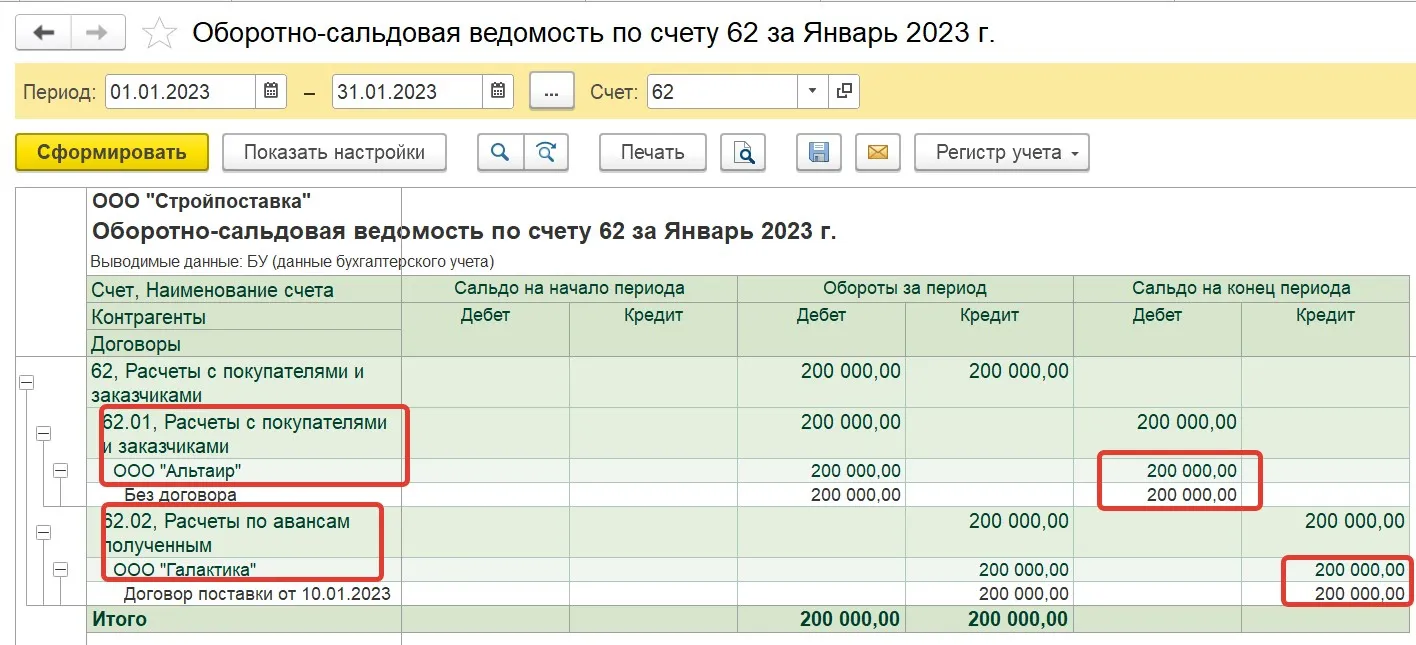

Покупатель ООО «Галактика» оплатил нам в январе аванс в сумме 200 000 рублей. По какой-то причине оплаченную отгрузку нас просят произвести другому контрагенту ООО «Альтаир».

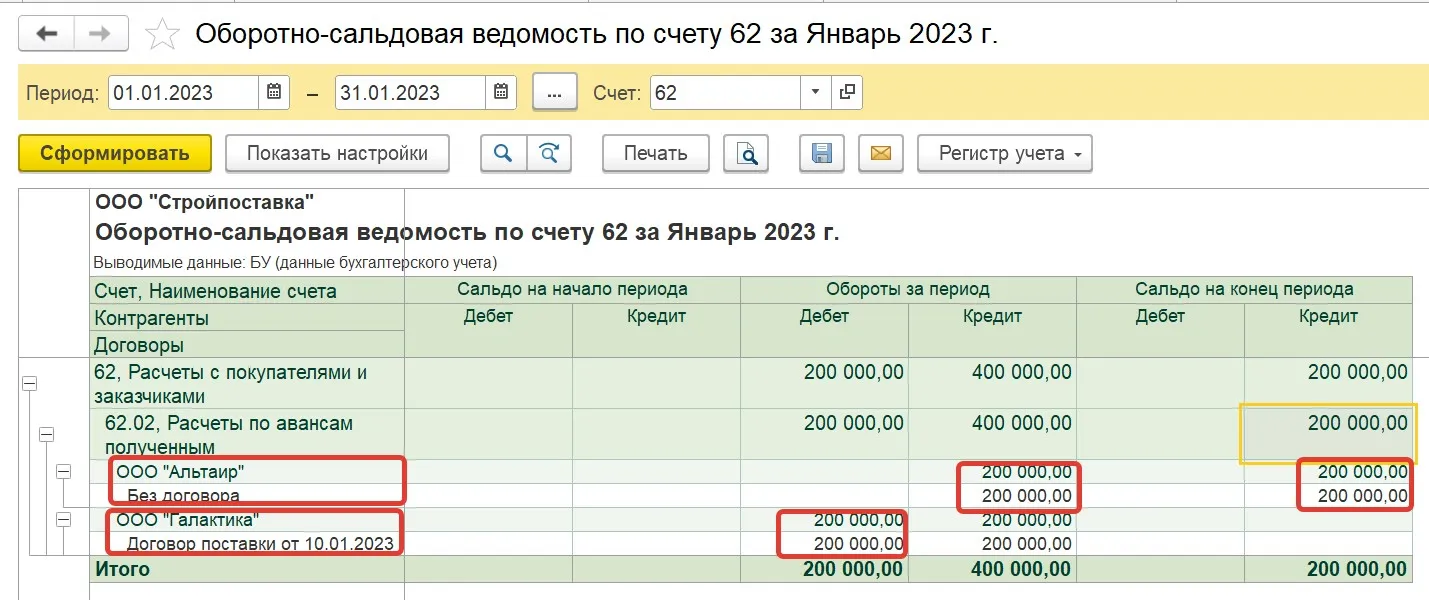

Если мы не перенесем аванс, то после отгрузки по счету 62 у нас образуется кредиторская задолженность перед ООО «Галактика» в сумме 200 000 рублей, и дебиторская задолженность ООО «Альтаир» в сумме 200 000 рублей.

Поэтому сначала нам нужно перенести аванс, полученный от ООО «Галактика» на ООО «Альтаир». А затем уже производить отгрузку.

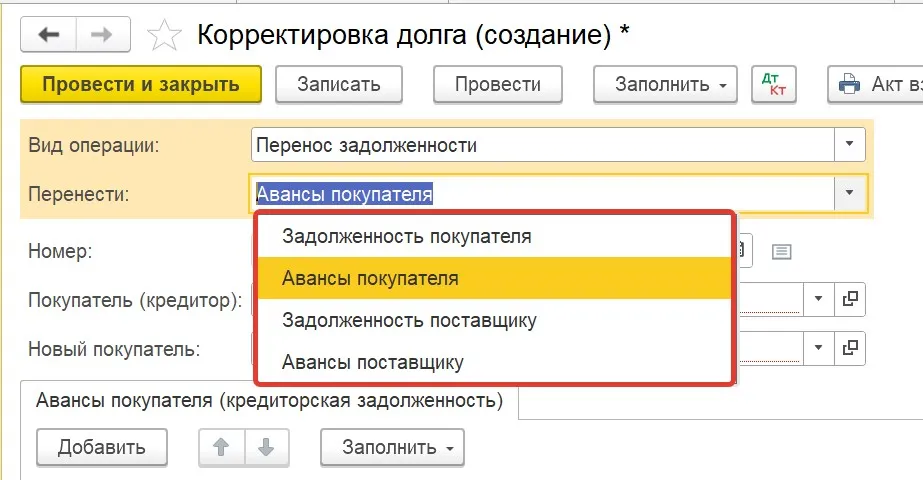

Создаем документ «Корректировка долга», вид операции «Перенос задолженности» и переносим аванс с одного покупателя (кредитора) на нового покупателя, заполняем документ остатками по взаиморасчетам:

Обратите внимание, что в связи с тем, что в таком варианте корректировки нет встречных зачетов, программа показывает разницу в размере всей переносимой суммы с минусом и дает провести этот документ.

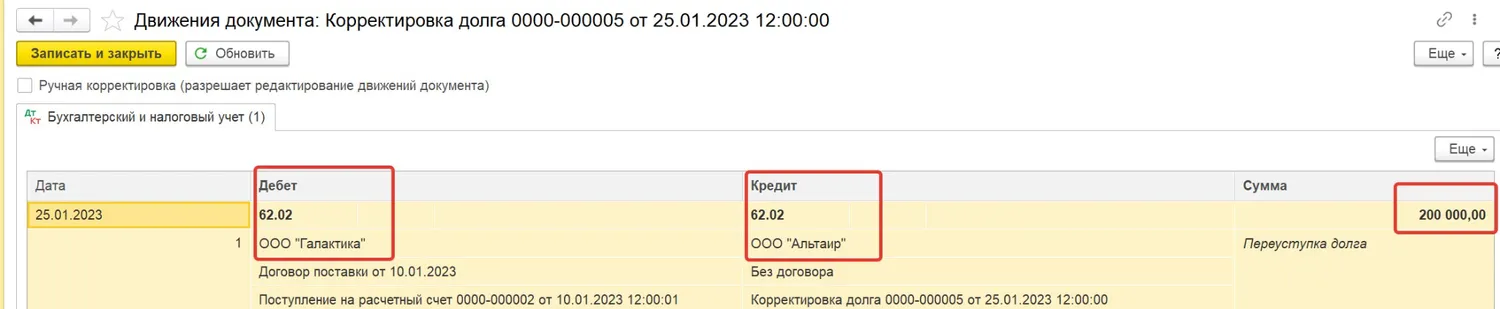

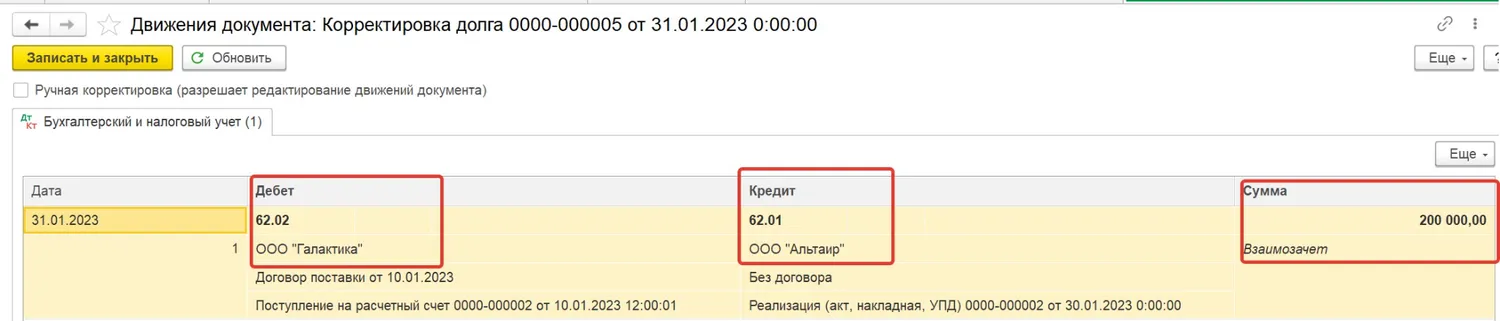

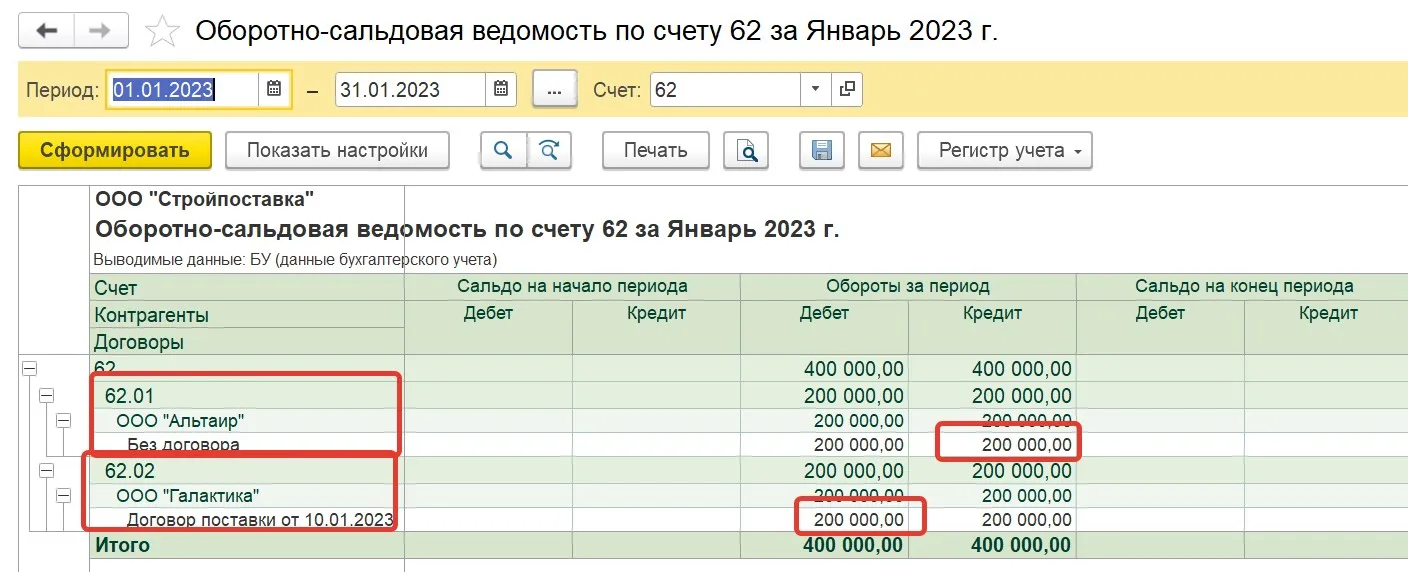

Посмотрим сформированные проводки и отражение проведенной корректировки на счете 62.

Теперь, когда мы проведем отгрузку в адрес ООО «Альтаир», будет произведен зачет аванса, и на конец периода задолженностей по счетам 62.01 и 62.02 не будет.

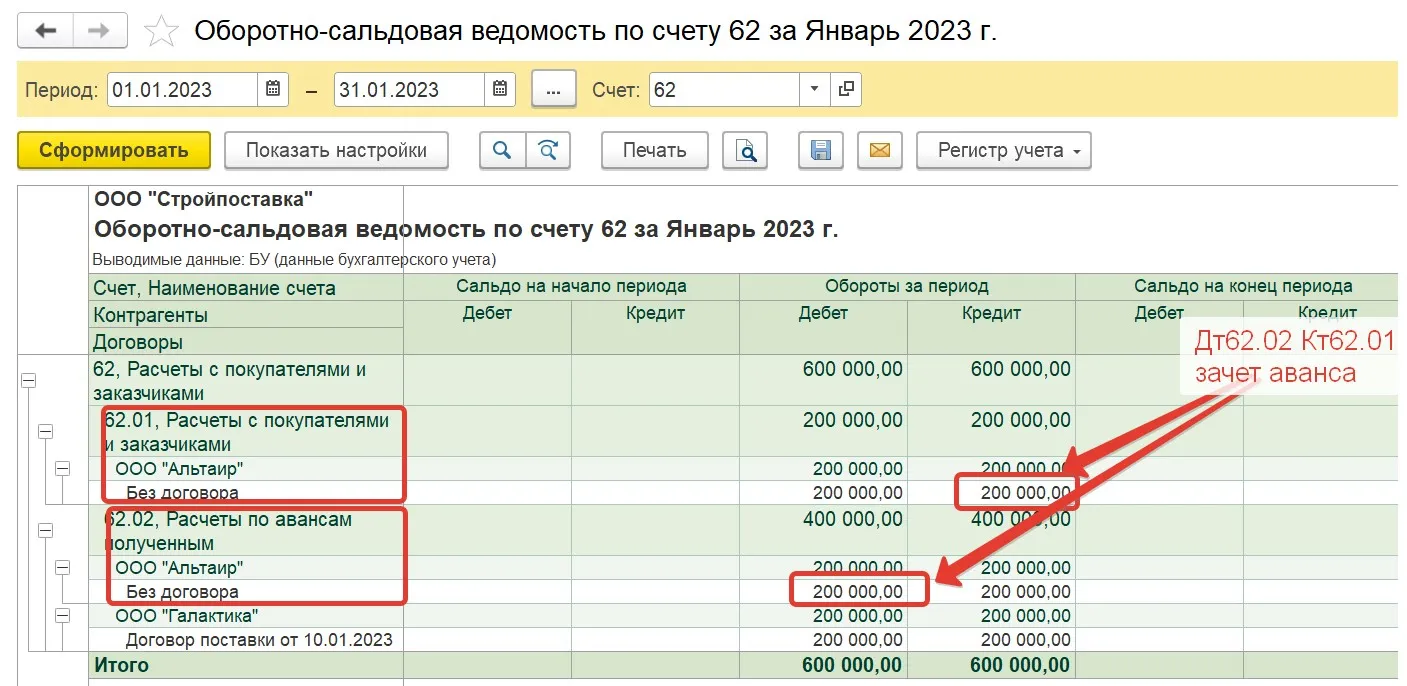

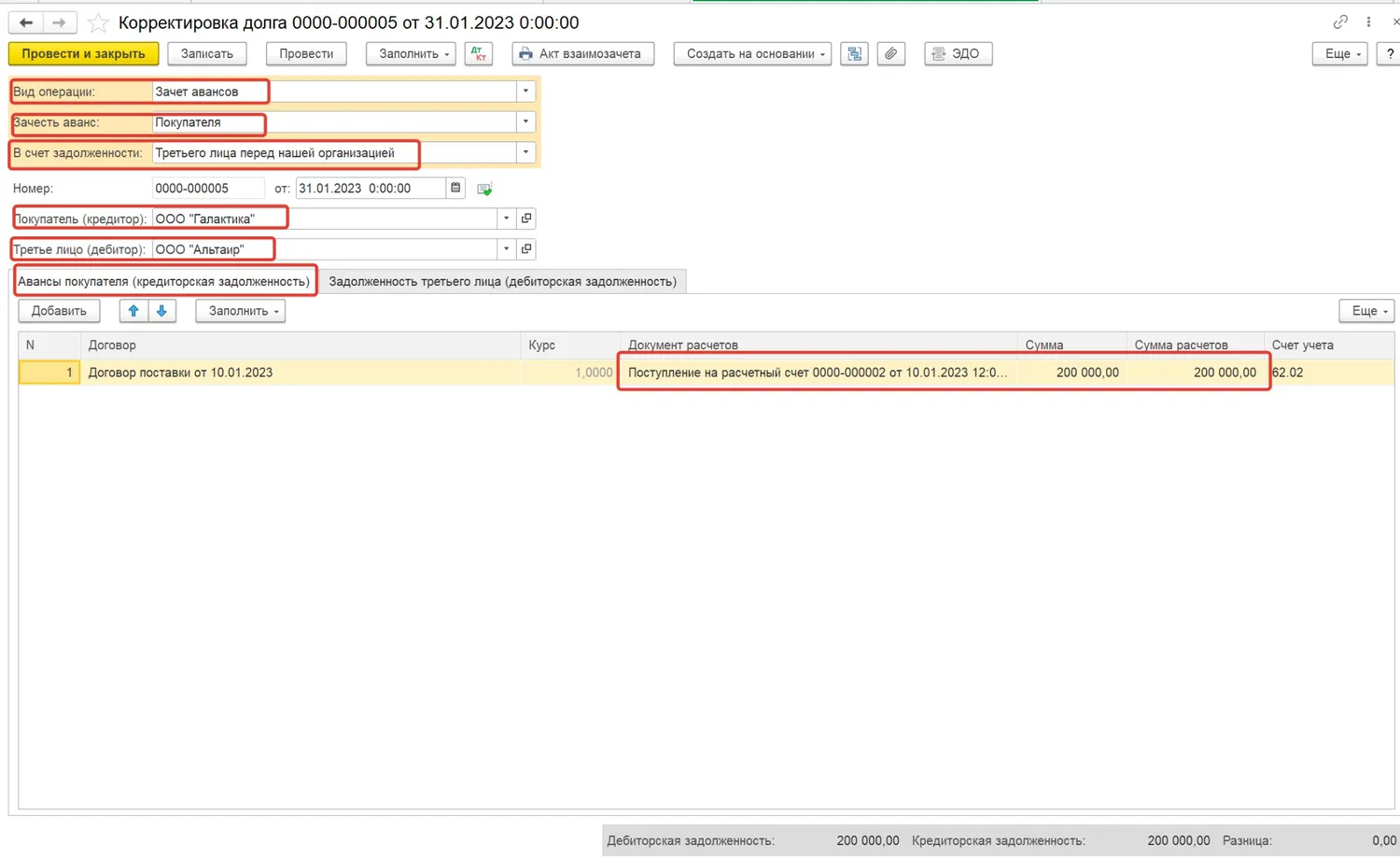

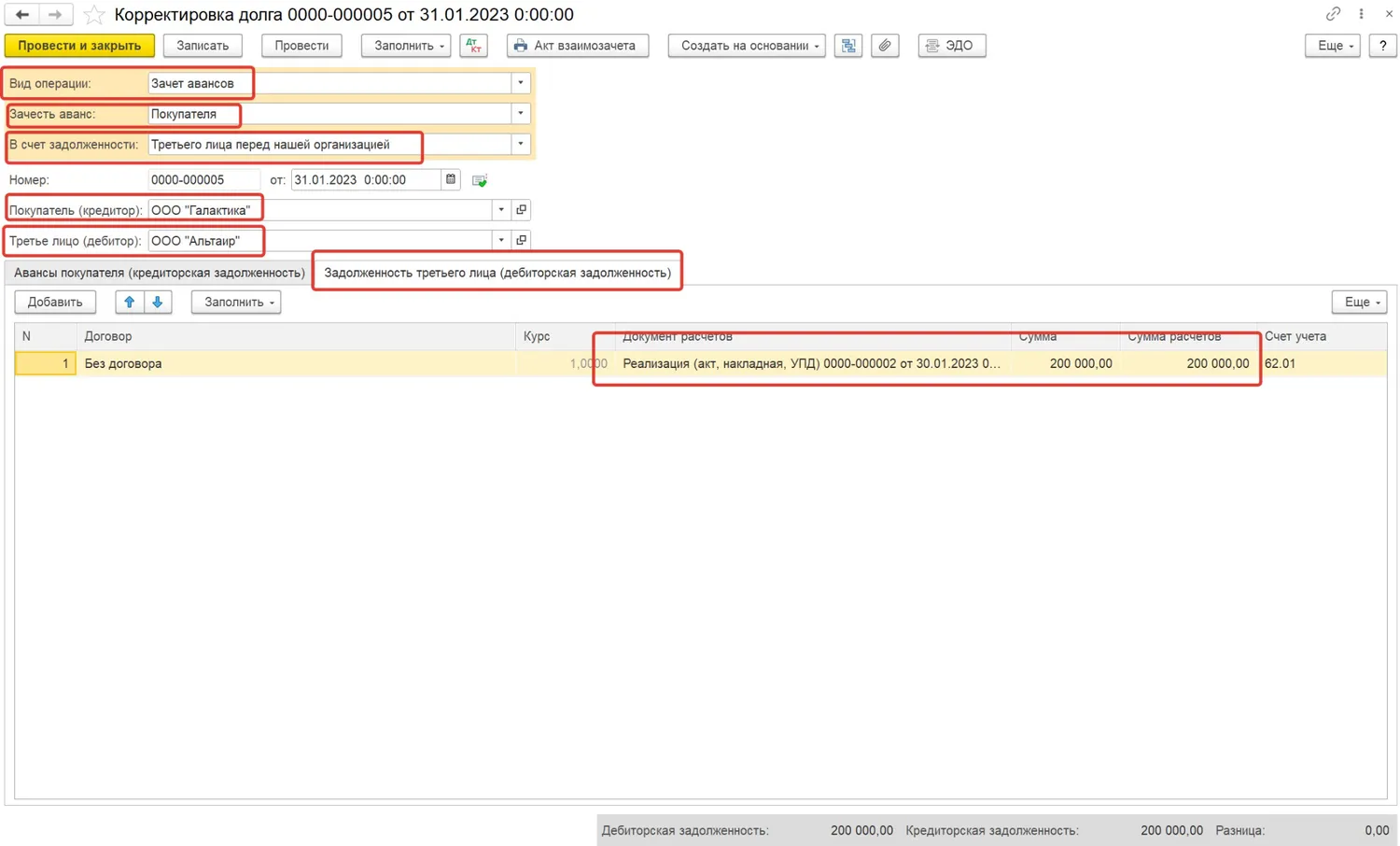

Если же мы не произвели перенос аванса до отгрузки, то в этом случае нам нужно будет сделать корректировку долга с видом «Зачет авансов», и зачесть аванс ООО «Галактика» в счет задолженности третьего лица перед нашей организацией, то есть ООО «Альтаир».

Создаем документ, заполняем вкладки «Авансы покупателя» и «Задолженность третьего лица».

Проводим документ корректировки и смотрим сформированные проводки и отражение на счете 62.

Вид операции корректировки – списание задолженности

Такой вид корректировки нужен для списания безнадежной задолженности, например, в связи с истечением срока исковой давности по договору, или по причине ликвидации контрагента.

Давайте сделаем такую корректировку в программе 1С.

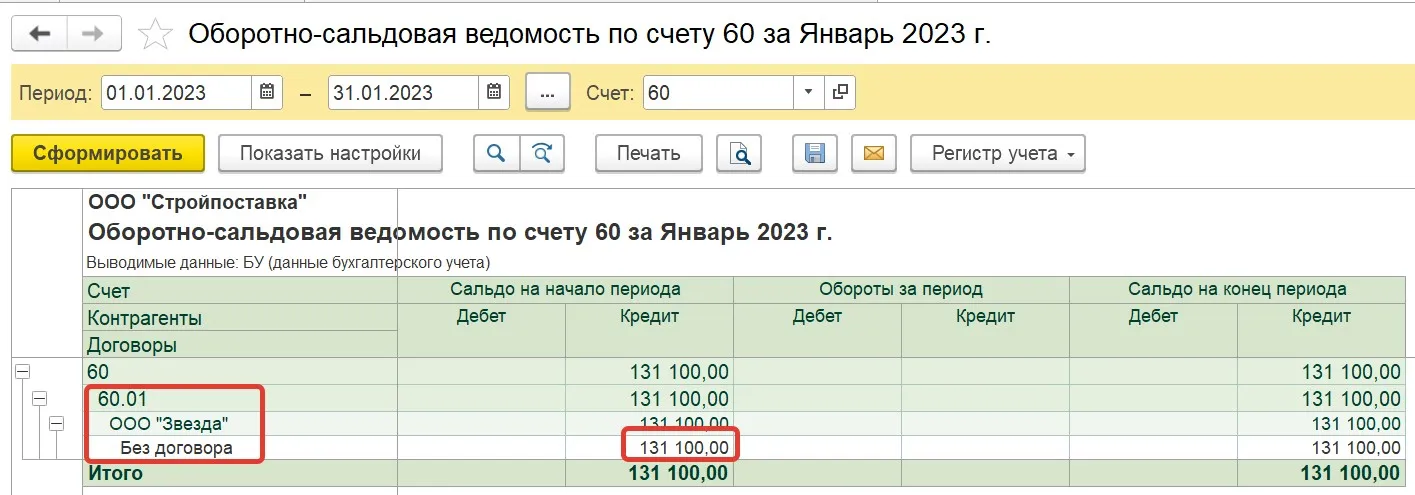

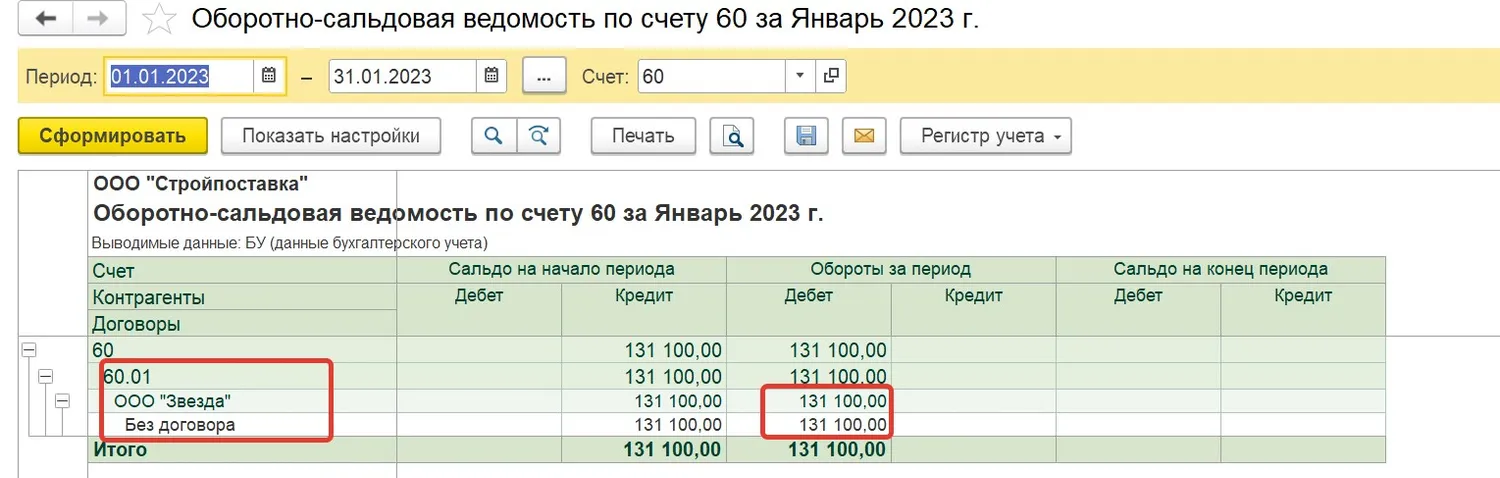

Допустим, мы сформировали оборотно-сальдовую ведомость по счету 60 и обнаружили, что у нас есть кредиторская задолженность перед поставщиком «Звезда».

Позже выяснилось, что этот поставщик ликвидирован, и нам нужно эту задолженность списать.

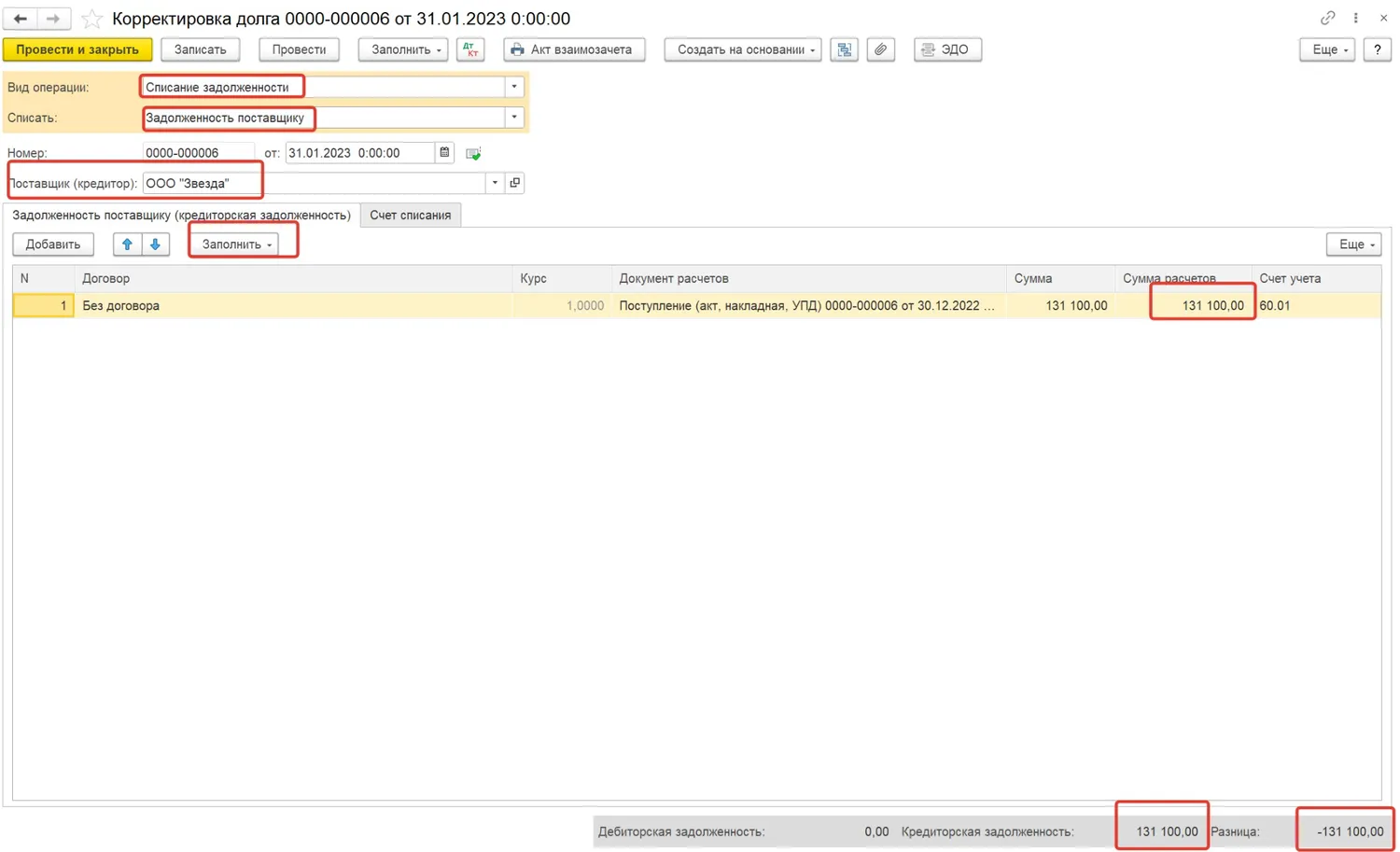

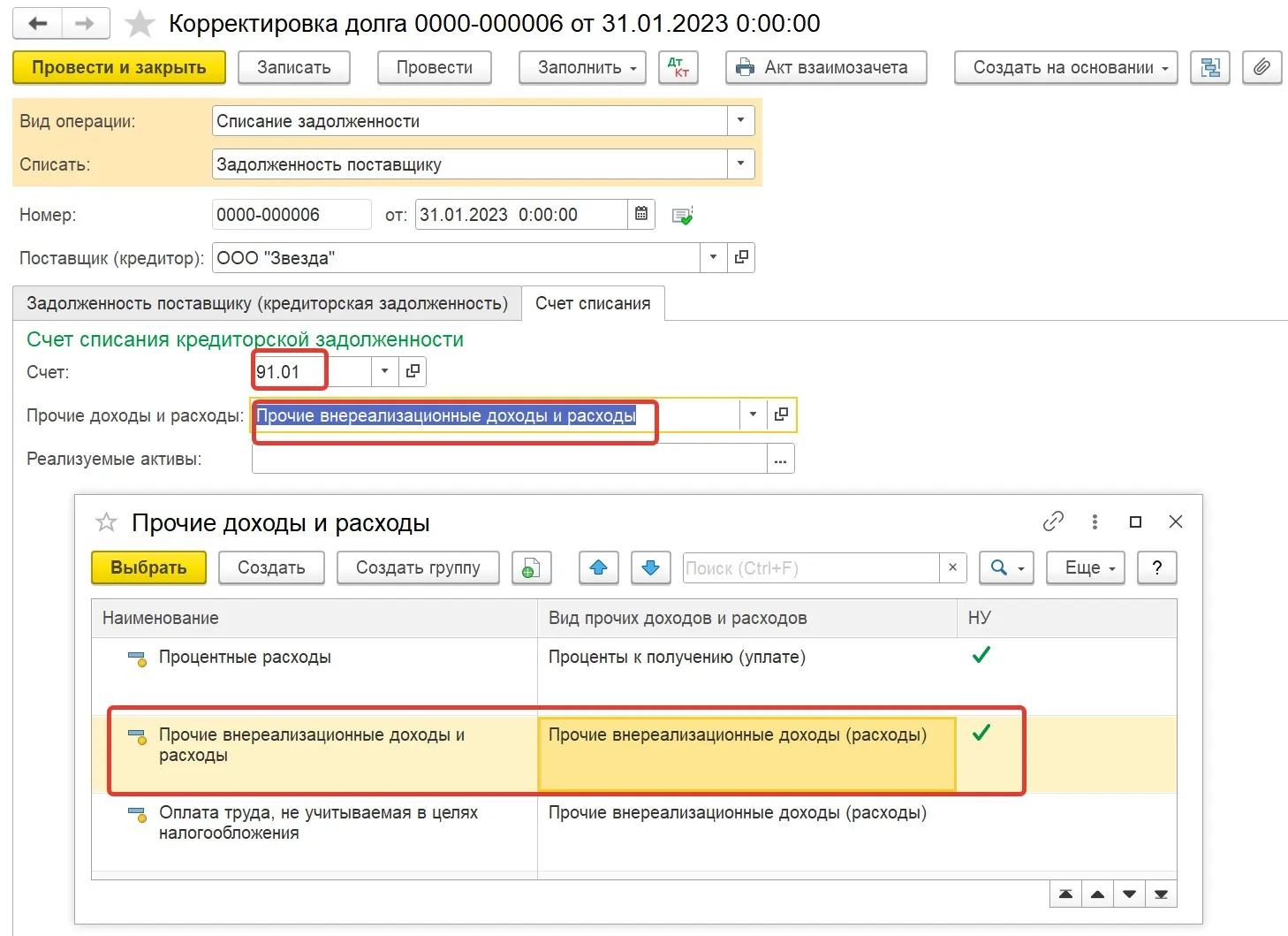

Создаем документ «Корректировка долга» с видом «Списание задолженности», выбираем списание задолженности поставщику и заполняем табличную часть остатками по взаиморасчётам с ООО «Звезда»:

Далее, делая такой вид корректировки, нам необходимо перейти на вкладку «Счет списания» и выбрать счет, на который мы будем списывать эту задолженность.

Если мы списываем невостребованную кредиторскую задолженность, то это будет внереализационный доход организации и нам нужно выбрать счет 91.01. Если списываем дебиторскую задолженность, то это будет внереализационный расход организации и нам нужно выбрать счет 91.02.

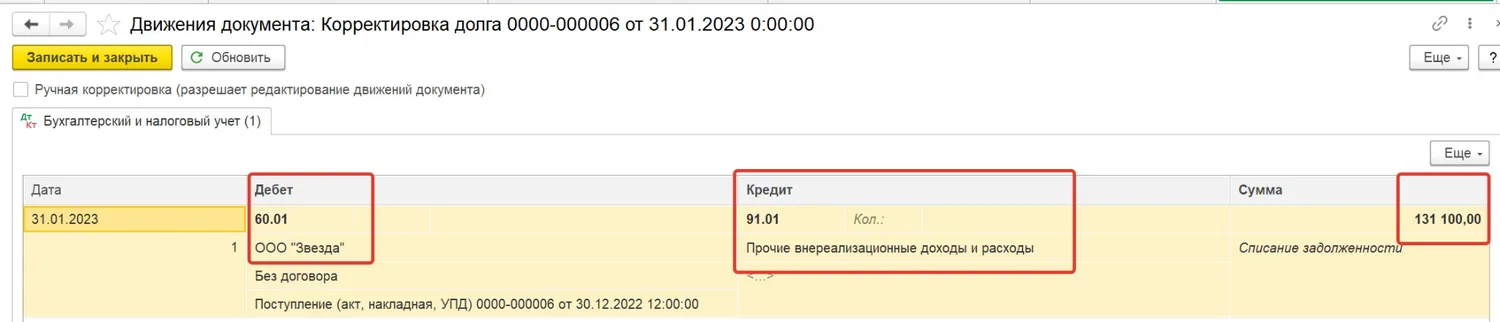

Смотрим, какие проводки сформировал документ и отражение проведенной корректировки на счете 60.

В результате проведенной корректировки задолженности перед поставщиком на конец периода нет.

Прочие корректировки

Такой вид корректировки можно использовать, когда не подошли все предыдущие варианты.

Он дает нам возможность указать разные виды договоров и сделать корректировки на разных счетах учета. А еще его можно использовать и для описанных выше ситуаций, если вы затрудняетесь подобрать подходящий вариант, только нужно более внимательно выбирать аналитику в документе.

Давайте рассмотрим ситуацию, когда у нашего покупателя есть задолженность на 1 января 2023 года перед нами за поставку товаров, а мы в свою очередь должны ему денег за предоставленный в сентябре 2022 года займ.

В январе 2023 мы договорились с контрагентом, что зачтем сумму предоставленного нам займа в счет его задолженности перед нами за поставленные товары.

Создаем в программе документ «Корректировка долга» с видом «Прочие корректировки», в полях «Дебитор» и «Кредитор» выбираем нашего контрагента ООО «Символ».

В нашем случае мы заполняем только вкладки «Дебиторская задолженность» (так как списываем именно дебиторскую задолженность) и «Счета учета», иначе все проводки, сделанные документом, задвоятся!

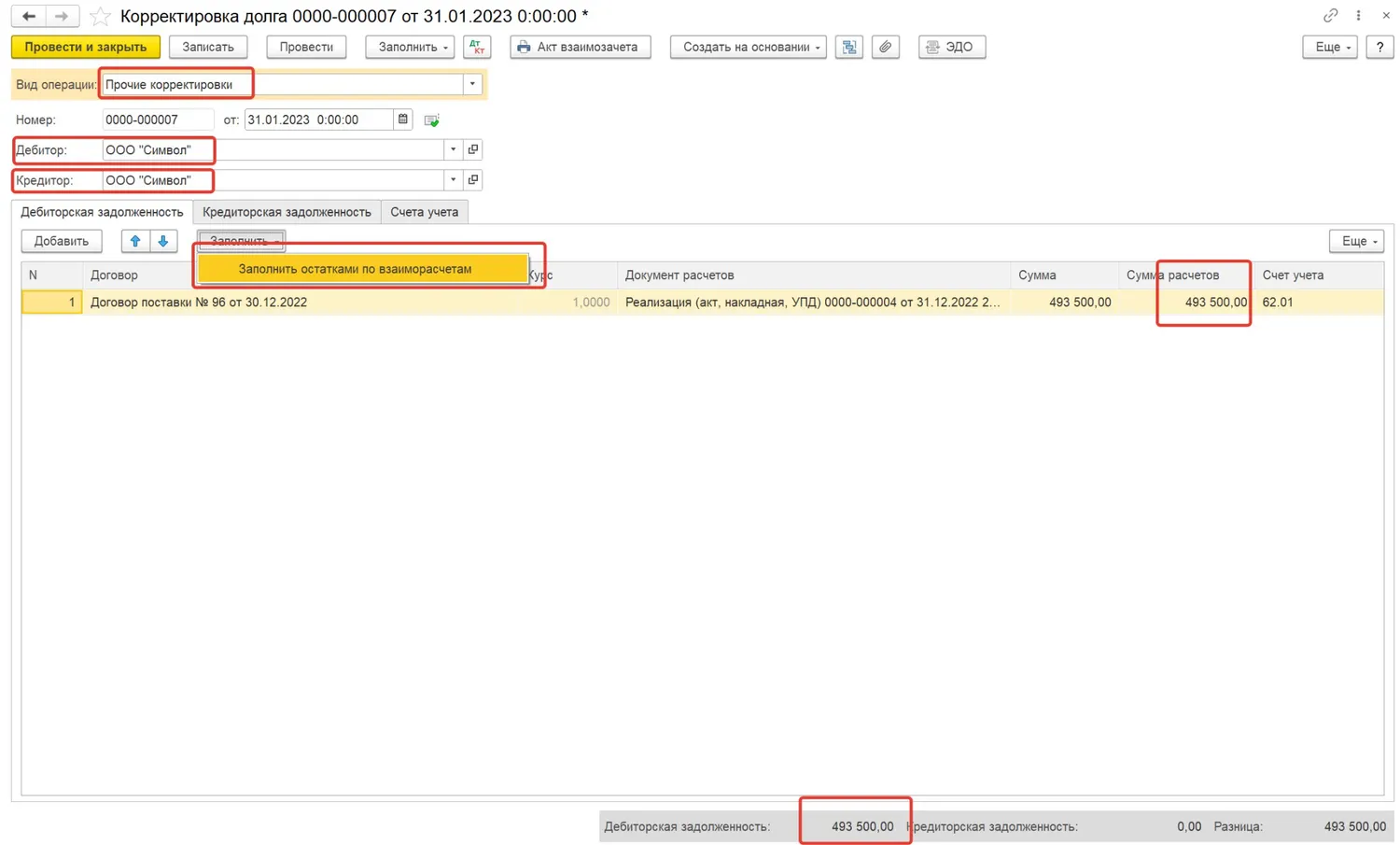

При автоматическом заполнении вкладка «Дебиторская задолженность» заполнится на всю сумму 493 500 рублей.

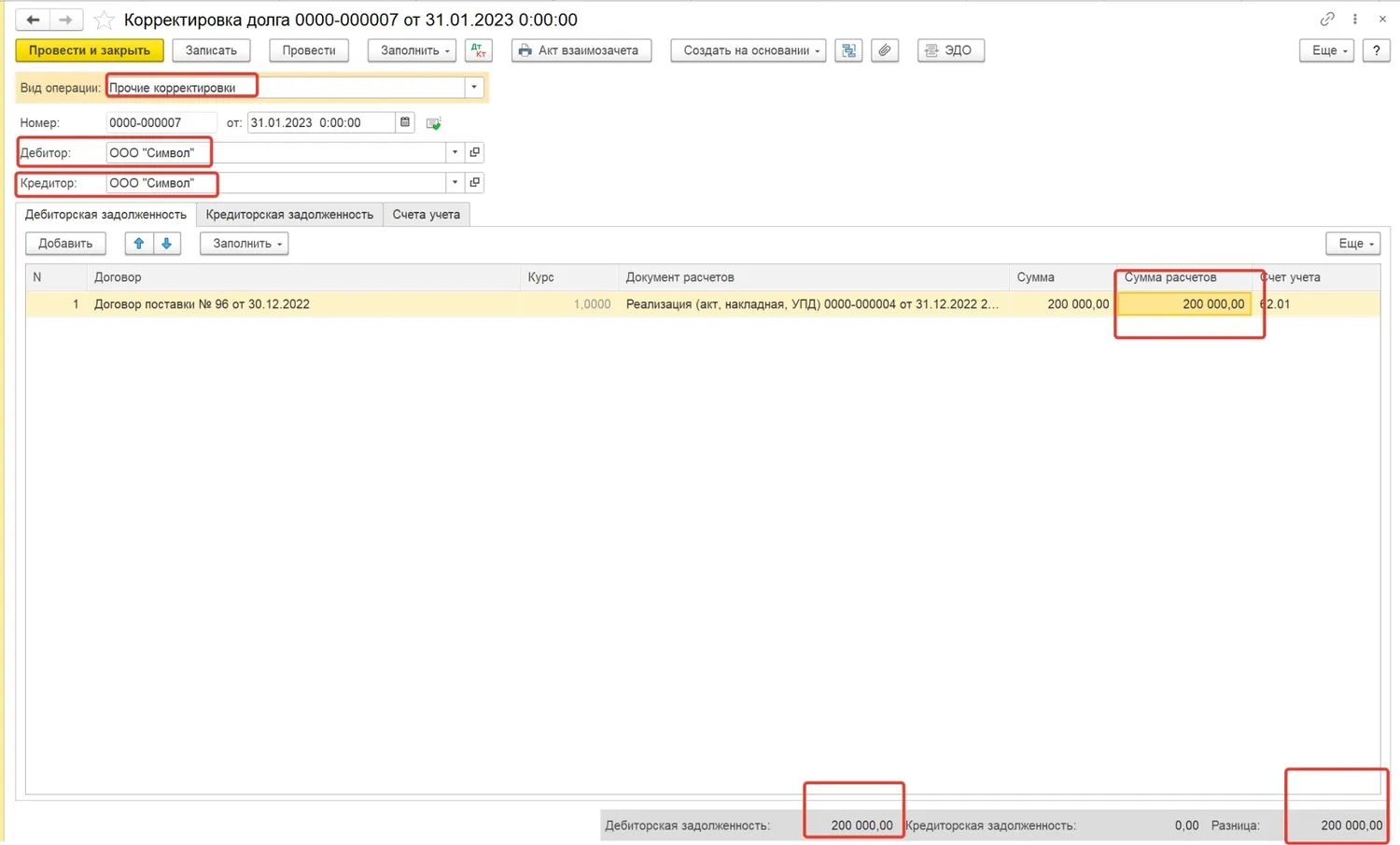

Нам нужно изменить эту сумму вручную на сумму 200 000 рублей, так зачитываем мы только ее.

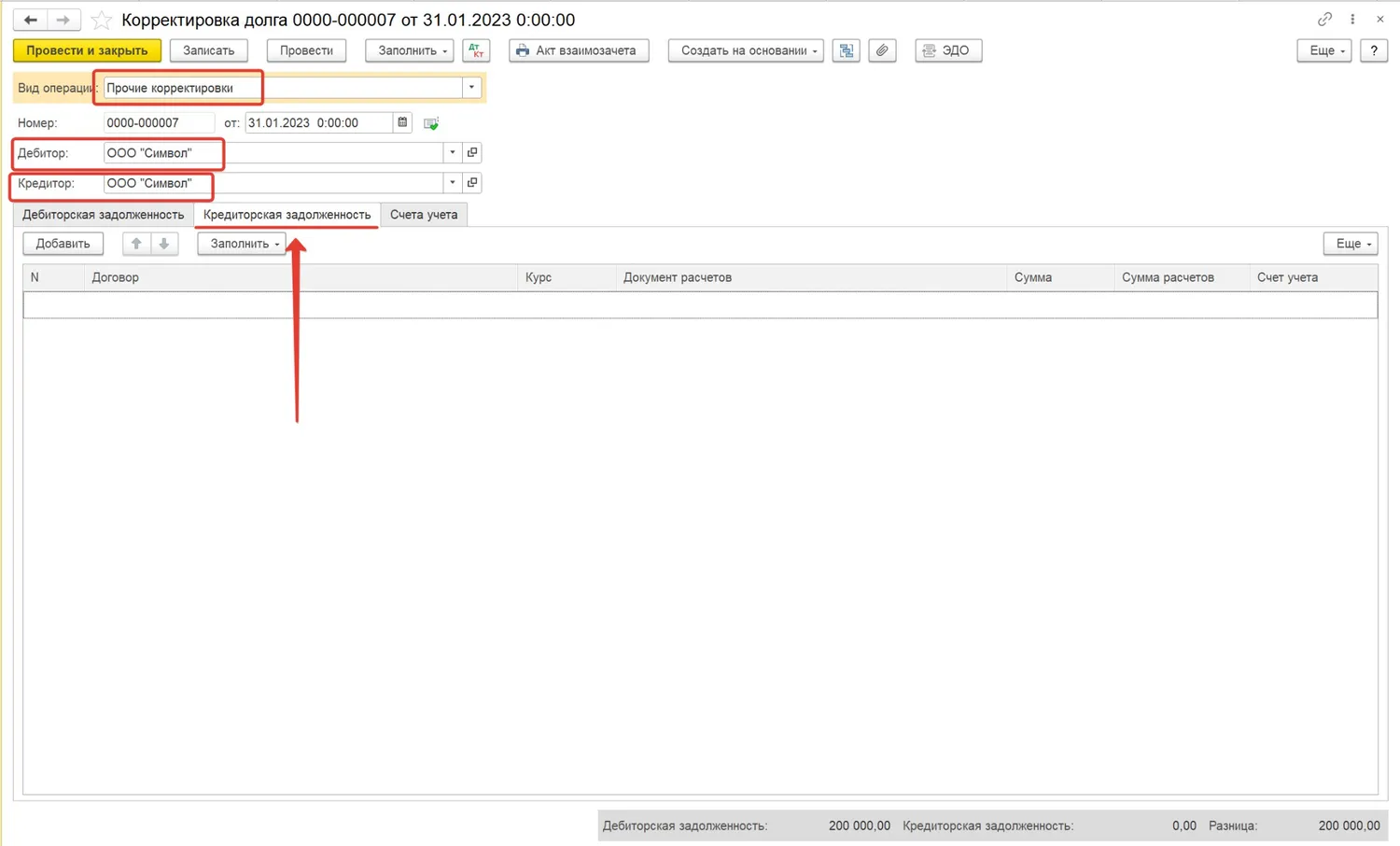

Вкладку кредиторская задолженность в нашей ситуации оставляем пустой.

Далее заполняем вкладку «Счета учета».

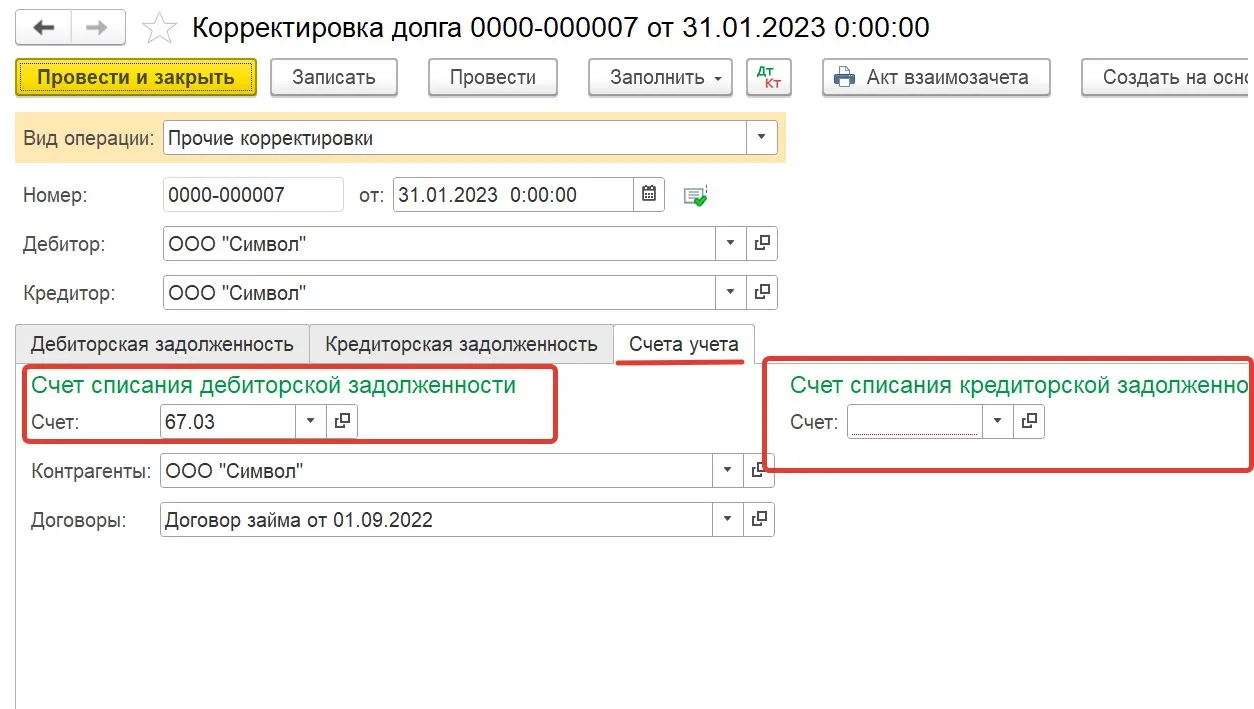

В поле «Счет списания дебиторской задолженности» выбираем счет 67.03, контрагент ООО «Символ» и договор займа, по которому у нас есть остаток задолженности перед контрагентом.

Поле «Счет списания кредиторской задолженности» в нашей ситуации мы не заполняем.

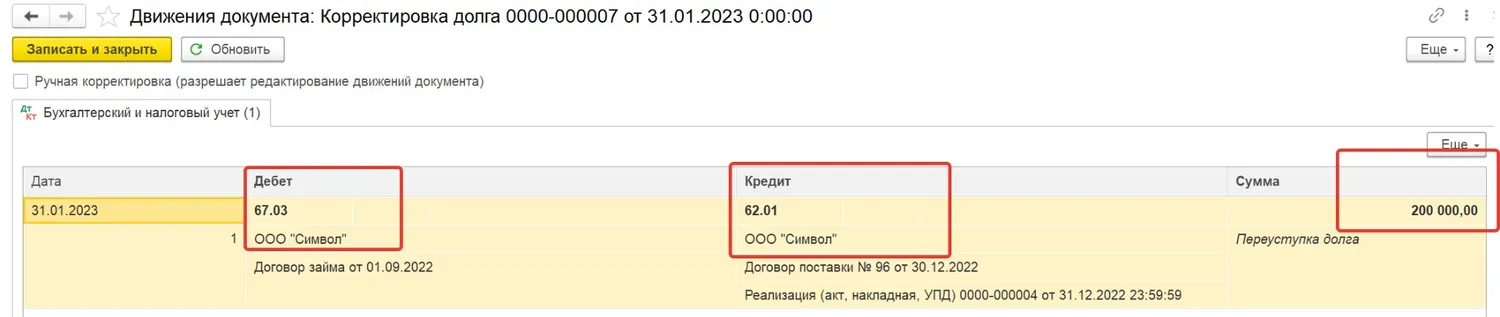

Смотрим проводки, сформированные документом.

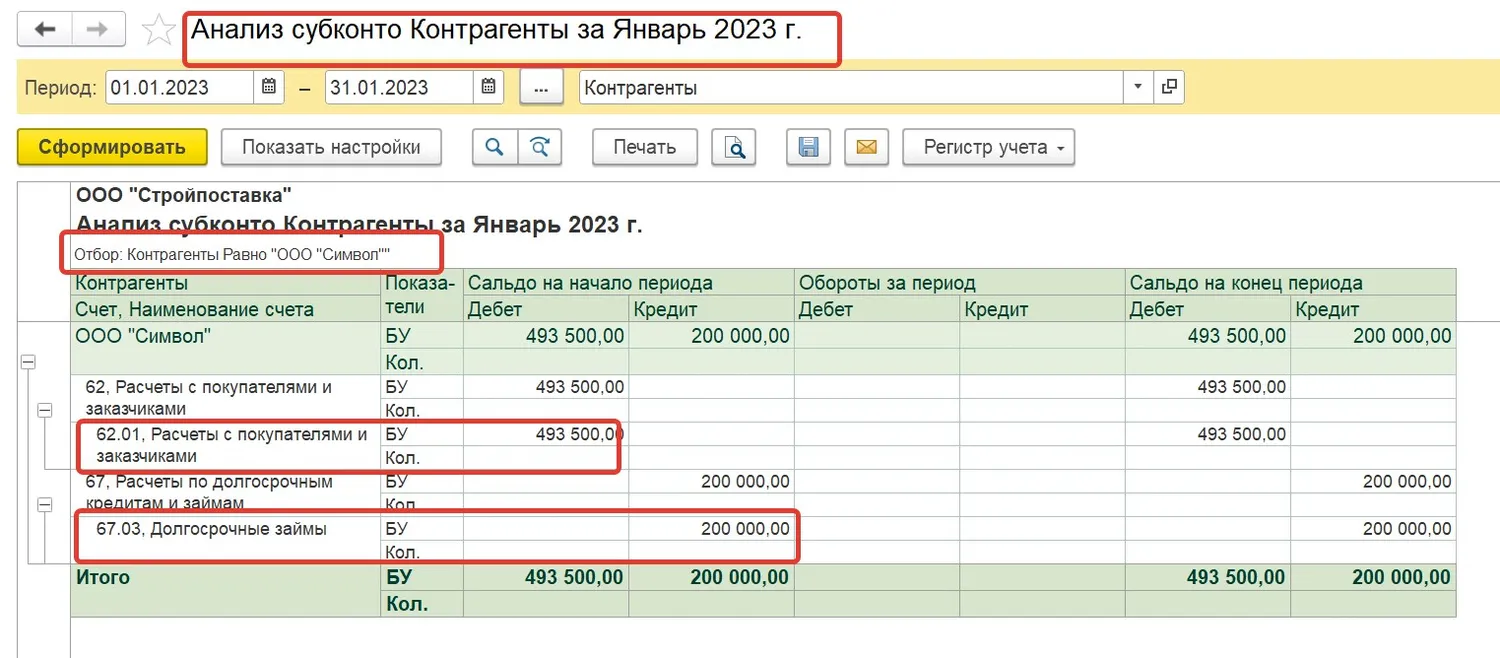

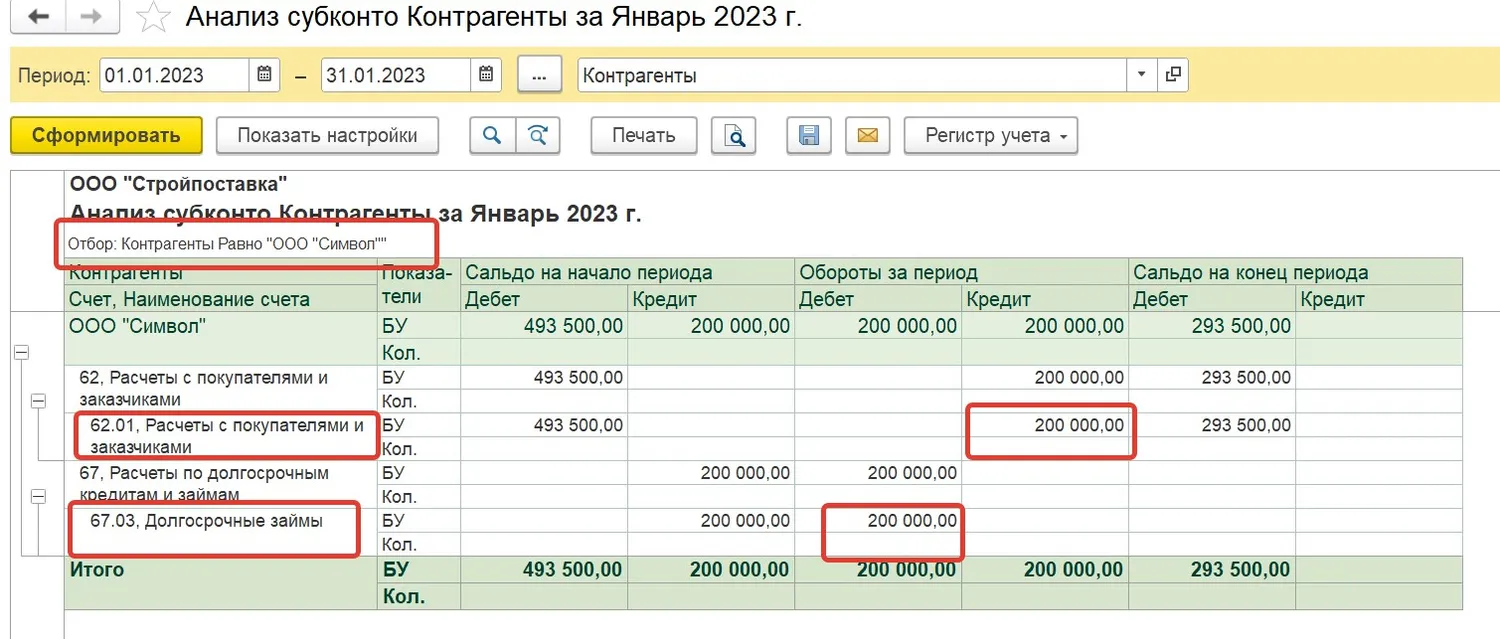

Снова формируем анализ субконто по нашему контрагенту и смотрим отражение нашей корректировки на остатках взаиморасчетов.

Итак, после проведения корректировки у нас больше нет задолженности перед ООО «Символ» по договору займа, а его задолженность перед нами по договору поставки уменьшена на 200 000 рублей.

А теперь давайте вернемся к ситуации, которая у нас была в примере с переносом задолженности, но предположим, что аванс, оплаченный другим контрагентом, мы не перенесли до того, как сделали отгрузку, и после отгрузки по счету 62 у нас есть задолженность по авансу перед ООО «Галактика» и задолженность перед нами у ООО «Альтаир».

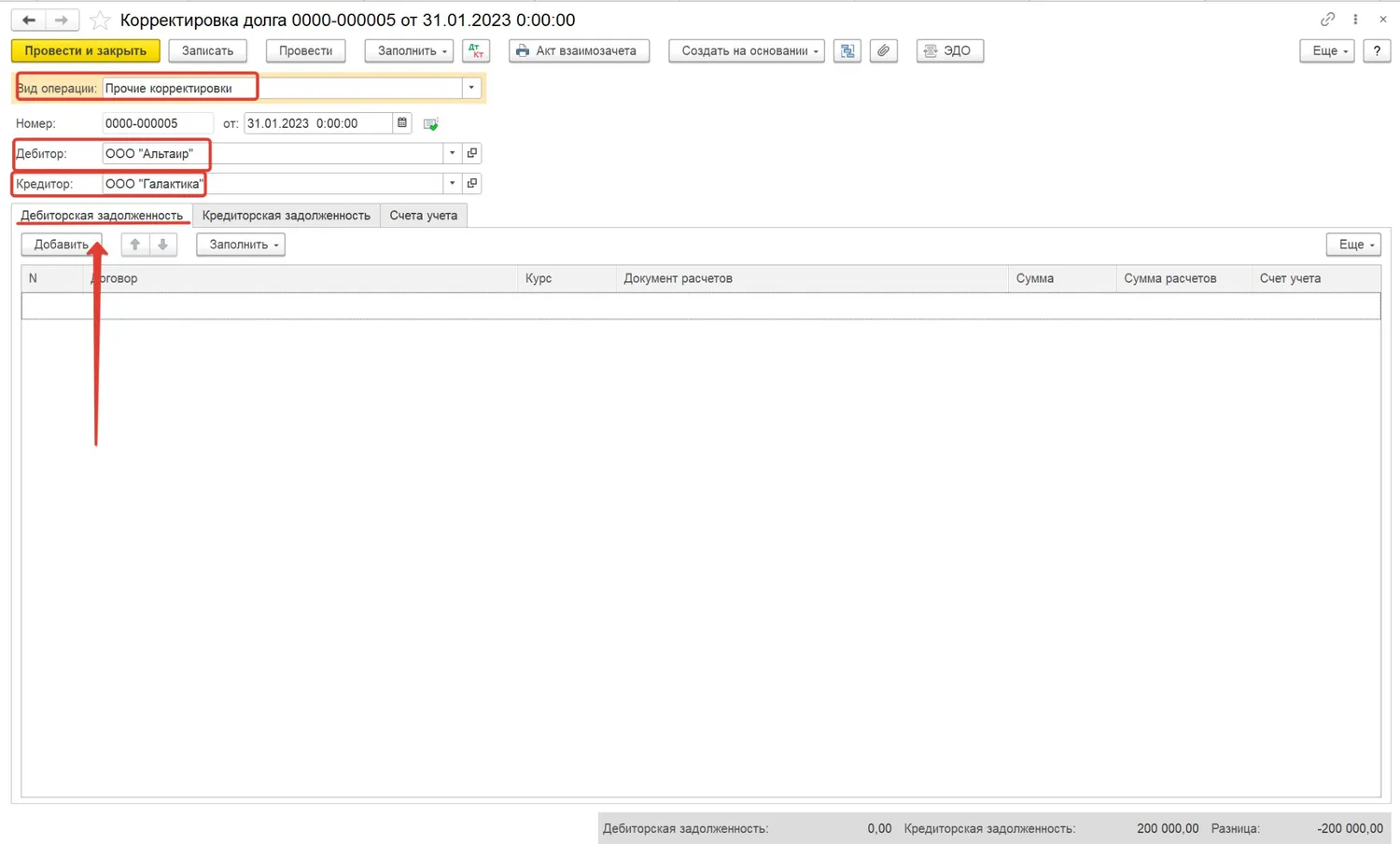

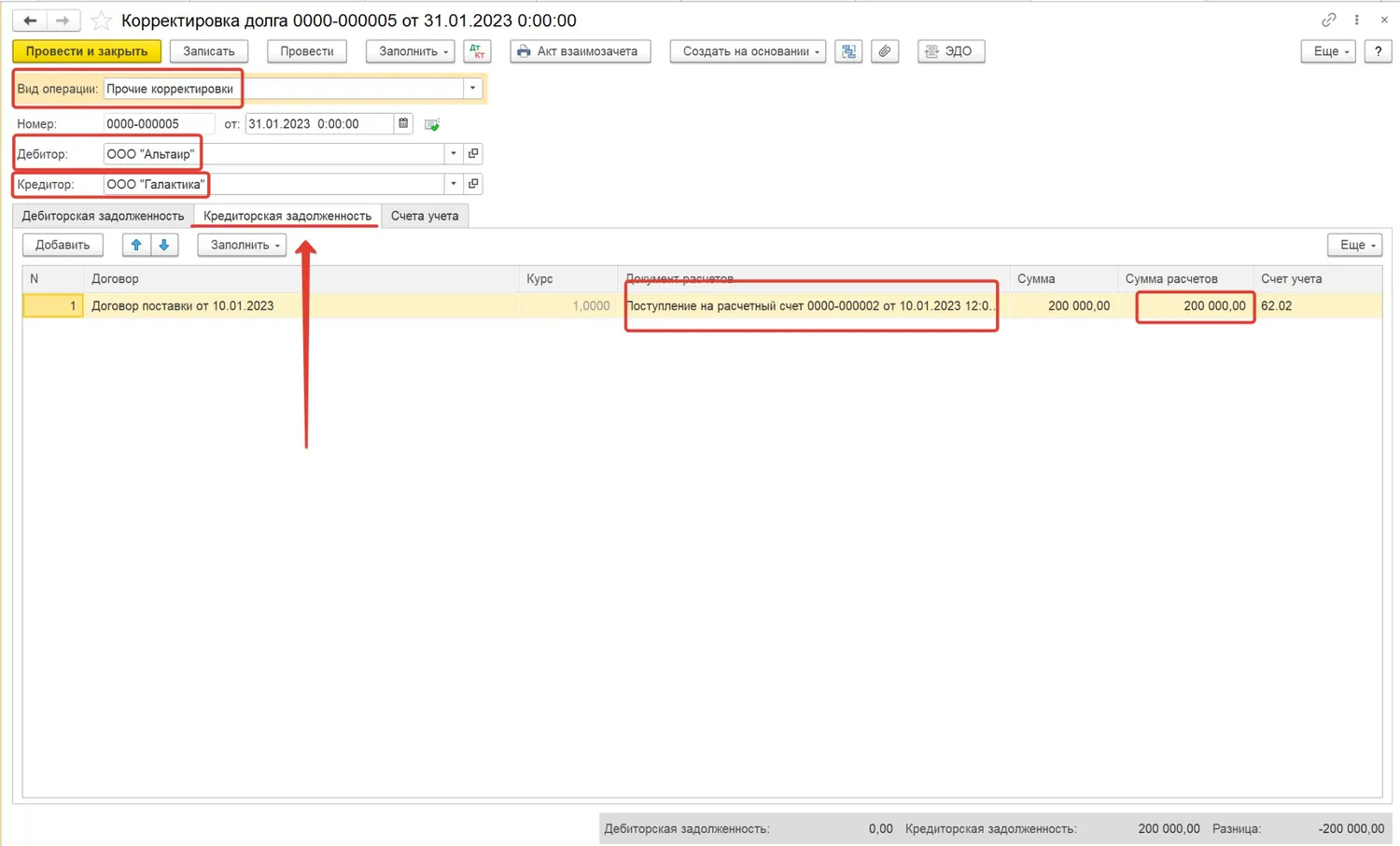

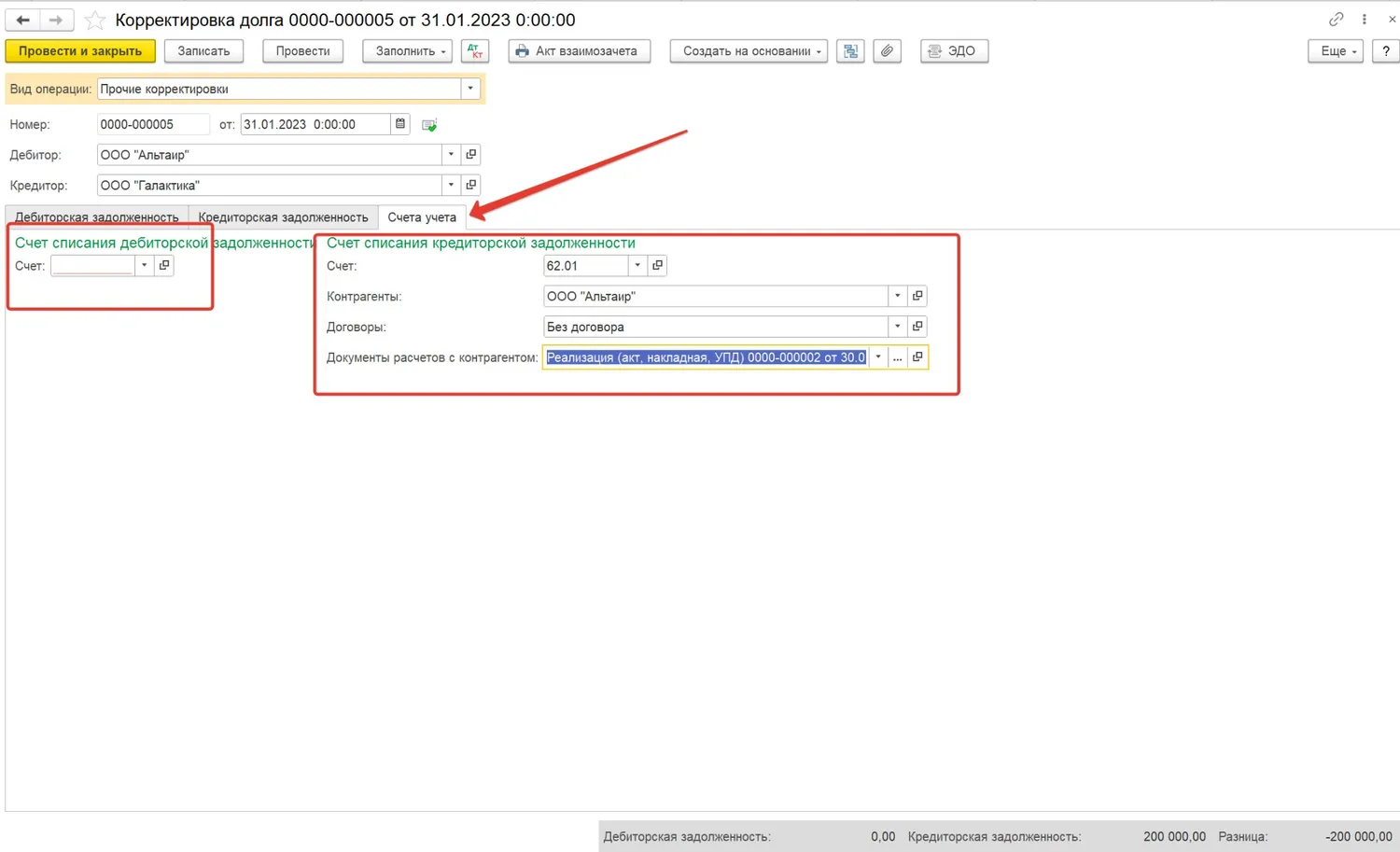

Попробуем использовать документ «Корректировка долга», но уже с видом «Прочие корректировки». В поле «Дебитор» выбираем ООО «Альтаир», в поле «Кредитор» ООО «Галактика».

Вкладку «Дебиторская задолженность» в нашей ситуации не заполняем, так как мы переносим кредиторскую задолженность перед ООО «Галактика».

Теперь заполняем вкладку «Счета учета».

Поле «Счет списания дебиторской задолженности» оставляем пустым. А в поле «Счет списания кредиторской задолженности» выбираем счет 62.01, контрагент ООО «Альтаир», далее выбираем нужный договор и документ отгрузки.

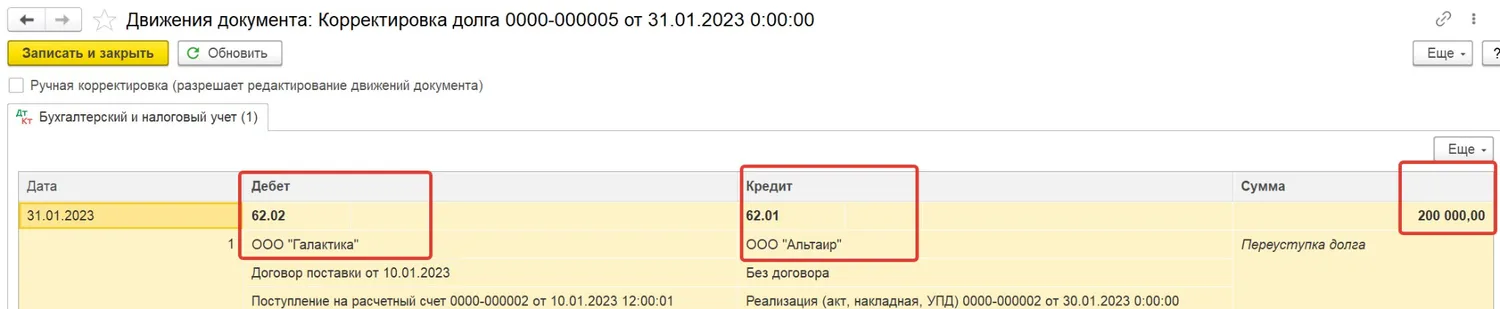

Смотрим сформированные документом проводки и отображение нашей корректировки на счете 62.

Давайте рассмотрим еще один пример с трехсторонним зачетом взаимных требований.

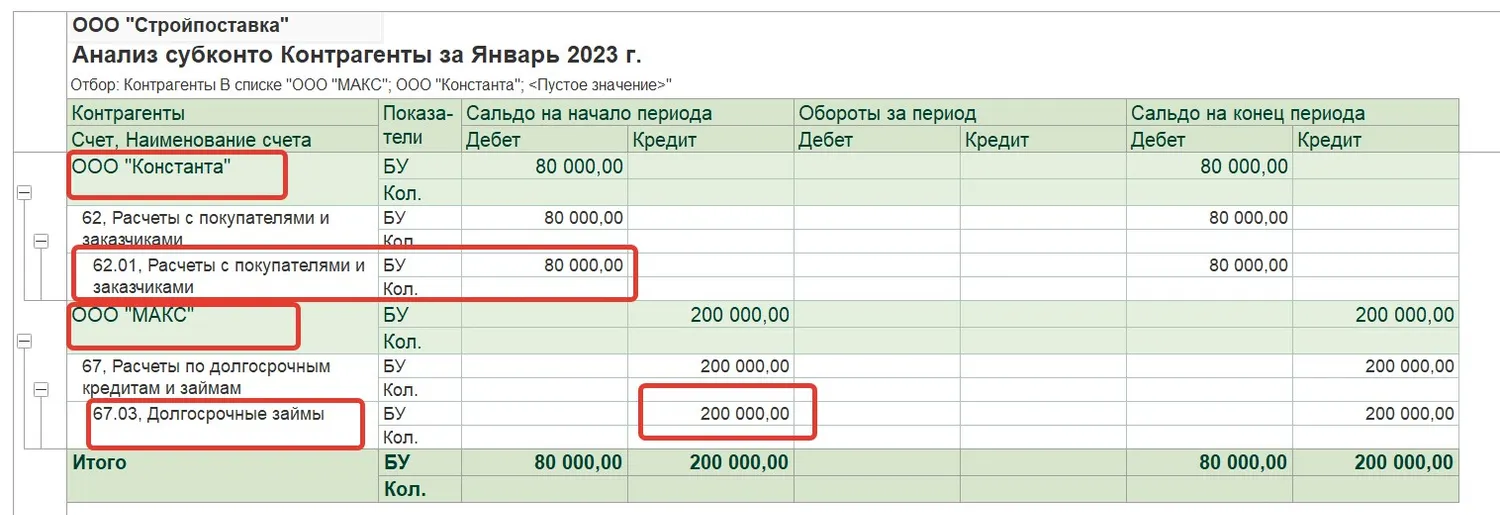

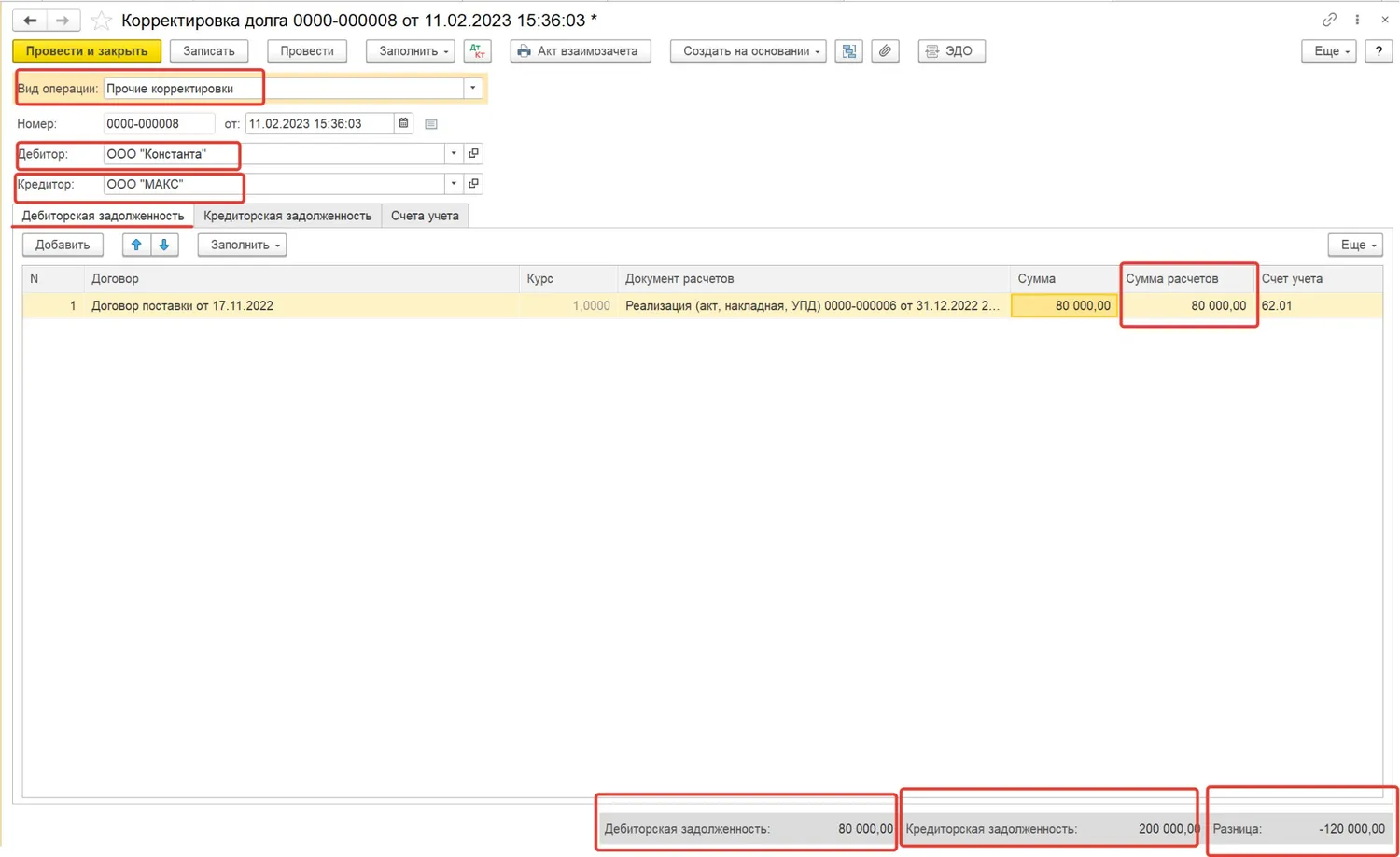

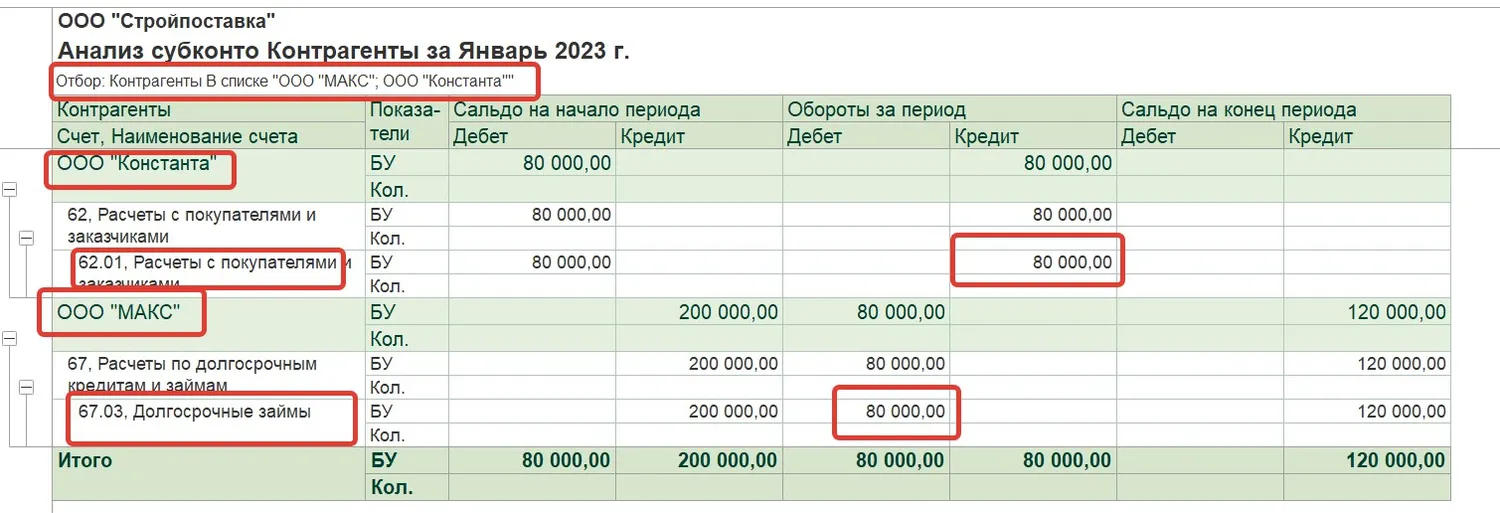

Мы имеем задолженность по займу перед ООО «МАКС» в сумме 200 000 рублей, и есть еще контрагент ООО «Константа», который должен нам за товары 80 000 рублей.

Согласно договоренности со своими контрагентами мы заключили трехсторонний акт взаимозачета, и производим зачет дебиторской задолженности от ООО «Константа» в счет нашей задолженности перед ООО «МАКС».

Создаем документ «Корректировка долга» с видом «Прочие корректировки». В поле «Дебитор» выбираем ООО «Константа», поле «Кредитор» – ООО «МАКС».

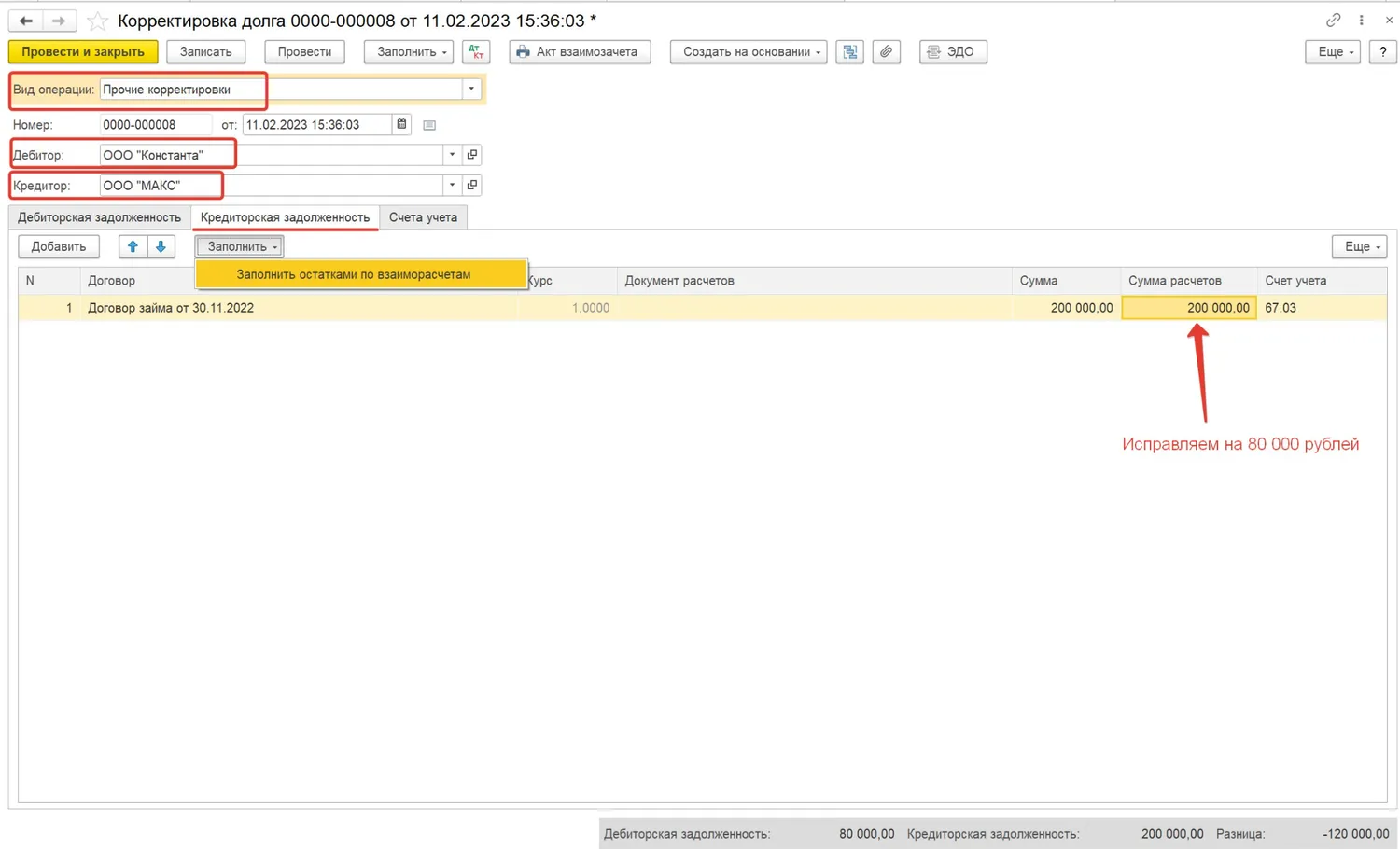

Заполняем вкладку «Дебиторская задолженность» остатками по взаиморасчетам, программа подтягивает нам сумму в размере 80 000 рублей, а на вкладке «Кредиторская задолженность» подтягивается сумма 200 000 рублей.

Сумму на вкладке «Кредиторская задолженность» необходимо вручную откорректировать на 80 000 рублей, это именно та сумма, которая возможна к зачету. Иначе не удастся провести зачет корректно.

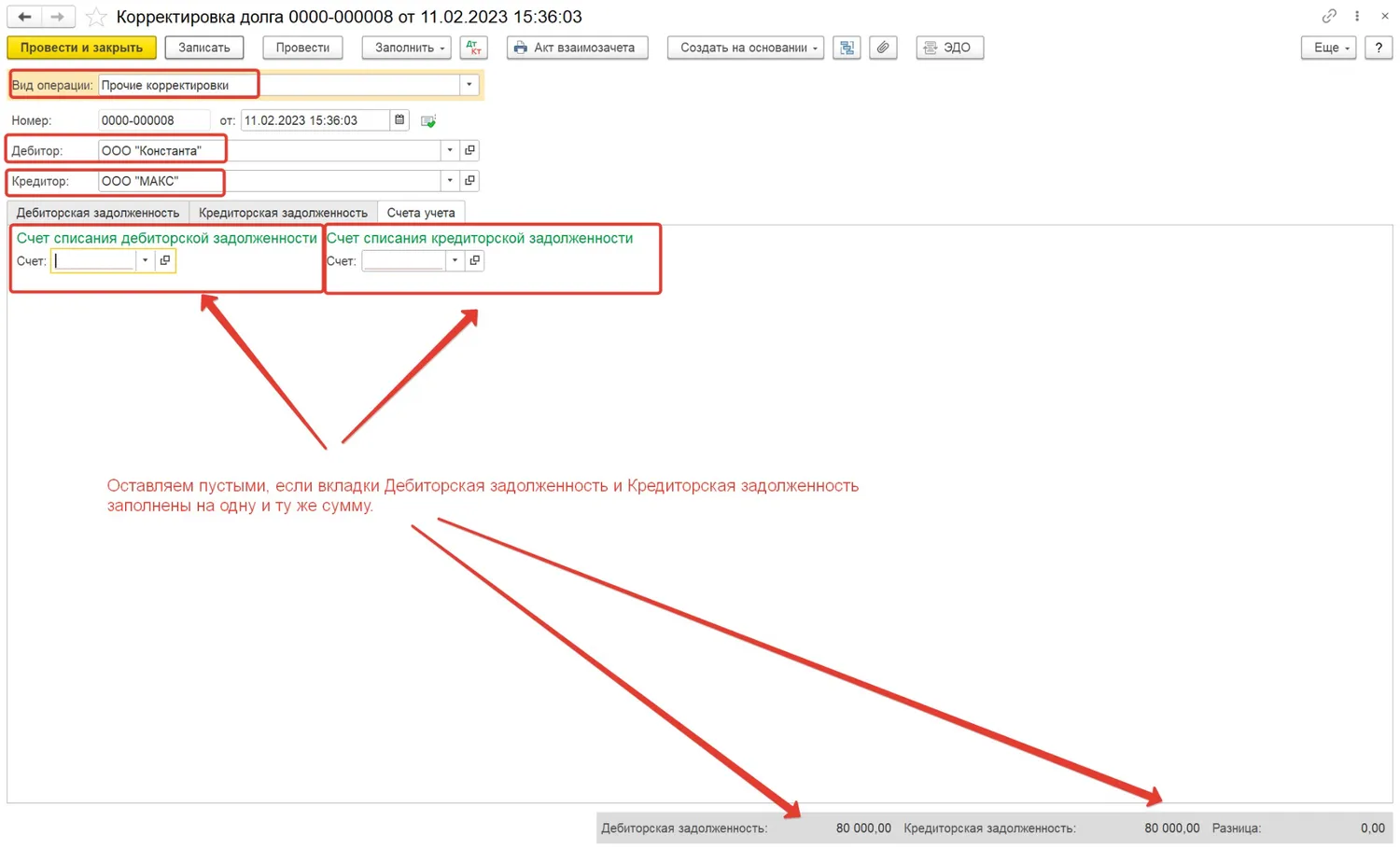

Если мы заполнили обе вкладки и «Дебиторская задолженность» и «Кредиторская задолженность» на одну и ту же сумму, в этом случае вкладку «Счета учета» не заполняем. Иначе у нас задвоятся проводки.

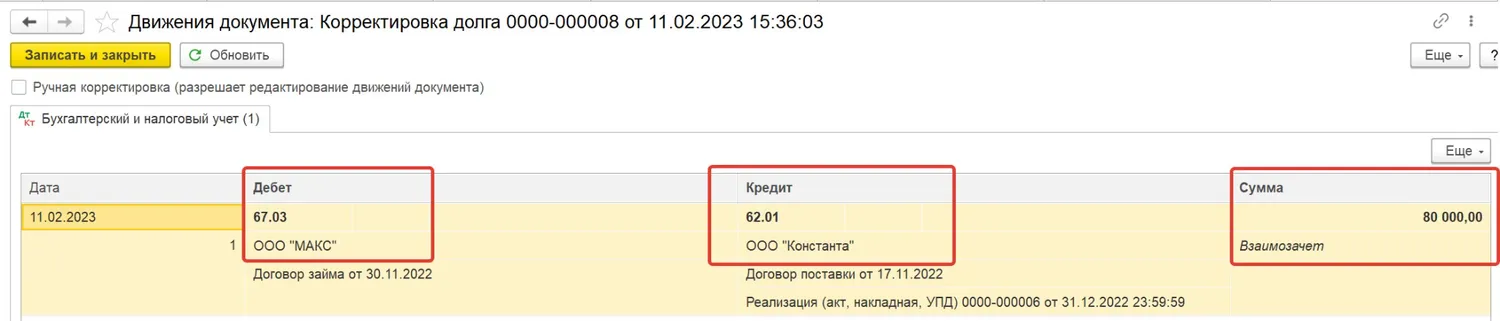

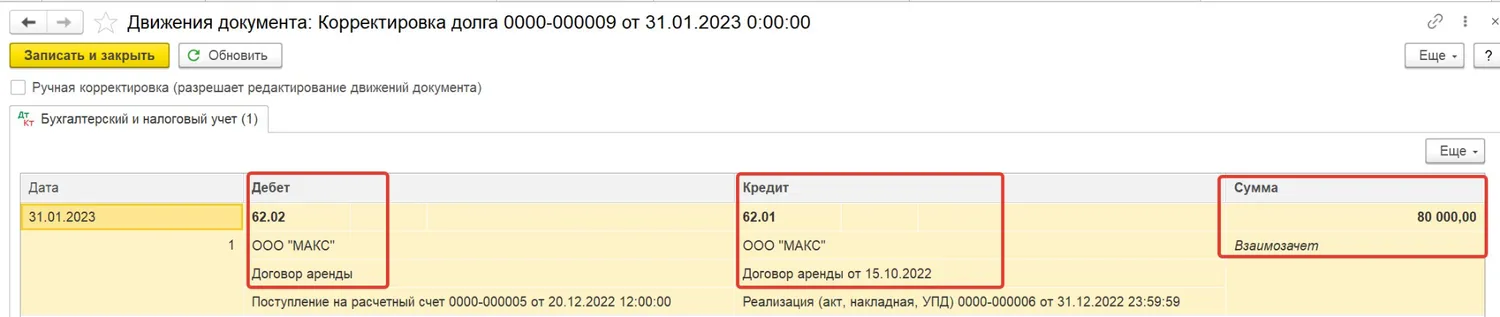

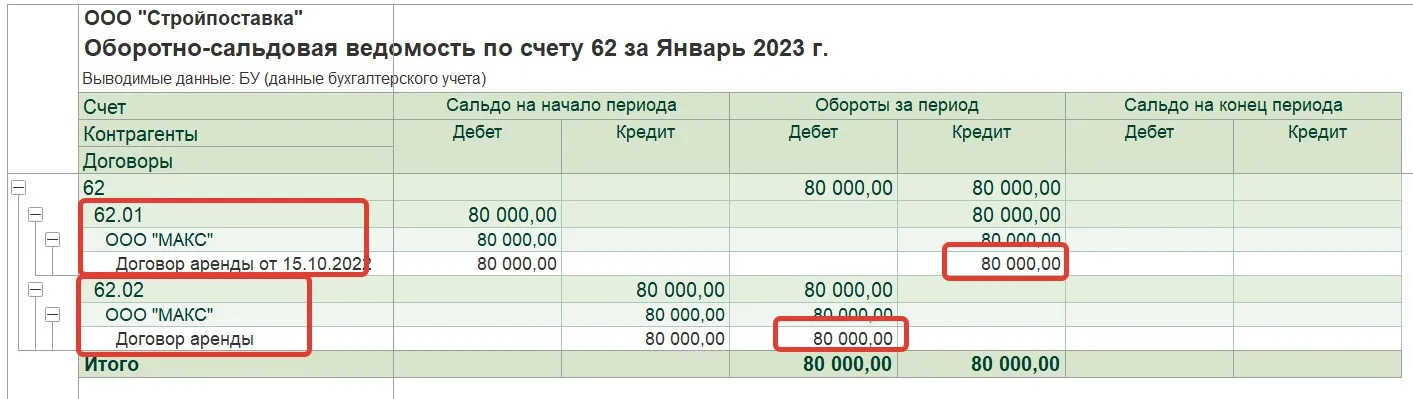

Проводим документ, смотрим проводки и отражение на счетах учета.

Итак, после проведения корректировки наша задолженность по договору займа перед ООО «МАКС» уменьшена на 80 000 рублей, а задолженность ООО «Константа» перед нами за поставку товаров закрылась.

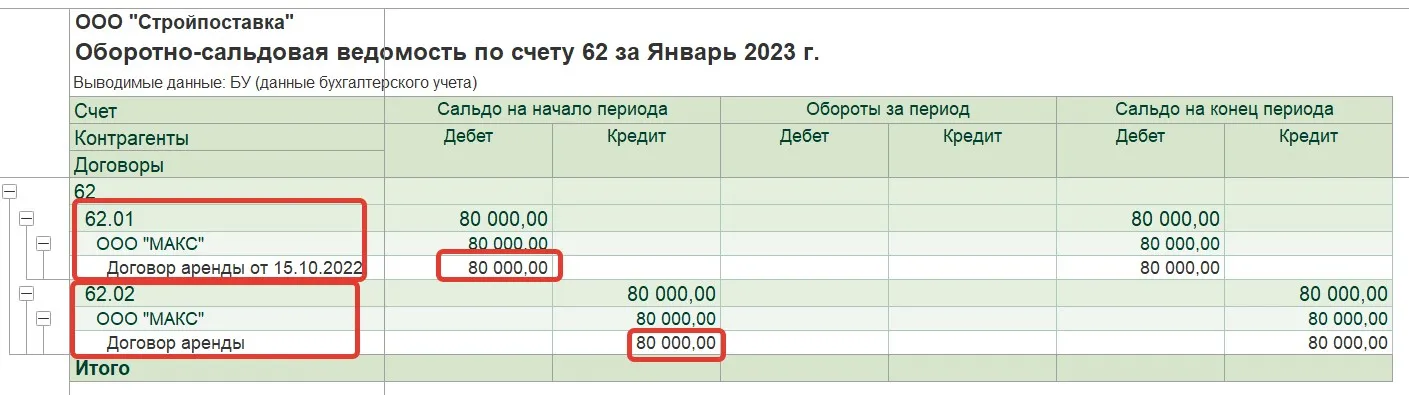

Рассмотрим еще ситуацию, в которой мы можем использовать этот документ: в программе ошибочно выбран договор контрагента при проведении первичных документов и у нас есть дебиторская и кредиторская задолженность перед ним.

Изучив первичные документы, мы поняли, что услуги аренды оплачены в предыдущем периоде, и сальдо по счетам 62.02 и 62.01 быть не должно, оно сформировалось ошибочно.

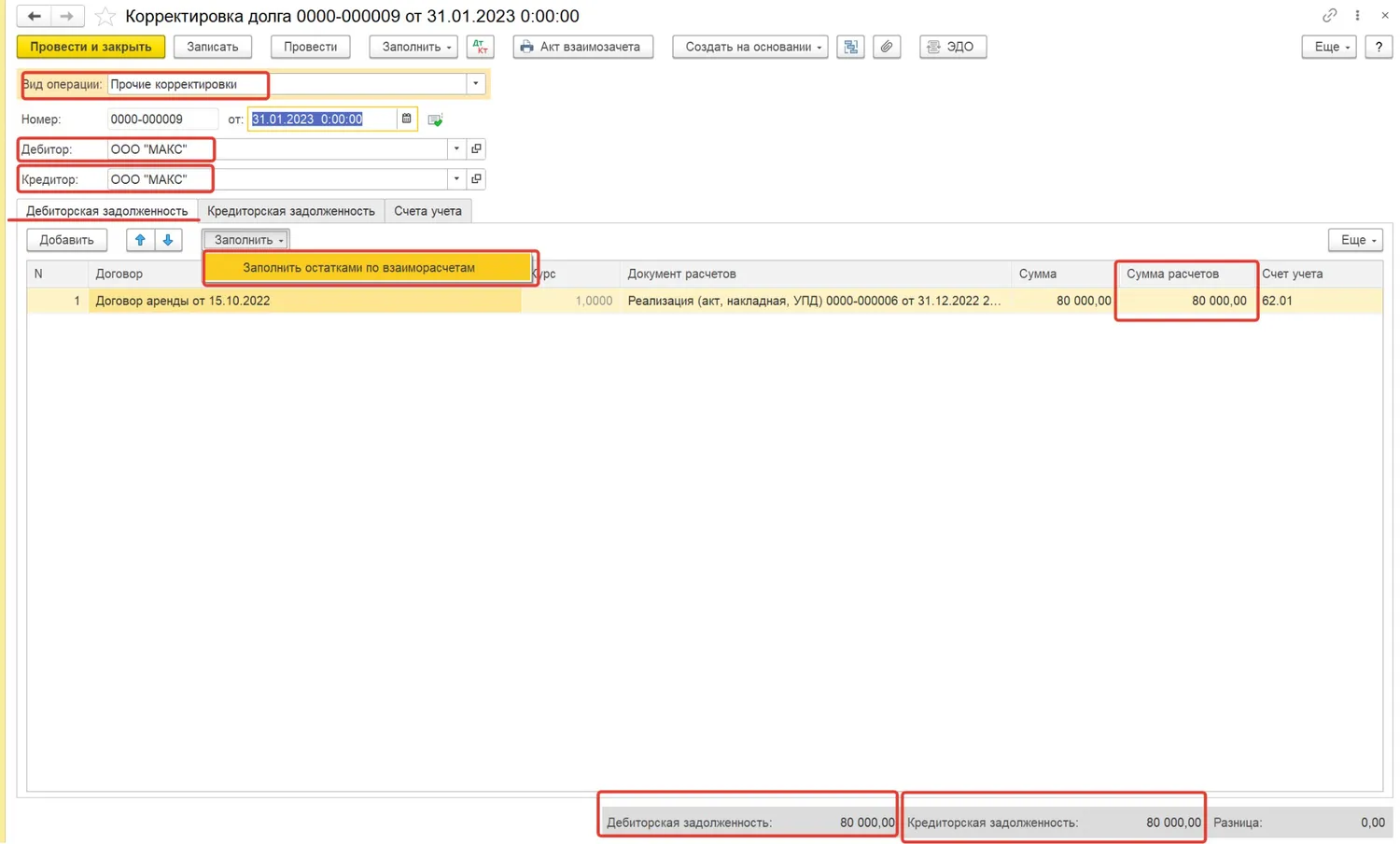

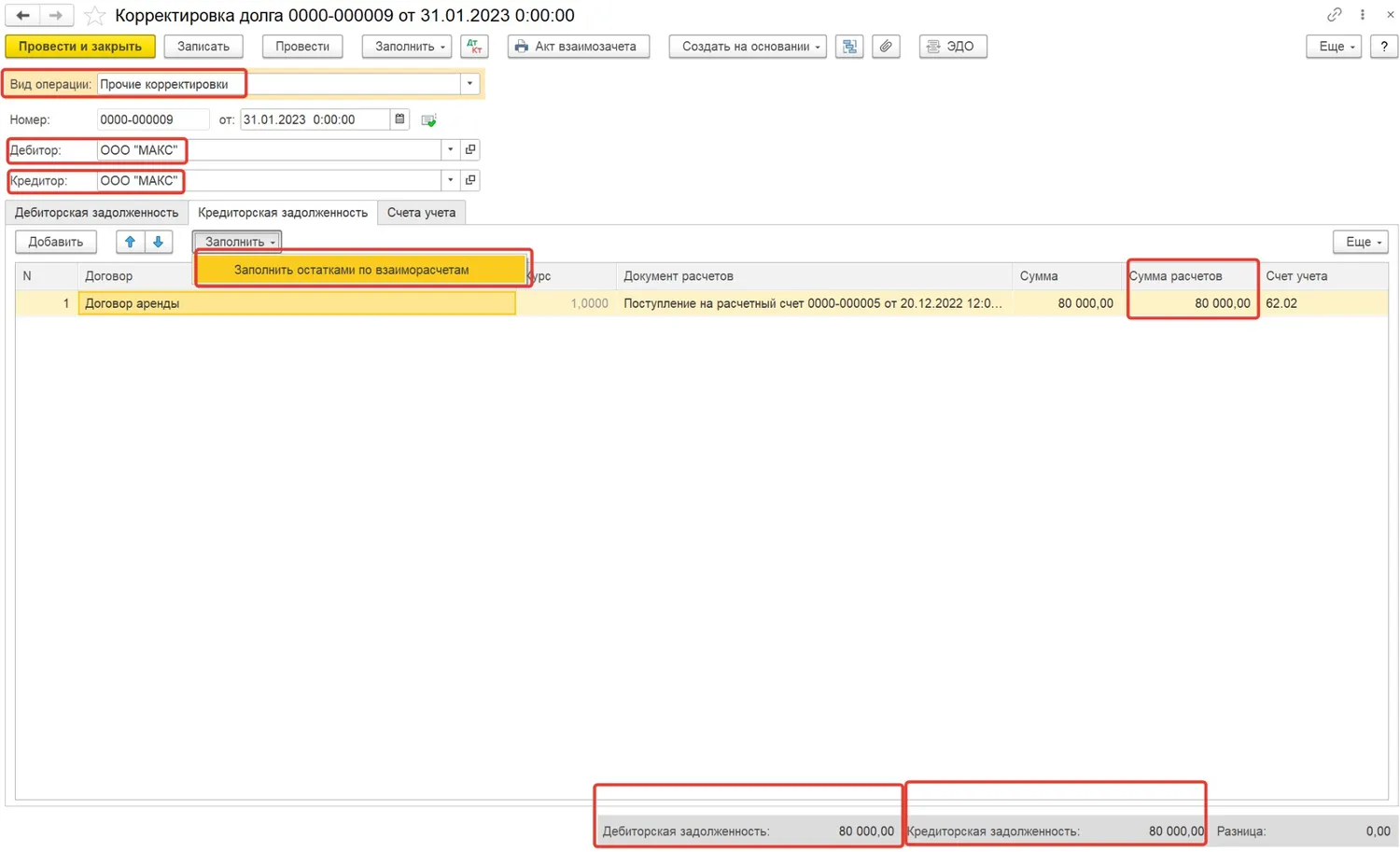

Создаем документ «Корректировка долга» с видом «Прочие корректировки». В полях «Дебитор» и «Кредитор» выбираем ООО «МАКС» и заполняем вкладки «Дебиторская задолженность» и «Кредиторская задолженность» остатками взаиморасчетов.

Вкладку «Счета учета», как и в предыдущем примере не заполняем!

Проводим документ, смотрим сформированные проводки и отражение на счетах учета.

Итак, после проведения корректировки, мы видим, что сальдо по контрагенту на счетах 62.01 и 62.02 теперь нет.

В чем преимущество корректировки долга перед ручной операцией

«А действительно в чем разница?» – спросите вы? «Ведь, что ручная операция, что корректировка долга формирует одни и те же проводки! Быстрее сделать ручную операцию!» А вот и нет.

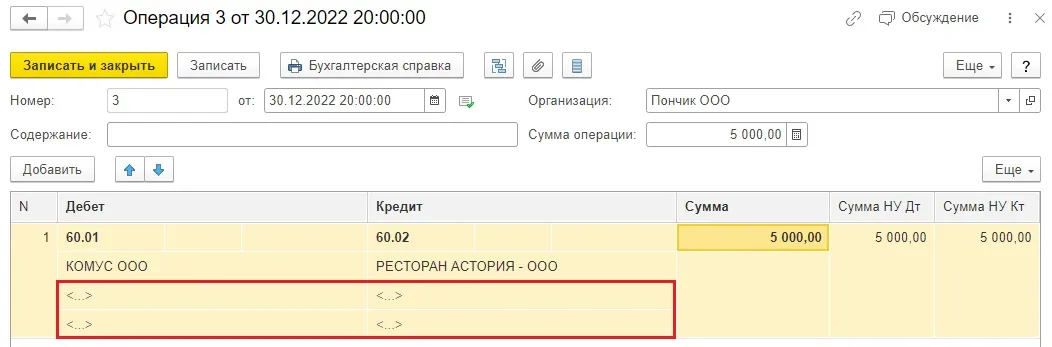

Зачастую в операции, введенной вручную, бухгалтер задает только нужную проводку и конкретных контрагентов.

Остальные субконто (договор и документ взаиморасчетов) практически всегда остаются незаполненными, что ведет к появлению красноты и <...> в ваших оборотках и вопросов «Что же с ними делать, как это исправлять?».

Налоговая отчетность в программе 1С автоматически заполняется на основании налоговых регистров, которые вы по незнанию не заполняете в ручной операции. Поэтому у вас и получается, что проводка вроде есть, а в декларации суммы нет.

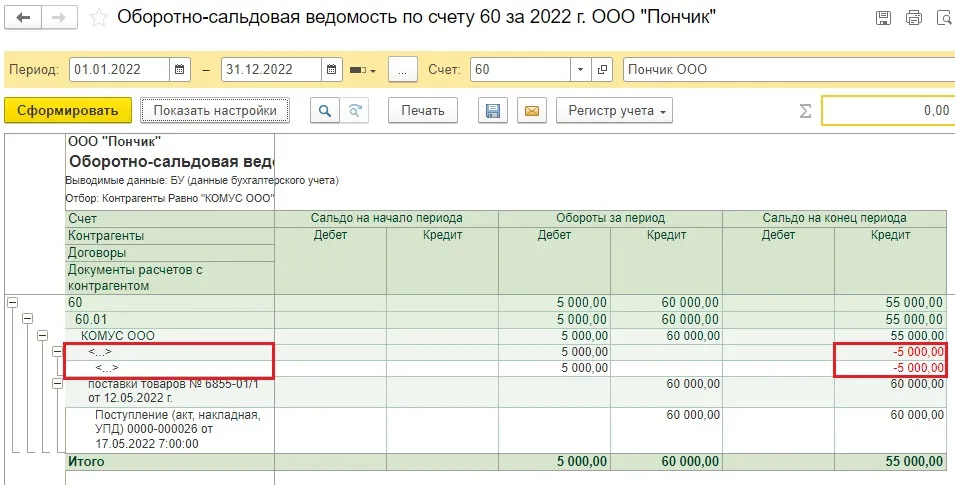

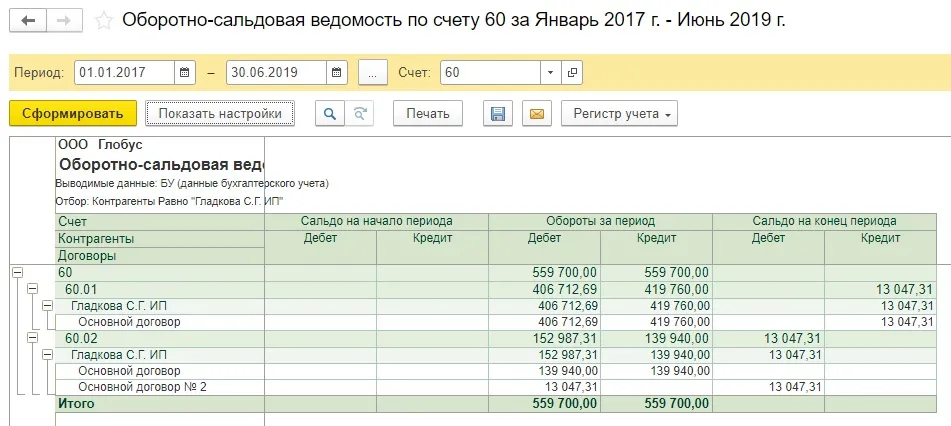

Приведем пример: ИП Гладкова С.Г. оказывает услуги ООО «Глобус». Бухгалтер допустила ошибку: оплату этому ИП провела на один договор, а акт оказанных услуг ввела под другим договором.

Это четко видно в ОСВ по 60 счету.

Так как суммы висят на разных договорах, программа не понимает, что выполнены оба условия для признания расходов по услугам (услуги оприходованы в 1С и оплачены поставщику), соответственно, суммы не попадают в КУДИР.

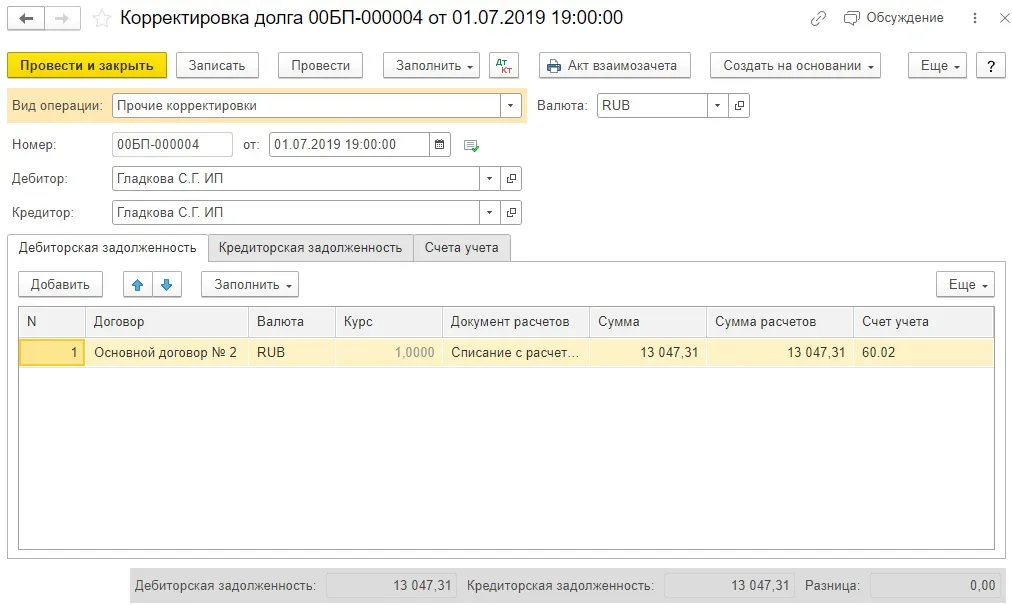

Создадим корректировку долга с видом операции «Прочие корректировки».

Нас интересуют результаты проведения документа:

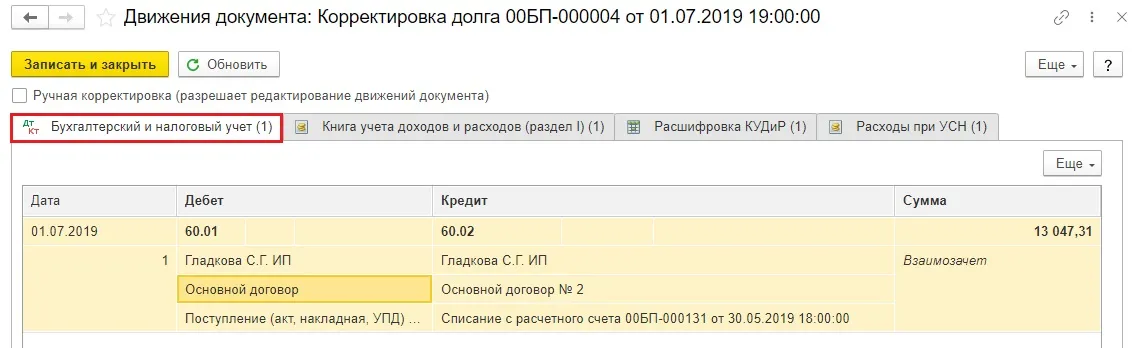

В регистре «Бухгалтерский и налоговый» учет у нас произошел взаимозачет сумм по двум разным договорам.

И даже если вы в операции, введенной вручную, сделали бы тоже самое, ввели все 4 субконто (счет учета, контрагент, договор и документ взаиморасчетов), то добиться автоматического формирования сразу нескольких регистров, отвечающих за попадание суммы в КУДИР, в ручной операции невозможно.

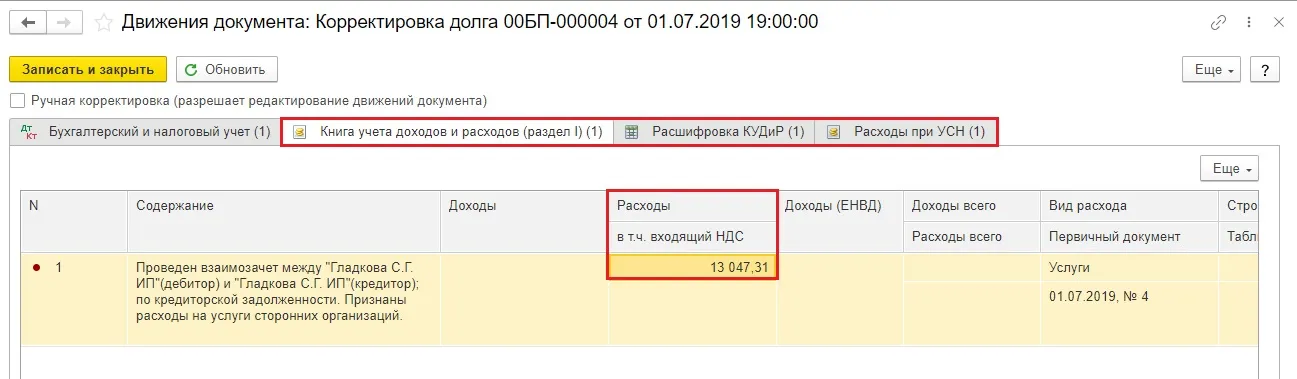

А корректировка долга эти регистры отлично формирует!

P.S. Кстати, это один из лайфхаков законного переноса расходов на будущий период при УСН. Пользуйтесь на здоровье!

Комментарии

1Спасибо за статью, очень помогла, но остались вопросы: что делать с НДС, принятым к вычету?

МТС за свои услуги в марте выставил акт на 12000, НДС 2000 взят в зачет в 1кв23. Но в середине марта мы закрыли с ними договор и ушли к другому провайдеру. В июне МТС прислал акт сверки, где март уменьшил. По проводке Корректировка долга вышли на сумму платежа по акту (март все еще не оплачен). Т.е. с точки зрения оплаты все хорошо. Но что делать с принятыми к вычету 2000р НДС? МТС не прислал корректировочную сч.ф.