Патентная система (ПСН) переживает свой звёздный час — тысячи предпринимателей собираются переходить на патент из-за отмены ЕНВД. В связи с этим у них возникает много вопросов. В этой статье ответим на самые распространенные.

Кто может применять ПСН и как рассчитывается налог

Покупая патент, вы получаете право заниматься определённой деятельностью и не платить налог с доходов от этой деятельности. Стоимость патента и есть налог. Отчитываться по доходам и сдавать декларацию не нужно.

Допустим, у вас розничный магазин. Вы купили патент на год, оплатили его, и больше с доходов ничего не платите. Неважно, сколько вы на самом деле заработаете. Главное, чтобы доходы не превышали 60 миллионов рублей, потому что больше этой суммы на патенте зарабатывать нельзя, иначе придётся переходить на другой режим и доплачивать налоги.

Если вы откроете ещё один магазин, придётся купить ещё один патент, потому что стоимость первого патента вам изначально рассчитали только для одного магазина. В то же время можно взять один патент сразу на несколько торговых точек.

Если параллельно с магазином у вас какая-то другая деятельность, не обозначенная в патенте, с доходов от неё налоги нужно платить отдельно. Например, кроме торговли в магазине вы ещё поставляете кому-то оборудование — это уже не попадающая под ПСН деятельность.

Когда срок действия патента закончится, вы можете либо прекратить деятельность, либо купить ещё один патент и продолжать, либо вести ту же деятельность на другом режиме налогообложения. Если после окончания действия патента вы сразу не купите новый, доходы от этого вида деятельности будут облагаться налогами как при УСН или ОСНО, смотря какой режим у вас основной кроме патента.

Какие налоги платят на патенте, а какие нет

На ПСН не платят НДФЛ (его заменяет стоимость патента), НДС и налог на имущество, которое ИП использует в предпринимательской деятельности.

Есть исключения.

- От НДФЛ освобождаются только доходы от патентной деятельности, например, доходы от торговли в магазине. Если ИП продал квартиру или получил другой доход — это уже не попадает под ПСН.

- НДС придётся заплатить, если предприниматель импортирует товары из-за границы.

- Если имущество оценивается по кадастровой стоимости и входит в специальный перечень местных властей, налог с такого имущества платить нужно.

Если у ИП есть транспорт, земля, он пользуется водными ресурсами — имущественные налоги платить нужно.

Если есть сотрудники, за них в обычном порядке нужно платить страховые взносы и удерживать НДФЛ. Страховые взносы ИП за себя платить тоже нужно.

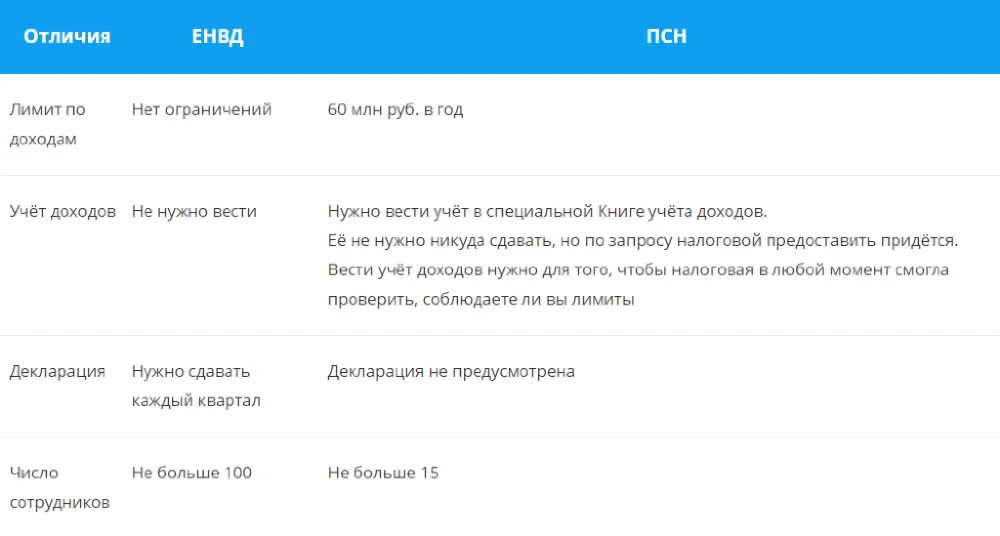

Чем патентная система отличается от ЕНВД

Патент и ЕНВД схожи тем, что налог не зависит от фактического дохода, а считается по формуле.

Кроме того, в связи с отменой ЕНВД патентную систему существенно поменяли и максимально приблизили к ЕНВД: увеличили ограничения по площади до 150 метров, разрешили вычитать страховые взносы.

Но есть и отличия.

На какие виды деятельности можно купить патент

На любые, которые не подпадают под запрет.

По новым правилам, под патент не попадают только такие виды деятельности.

- Деятельность по договорам простого товарищества или договорам доверительного управления имуществом.

- Производство подакцизных товаров, добыча и реализация полезных ископаемых.

- Оптовая торговля и торговля по договорам поставки.

- Грузовые и пассажирские перевозки, если в собственности или аренде больше 20 автомобилей.

- Сделки с ценными бумагами, кредитные и финансовые услуги.

В Налоговом кодексе перечислено 80 видов деятельности, разрешённых для ПСН. Это общепит и розничная торговля, различные услуги населению, автосервисы и автостоянки, гостиницы и т.д.

Но окончательное решение остаётся за региональными властями. Они могут как расширить этот список, так и сократить его. Чтобы узнать, для каких видов деятельности можно купить патент в вашем регионе, прочтите региональный закон. Откройте раздел «Патентная система налогообложения» на сайте ФНС России, и в левом верхнем углу выберите свой субъект РФ. В конце раздела будут ссылки на законы вашего региона.

Внимание! В связи с изменениями в патентную систему и отменой ЕНВД региональные законы будут обновлять и дополнять. Следите за изменениями.

На какой срок можно купить патент

На срок от 1 до 12 месяцев, с любого числа месяца, на любое количество дней, но не менее месяца и в пределах календарного года.

То есть срок действия патента не может начинаться в одном календарном году, а заканчиваться в другом.

Например, если ИП планирует применять ПСН с 15 февраля 2021 года, то патент ему могут выдать на любое количество дней в пределах 2021 года, начиная с 15 февраля по 31 декабря 2021 года.

Патенты на короткий срок выгодно брать, если бизнес сезонный, или если нужно опробовать новую нишу.

На какой территории действует патент

Патент действует на всей территории субъекта РФ. Если вы купили патент в одном субъекте РФ, вы не сможете по нему вести такую же деятельность в другом — там нужно купить отдельный патент.

Исключение — автоперевозки. Если договоры на перевозку заключаются в субъекте РФ, где получен патент, а в другом субъекте РФ находится только пункт назначения/отправления грузов/пассажиров, можно не получать патент в другом субъекте РФ. Оказывать услуги можно в рамках одного патента, полученного по месту постановки на учёт. В данном случае место ведения деятельности определяется местом заключения договоров на автоперевозку (письма Минфина России № 03-11-11/78446 от 11 октября 2019 г., № 03-11-11/43299 от 14 июня 2019 г.).

Иногда региональные законы ограничивают территорию действия патентов в рамках субъекта РФ. Он может действовать на территории муниципального образования (группы муниципальных образований). Это связано с тем, что в разных населённых пунктах может быть разный потенциальный доход для одного и того же вида деятельности. Например, в одном населённом пункте потенциальный доход для кафе 500 000 рублей, а в соседнем городе — 1 000 000 рублей. Поэтому и патенты нужно брать в каждом городе отдельно несмотря на то, что субъект РФ один.

Здесь тоже есть исключения. Патент на услуги по перевозкам, развозную и разносную розничную торговлю могут действовать только на территории всего субъекта РФ (п.п. 1.1 п. 8 ст. 346.43 НК РФ).

В патенте должна быть указана территория его действия.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Как рассчитывается стоимость патента

Сумма зависит от потенциального дохода, которую определили местные власти для вашего вида деятельности. Информация о суммах потенциального дохода есть в региональных законах.

Налог считают по ставке 6% с потенциального годового дохода.

Например, если в регионе для кафе площадью до 50 квадратных метров потенциальный годовой доход — 1 200 000 рублей, то патент на год будет стоить 72 000 рублей. По новым правилам эту сумму можно будет уменьшить на страховые взносы до 100% если нет работников, и до 50% если работники есть.

На сайте ФНС есть калькулятор, где вы можете рассчитать примерную стоимость патента в разных регионах с учётом местного законодательства.

Что такое временный патент и как рассчитывается его стоимость

Сферу применения патентной системы расширили совсем недавно. Не все региональные власти успеют подкорректировать свои законы и установить потенциальный доход для новых видов деятельности. Чтобы несмотря на это уже с 2021 года предприниматели могли работать по патенту, придумали временный патент, который можно взять на срок от одного до трёх месяцев, но максимум до 31 марта 2021 года.

Его могут купить предприниматели, которые:

- ведут бизнес в сфере общепита или розничной торговли на площади от 50 до 150 квадратных метров, имеют автосервисы, автостоянки или автомойки.

- по этим видам деятельности в IV квартале 2020 года применяли ЕНВД.

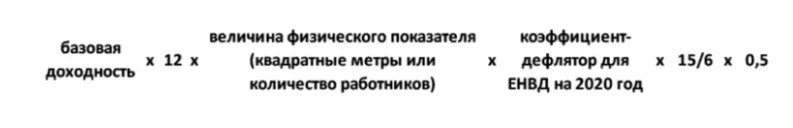

Если в регионе ещё не установили потенциальный доход для таких видов деятельности, его рассчитают по формуле:

Базовую доходность будут брать как для ЕНВД:

- для общепита — 1 000 рублей с квадратного метра;

- для розничной торговли — 1 800 рублей с квадратного метра;

- для автосервисов и моек — 12 000 рублей с каждого работника, включая самого ИП;

- для автостоянок — 50 рублей с квадратного метра.

Например, у предпринимателя автосервис с двумя наёмными сотрудниками, итого вместе с ИП работает 3 человека. Потенциальный годовой доход будет равен:

12 000 Х 12 Х 3 Х 2,005 Х 15/6 Х 0,5 = 1 082 700 руб.

По ставке 6% патент будет стоить 64 962 рубля. Но временный патент можно взять только на срок от одного до трёх месяцев, поэтому за квартал он будет стоить 16 240 руб., а за месяц — 5 413 руб.

После окончания срока временного патента нужно будет купить новый, уже с учётом регионального законодательства.

Как оплатить патент

Срок оплаты патента зависит от срока его действия. Патент сроком от 1 до 6 месяцев оплачивают до окончания срока его действия. Патент со сроком от 6 до 12 месяцев оплачивают в два этапа: ⅓ стоимости — в течение 90 календарных дней, ⅔ стоимости — до окончания срока действия патента.

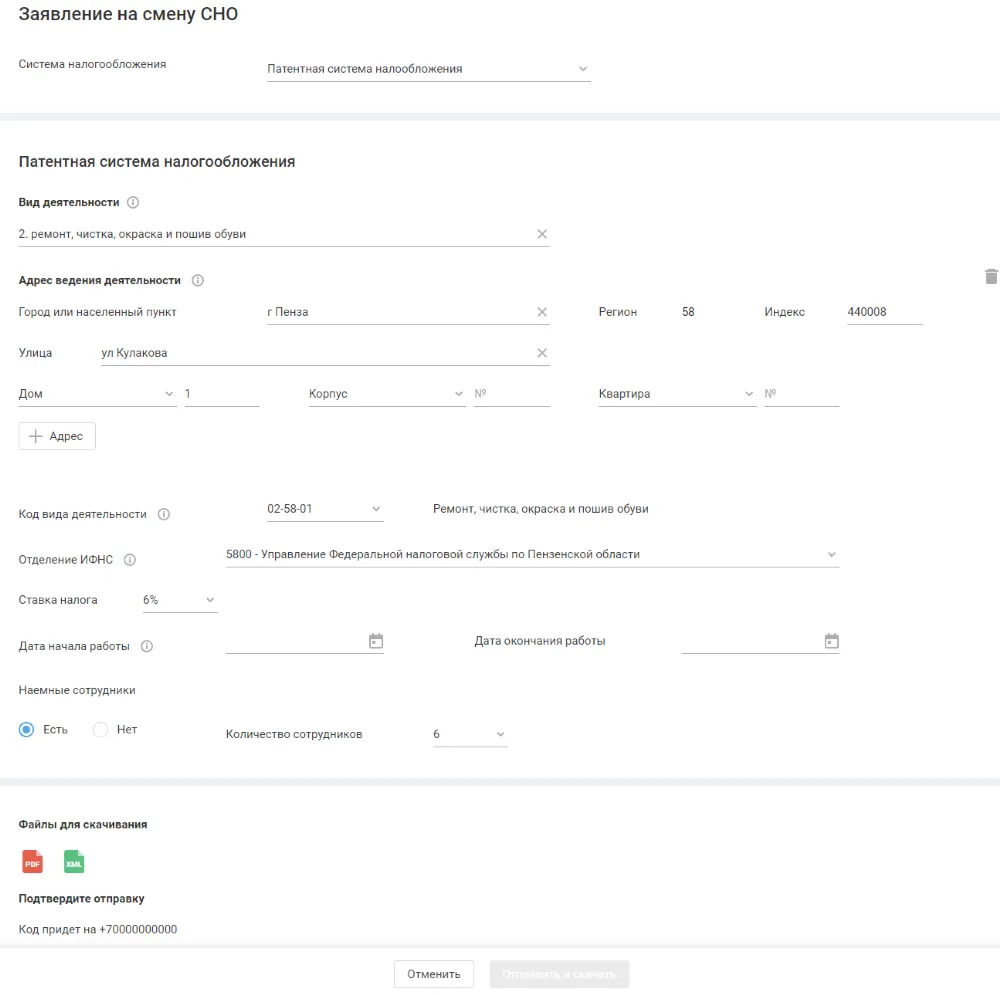

Как оформить патент

Чтобы получить право применять патентную систему, нужно заранее написать заявление по одной из следующих форм:

- по форме 26.5-1, утверждённой приказом ФНС РФ от 11.07.2017 №ММВ-7-3/544@;

- по форме рекомендованной письмом ФНС РФ от 18.02.2020 № СД-4-3/2815@.

Подготовить и отправить в ФНС заявление на патент поможет наш сервис.

Для этого необходимо указать четыре параметра.

- Вид деятельности по патенту.

- Адрес ведения деятельности.

- Ставку налога.

- Срок, на который приобретается патент.

После этого останется только отправить заявление в ФНС в один клик.

А наши клиенты могут подать заявление прямо из интернет-бухгалтерии «Моё дело».

По общему правилу заявление нужно отправить за 10 дней до начала применения патентной системы. Но для тех, кто переходит на ПСН с 1 января 2021 года, сделали исключение — заявление можно подать вплоть до 31 декабря 2020 года (письмо ФНС России от 09.12.2020@ № СД-4-3/20310@).

Если будете вести деятельность в своём же регионе, отправьте заявление на патент в налоговую инспекцию, где состоите на учёте.

Если ваш бизнес не по месту прописки, а в другом регионе, заявление отправьте в любую налоговую инспекцию субъекта РФ, в котором будете вести деятельность. Например, если вы прописаны в Самаре, а бизнес в Оренбурге, заявление нужно подать в ИФНС Оренбургской области.

Заявление можно отправить любым удобным способом: передать лично, в электронном виде с ЭЦП, через МФЦ, обычной почтой или через представителя.

Если планируете вести два вида деятельности и применять в отношении них ПСН, нужно подать два заявления (письмо Минфина России № 03-11-11/4189 от 27 января 2017 г.).

Ещё бывает, что вид деятельности один, но подвиды разные. Тогда количество патентов для предпринимателя зависит от регионального законодательства. Например, в законе региона может быть прописан патент на розничную торговлю в целом. Тогда вы берёте один патент на один или несколько магазинов и можете торговать чем угодно в розницу. А если в законе есть разделение, например, торговля запчастями, торговля предметами одежды, торговля продуктами питания, и для каждого подвида разный потенциальный доход — тогда придётся брать отдельный патент для каждого случая.

В течение пяти рабочих дней вам выдадут патент лично в руки, в электронном виде, по почте или через МФЦ. Вместе с патентом ИП выдадут и платёжный документ на уплату налога, то есть стоимости патента.

Если вы кроме патентной деятельности не ведёте бизнес на ОСНО, и ещё не переходили на УСН, параллельно с покупкой патента рекомендуем подать заявление и на УСН. Иначе любая операция, которая не подпадает под патент, будет облагаться по общей системе, а это сложно и дорого. Если вы забудете вовремя подать заявление на следующий патент, иметь в запасе УСН 6% тоже выгодно — так за промежуток времени между двумя патентами вы заплатите всего 6% с доходов, а на ОСНО придётся платить НДФЛ и НДС.

Что делать с кассой при переходе на ПСН

Если у вас уже есть касса и вы применяли её для торговли на другом режиме, нужно в настройках поменять режим налогообложения и сформировать отчёт об изменении параметров регистрации. Важно, чтобы в чеке отражалась актуальная система налогообложения, иначе будет штраф.

Поменять настройки нужно до того, как выдадите первый чек на новой системе налогообложения. Например, если в новом году начинаете работу с 11 января, то уже 11 января перед открытием смены в кассе должен быть указан новый режим налогообложения.

Можно ли применять ПСН по маркированным товарам

Федеральный закон от 29.09.2019 № 325-ФЗ прописывает запрет на торговлю маркированными товарами на ПСН, но в этом законе пока только указаны лекарства, обувь и одежда из меха.

По товарам легкой промышленности, шинам, фототоварам и парфюмерии, для которых маркировка тоже стала обязательной, информации пока нет. Значит, по этим группам товарам до изменений в законах патентную систему пока применять можно.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Комментарии

33нужен совет! патент Рязанская область!!! наш региональный закон вступает в силу с 01.02.2021 года, планируем взять патент на три месяца с 01.01.2021 по 31.03.2021 года, как я должна просчитать налог за январь по ФЗ 373, но в нем сказано про метраж магазина более 50 кв. метров, у меня же он 35 кв?

Вы не можете брать патент по переходному периоду по 373-ФЗ. У вас в регионе есть действующий закон по ПСН, вот по нему вам патент и посчитают. Возьмете с января, по нему должны считать. Возьмете с февраля или позднее, то уже по новому закону

Закон 373 к к вам не относится, поскольку там приведена временная формула только для определенных видов деятельности, в том числе для магазинов с площадью от 50 до 150 квадратных метров. Если у вас площадь меньше 50 квадратов, патент нужно брать по правилам, которые действуют в вашем регионе сейчас. У вас действует Закон Рязанской области Рязанской областной Думы от 08.11.2012 № 82-ОЗ. Изменения к нему вступают в силу с 1 января 2021 года (ЗАКОН РЯЗАНСКОЙ ОБЛАСТИ ОТ 27 НОЯБРЯ 2020 Г. N 80-ОЗ). В законе есть потенциально возможный годовой доход для розничной торговли на объектах меньше 50 квадратных метров, он разный для разных групп муниципальных образований. Стоимость патента вам рассчитают в налоговой инспекции.

А подскажите пожалуйста несмышленому, из Краснодарского края. У нас тоже изменения в туземный закон так и не приняты.

Как в соответствии с 373-ФЗ заполнить заявление на применение ПСН с 01.01.2021 на федеральный патент, в частности как заполнить лист 2, поле «в отношении осуществляемого им вида предпринимательской деятельности:» и где узнать код для поля «Идентификационный код установленного законом субъекта Российской Федерации вида предпринимательской деятельности»? В действующей редакции «площадь не более 50 кв.м.» ну и код, соответственно относится к ней.

Может кто уже подавал, что писали?

Скачайте программу НалогоплательщикЮЛ.

https://www.nalog.ru/rn77/program/5961229/

В ней зашит большой справочник по идентификационным кодам установленными законами субъектов Российской Федерации видов предпринимательской деятельности. Там их очень много не ошибитесь при выборе.

452301 Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли алкогольными

452304 Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли за исключением розничной торговли алкогольными напитками, включая пиво, фармацевтическими и медицинскими товарами, косметическими и парфюмерными товарами, ювелирными изделиями)

В общем там их много не ошибитесь с выбором.