Приобретение значимых для бизнеса активов, как правило, требует вложения значительного размера финансовых средств, что не всегда возможно единомоментно. В таких случаях многие компании зачастую, наряду с привлечением заемных средств (кредита), прибегают к использованию лизинга.

Об оптимальном выборе системы налогообложения при приобретении имущества в лизинг и об особенностях налогового учета мы поговорим в сегодняшней рассылке.

Поскольку лизингополучателем может быть как операционная компания, так и отдельная компания «Хранитель активов», аккумулирующая на себе значимые активы группы компаний в целях обеспечения имущественной безопасности, следует заранее оговориться, что в данной рассылке мы абстрагируемся от особенностей, непосредственно связанных с операционной деятельностью, влияющих на выбор системы налогообложения. Предположим, что она связана с торговлей и/или производством и подлежит обложению НДС, а имущество в лизинг планируется приобретать на компанию »Хранитель активов», которая не занимается какой-либо активной предпринимательской деятельностью и сдает принадлежащее ей имущество в аренду в рамках группы компаний. Это позволит в описании факторов, влияющих на выбор системы налогообложения, учитывать только те, которые непосредственно связаны с заключением договора лизинга.

Нередко для компании «Хранитель активов» УСН является более выгодной системой налогообложения (1). Ведь применение спецрежима предусматривает освобождение налогоплательщика от уплаты налога на имущество (для Хранителя активов он обычно составляет весомую сумму, учитывая, что на балансе может находиться дорогостоящее имущество), а также позволяет платить налог с доходов от арендных платежей, аккумулируемых на компании «Хранитель активов» в процессе сдачи имущества в аренду своим же компаниям, по ставке меньшей, чем ставка 20% налога на прибыль. При этом грамотное распределение бремени эксплуатационных расходов с НДС, связанных с ремонтом, содержанием имущества, позволяет принимать НДС к вычету с таких платежей арендатором (операционной компанией).

Данные доводы вызывают распространенные возражения: в стадии активного приобретения и накопления имущества на компанию «Хранитель активов», в том числе путем заключения лизинговых договоров, применение УСН не позволяет принять к вычету входной НДС по приобретенным активам. В соответствии со ст. 346.16 НК РФ величина НДС в этом случае учитывается в составе расходов, уменьшая единый налог, уплачиваемый на УСН, что при приобретении дорогостоящего имущества может быть менее выгодно.

Предлагаем разобраться, действительно ли это так.

Прежде всего, отметим, какие факторы играют ключевую роль при выборе системы налогообложения и оказывают влияние на налоговый учет в рамках договора лизинга:

1. Составляющие лизингового платежа. Доля безНДС-ных расходов в лизинговом платеже.

Как правило, общая сумма лизинговых платежей формируется исходя из следующих затрат лизингодателя, связанных с договором:

- амортизация лизингового имущества за весь срок действия договора лизинга;

- компенсация платы лизингодателя за использованные им заемные средства;

- комиссионное вознаграждение (прибыль лизинговой компании);

- плата за дополнительные услуги лизингодателя, предусмотренные договором лизинга;

- стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей;

- налог на добавленную стоимость, уплаченный лизингодателем за предмет лизинга;

- налог на имущество, уплачиваемый лизингодателем, в случае, если объект лизинга учитывается на его балансе;

- страхование лизингодателем объекта лизинга;

- иное, предусмотренное договором лизинга.

При этом не все расходы лизингодателя, включаемые в лизинговый платеж, носят характер НДС-ных затрат, тогда как сам платеж, уплачиваемый лизингополучателем, облагается НДС в полном объеме.

Лизингополучатель на ОСН в части суммы выплат вправе принять всю сумму НДС по лизингу к вычету. В случае применения им УСН те расходы, которые он мог понести без НДС (например, страхование объекта лизинга) или вообще бы не имел (налог на имущество) для него искусственно увеличиваются, с учетом уплаты НДС, исчисляемого в целом с суммы лизингового платежа.

2. На чьем балансе учитывается имущество, приобретенное в лизинг.

Несмотря на то, что имущество в течение действия договора лизинга остается в собственности лизинговой компании, оно может быть учтено на балансе как лизингодателя, так и лизингополучателя. Первый случай характерен для транспортных средств, оборудования, второй, как правило, для приобретения в лизинг недвижимого имущества.

Определение стороны, учитывающей объект лизинга у себя на балансе, имеет принципиальный вопрос для налогообложения лизинговых операций.

В случае учета приобретенного в лизинг имущества у лизингодателя, он самостоятельно уплачивает налог на имущество, рассчитанный исходя из балансовой стоимости объекта (2). В этом случае сумма уплачиваемого налога по сути является составляющей издержек лизингодателя, понесенных в рамках договора, которые компенсируются им за счет лизинговых платежей. Таким образом, на величину подлежащего уплате налога на имущество, лизингодатель увеличивает размер лизинговых выплат. И если для лизингополучателя на ОСН не имеет значения - платит он больший размер лизингового платежа или самостоятельно уплачивает налог на имущество (в случае, если объект лизинга находится на его балансе), для лизингополучателя на УСН, освобожденного от уплаты этого налога, его компенсация лизингодателю является дополнительными издержками. Иными словами лизингополучатель на УСН фактически обязан уплатить налог на имущество, хотя был бы освобожден от этой обязанности при приобретении имущества по другим основаниям (например, по договору купли-продажи на заемные средства).

При учете объекта лизинга на балансе лизингополучателя налогообложение компании «Хранитель активов» будет осуществляться следующим образом:

- при применении ей упрощенной системы налогообложения налог на имущество не уплачивается. Все понесенные по договору лизинга затраты (составляющие первоначальную стоимость предмета лизинга) уменьшают налогооблагаемую базу по единому налогу на УСН (в том числе и уплаченный в составе лизинговых платежей НДС);

- на общей системе налогообложения компания «Хранитель активов» должна будет уплатить налог на имущество; лизинговые платежи она вправе учесть в составе расходов в порядке, предусмотренном ст. 264 НК РФ; НДС в составе лизингового платежа принимается к вычету.

Важно также отметить, что в случае учета имущества на балансе лизингодателя, суммы лизинговых платежей учитываются лизингополучателем в составе расходов в полном объеме; при учете имущества на балансе лизингополучателя, согласно положениям НК РФ, уплачиваемые им лизинговые платежи учитываются в составе расходов в части, оставшейся после списания амортизации по объекту лизинга за тот же период - то есть также в полном объеме с учетом амортизации.

3. Срок полезного использования и особенности амортизации (принадлежность к определенной амортизационной группе, коэффициент ускорения амортизации).

Немаловажным фактором, влияющим на общий размер подлежащих уплате лизингополучателем налогов, является срок полезного использования объекта лизинга, а также возможность применения коэффициента ускорения амортизации, что позволяет быстрее списать стоимость имущества.

Исходя из срока полезного использования объекта лизинга, он относится к одной из десяти амортизационных групп. При этом по группам от 4-й до 10-й у стороны договора лизинга, на балансе которой учитывается объект лизинга, есть возможность применения специального коэффициента (не выше 3). Таким образом, с учетом коэффициента ускорения, амортизация по имуществу, приобретенному в лизинг, начисляется быстрее, что положительно влияет на размер налога на имущество, поскольку он напрямую зависит от балансовой стоимости имущества, а также позволяет в начальные периоды действия договора лизинга принимать в расходы больший размер амортизационных отчислений. Однако с учетом того, что стоимость имущества будет самортизирована раньше - в следующие периоды налог на прибыль будет уже больше, поскольку не будет расходов, таким образом совокупная сумма налога на прибыль для налогоплательщика одинакова.

Таким образом, по окончании договора лизинга в собственность лизингополучателя может перейти уже полностью самортизированное имущество, которое он поставит на учет по выкупной стоимости.

При этом следует отметить, что при применении лизингополучателем УСН выкупная стоимость имущества как расходы на приобретение основного средства будет учтена в расходах единовременно с момента ввода объекта в эксплуатацию (пп. 1 п. 3 ст. 346.16 НК РФ). Лизинговые же платежи (вне зависимости от того, на чьем балансе учитывается имущество) будут признаваться расходами лизингополучателя с момента их уплаты.

4. Система налогообложения, применяемая будущими арендаторами.

Безусловно, без учета всех иных факторов, применение компанией «Хранитель активов» УСН, даже при отсутствии возможности вычетов по НДС выгоднее. Однако, принимая во внимание необходимость расчета совокупной налоговой нагрузки по всей группе компаний, нельзя не учитывать тот факт, что применение УСН компанией «Хранитель активов» делает арендные платежи для остальных компаний в группе безНДСными расходами, а, следовательно, в их части на размер невозможного принятия арендаторами к вычету НДС необходимо увеличивать размер налоговой совокупной нагрузки.

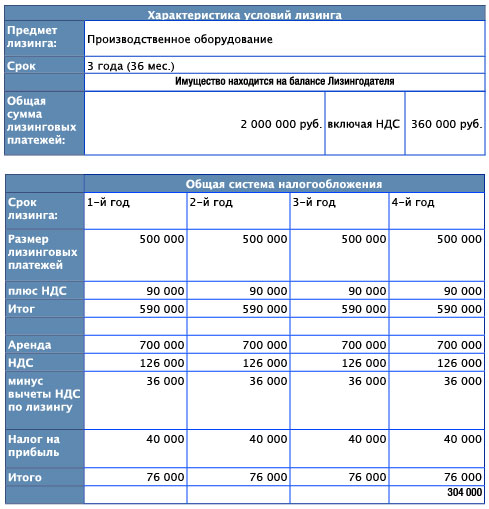

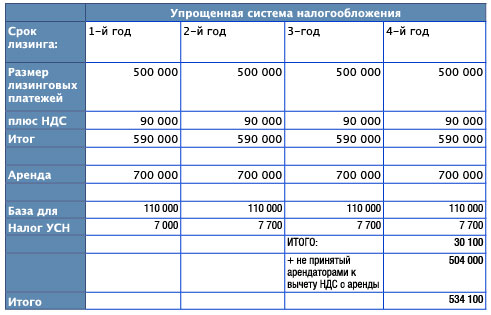

С учетом перечисленных выше факторов, проведенные условные расчеты показали следующее:

Условный расчет показывает, что при применении лизингополучателем ОСН в период действия договора лизинга, совокупная налоговая нагрузка по объекту лизинга для группы компаний меньше, чем при применении компанией «Хранитель активов» УСН.

Однако в любом случае в каждом конкретном случае должен быть свой индивидуальный расчет, учитывающий нюансы лизинговых отношений и все, описанные выше факторы.

Сноски:

1. Здесь и далее речь идет об УСН с объектом «Доходы, уменьшенные на величину расходов».

2. Для лизингодателя в этом случае первоначальная стоимость объекта будет равна сумме фактических затрат, связанных с его приобретением (п. 1 ст. 257 НК РФ, ПБУ 6/01).

Начать дискуссию