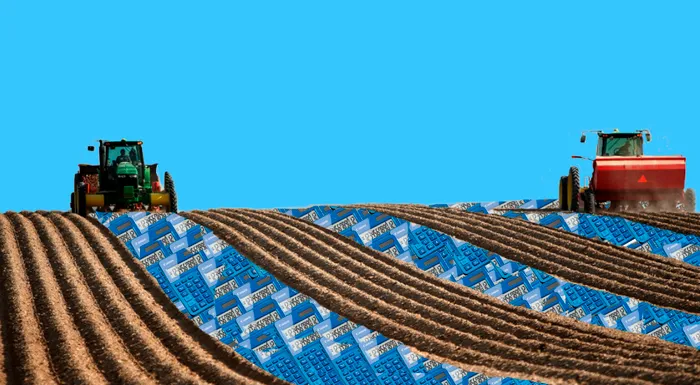

ЕСХН

Единый сельскохозяйственный налог (ЕСХН) — система налогообложения для сельскохозяйственных товаропроизводителей. ЕСХН является специальным налоговым режимом. Данной системе налогообложения посвящена глава 26.1 НК РФ

Объектом налогообложения являются доходы, уменьшенные на величину расходов.

Ставка налога 6%Если хотите в 2022 году торговать на рынке без ККТ, срочно переходите на ЕСХН

Работать без ККТ на розничных рынках будет разрешено только организациям и ИП на ЕСХН при торговле продуктами.

Как перейти на ЕСХН и какие будут преимущества

Переход на ЕСХН — процедура несложная, однако сделать это могут не все коммерсанты и не во всех случаях. Обо всех нюансах перехода на ЕСХН вы узнаете из нашего материала.

ИП на ОСНО и ЕСХН должны заверять книги учета в налоговой. Иначе их могут оштрафовать

За не заверенные в налоговой инспекции книги доходов и расходов ИП на ОСНО и ЕСХН могут оштрафовать по статье 120 Налогового кодекса. Штраф может составить 30 тыс. рублей.

Ликбез по ЕСХН: важные детали и нюансы, на которые обратить внимание

Если вы только открываете бизнес или хотите продолжить ее, выбрав единый сельскохозяйственный налог, то наш сегодняшний гайд — для вас. Еще раз напомним «прописные истины» и разберем подводные камни, о которых нужно знать.

ЕСХН в 2021 году: для кого, как платить и что учитывать

Что собой представляет единый сельскохозяйственный налог, для кого он предназначен, как правильно его посчитать и уплатить, рассказывается в нашем материале.

Декларацию по ЕСХН можно сдавать как по новой, так и по старой форме

ФНС велела налоговым инспекциям принимать декларации по ЕСХН за 2020 год как по новой, так и по старой форме.

ФНС РФ: Письмо № СД-4-3/1776@ от 12.02.2021

ФНС утвердила новую форму декларации по ЕСХН за 2020 год. Не поздновато-то ли?

ФНС утвердила новую форму декларации по ЕСХН. Новая форма действует, начиная с отчетности за 2020 год, хотя приказ вступит в силу только через два месяца, т.е. под самый конец отчетной кампании.

Переход с ЕНВД на ЕСХН с 2021 года: на что обратить внимание

ЕНВД отменяют с 1 января 2021 года. А значит, многим предприятиям и ИП нужно решить, какой из существующих налоговых режимов станет оптимальным.

Декларацию по ЕСХН поменяют

На федеральном портале опубликован проект поправок в приказ ФНС, которым утверждена декларация по ЕСХН.

НДФЛ, взысканный с налогового агента, нельзя учесть в расходах при УСН

НДФЛ, уплаченный за счет налогового агента, нельзя учесть в расходах при ЕСХН и УСН.

Путин поручил внести поправки в НК по НДС и ЕСХН

Президент Владимир Путин дал кабмину поручение разработать поправки в НК, которые касаются сельхозпроизводителей.

Минфин разрешил нарушить поправку в НК, которая ухудшила положение налогоплательщиков

Минфину пришлось исправлять оплошность депутатов, принявших норму закона, противоречащую одному из основных положений Налогового кодекса.

Минфин РФ: Письмо № 03-07-14/32716 от 06.05.2019

Собираетесь перейти на ЕСХН? Не забудьте уведомить налоговую

Организации и индивидуальные предприниматели, изъявившие желание перейти на единый сельскохозяйственный налог с 2020 года, должны уведомить об этом налоговый орган не позднее 31 декабря 2019 года.

Что хотят поменять в ЕСХН

Серьезным недостатком существующей налоговой системы в части ЕСХН является то, что его уплата производится по месту нахождения