Как правильно внести в расходы фиксы 1С за 2023 и 2024 года?

Добрый день! ИП на ОСНО. 1С фиксы за 2023 год принимает в расходы в 1 кв 2024 так как срок оплаты 09.01.24. Как принять фиксы за 2023 в 2023, а за 2024 в 1 квартале 2024?

С 29 мая будет новая форма расчета финансового результата инвестиционного товарищества

ФНС утвердила новые форму и формат представления расчета финансового результата инвестиционного товарищества.

Арбитражный суд Московского округа: Постановление № Ф05-8390/2018 от 10.07.2020

Арбитражный суд Московского округа: Постановление № Ф05-23820/2018 от 01.06.2020

В честь Дня главбуха вышла новая кавер-версия песни «Бухгалтер»

Главную роль в клипе сыграла народная артистка России Ирина Пегова, а саму песню исполнила певица Anna, которая раньше участвовала в группе Cream Soda.

Будут ли штрафы, если ИП на УСН не подаст уведомления?

Здравствуйте. ИП на УСН. Деятельность в 2024 г не ведёт и не планирует. Но и закрываться не планирует. На ЕСН переплата. Достаточная для уплаты фиксированных взносов. Вопрос: если не подавать никаких ответов и уведомлений, будут ли штрафы?

Как оплатить налоги за год, если у ИП усн доходы-расходы?

Коллеги, SOS❗Прошу совета! ИП на усн доходы-расходы. Авансовые платежи в 2023 не уплачивал. По результатам декларации за 3 квартал должен был оплатить 6200000 руб, а по результатам года налог за год всего 1800000. Так получилось, потому что большинство расходов были в 4 квартале. Как сейчас поступить? Можно оплатить налог 1800000? Или нужно 6200000+пени и потом по заявлению делать возврат?

Арбитражный суд Московского округа: Постановление № Ф05-4771/2018 от 29.06.2020

Верховный Суд РФ: Определение № 305-ЭС19-21244 от 27.11.2019

Кому продадут Hugo Boss в России: назван покупатель

Правкомиссия одобрила сделку по продаже бизнеса Hugo Boss в РФ. Главным условием стало сохранение рабочих мест для сотрудников компании.

Почему оплаченный расход не попадает в кудир у ИП на УСН?

Коллеги, добрый день. ИП на усн доходы-расходы. Подскажите, пожалуйста, почему оплаченный расход (услуга доставки) не попадает в кудир? С чем это может быть связано? Документ на услугу проведен, оплата также прошла (в этот же день)- время по оплате поставлено позже документа, закрытие сделано. Почему не попадает, ума не приложу....

Самозанятый не выдал чек: что делать компании

Представьте: вы сотрудничаете с самозанятым, всё идет хорошо, вы переводите деньги – и тут самозанятый пропадает. На сообщения не отвечает и не отправляет чек.

Минтруд РФ: Письмо № 18-4/В-849 от 23.12.2015

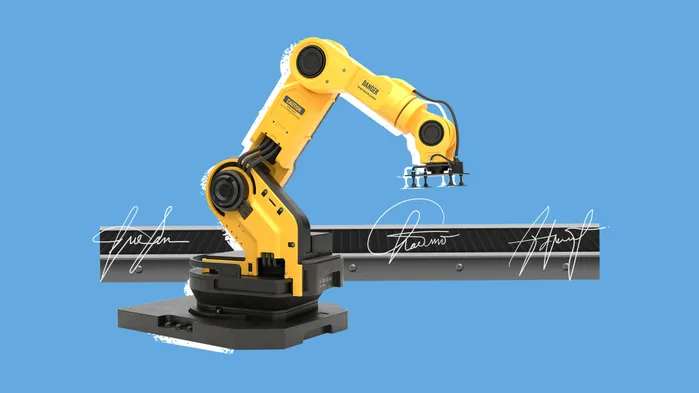

Автоматизация бизнеса с помощью простой электронной подписи

В современном мире, где бизнес сталкивается с растущей конкуренцией и необходимостью оптимизации процессов, автоматизация становится ключевым фактором успеха. Она позволяет повысить эффективность работы, снизить риски ошибок и обеспечить более высокий уровень обслуживания клиентов.

Как закрыть УНК без корректировки ГТД при уменьшении стоимости?

Добрый день. Коллеги, вопрос по ВЭД и ВК. Есть контракт на импорт оборудования, по которому мы должны иностранному поставщику. Доплачивать не будем. Соглашение на уменьшение стоимости всплыло уже после получения ГТД. ГТД выставлено на стоимость до уменьшения цены и, соответственно, учтено в ВБК. Банк говорит, что возможности отразить соглашение об уменьшении стоимости без корректировки ГТД нет. Может есть какие-то способы, например, соглашение об уменьшении стоимости не показывать, ГТД не редактировать, а при этом УНК закрыть?

Пользователи могут принять участие в охоте на телефонных мошенников

У «Тинькофф» появился новый сервис «Фрод-рулетка», где пользователи могут общаться с реальными мошенниками, выстраивать линию поведения и отнимать у них время.

С 3 мая — новый регламент подачи по электронке документов и сведений в СФР

22 апреля Минюст зарегистрировал приказ СФР от 12.01.2024 № 9, который утвердил новый порядок и условия представления страхователем в электронной форме сведений и документов, необходимых для назначения и выплаты страхового обеспечения застрахованным лицам.

😵 Изменили правила заполнения уведомлений по ЕНП, и бухгалтеры пытаются запомнить коды

На днях Минюст зарегистрировал изменения в порядок заполнения уведомлений по ЕНП. Поправки связаны с тем, что с 2024 года уведомления на НДФЛ надо сдавать 2 раза в месяц.

Wildberries планирует выйти на рынок ОАЭ

Компания может запустить сервис в Дубае и в других регионах Ближнего Востока, а также в Северной Африке.

Что делать, если указала взносы и НДФЛ в уведомлениях?

Добрый день. Посоветуйте, пожалуйста. Как мне правильнее поступить. Зачудила, короче. В уведомлениях помимо ндфл и усн, указала ещё и взносы за март. Вот знала как дважды два, что за последний месяц квартала по взносам уведомление не подаётся. Но, получилось вот так. Суммы начислений теперь задвоятся? Начисление пройдёт как по Рсв так и по уведомлению? У кого-то было так? Может мне обнулить уведомления?