В данной статье мы подробно рассмотрим способы отражения операций по договору лизинга в Бухгалтерии Предприятия 3.0.

Слово «лизинг» заимствовано из английского языка. Оно происходит от глагола «to lease», что означает — «арендовать, брать в аренду». Действительно, между лизингом и арендой есть много общего. Однако отождествлять эти понятия не следует.

Аренда заключается в передаче арендодателем своего имущества в пользование и временное владение арендатору за плату. Объектом аренды может быть как движимое, так и недвижимое имущество, в том числе и земельные участки.

Лизинг (так называемая финансовая аренда) состоит в том, что лизингодатель обязуется приобрести в собственность новое, указанное лизингополучателем, имущество у определенного поставщика и предоставить лизингополучателю это имущество за плату во временное владение и пользование (п. 4 ст. 15 Федерального закона от 29.10.1998 № 164-ФЗ) [1]. Предметом договора лизинга могут быть любые непотребляемые вещи. Как правило, это основные средства, за исключением земельных участков и объектов природопользования. При этом в зависимости от условий договора лизингополучатель имеет право выкупить это имущество по окончании договора лизинга, уплатив выкупную цену, либо возвращает его лизингодателю.

Таким образом, в отличие от договора аренды, договор лизинга подразумевает возникновение правоотношений между тремя сторонами: продавцом имущества, лизингодателем и лизингополучателем, а также дает право лизингополучателю приобрести в собственность предмет лизинга по окончании договора.

Выкупная цена выплачивается либо единовременным платежом по окончании договора лизинга, либо равными долями в составе лизинговых платежей. Согласно ст. 28 Федерального закона «О финансовой аренде (лизинге)» «Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю"[1].

В том случае, когда по окончании договора имущество переходит в собственность лизингополучателя, в договоре (или дополнении/приложении к нему) обязательно должна быть обозначена выкупная цена имущества (письма Минфина РФ от 09.11.2005 № 03-03-04/1/348 и от 05.09.2006 № 03-03-04/1/648) и порядок ее выплаты. При этом наличие или отсутствие выкупной цены в договоре влияет только на налоговый учет лизинговых операций.

Выкупная цена учитывается для целей налогообложения отдельно от прочей суммы лизинговых платежей при любом порядке ее уплаты (письмо Минфина РФ от 02.06.2010 № 03-03-06/1/368). Как бы ни платилась выкупная цена: частями в течение действия договора в составе лизинговых платежей, или в какой-то момент сразу целиком, или несколькими отдельными платежами, у лизингополучателя – это аванс уплаченный. Как и любой другой уплаченный аванс, до момента перехода права собственности выкупная цена не является расходом, учитываемым при расчете налога на прибыль. Таким образом у лизингополучателя расходом, учитываемым при расчета налога на прибыль, является только возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

В момент перехода права собственности выкупная цена, уплаченная лизингодателю, формирует первоначальную налоговую стоимость амортизируемого имущества. Амортизация начисляется лизингополучателем в обычном порядке, как при покупке имущества, бывшего в употреблении [2].

Бухгалтерский учет операций, связанных с договором лизинга, регулируется Указаниями об отражении в БУ операций по договору лизинга, утв. приказом Минфина России от 17.02.1997 № 15 [2].

В течение периода действия договора лизинга, в зависимости от его условий, имущество может находиться как на балансе лизингодателя, так и на балансе лизингополучателя. Наиболее сложным с точки зрения бухгалтерского и налогового учета лизинговых операций является случай, когда имущество находится на балансе у лизингополучателя (учет с позиции лизингополучателя). Рассмотрим на конкретном примере последовательность учетных операций в программе «1С:Бухгалтерия 8», редакция 3.0 (далее – «программа») у лизингополучателя в указанном случае, с учетом вариантов, когда имущество выкупается по окончании договора лизинга, либо возвращается лизингодателю.

Пример

ООО "Янтарь" (лизингополучатель) заключило договор лизинга № 001 от 01.01.2013 г. с ООО "Евролизинг" (лизингодатель) сроком на 6 месяцев. Предметом лизинга является автомобиль FIAT, который 01.01.2013 г. был принят на баланс ООО «Янтарь». Расходы по его приобретению лизингодателем составляют 497 016 руб. (в т.ч. НДС 18% - 75 816 руб.). По условиям договора лизинга стоимость автомобиля FIAT с учетом выкупной цены равна 1 416 000 руб. (в т.ч. НДС 18% - 216 000 руб.). При этом выкупная цена транспортного средства выплачивается равными долями ежемесячно вместе с лизинговыми платежами. Ежемесячная сумма лизинговых платежей составляет 106 200 руб. (в т.ч. НДС 18% - 16 200 руб.). Выкупная цена составляет 778 800 руб. (в т.ч. НДС 18% - 118 800 руб.) и ее ежемесячный размер равен 129 800 руб. (в т.ч. НДС 18% - 19 800 руб.). Срок полезного использования транспортного средства 84 месяца. Амортизация начисляется линейным способом. По окончании срока договора автомобиль FIAT переходит в собственность ООО «Янтарь».

В программе необходимо сформировать следующие проводки (таблица 1) [2].

Таблица 1 – Бухгалтерские проводки по договору лизинга

№ | Содержание проводки | Дебет | Кредит |

1 | Отражена стоимость ОС, полученных по договору лизинга | 08.04 | 76.05 |

2 | Выделен НДС в соответствии с первичными документами | 19.01 | 76.05 |

3 | Объект ОС полученный по договору лизинга, принят к учету | 01.01 | 08.04 |

4 | Начислен текущий платеж по договору лизинга | 76.05 | 76.09 |

5 | Перечислен платеж по договору лизинга | 76.09 | 51 |

6 | Начислена амортизация по ОС, полученным в лизинг | 20.01 | 02.01 |

7 | Предъявляется к вычету часть НДС соответствующая произведенному платежу | 68.02 | 19.01 |

8 | По выполнении сторонами условий договора лизинга право собственности перешло к лизингополучателю. Лизинговые платежи перечислены полностью | Для бухгалтерского и налогового учета делаются соответствующие записи в аналитических регистрах | |

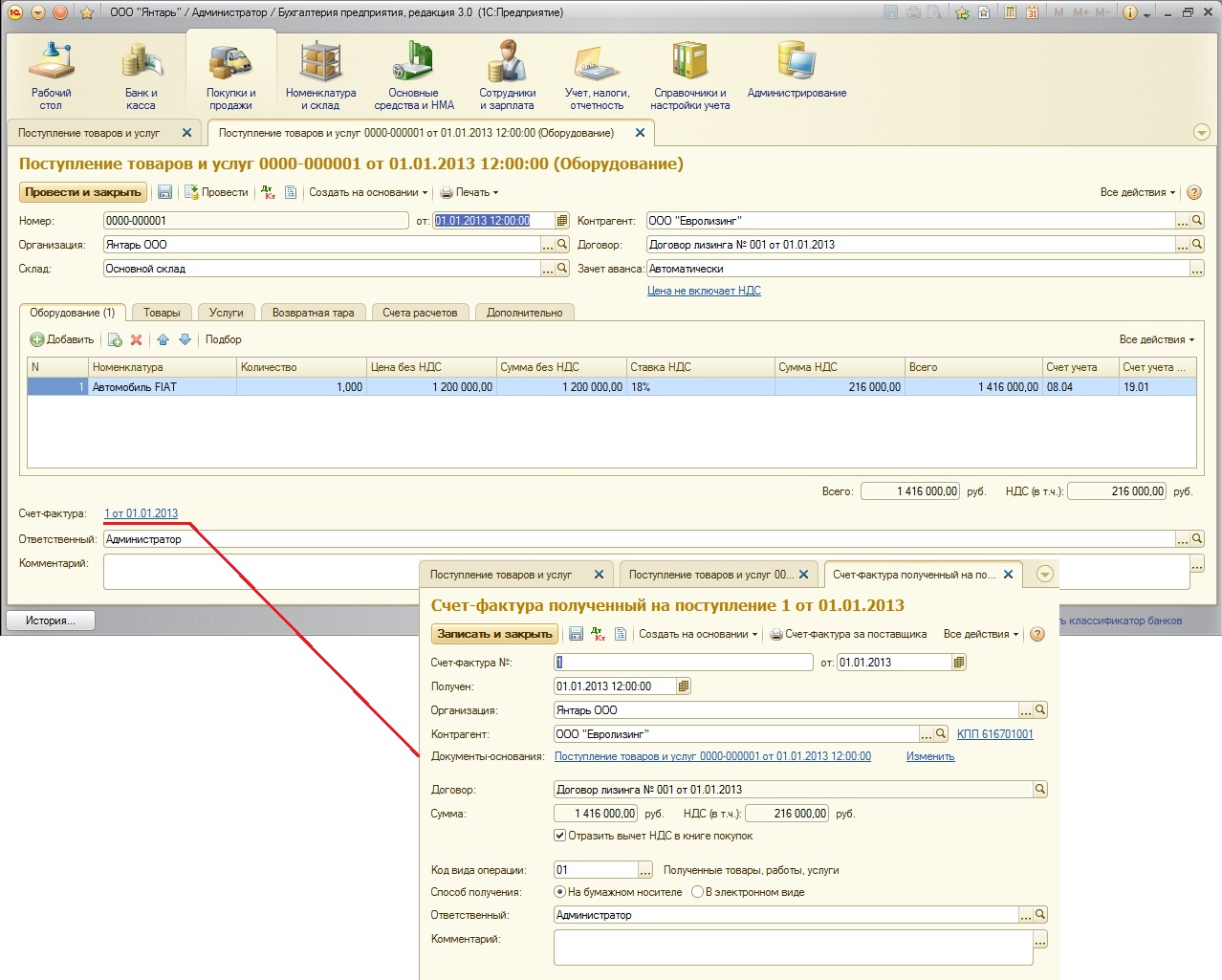

Создадим документ «Поступление товаров и услуг» с видом операции «Оборудование» (рис. 1) на полную стоимость автомобиля по договору лизинга 1 416 000 руб. (в т.ч. НДС 18% – 216 000 руб.). При этом необходимо на закладке «Счета расчетов» в поле выбора «Счет учета расчетов с конрагентом» выбрать счет для учета арендных обязательств (в качестве такового можно использовать счет 76.05 «Расчеты с прочими поставщиками и подрядчиками»).

Нажав в левом нижнем углу формы документа ссылку «Счет-фактура», создадим счет-фактуру полученный для выделения НДС по поступлению (см. рис. 1). Перед выполнением регистрации счета-фактуры поставщика необходимо провести документ "Поступление товаров и услуг", в противном случае счет-фактура не будет проведен.

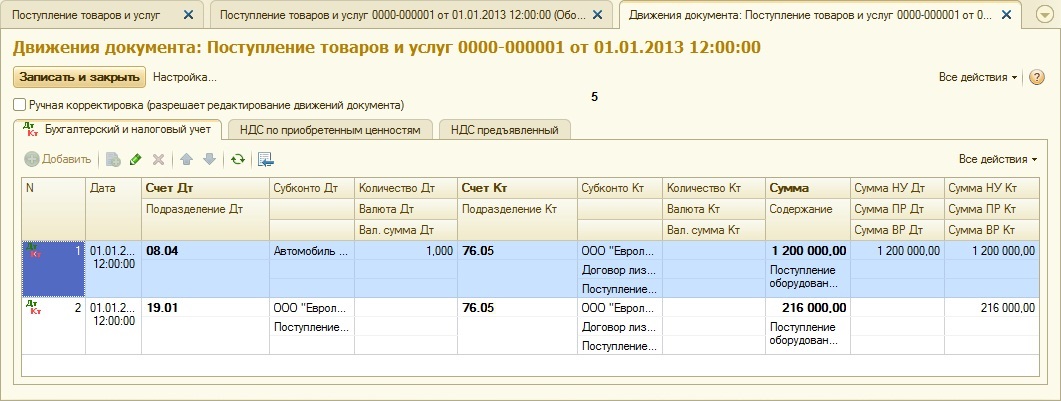

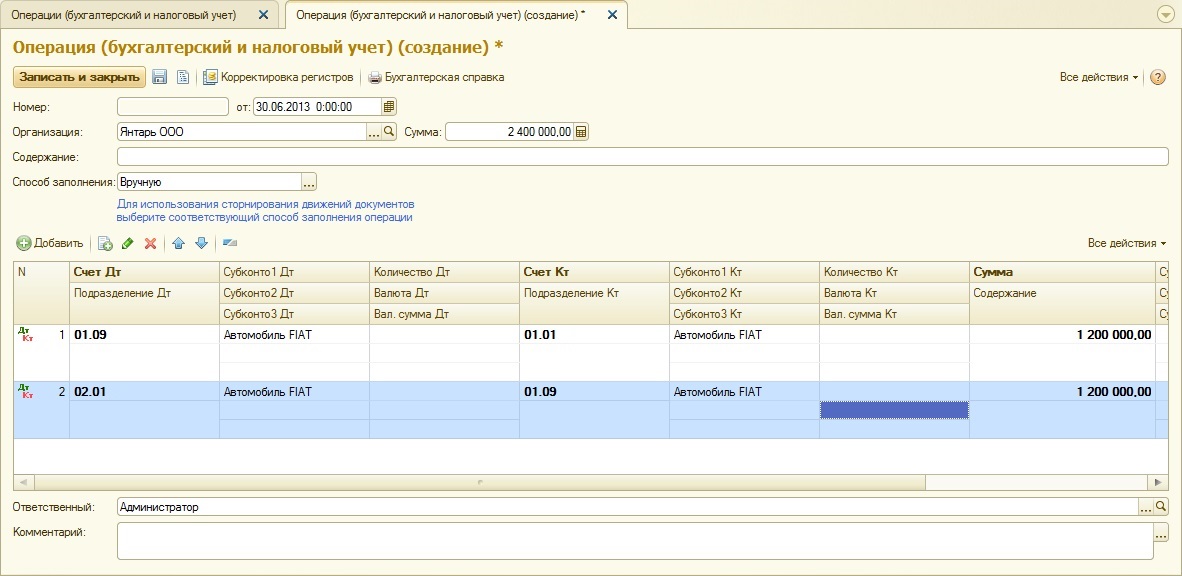

В результате проведения документа «Поступление товаров и услуг» будут сформированы следующие проводки (рис. 2).

Рис. 2 – Проводки документа «Поступление товаров и услуг»

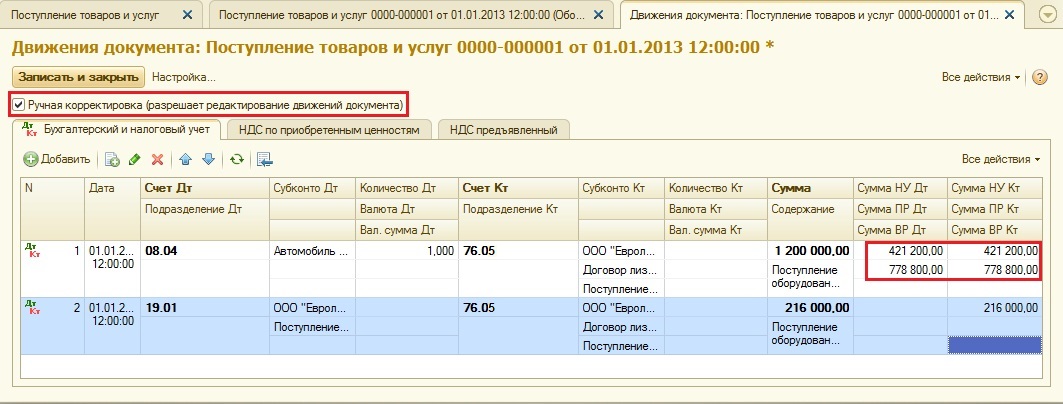

Как было сказано выше, до момента перехода права собственности на имущество к лизингополучателю выкупная цена не учитывается при расчетах по налогу на прибыль. Поэтому прибегнем к ручной корректировке движений документа и в столбцах «Сумма НУ Дт», «Сумма НУ Кт» проставим сумму расходов лизингодателя по приобретению имущества (без НДС) – 421 200 руб. Выкупную цену 778 800 руб. отразим как постоянную разницу, проставив ее в соответствующих колонках (рис. 3).

Рис. 3 – Ручная корректировка проводок документа «Поступление товаров и услуг»

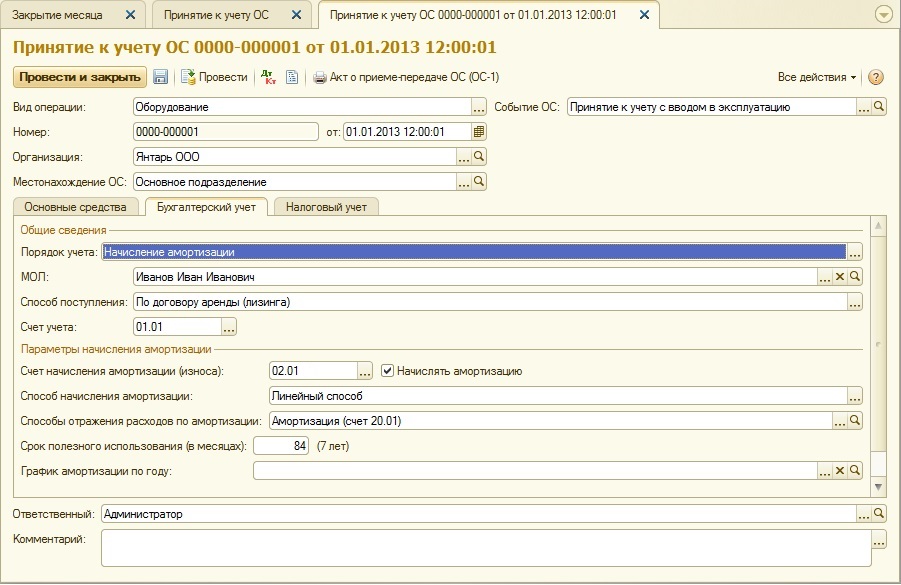

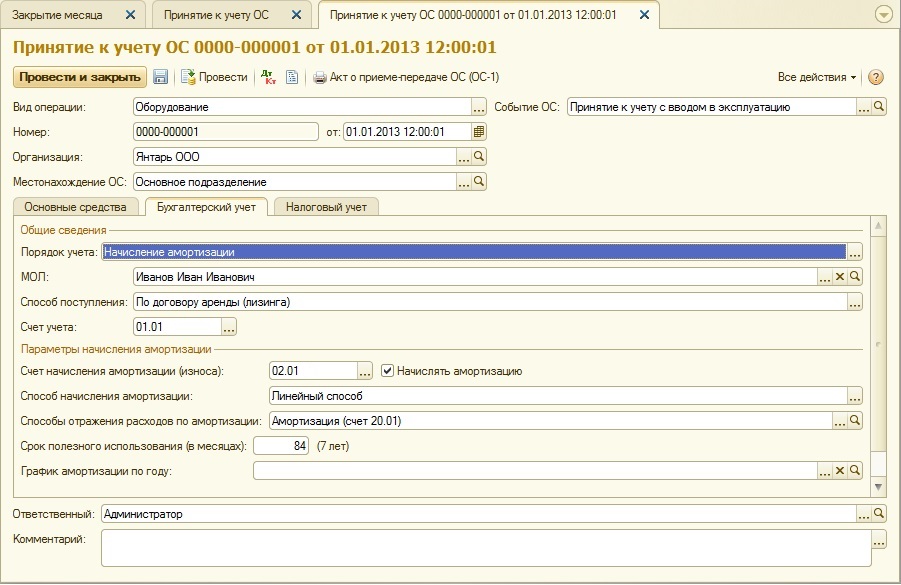

3.Для выполнения операции принятия основного средства к учету необходимо создать документ «Принятие к учету ОС» (рис. 4). Данный документ регистрирует факт завершения формирования первоначальной стоимости объекта основных средств и (или) его ввода в эксплуатацию. При создании основного средства целесообразно создать в справочнике «Основные средства» специальную папку для основных средств, полученных в лизинг.

Первоначальная стоимость объекта, который планируется принять к учету в качестве основных средств, формируется на счете 08 «Вложения во внеоборотные активы».

Рис. 4 – Принятие ОС к учету

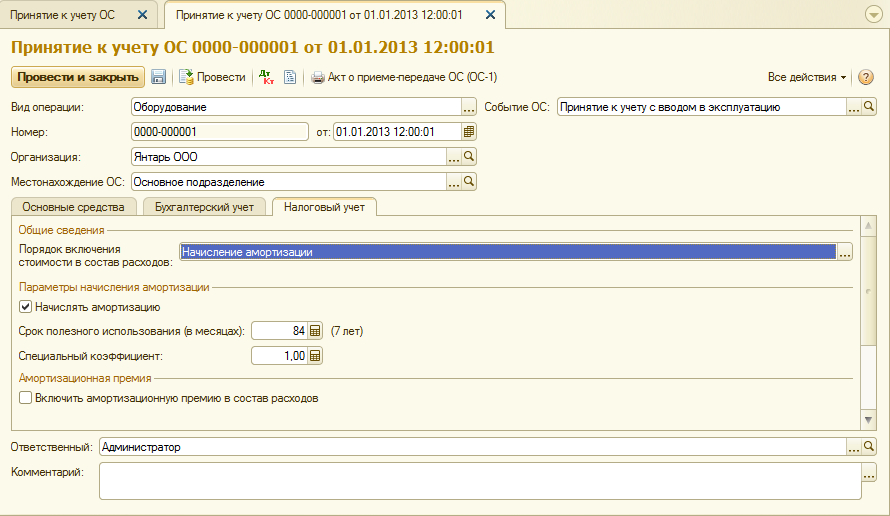

Также заполним закладки «Бухгалтерский учет» и «Налоговый учет» документа «Принятие к учету ОС», как показано на рис. 5 и 6.

Рис. 5 – Заполнение закладки «Бухгалтерский учет»

Рис. 6 – Заполнение закладки «Налоговый учет»

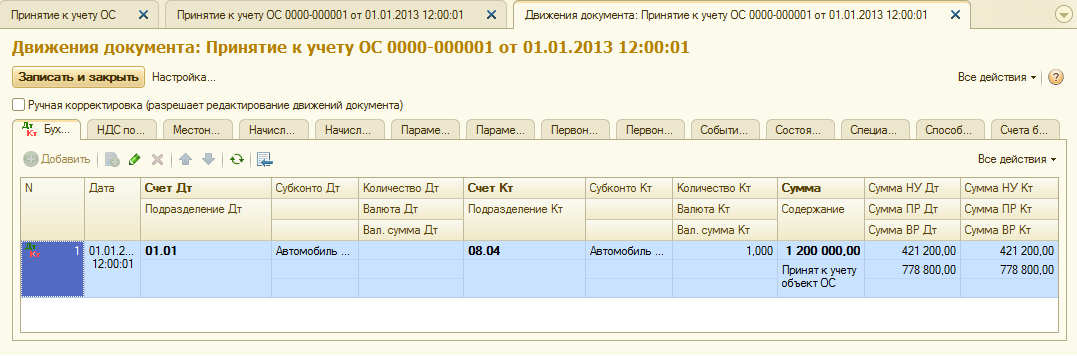

В результате проведения документа «Принятие к учету ОС» будут сформированы следующие проводки (рис. 7).

Рис. 7 – Проводки документа «Принятие к учету ОС»

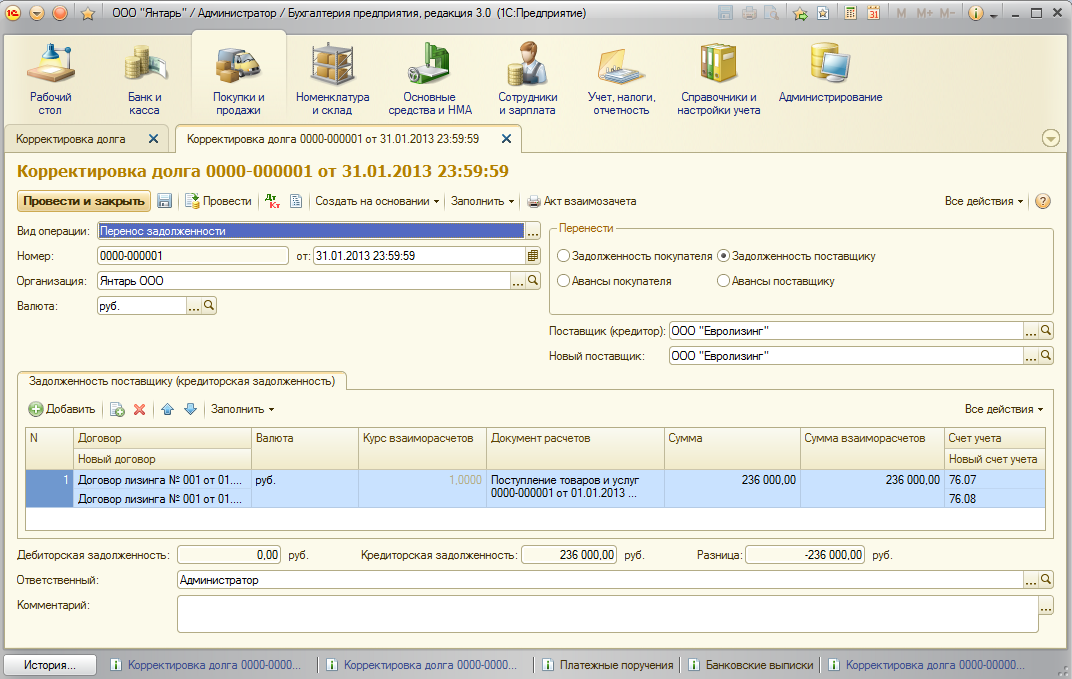

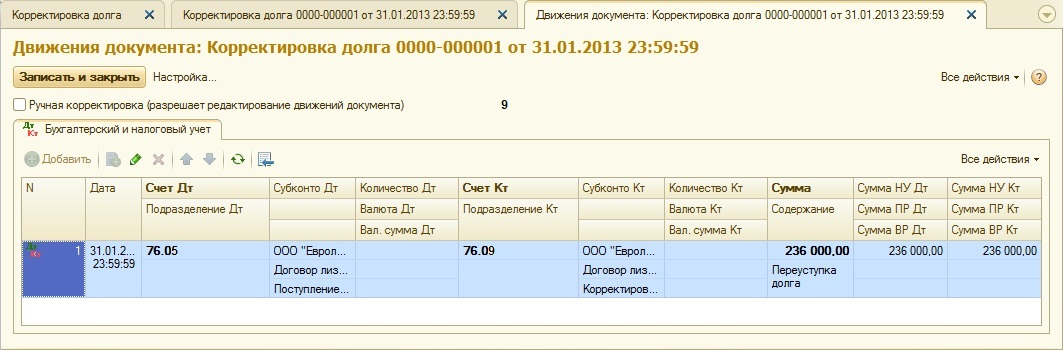

4.В конце первого месяца действия договора лизинга начислен очередной лизинговый платеж. Для отражения указанной операции можно ввести операцию вручную или использовать документ «Корректировка долга» (закладка «Покупки и продажи», раздел «Расчеты с контрагентами») с видом операции «Перенос задолженности» (рис. 8).

Рис. 8 – Заполнение документа «Корректировка долга»

В поле «Сумма» вручную проставим сумму очередного лизингового платежа 236 000 руб. = 1 416 000 руб. / 6 мес. (срок действия договора).

Укажем в поле «Новый счет учета» счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами». Именно он будет фигурировать в качестве счета кредита в результате проведения документа (рис. 9).

Рис. 9 – Проводка начисления лизингового платежа

Таким же способом можно начислять все остальные ежемесячные лизинговые платежи.

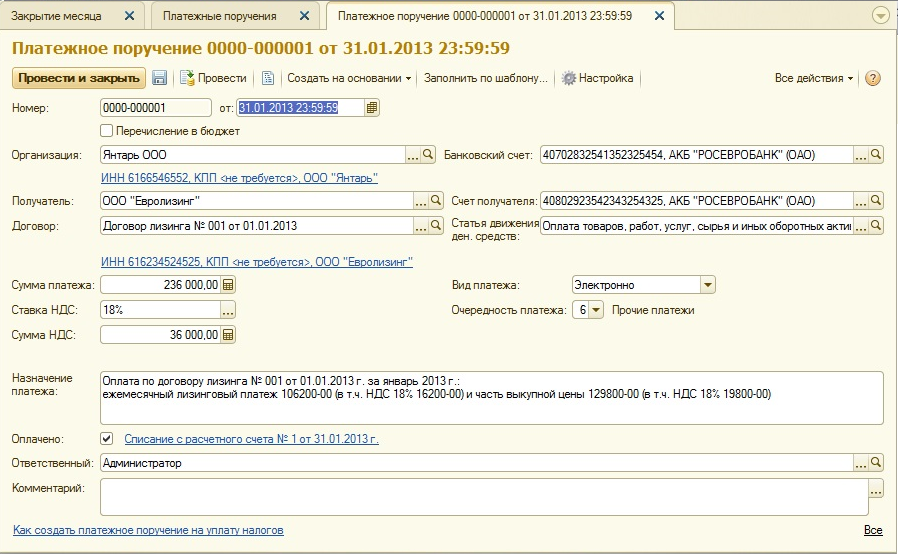

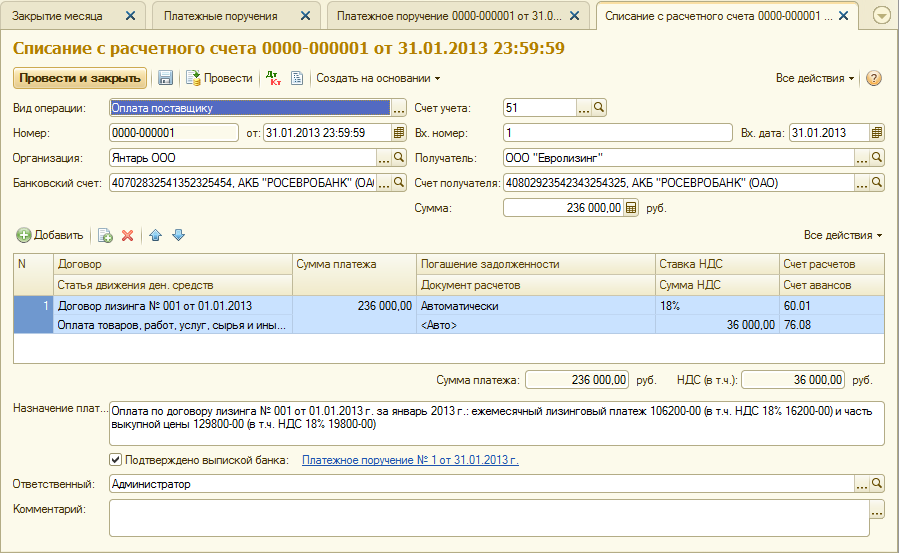

5.Перечислим очередной лизинговый платеж лизингодателю. Для этого сначала создадим документ «Платежное поручение» (рис. 10), а затем на основании этого документа введем документ «Списание с расчетного счета» (рис. 11).

Рис. 10 – Платежное поручение на перечисление лизингового платежа

Рис. 11 – Списание с расчетного счета лизингового платежа

После получения выписки банка, в которой зафиксировано списание денежных средств с расчетного счета, необходимо подтвердить ранее созданный документ «Списание с расчетного счета" для формирования проводок» (галочка «Подтверждено выпиской банка» в нижнем левом углу формы на рис. 11).

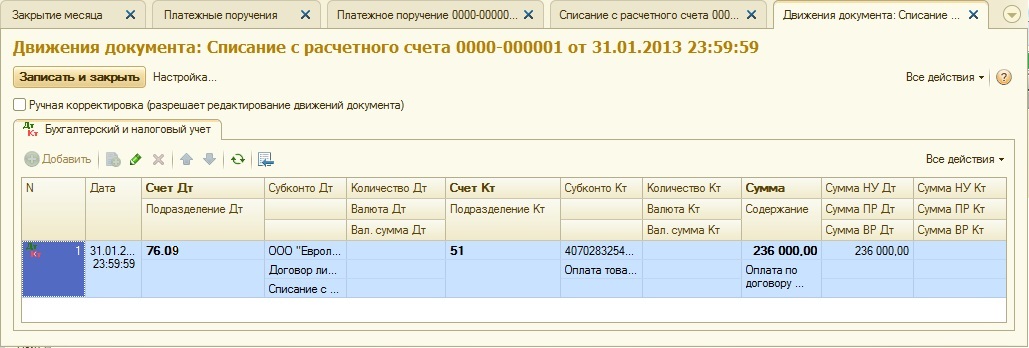

При проведении документа формируется проводка Дт 76.09 – Кт 51 (рис. 12), т.к. по условиям нашего примера сначала зафиксирован факт получения материальных ценностей (основного средства), затем факт оплаты, т.е. на момент оплаты имела место кредиторская задолженность перед поставщиком. В результате проведенных хозяйственных операций кредиторская задолженность погашена.

Рис. 12 – Результат проведения документа «Списание с расчетного счета»

6. Первоначальная стоимость объекта лизинга включается в расходы через амортизационные отчисления. Так как предмет лизинга находится на балансе лизингополучателя, он ежемесячно начисляет амортизационные отчисления по предмету лизинга в сумме нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

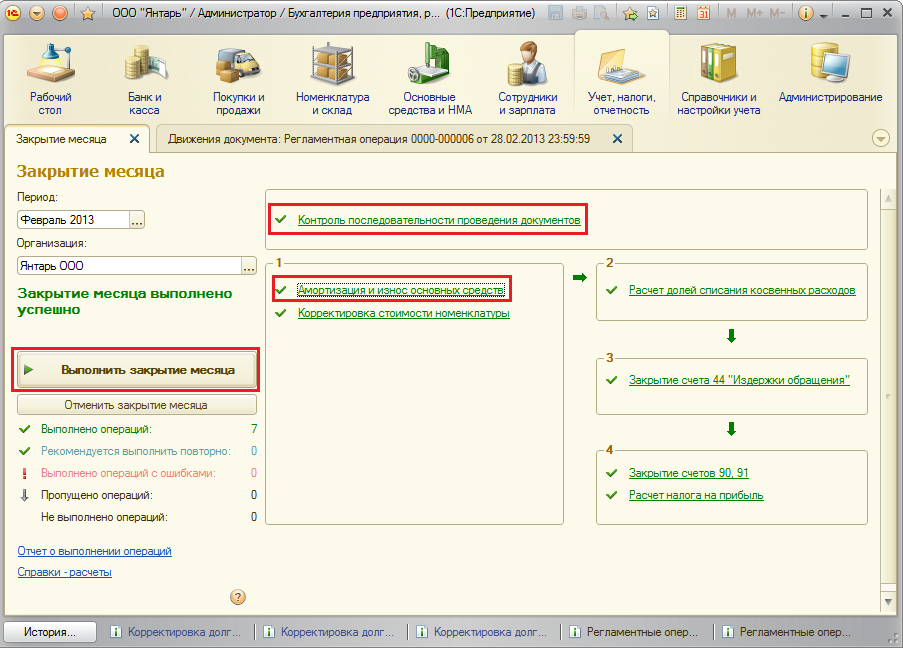

Для расчета суммы амортизационных отчислений выполним процедуру «Закрытие месяца» в разделе «Учет, налоги, отчетность» (также это можно сделать с помощью регламентной операции «Амортизация и износ ОС» на закладке «Основные средства и НМА»). Сначала закроем январь (в январе амортизация начисляться не будет, поскольку в этом месяце ОС принято к учету), а затем февраль (рис. 13). Перед начислением амортизации и проведением каких-либо других регламентных операций по закрытию месяца необходимо выполнить контроль последовательности проведения документов.

Рис. 13 – Начисление амортизации операцией «Закрытие месяца»

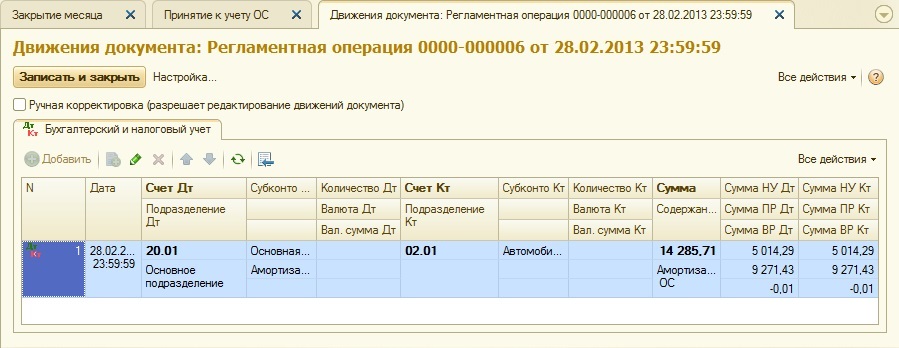

В результате будет сформирована следующая проводка (рис. 14)

Как видим, в проводке отражена постоянная разница 9271,43 руб., возникшая из-за разницы стоимости ОС в бухгалтерском и налоговом учете. Эта разница будет формироваться в течении всего срока начисления амортизации в налоговом учете.

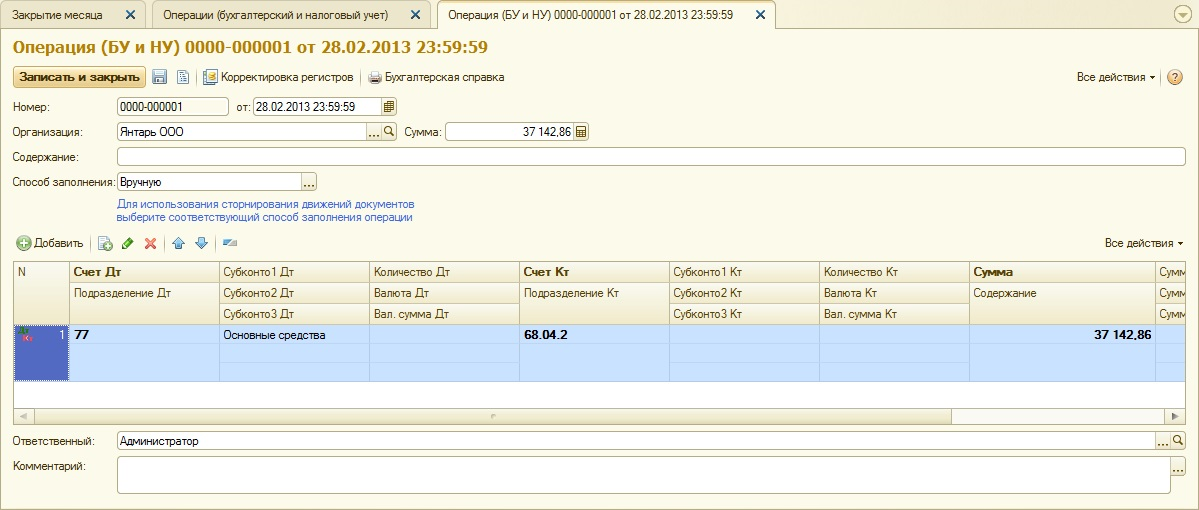

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя признаются расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу. В связи с этим возникают налогооблагаемые временные разницы, которые приводят к образованию отложенных налоговых обязательств, отражаемых в учете по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 77 «Отложенные налоговые обязательства». Сумма корректировки определяется как разность ежемесячного лизингового платежа без НДС и суммы амортизации, умноженная на ставку налога на прибыль.

В случае, когда ежемесячная сумма амортизации превышает сумму лизингового платежа, в расходах по налоговому учету будет учитываться только амортизация по объекту лизинга.

Очевидно, что в нашем примере сумма ежемесячных амортизационных отчислений меньше, чем сумма лизинговых платежей. Разница составляет

200 000 – 14 285,71 = 185 714,29 руб.

Следовательно, необходимо отразить эту разницу как временную для целей налогового учета.

Для погашения ежемесячных отложенных налоговых обязательств в учете можно воспользоваться операцией, введенной вручную (закладка «Учет, налоги, отчетность», раздел «Ведение учета», пункт «Операции (БУ и НУ)»). Формируемая проводка показана на рис. 15. Сумма введенной операции равна указанной выше временной разнице, умноженной на ставку налога на прибыль:

185 714,29 * 0,2 = 37 142,86 руб.

Рис. 15 – Ввод ручной операции для погашения отложенного налогового обязательства

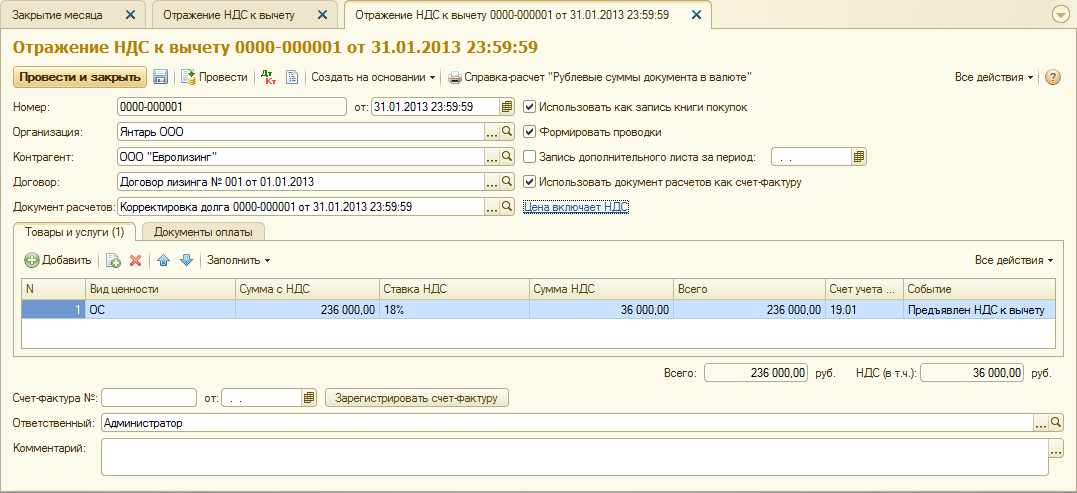

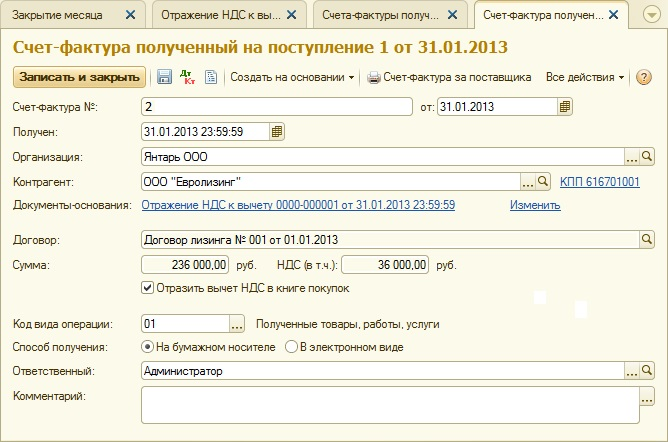

7. Для отражения НДС по лизинговому платежу, принимаемого к вычету, создадим документ «Отражение НДС к вычету» (закладка «Учет, налоги, отчетность», раздел «НДС»). Заполним его так, как показано на рис. 16. В качестве расчетного документа будем указывать документ «Корректировка долга», соответствующий данному лизинговому платежу.

Рис. 16 – Отражение НДС по лизинговому платежу к вычету

Также необходимо на основании созданного документа создать счет-фактуру полученный (рис. 17).

Рис. 17 – Форма «счет-фактура полученный» по лизинговому платежу

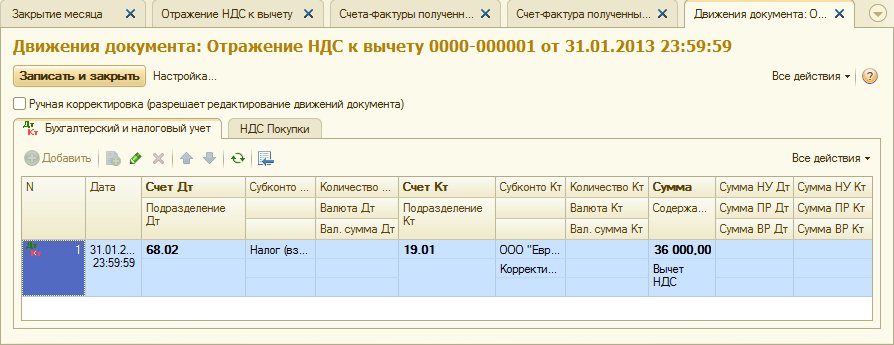

Проводка, сформированная документом «Отражение НДС к вычету», показана на рис. 18

Рис. 18 – Результат проведения документа «Отражение НДС к вычету»

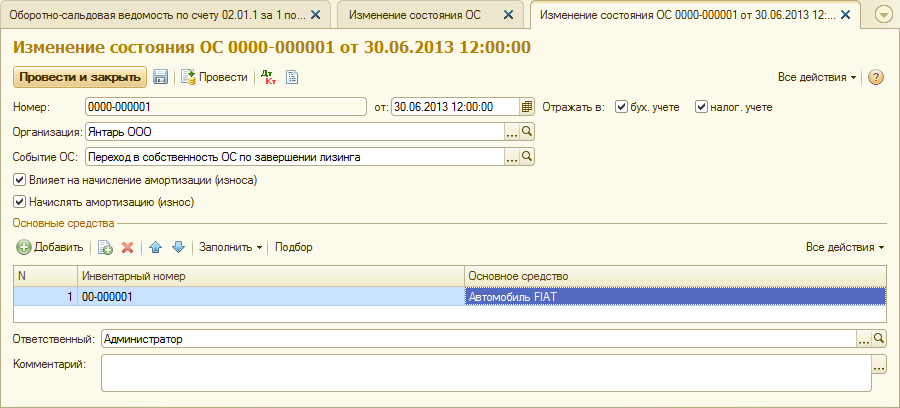

8. По завершении срока действия договора лизинга и уплаты всей суммы лизинговых платежей, включая выкупную цену, объект переводится в состав собственных основных средств.

Для отражения изменений состояния ОС может использоваться документ «Изменение состояния ОС» (закладка «Основные средства и НМА»). Заполним его форму, как показано на рис. 19. При отсутствии в списке «Событие ОС» события «Переход в собственность ОС по завершении лизинга», его необходимо создать. При создании указать вид события ОС как «Внутреннее перемещение».

Рис. 19 – Изменение состояния ОС

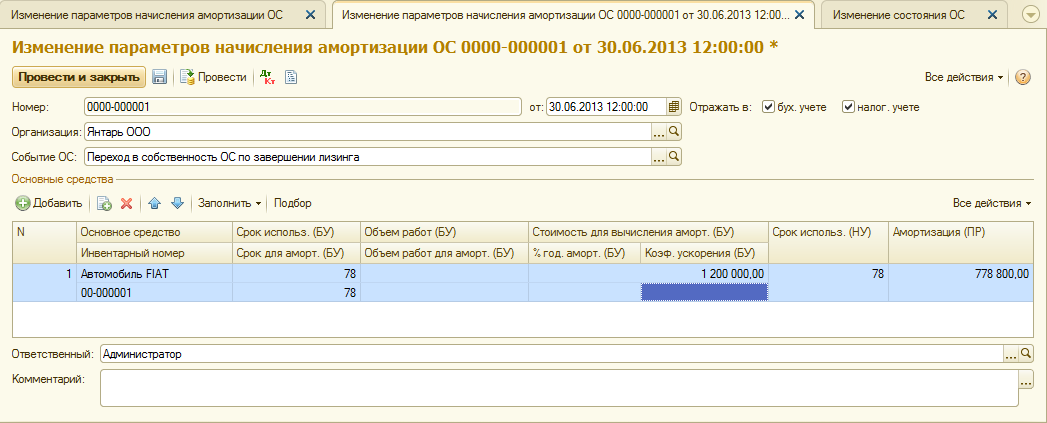

После перехода права собственности могут измениться параметры амортизации вследствие изменения стоимости ОС в налоговом учете или изменении коэффициента ускорения (рис.20).

Рис. 20 – Изменение параметров начисления амортизации

Здесь указывается оставшийся срок полезного использования ОС в месяцах (84 – 6 = 78), а также в колонке «Амортизация (ПР)» проставляется выкупная цена (разница первоначальной оценки стоимости ОС в БУ и НУ). В дальнейшем в НУ амортизация будет начисляться исходя из выкупной цены.

В заключение рассмотрим случай, когда имущество по завершении договора лизинга возвращается лизингодателю.

Для регистрации в программе данного факта необходимо воспользоваться ручной операцией (рис. 21).

Рис. 21 – Отражение возврата имущества лизингодателю

Формируем проводки Дт 01.09 («Выбытие основных средств») – Кт 01.01, а также Дт 02.01 – Кт 01.09. Таким образом, имущество возвращено лизингодателю с полной амортизационной стоимостью.

Начать дискуссию