блокировка счетов

Доступ к расчетному счету ограничен: пять основных причин

Следуя требованиям закона №115-ФЗ, банки отслеживают движение денежных средств по счетам клиентов и пресекают операции сомнительного характера. В статье разберем основные причины, почему дистанционное банковское обслуживание может быть приостановлено для проверки законности переводов, и как избежать нежелательной блокировки.

Центробанк начнет размораживать активы розничных инвесторов

Инвесторам предложили план действий по продаже заблокированных ценных бумаг.

Роспотребнадзор предложил блокировать средства бизнеса, который незаконно выводит деньги

Отказываясь обслуживать клиентов из России, компании нарушают права потребителей. Чтобы этого избежать, общественный совет Роспотребнадзора предложил блокировать счета. Так организации не смогут вывести средства из РФ.

Роспотребнадзор предложил блокировать деньги бизнеса, который незаконно выводит их из РФ

В России предлагают ввести блокировку средств и имущества бизнеса, который незаконно выводит денежные средства из РФ.

Путин разрешил блокировать средства попавших под санкции иностранцев

Организации, которые продолжат обслуживать подсанкционных лиц рискуют остаться без лицензий.

Как ИП купить автомобиль с расчётного счёта без риска блокировки по 115-ФЗ и сэкономить на налогах

В этом видео я расскажу, как ИП купить автомобиль с расчётного счёта без риска блокировки по 115-ФЗ и сэкономить на налогах.

Блогеры требуют у ФНС разобраться в сливе их налоговых данных

После того, как телеграм-каналы распространили списки с подозрительными блогерами, медийные личности потребовали прекратить «сливы конфиденциальной информации».

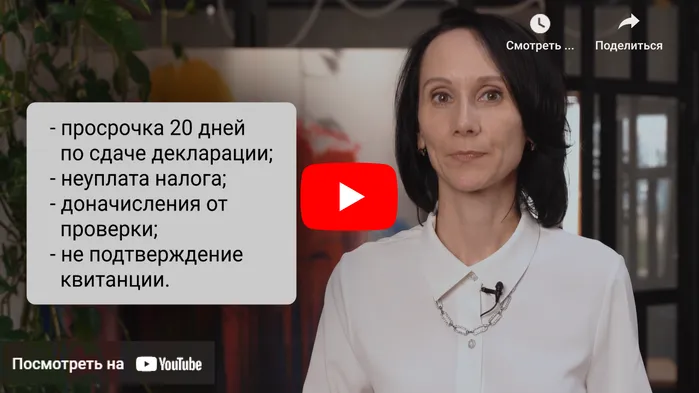

Что делать в случае блокировки банковского счета налоговой инспекцией. Мини-курс

За пару минут видео в этом мини-курсе разберем алгоритм действий при блокировке банковского счета налоговой инспекцией.

ФНС заблокировала счета компаний Ксении Бородиной и Виктории Бони

Служба заблокировала денежные переводы для компаний блогеров. Причина — информация об их бизнесе не соответствует действительности.

Как можно попасть в чёрный список Центрального банка и получить блокировку счёта. Бизнес и налоги

В этом видео я расскажу, когда и при каких условиях вы, как директор организации или индивидуальный предприниматель, можете попасть в черный список Центрального Банка и получить блокировку счета.

Как взыскать с банка деньги, заблокированные из-за санкций? 4 способа вернуть деньги

В статье подготовили для вас рекомендации и способы возврата средств с заблокированных счетов.

Расчетный и лицевой счет: в чем разница, когда применяются

Иногда возникает путаница при определении понятий расчетного и лицевого счета. Разбираемся, в чем разница, как расчетный счет упрощает жизнь бизнесу и почему вместо него нельзя использовать лицевой счет.

Благодарность сотруднику Тинькофф

Очень хочется отметить прекрасную работу службы комплаенс Тинькофф, а именно ее сотрудницы Миланы С. во время проверки по 115-ФЗ.

Блокировка счетов, принудительное исключение из ЕГРЮЛ, штрафы: как избежать таких ситуаций?

В видео рассказываю, как избежать блокировки счетов, штрафов и принудительного исключения из ЕГРЮЛ, а также что делать, если эти проблемы уже наступили.

Опасность переводов физлицам по 115-ФЗ для ИП и ООО

Переводы на счета физических лиц — категория востребованных операций среди предпринимателей, в которую входят вывод доходов от бизнеса, выплата зарплаты персоналу, вознаграждения за оказание услуг или поставку товаров, расчеты с подотчетными лицами и прочее. Но за внешней безобидностью операций, могут иметь признаки сомнительности.

Блокировка счетов. Практика Тринадцатого арбитражного апелляционного суда по налоговым спорам

Рассмотрим дело об оспаривании организацией блокировки счетов по итогам выездной налоговой проверки.

Недостаточно денег на счете? ФНС будет взыскивать долги с компаний и ИП в цифровых рублях

Законопроект об интеграции цифрового рубля в систему российского налогового регулирования и контроля внесен в Госдуму. Законопроект предусматривает возможность взыскивать цифровые рубли со счета налогоплательщика-должника, когда средств на его счете недостаточно для погашения задолженности.

Налоговая может заблокировать счета, если не предоставить электронную квитанцию

Электронную квитанцию о приеме документов из налоговой нужно отправлять по ТКС. Иначе налоговики заблокируют все деньги на счетах.

Разблокировать счет можно онлайн без визита в налоговую инспекцию

Обращение об отмене приостановления операций по счетам можно направить через личный кабинет на сайте ФНС или специальный сервис.

Блокировки счетов: судебная практика. Кейсы

Как складывается судебная практика в спорах между банками, блокирующими счета «подозрительным» клиентам, и компаниями, страдающим от этих блокировок.