%F4%E8%E7%E8%F7%E5%F1%EA%EE%E5 %EB%E8%F6%EE

Кому продадут Hugo Boss в России: назван покупатель

Правкомиссия одобрила сделку по продаже бизнеса Hugo Boss в РФ. Главным условием стало сохранение рабочих мест для сотрудников компании.

Почему оплаченный расход не попадает в кудир у ИП на УСН?

Коллеги, добрый день. ИП на усн доходы-расходы. Подскажите, пожалуйста, почему оплаченный расход (услуга доставки) не попадает в кудир? С чем это может быть связано? Документ на услугу проведен, оплата также прошла (в этот же день)- время по оплате поставлено позже документа, закрытие сделано. Почему не попадает, ума не приложу....

Самозанятый не выдал чек: что делать компании

Представьте: вы сотрудничаете с самозанятым, всё идет хорошо, вы переводите деньги – и тут самозанятый пропадает. На сообщения не отвечает и не отправляет чек.

Минтруд РФ: Письмо № 18-4/В-849 от 23.12.2015

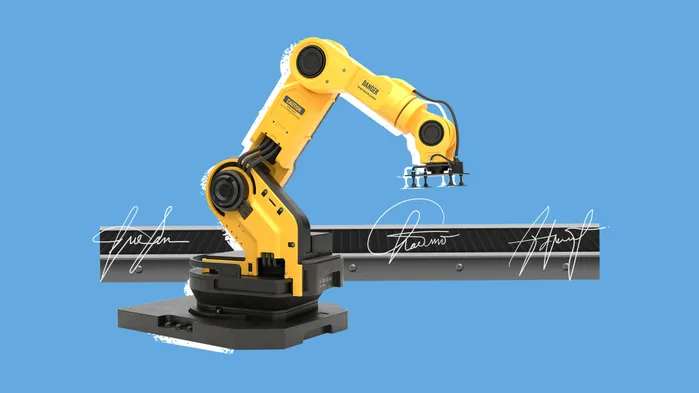

Автоматизация бизнеса с помощью простой электронной подписи

В современном мире, где бизнес сталкивается с растущей конкуренцией и необходимостью оптимизации процессов, автоматизация становится ключевым фактором успеха. Она позволяет повысить эффективность работы, снизить риски ошибок и обеспечить более высокий уровень обслуживания клиентов.