Плюсы работы с самозанятыми

Не нужно рассчитывать и перечислять в бюджет налог. Самозанятый сам платит налог со своего вознаграждения — это предусмотрено налоговым режимом, который он применяет.

Не нужно платить взносы в Социальный фонд. Вознаграждение за услуги самозанятых не облагается страховыми взносами. Самозанятый может платить взносы добровольно, но заказчика этот вопрос не касается.

Нет затрат на организацию рабочего места. Самозанятым не нужно покупать компьютеры и рабочие столы, оборудование и инвентарь. Они сами обеспечивают себя предметами труда для выполнения работ или по договору и несут сопутствующие издержки.

Нет трудовых гарантий. Самозанятым не нужно оплачивать отпуска, больничные, простои, компенсации при увольнении и выходные пособия.

Большой выбор специалистов. Можно найти профессионала высокой квалификации под конкретный проект в любом регионе страны. Оценить специалиста по сформированной репутации (отзывам, рейтингам).

Как оформить договор с самозанятым

Перед тем, как начать работать с самозанятым заказчику необходимо удостовериться:

в том, что исполнитель не работал в этой же компании по найму в течении двух лет, предшествующих заключению договора;

актуален ли статус самозанятого.

Проверить регистрацию можно через специальный сервис на официальном сайте ФНС. И только после подтверждения статуса приступать к подготовке договора. Этот способ простой и доступный, но плохо подходит тем, кто работает с большим количеством самозанятых. Проверять каждого исполнителя придется вручную.

Важно: услуги исполнителя должны подходить под возможность применения специального налогового режима «Налог на профессиональный доход». Не удовлетворяют условиям НПД виды деятельности, перечисленные в п. 2 ст. 4 закона от 27.11.2018 № 422-ФЗ. В частности, самозанятые не вправе:

оказывать посреднические услуги на основе договоров поручения, договоров комиссии либо агентских договоров;

добывать полезные ископаемые;

продавать подакцизные товары.

В большинстве случаев сделки с самозанятыми подлежат письменному оформлению, то есть нужно заключить договор (ст. 161 ГК). Без письменного договора можно обойтись, если оплата происходит сразу в момент выполнения работ или оказания услуг (письмо ФНС от 20.02.2019 № СД-4-3/2899). Например, самозанятый отремонтировал кресло в офисе компании и сразу получил оплату за работу.

Что учесть в договоре с самозанятым

Договор устанавливает порядок оказания услуг (выполнения работ) исполнителем, права и обязанности сторон, обеспечивает защиту интересов в случае возникновения спора.

Текст договора необходимо составить так, чтобы передать сдельный характер работ, так как один из рисков сотрудничества с самозанятым заключается в переквалификации гражданско-правовых отношений в трудовые. А это грозит компании последствиями в виде:

штрафа за нарушение трудового законодательства по п. 4 ст. 5.27 КоАП — до 100 000 рублей;

обязанности заплатить налоги и взносы;

подачи отчетности по физлицам: ЕФС-1, расчета 6-НДФЛ, расчета по страховым взносам, персонифицированных сведений;

штрафов и пени за просрочку сдачи отчетов и уплаты НДФЛ и страховых взносов.

Чтобы избежать проблем с переквалификацией договора, учтите важные нюансы:

Заказчик не вправе требовать от исполнителя выполнения работ на своей территории, если это не влияет на результат.

Исполнитель не должен подчиняться правилам трудового распорядка, распоряжениям сотрудников заказчика, работать по установленному графику.

Заказчику важен результат, а не процесс и время, которое затрачивает исполнитель на выполнение работ.

Выплата вознаграждения самозанятому не должна выглядеть как регулярный расчет со штатным персоналом: одинаковые суммы два раза в месяц в те же дни, в которые работники компании получают зарплату.

При заключении долгосрочного рамочного договора на каждую задачу, которую компания ставит перед самозанятым, оформляйте отдельное задание.

Укажите в договоре, что исполнитель:

Является плательщиком налога на профдоход.

Выполняет конкретные задачи и получает оплату за результат выполнения работ.

Обязан предоставить чек после получения каждой оплаты.

Обязан сообщить о добровольном снятии с налогового учета или утрате статуса плательщика налога на профессиональный доход.

Самозанятые применяют налоговый режим «Налог на профессиональный доход» и не являются плательщиками НДС. Поэтому в стоимость услуг НДС не включается. Взносы самозанятый может уплачивать добровольно (а может и не платить), заказчик их не платит.

Готовому договору нужно присвоить номер и дату. Также необходимо, чтобы и заказчик, и исполнитель подписали договор, в противном случае он не будет иметь юридической силы.

Способы оплаты самозанятым

Перед тем, как заплатить деньги исполнителю, компании необходимо еще раз проверить статус самозанятого, так как за время оказания услуг он мог быть утрачен.

Наличный расчет

Оплата услуг самозанятого наличными — это выдача вознаграждения из кассы предприятия. Кассир оформляет расходный кассовый ордер по форме КО-2 и указывает в нем: реквизиты договора, реквизиты документа удостоверяющего личность самозанятого, сумму выплаты. Расходный ордер подписывают руководитель, главный бухгалтер и кассир. Самозанятый также должен расписаться в РКО, и тем самым подтвердить, что он получил вознаграждение.

Безналичный расчет

Оплата платежными поручениями — это самая распространенная форма оплата контрагентам — когда юридическое лицо перечисляет деньги со своего счета на счет исполнителя через отправку в обслуживающий банк платежного поручения. Самозанятый — такой же контрагент, как ИП или юрлицо, поэтому заказчик формирует платежное поручение со всеми стандартными реквизитами. Главное, правильно прописать назначение платежа.

Укажите в поле «Назначение платежа» наименование работ или услуг и сошлитесь на номер и дату договора и счета (при наличии).

Есть и альтернативный способ безналичной оплаты — перечислять оплату не отдельными платежными поручениями каждому самозанятому, а по реестру. Аналогичным образом переводят зарплату в рамках зарплатных проектов.

Бухгалтер или директор передает реестр на выплату в банк, а тот рассылает платежи по конкретным исполнителям.

Попробуйте выплаты самозанятым с услугой «Зачисление выплат самозанятым» от СберБизнес. Сервис поможет компаниям работать с самозанятыми, сэкономить время и разгрузить бухгалтерию. Услуга доступна всем клиентам СберБизнес в рамках зарплатного проекта. Осуществлять выплаты без комиссии, по тарифу 0% вы можете до 1 мая 2024 года включительно.

Важно: исполнитель должен быть подключен к сервису для самозанятых «Свое дело» от Сбера, это помогает снизить риск того, что самозанятый снялся с учета. Его можно пригласить в сервис, направив через банк СМС с номера 900 или пуш-уведомление в приложении СберБанк Онлайн со ссылкой.

Как получить чек от самозанятого, подтверждающий оплату услуги

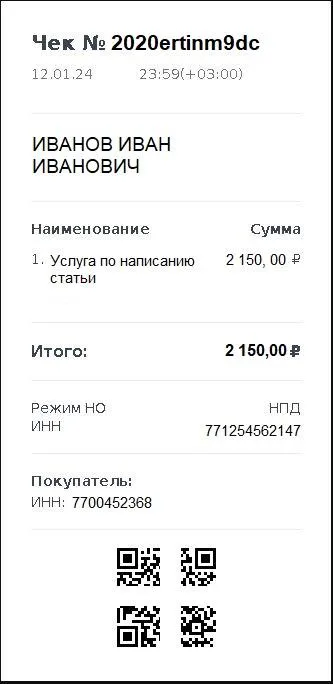

Основным документом для закрытия оплаты услуг самозанятого является чек.

Чек самозанятого — подтверждение факта оплата вне зависимости от того, наличными была произведена оплата вознаграждения от юридического лица или по безналу.

Плательщик НПД обязан сформировать и передать заказчику чек в момент получения наличной оплаты или в срок не позднее девятого числа месяца, следующего за тем, в котором покупатель оплатил услуги самозанятого безналом (ч. 3 ст. 14 закона от 27.11.2018 № 422-ФЗ).

Важно: Если оплата услуг самозанятых происходит в несколько этапов (например, аванс и полный расчет), то исполнитель обязан выдать чек на каждое поступление денег от заказчика.

Без чека компания не вправе учитывать оплату самозанятому при исчислении налогооблагаемой базы по налогу на прибыль и налогу, уплачиваемому при применении УСН «Доходы минус расходы».

С услугой «Зачисление выплат самозанятым» от СберБизнес не нужно запрашивать чеки у каждого самозанятого отдельно. После совершения выплаты чеки будут сформированы автоматически и собраны все в одном месте (в личном кабинете юридического лица).

Риски компании при работе с самозанятыми

Самозанятый может утратить свой статус плательщика НПД (сняться с налогового учета) и не сообщить заказчику. Компании придется доплатить страховые взносы, пени за просрочку и сдать положенную отчетность.

Налоговики следят, чтобы работодатели не уходили от уплаты налогов путем подмены трудовых отношений договорами с самозанятыми. Договор ГПХ может быть переквалифицированы в трудовой договор, если в нем есть признаки трудовых отношений: самозанятый работает по графику, подчиняется руководству компании, получает фиксированную оплату 2 раза в месяц в те же дни, что и штатные сотрудники. Переквалификация договора приведет к штрафам, налоговым доначислениям и пеням.

Заказчик не вправе заключить договор с самозанятым, если этот человек был работником данной компании менее двух лет назад (ст. 6 закона № 422-ФЗ). В этом случае договор ГПХ также переквалифицируют в трудовой.

Лимиты на выплату самозанятым

Расчеты наличными с самозанятым — противоречивая история, которая законом не регламентирована, но и напрямую не запрещена. Дело в том, что юрлица вправе проводить расчеты с другими юрлицами и ИП только в пределах 100 000 рублей по одному договору (п. 4 указания Банка России от 09.12.2019 № 5348-У). Если самозанятый — физлицо, не зарегистрированное в качестве ИП, то напрямую эти ограничения на него не распространяются. Однако расчеты, связанные с предпринимательской деятельности граждан, производятся безналичным способом или наличными с учетом ограничений, установленных законом и банковскими правилами (п. 2 ст. 861 ГК).

Нарушение этого правила грозит компании штрафом 40 000 — 50 000 рублей по ст. 15.1 КоАП.

Для самозанятых законом установлен лимит годового дохода. Он составляет 2, 4 млн рублей. Если самозанятый превысит лимит, он потеряет право применять режим НПД до окончания календарного года.

С момента утраты самозанятым налогового статуса, компания обязана перечислять за него НДФЛ и страховые взносы. Иначе ей грозит штраф и пени за просрочку.

Заключение

Юридические лица не ограничены в способах оплаты самозанятому.

Сотрудничество с самозанятыми носит гражданско-правовой характер и не отличается от сотрудничества с юрлицами или ИП.

Самозанятый — это, в первую очередь, физическое лицо, поэтому максимальные документирование взаимодействия и детализация услуг в договоре и при оплате помогут выплачивать вознаграждение самозанятым без рисков и претензий со стороны ФНС.

Использование услуги «Зачисление выплат самозанятым» в интернет-банке СберБизнес позволяет оптимизировать процесс расчетов с плательщиками НПД и исключает риск неполучения чека.

Реклама: ООО «С-МАРКЕТИНГ», ИНН 7736319695, erid: LjN8KDrMT

Комментарии

13А давайте заменим слово бухгалтер -аутсорсер. На что?

Давайте! Бухгалтер частной практики, бухгалтер в одном лице, внешняя бухгалтерия….

3-4 слова вместо двух ) Неудобно же. Внешняя бухгалтерия - не те акценты

Можно "ангел-хранитель"

бухангел тогда уже

Как то звучит не комильфо, не кажется? Двояко как-то

А ангел-хранитель не двояко? )))

Ну, бухангел как-то тянет в пивнушку, нет?

сюда приходите обсуждать -- ждем))

У меня клиенты «малыши» им лучше понятными русскими словами изложить суть😁

лучше всего найти еще одного клиента.

Можно еще чеки делать от физлиц периодически

Спасибо!🌺