Так, одним из способов решения проблемы является удержание неизрасходованной подотчетной суммы из заработной платы сотрудника. Остановимся на алгоритме действий при расчете зарплаты в 1С:ЗУП ред. 3.1.

При удержании из заработной платы неизрасходованных и невозвращенных в срок подотчетных сумм следует придерживаться определенных правил.

1. Руководителю следует издать приказ (распоряжение) об удержании. Его необходимо составить не позднее одного месяца со дня окончания срока, установленного для возврата подотчетной суммы (ст. 137 ТК, письмо Роструда от 09.08.2007 № 3044-6-0). В случае, если срок будет нарушен, то удержание можно будет произвести только в судебном порядке.

2. Необходимо заполучить письменное согласие сотрудника на удержание сумм из его заработной платы. Он не должен оспаривать сумму и размер удержаний (ст. 137 НК, письмо Роструда от 07.10.2019 № ПГ/25778-6-1). Если согласие работника на удержание отсутствует, то удержать долг можно будет только в судебном порядке.

3. Важно соблюдать условие предельного размера удержания — максимальная сумма не должна превышать 20% от общей начисленной суммы заработка за минусом НДФЛ (ст. 138 ТК, письмо Минздравсоцразвития от 16.11.2011 № 22-2-4852). В случае, если сумма удержания окажется выше, то удерживать ее придется в течение нескольких месяцев.

Однако, деньги могут быть удержаны и в большем размере. Если сотрудник напишет заявление с просьбой удержать всю имеющуюся задолженность или ее большую часть из зарплаты, то на его основании из выплат на руки можно вычесть любую сумму без ограничений.

Ведь в этом случае задолженность погашается добровольно, а не по распоряжению работодателя. И ограничения на сумму удержаний не действуют (письмо Роструда от 10.10.2019 № ПГ/25776-6-1). Не забывайте, что сделать это можно только после удержания НДФЛ и сумм по возможно имеющимся исполнительным документам.

4. При удержании неизрасходованной суммы не нужно начислять НДФЛ (т.к. получение подотчетной суммы не является получением дохода) и страховые взносы (т.к. выдача подотчетной суммы — не относится к выплатам, признаваемым объектом для начисления страховых взносов).

Однако, если сотрудник продолжительное время пользуется подотчетными средствами, а организация не может представить доказательств целевого использования указанных средств либо приобретения товарно-материальных ценностей, велика вероятность, что суммы, выданные под отчет, будут переквалифицированы в беспроцентный заем. В этом случае будет доначислен НДФЛ с материальной выгоды, пени и штраф.

Подробнее о том, как в 2024 году вести учет зарплаты, больничных, командировок, подотчета и заполнять отчетность по работникам, расскажем на курсе профессиональной переподготовки «Бухгалтер по зарплате». Вы сможете защитить компанию от претензий инспекторов. Не только налоговых, но и трудовых.

Сейчас курс по специальной цене за 9 900 руб. вместо 28 600 руб.! Время действия предложения ограничено!

По итогам обучения вы получите официальный диплом, который будет в госреестре Рособрнадзора.

Рассмотрим порядок действий для удержания неизрасходованной суммы, ранее выданной под отчет, в программе 1С:ЗУП ред. 3.1 на двух практических примерах: когда сумма выданного подотчета превышает и не превышает предельный размер удержаний.

Начнем с создания нового вида удержания в 1С: ЗУП, который будет использован в обоих случаях.

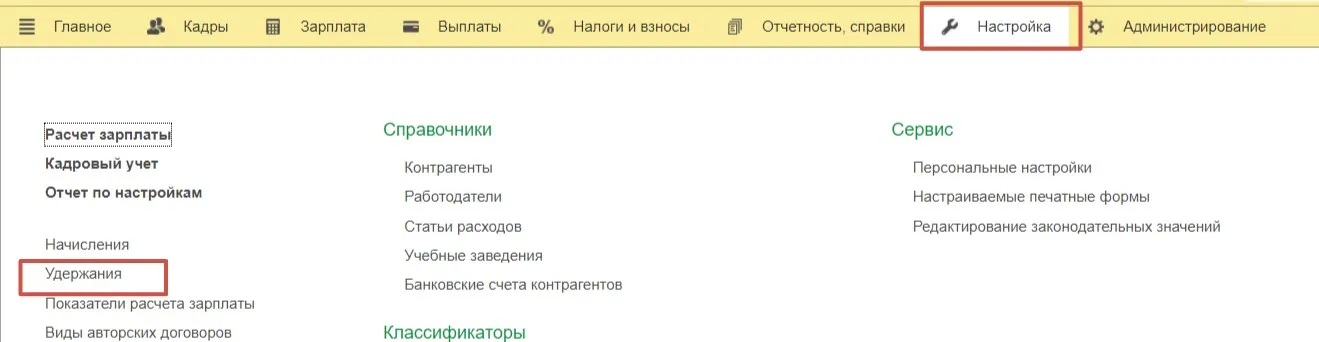

В разделе меню «Настройка» выберем пункт «Удержания».

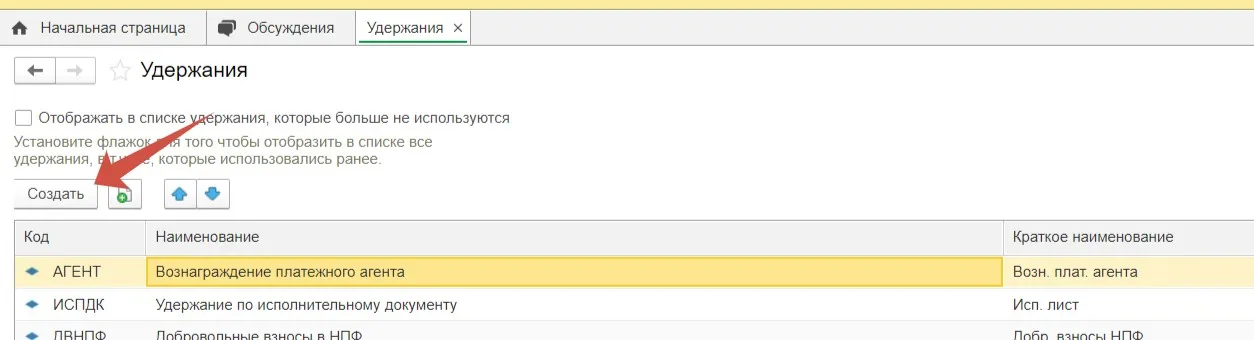

По кнопке «Создать» откроется окно с настройками нового вида удержания.

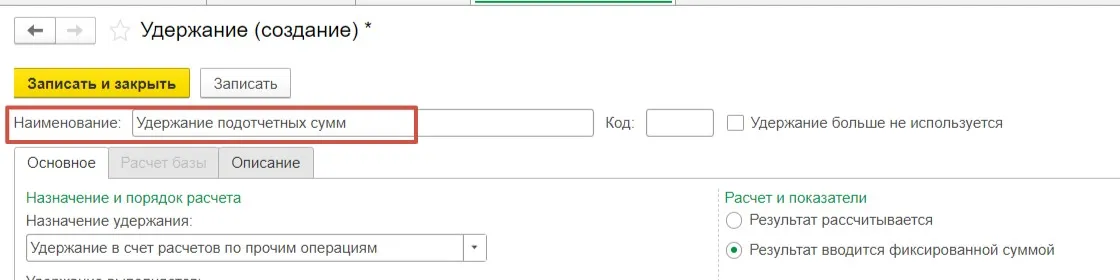

Укажем наименование, например, «Удержание подотчетных сумм».

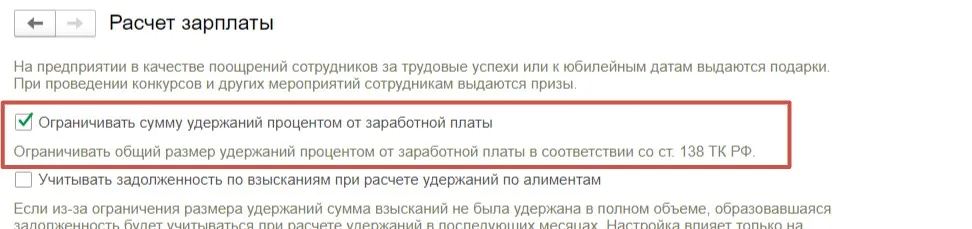

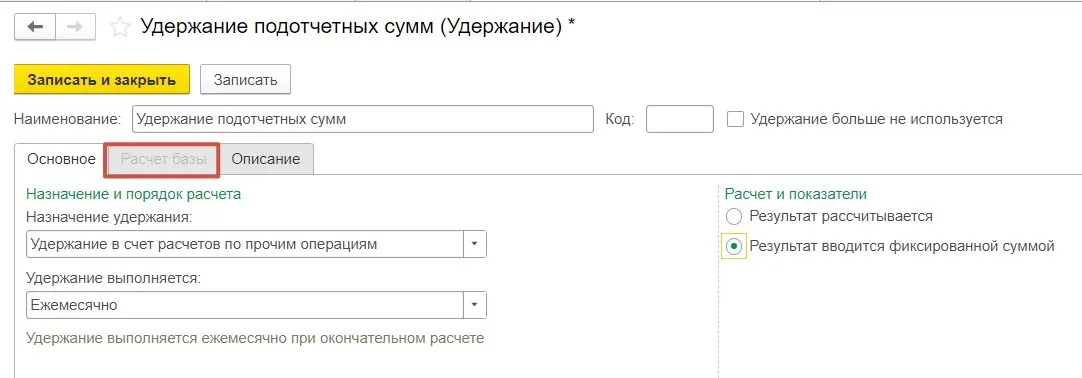

Перейдем к заполнению вкладки «Основное».

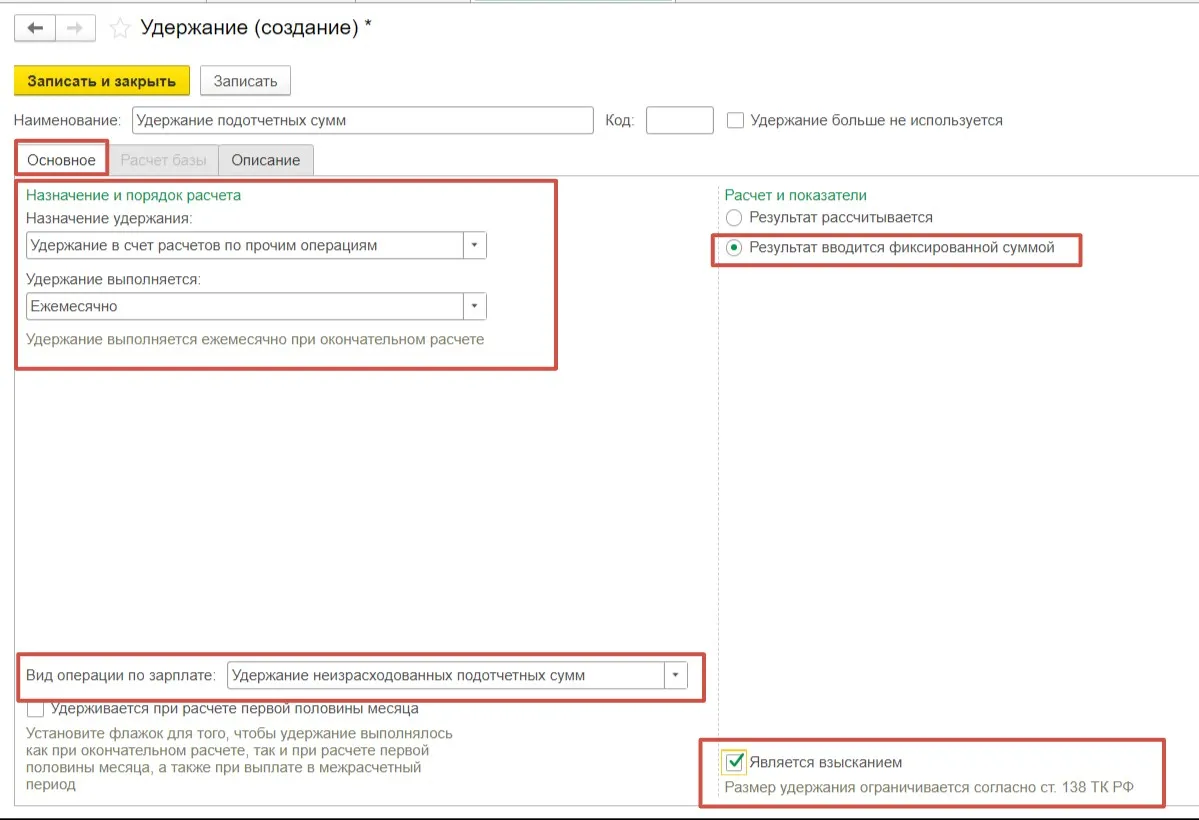

В поле «Назначение удержания» выберем «Удержание в счет расчетов по прочим операциям».

В поле «Удержание выполняется» определим, что удержание будет выполняться ежемесячно.

В поле «Вид операции по зарплате» из предложенных вариантов выберем «Удержание неизрасходованных подотчетных сумм».

В разделе «Расчет и показатели» установим переключатель на «Расчет вводится фиксированной суммой».

Внизу формы установим галку «Является взысканием», поскольку размер удержания должен быть ограничен в соответствии со ст. 138 ТК.

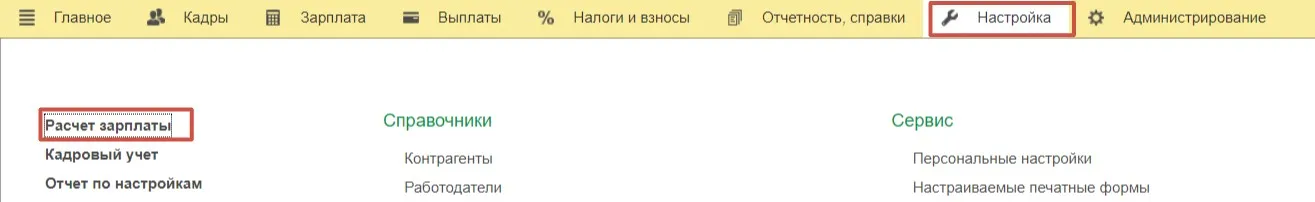

Если вы не видите в своей программе поля «Является взысканием», вам следует перейти в раздел меню «Настройка» — «Расчет зарплаты» и установить флаг «Ограничивать сумму удержаний процентом от заработной платы».

В программу заложен механизм, который не позволит удержать с сотрудника больше, чем установлено законодательством. Позже мы поговорим об этом подробнее.

Вернемся к созданию вида удержания.

Вкладка «Расчет базы» в нашем случае не активна. Она станет доступна для пользователя в том случае, если в разделе «Расчет и показатели» будет выбрано значение «Результат рассчитывается», а в формуле будет задействован показатель «Расчетная база».

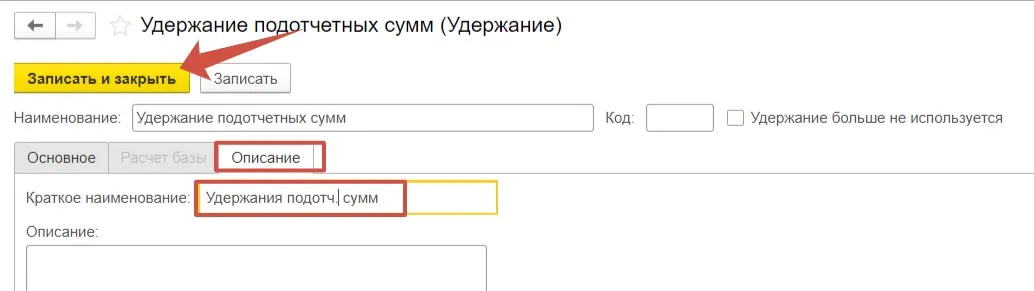

Перейдем на вкладку «Описание» для указания краткого наименования. Для сохранения нажмем «Записать и закрыть».

Перейдем к рассмотрению практических примеров.

Пример № 1 — сумма задолженности не превышает предельный размер удержания

Сотруднику Веревочкину О.П. из кассы были выданы под отчет денежные средства в размере 10 000 рублей для приобретения инвентаря для нужд организации на один месяц.

По истечении установленного срока сотрудник не представил авансовый отчет и не вернул денежные средства. В связи с этим был составлен приказ руководителя об удержании указанной суммы из заработной платы. Сотрудник подписал согласие об удержании суммы. Размер и основание не оспаривает. За май сотруднику по окладу начислено 60 000 рублей.

Начнем с расчета максимальной суммы удержания из заработной платы сотрудника.

60 000 * 13% = 7 800 руб. — это сумма НДФЛ, которую следует удержать.

(60 000 – 7 800) * 20% = 10 440 руб. — это максимальная сумма удержания.

Напомним, совокупный размер удержаний не может превышать 20% от всей заработной платы, при этом расчет производится после удержания НДФЛ.

Таким образом, в нашем случае сумма задолженности сотрудника оказалась меньше, чем максимально допустимый размер удержания. Удержание произведем только в одном месяце — мае.

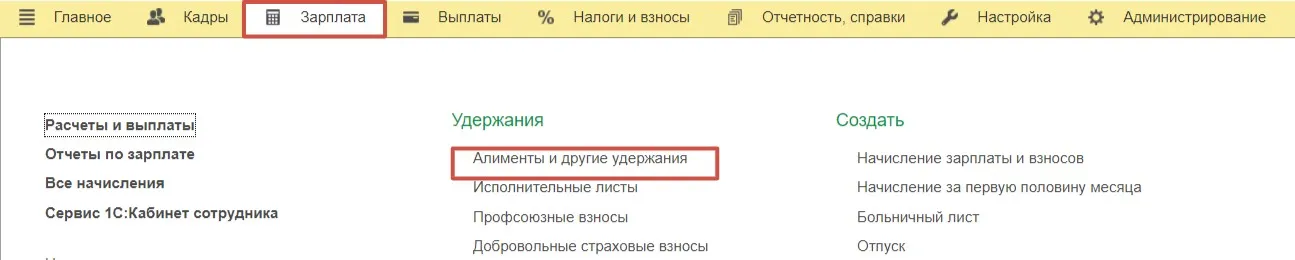

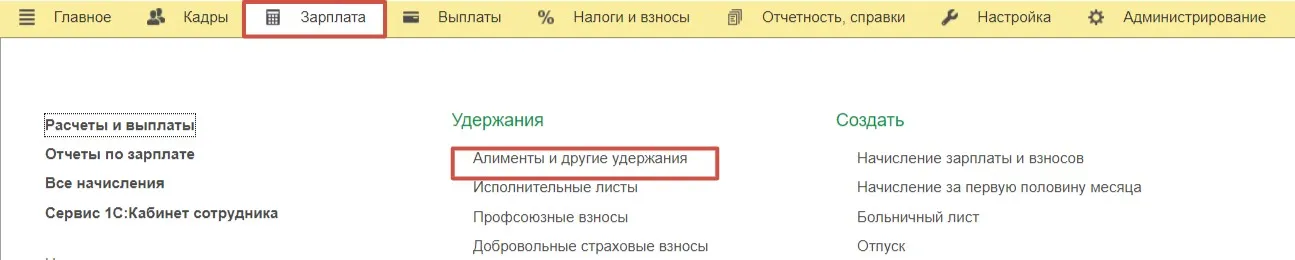

В разделе меню «Зарплата» перейдем в подраздел «Алименты и другие удержания».

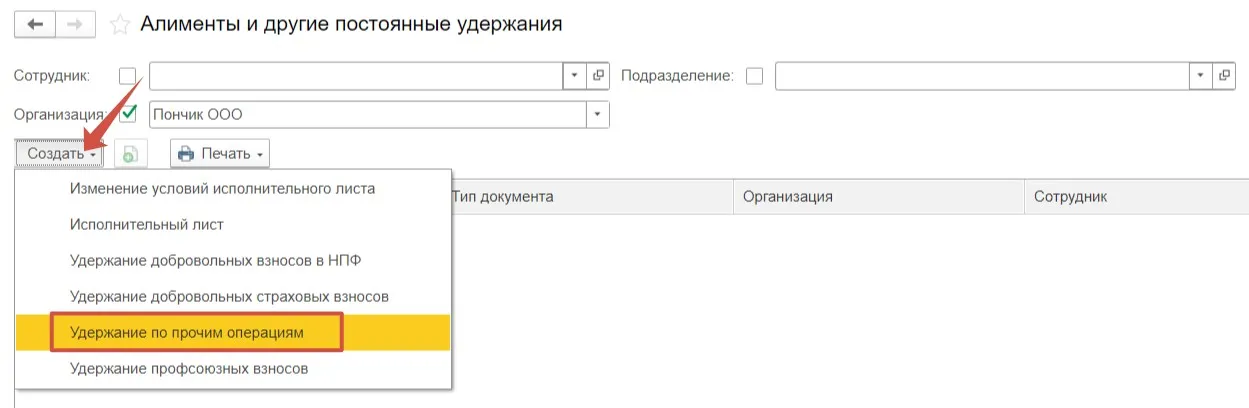

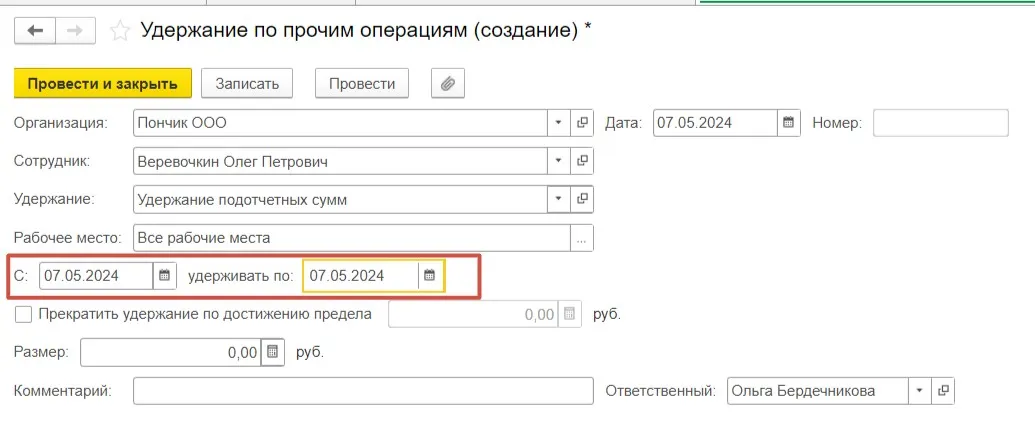

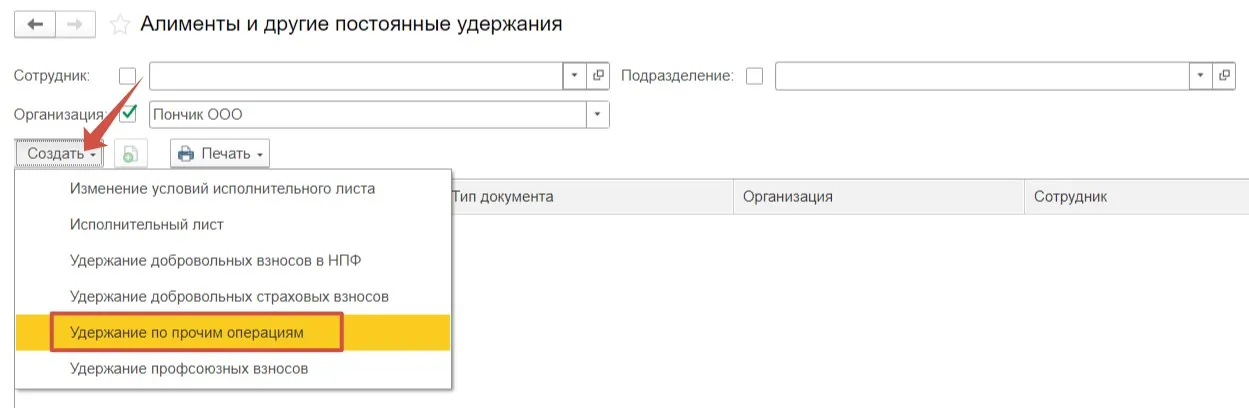

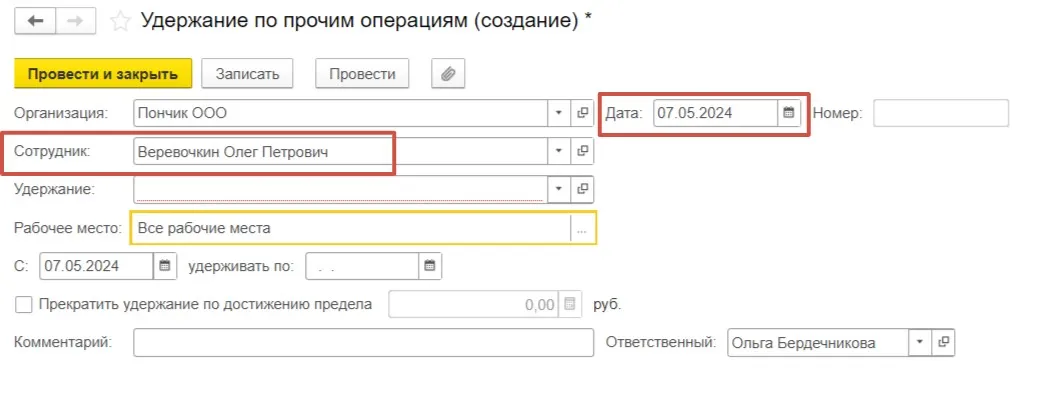

Создадим новое начисление с видом «Удержание по прочим операциям».

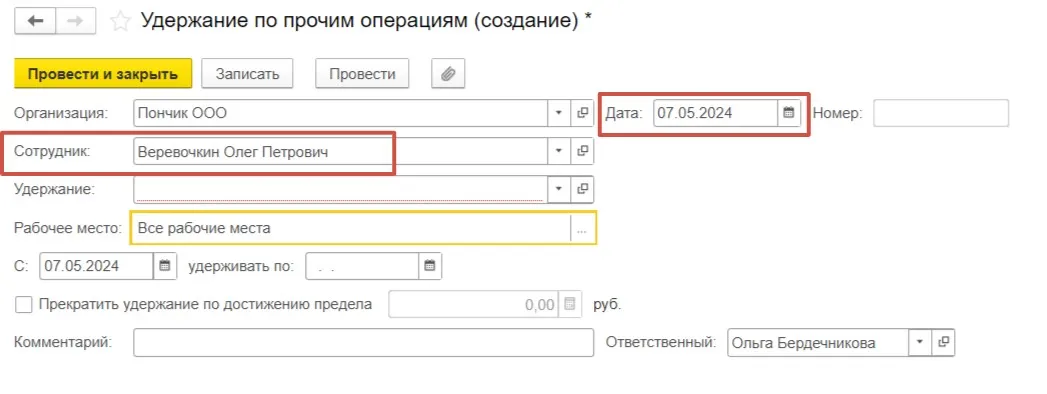

Укажем дату регистрации документа в программе и выберем сотрудника-должника.

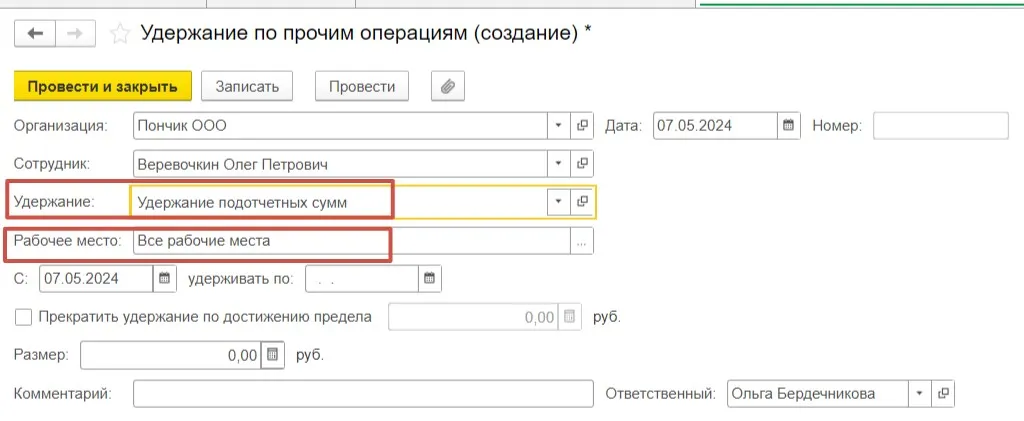

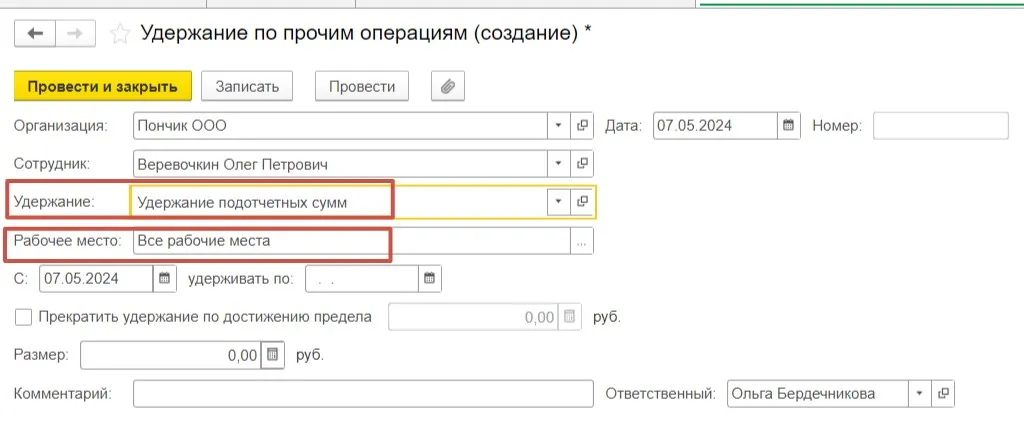

В поле «Удержание» выберем созданный нами ранее вид удержания «Удержание подотчетных сумм». Поле «Рабочее место» предполагает возможность выбора рабочих мест, в случае, если сотрудник устроен на нескольких.

Мы делаем удержание только с заработной платы за май, поэтому дата в поле «С» и «удерживать по» будет совпадать с датой регистрации документа.

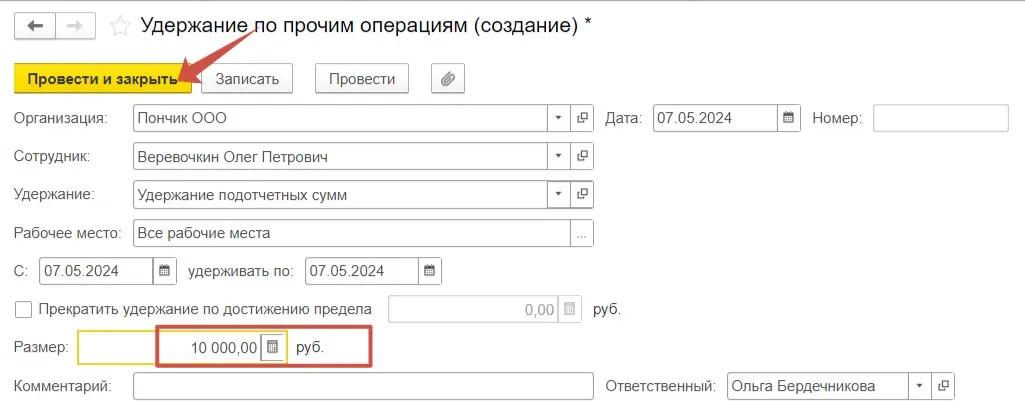

Укажем размер удержания. Нажмем «Провести и закрыть» для сохранения.

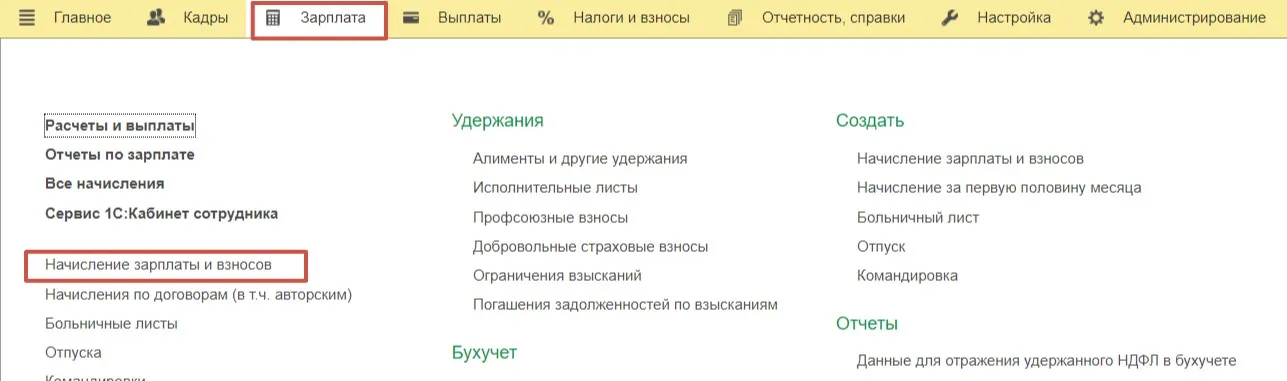

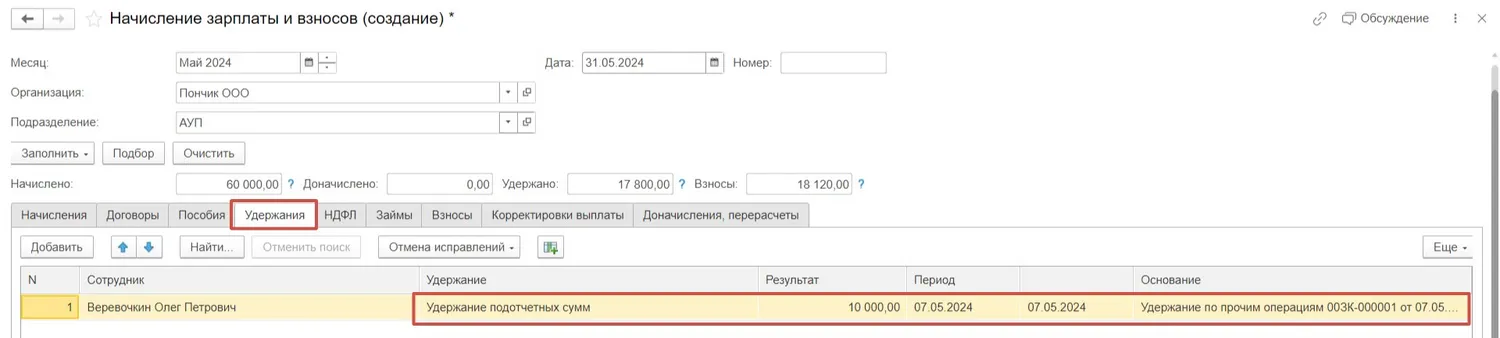

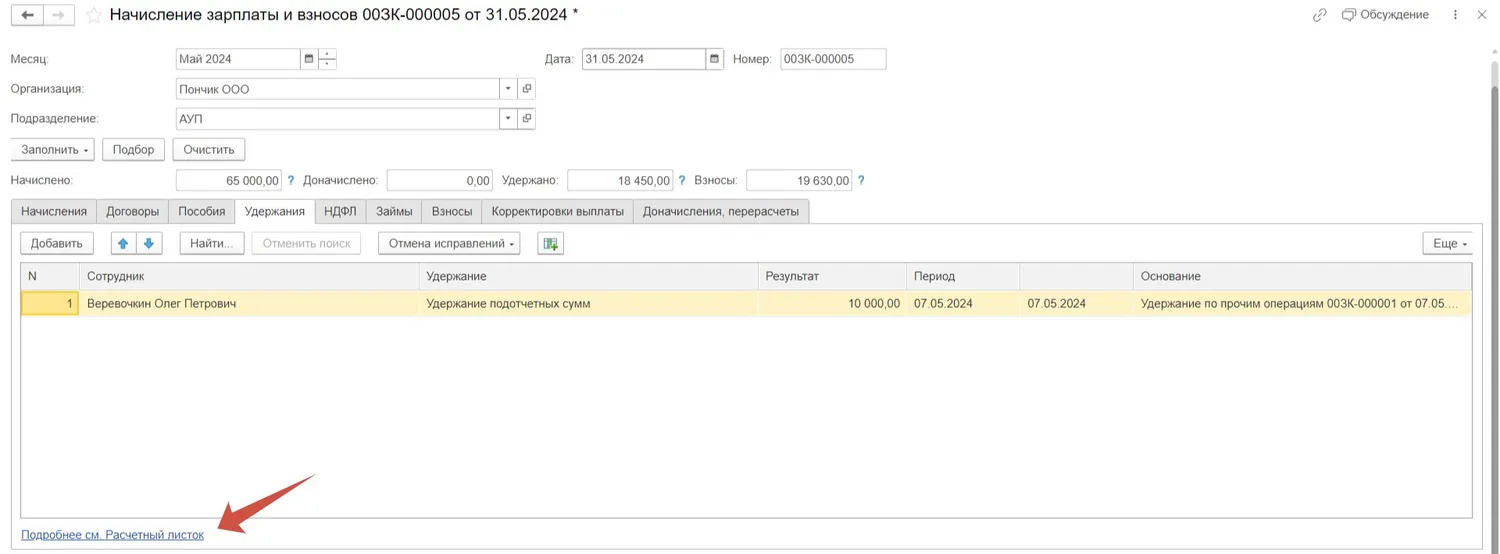

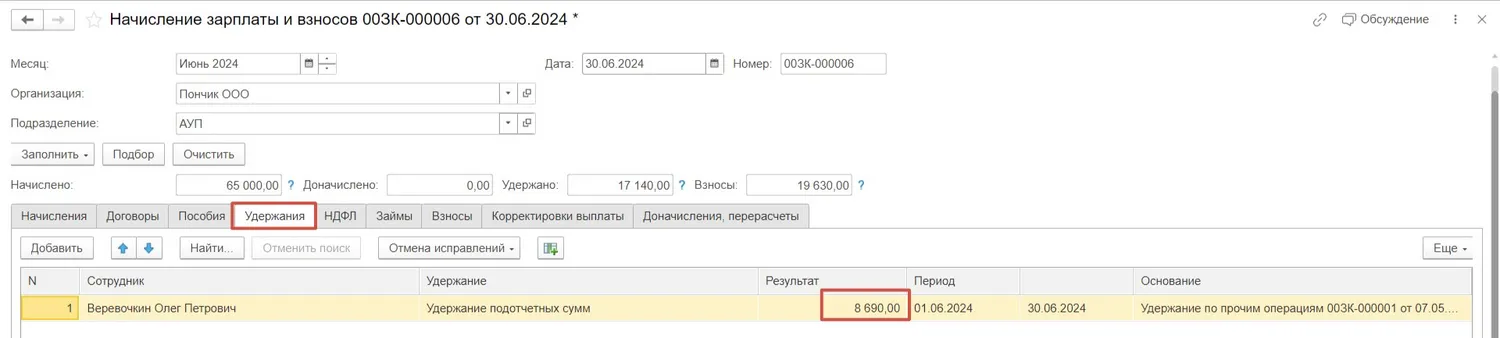

С помощью документа «Начисление зарплаты и взносов», который находится в разделе меню «Зарплата», проверим расчет удержания по сотруднику.

После автоматического заполнения документа на вкладке «Удержания» есть соответствующая запись.

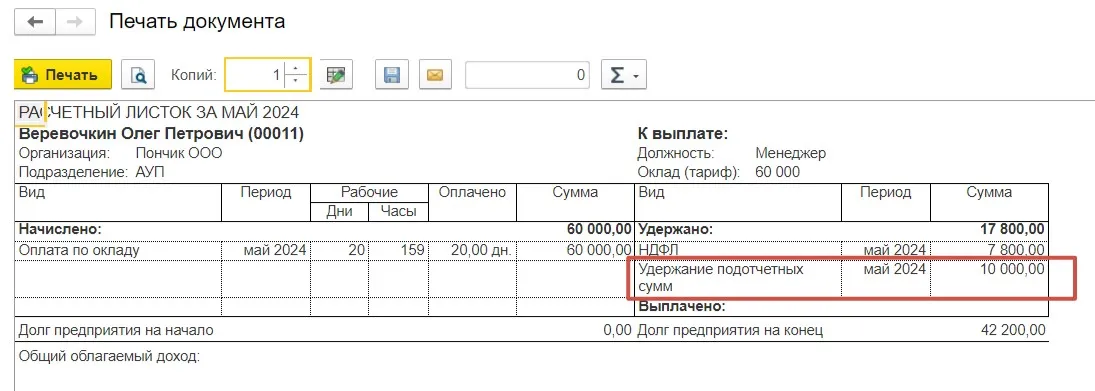

После проведения документа начисления окончательного расчета по заработной плате можно проверить расчетный листок.

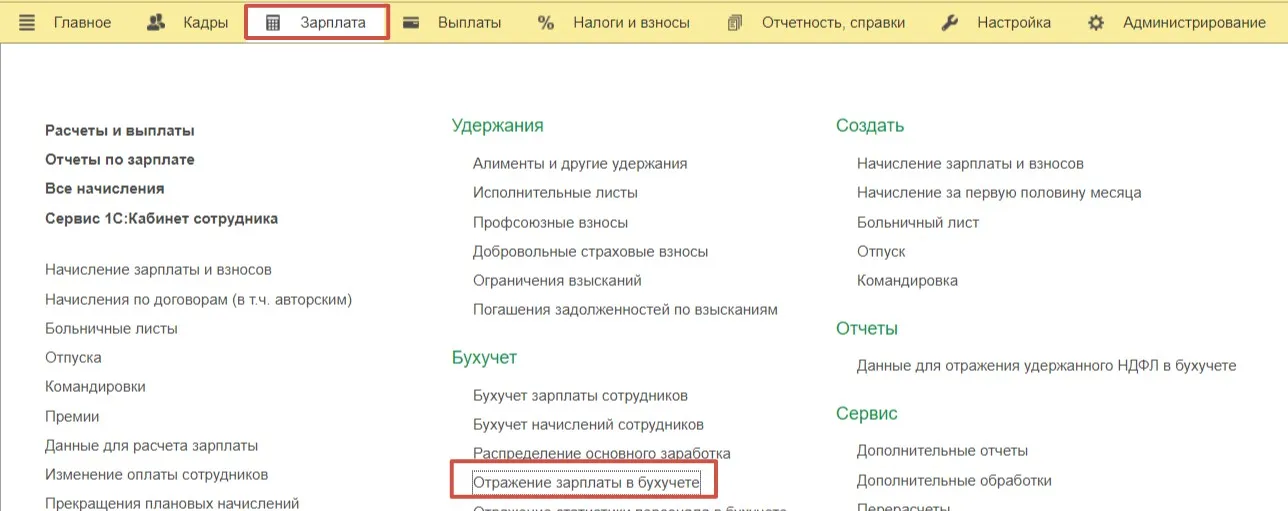

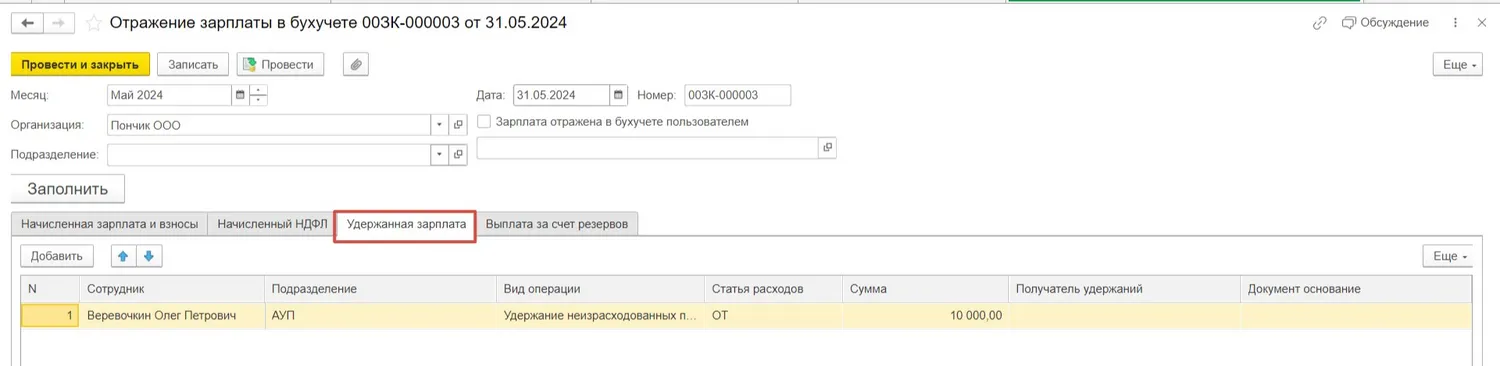

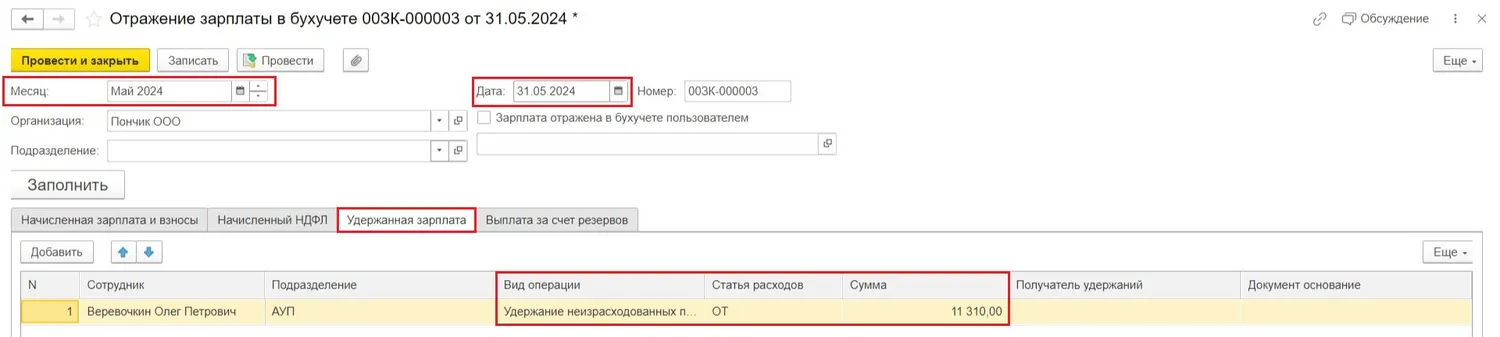

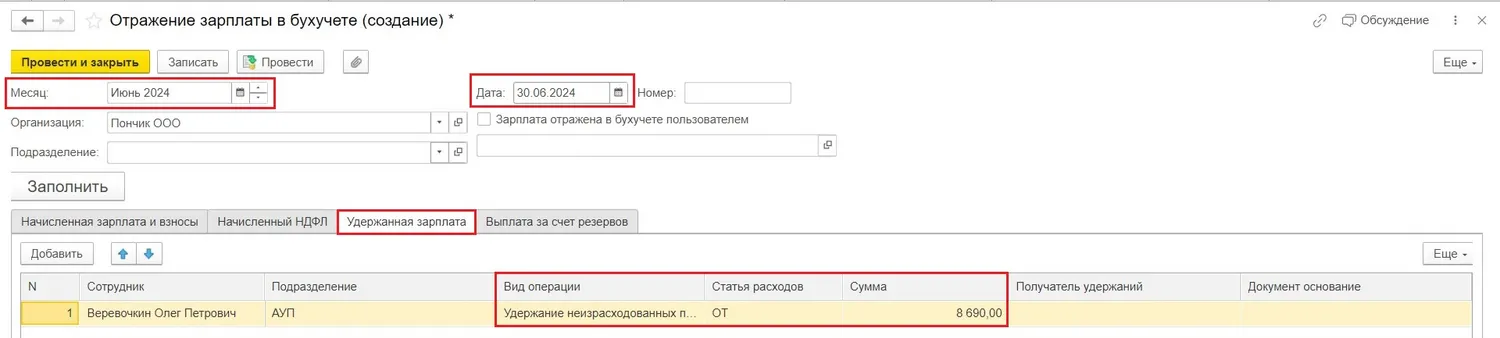

Далее в разделе меню «Зарплата» — «Отражение зарплаты в бухучете» следует создать одноименный документ за май.

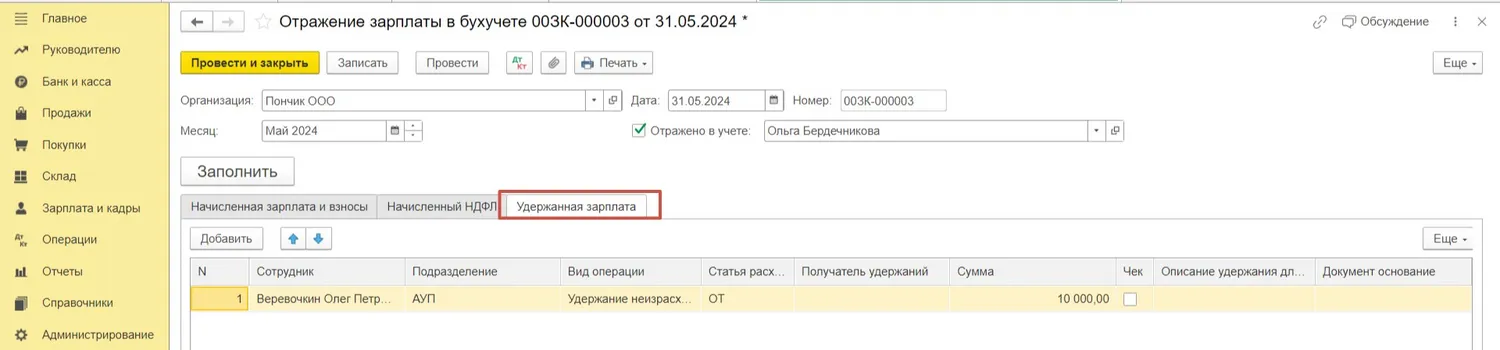

На вкладке «Удержанная зарплата» видим данные по удержанной подотчетной сумме.

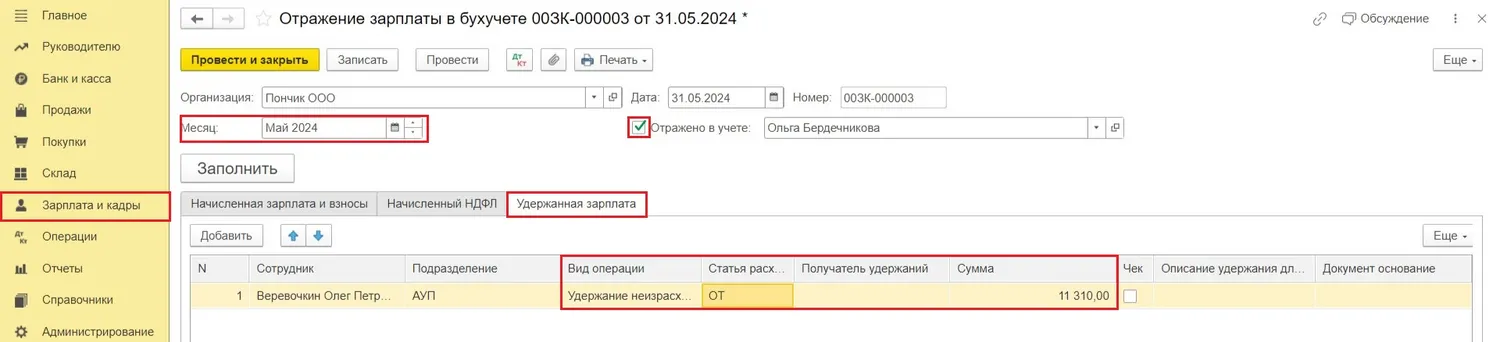

После проведенной синхронизации в 1С:Бухгалтерия предприятия в разделе «Зарплата и кадры» — «Отражения зарплаты в бухучете» видим «переехавший» документ с удержанной суммой.

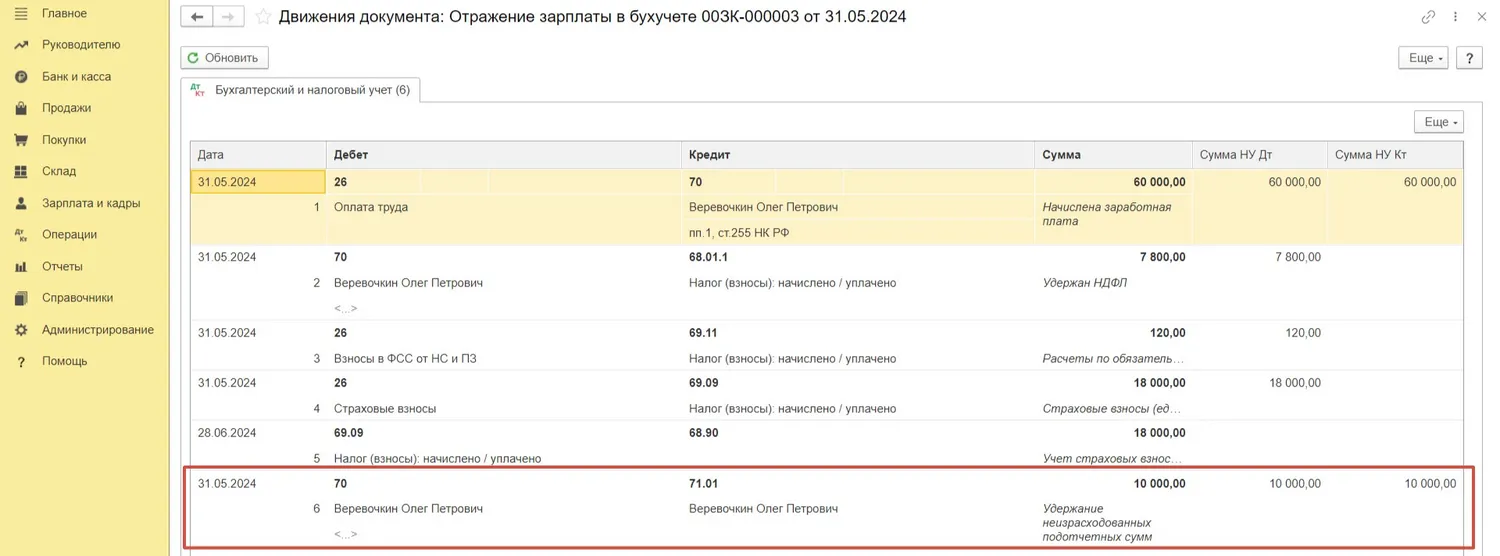

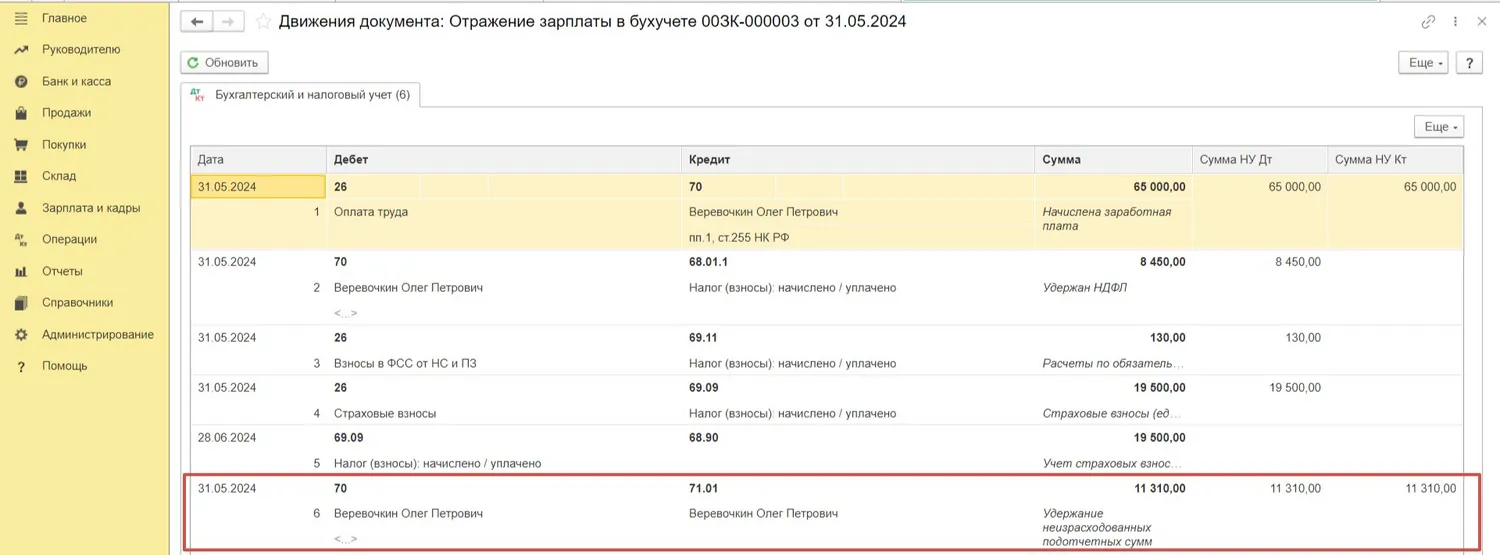

Проверим проводки, сформированные документом. Сумма прошла по Кт счета 71.01 и Дт счета 70. Задолженность подотчетного лица закрыта.

Пример № 2 — сумма задолженности превышает предельный размер удержания

Из кассы сотруднику Веревочкину О.П. были выданы под отчет денежные средства в размере 20 000 рублей для приобретения инвентаря для нужд организации на один месяц.

По истечении установленного срока сотрудник не представил авансовый отчет и не вернул денежные средства. В связи с этим был составлен приказ руководителя об удержании указанной суммы из заработной платы. Работник подписал согласие об удержании в общеустановленной законодательством размере (20%). Сотрудник имеет фиксированные ежемесячные начисления по окладу в размере 65 000 рублей.

Рассчитаем максимальную сумму удержания из заработной платы сотрудника.

65 000 * 13% = 8 450 руб. — это сумма НДФЛ, которую следует удержать.

(65 000 – 8 450) * 20% = 11 310 руб. — это максимальная сумма удержания.

Сумма задолженности сотрудника оказалась больше, чем максимально допустимый размер удержания. Поэтому удержание придется производить не только в мае, но и в последующих месяцах.

Для начисления удержания в разделе «Зарплата» перейдем в подраздел «Алименты и другие удержания».

Создадим новое начисление с видом «Удержание по прочим операциям».

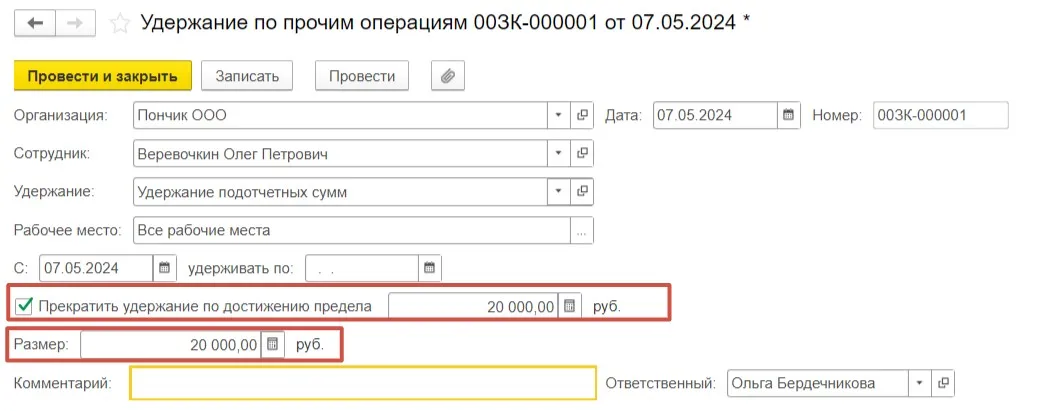

Укажем текущую дату и выберем сотрудника, с заработной платы которого будут производиться удержания.

В поле «Удержание» выберем вид «Удержание подотчетных сумм». Поле «Рабочее место» позволяет выбрать рабочие места, если это требуется.

Попросим программу прекратить удержание по достижению предела 20 000 руб. в соответствии с условиями нашего примера.

В поле «Размер» указывается сумма, которая будет ежемесячно попадать в документ начисления заработной платы. Мы установим такую же сумму — 20 000 руб., чтобы продемонстрировать, как программа может отслеживать максимальный предел удержаний.

Проведем документ.

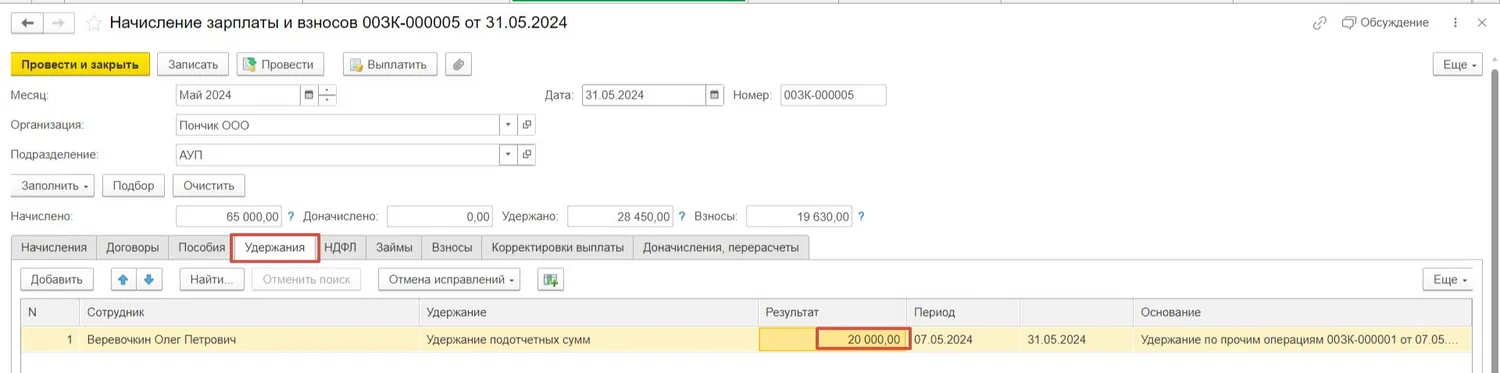

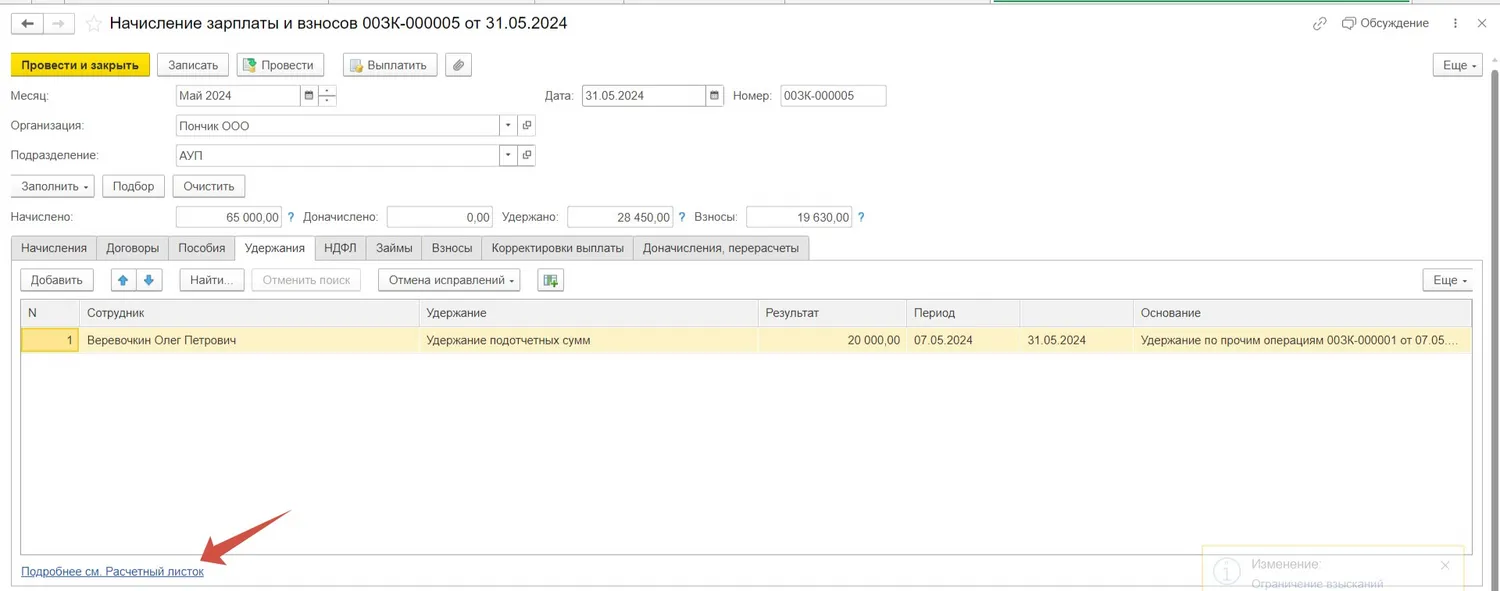

Перейдем в раздел «Зарплата» — «Начисление зарплаты и взносов» и создадим там одноименный документ. На вкладку «Удержания» попала сумма 20 000 рублей.

То есть это как раз тот случай настроек, когда сотрудник написал заявление на удержание сразу всей суммы задолженности по подотчету.

Однако это не наш пример.

В нашем случае, эта сумма (20 000 рублей) больше рассчитанного нами ранее размера предельного удержания, равного 11 310 рублей.

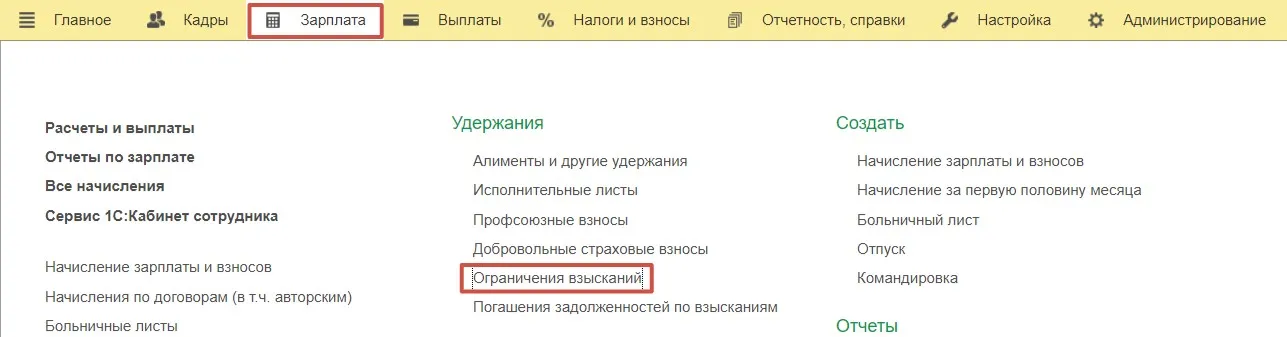

Для осуществления контроля суммы удержаний необходимо зарегистрировать документ, который находится в разделе меню «Зарплата» — «Ограничение взысканий».

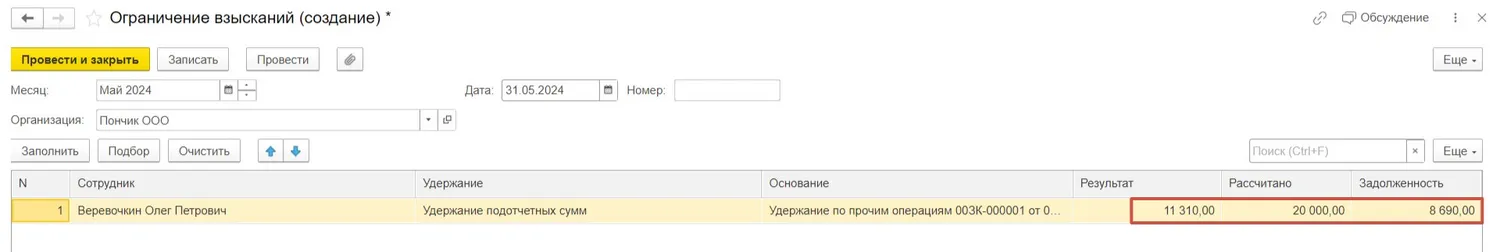

По кнопке «Заполнить» в табличную часть документа попадают сотрудники, размер заработной платы которых не позволил удержать установленную в начислении сумму взыскания.

Так, в графе «Результат» мы видим сумму 11 310 руб. Это знакомая нам сумма — предельный размер взыскания. Она и будет удержана. Графа «Рассчитано» заполняется в соответствии с суммой в документе начисления заработной платы. И графа «Задолженность» сообщает нам сумму, которая подлежит удержанию в следующих месяцах. Проведем документ.

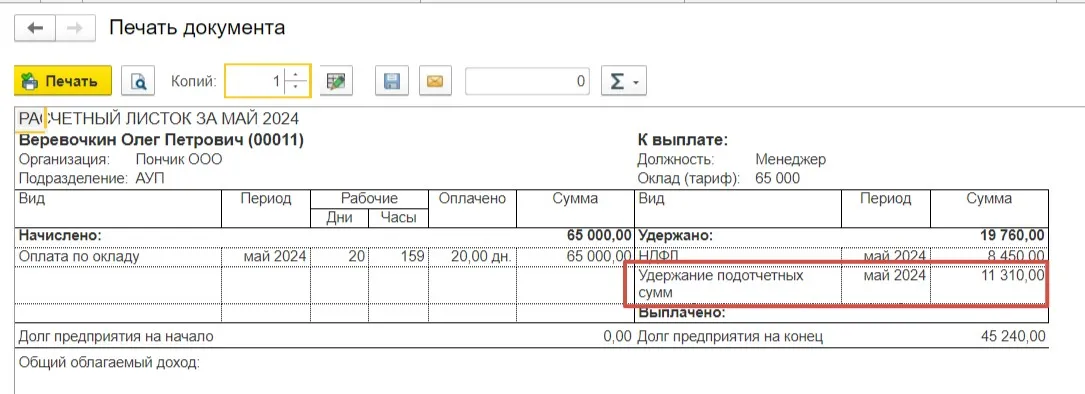

Вернемся в документ начисления заработной платы и снова сформируем расчетный листок по сотруднику.

Видим, что сумма удержана верно. Ее размер не превышает 20% от общего заработка.

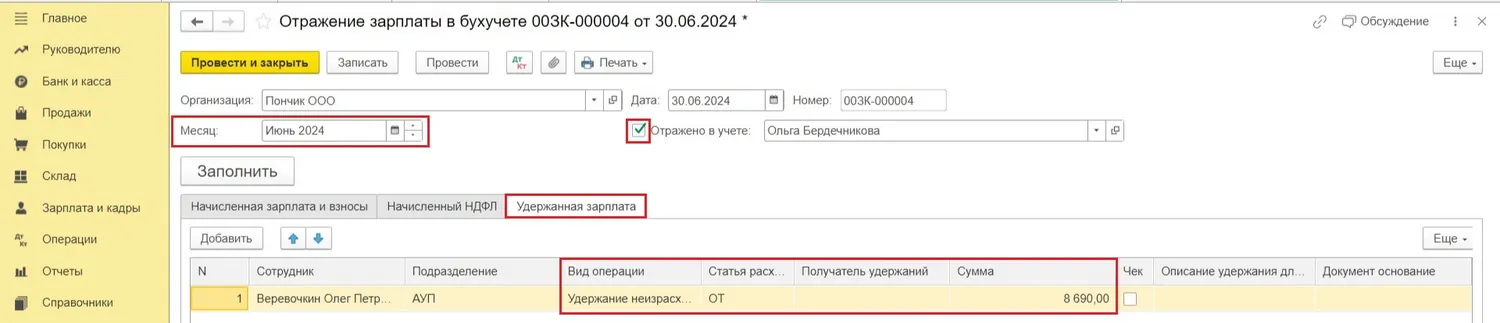

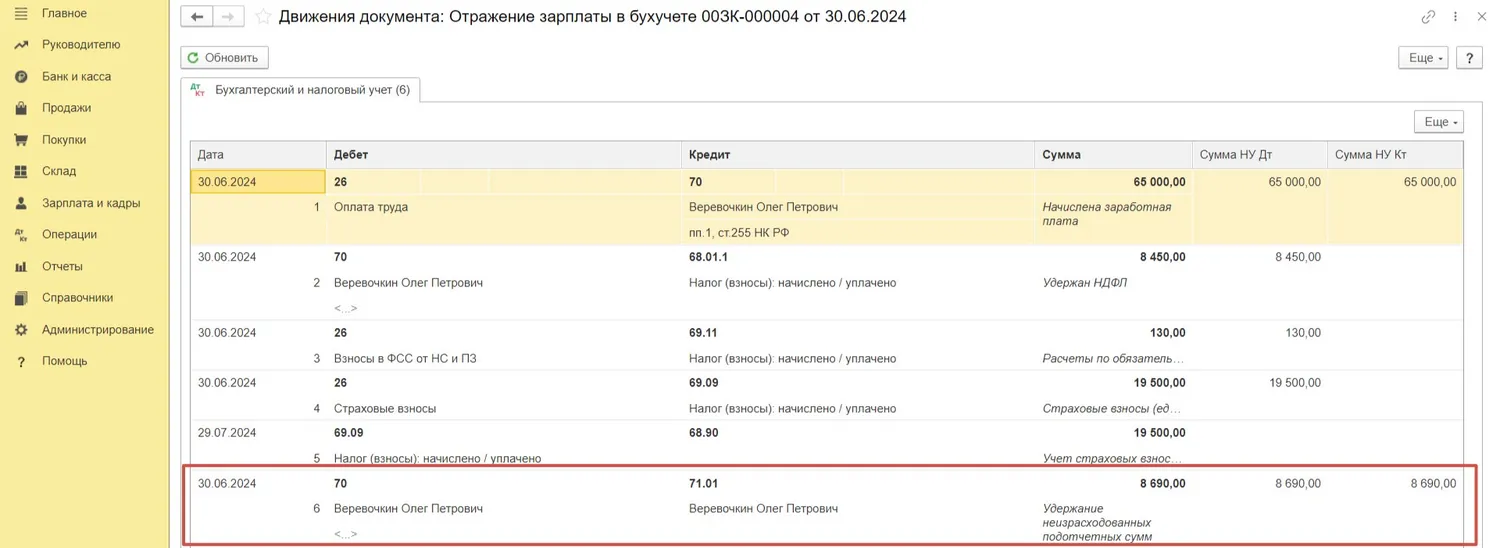

В начислении окончательного расчета следующего месяца будет списан остаток по задолженности. Программа автоматически произвела расчет, поскольку в начислении удержания мы указали до достижения какой суммы нужно производить удержания.

20 000 — 11 310 = 8 690 руб., где

20 000 руб. — общая сумма долга, подлежащая удержанию,

11 310 руб. — сумма, удержанная в первом месяце (в мае),

8 690 руб. — остаток задолженности, подлежащий удержанию в текущем месяце (в июне).

В разделе «Зарплата» — «Отражение зарплаты в бухучете» мы зарегистрировали одноименные документы за май и июнь для дальнейшей синхронизации с 1С:Бухгалтерия предприятия.

В 1С: Бухгалтерия предприятия в разделе меню «Зарплата и кадры» — «Отражения зарплаты в бухучете» видим перенесенные документы из программы 1С: ЗУП.

Не забываем, что для появления проводок в отражении зарплаты необходимо поставить галочку «Отражено в учете».

Видим, что задолженность по неизрасходованной сумме подотчетных средств полностью удержана из заработной платы сотрудника.

Начать дискуссию