Какой договор можно заключить с работником, который находится за рубежом

Минтруд несколько раз отмечал, что нельзя заключать трудовой договор с дистанционным сотрудником, который находится за пределами России. Например, в письмах от 07.08.2015 № 17-3/В-410 и от 16.01.2017 № 14-2/ООГ-245.

Чиновники объясняют свою позицию тем, что нормы трудового законодательства действуют только на территории Российской Федерации. Поэтому у работодателя не будет возможности обеспечить безопасные условия труда. Минтруд рекомендует в подобных случаях заключать договор гражданско-правового характера (ГПХ).

В то же время в ТК нет прямого запрета на заключение трудового договора с удалённым сотрудником, который находится за границей.

На это указывает, например, АС Северо-Кавказского округа в постановлении от 24.12.2020 по делу № А20-4914/2019. Поэтому теоретически работодатель может выбрать любой вариант, но стоит учитывать риски, связанные с проверкой трудовой инспекции.

Как платить НДФЛ с выплат работнику, который находится за рубежом

При расчёте НДФЛ нужно учитывать два фактора:

1. Место работы, которое определяют по условиям договора (письмо Минфина от 14.04.2021 № 03-04-06/27827). Если место работы расположено за границей, то все выплаты сотруднику считаются доходами от источников за пределами РФ (пп. 6 п. 3 ст. 208 НК).

2. Статус налогового резидента РФ. Налоговый резидент — это человек, который провел на территории РФ более 183 дней за 12 месяцев подряд (п. 2 ст. 207 НК). Есть исключения для лечения, обучения и т. п. Какое при этом гражданство — не имеет значения.

Налоговые резиденты РФ должны платить НДФЛ со всех своих доходов, а нерезиденты — только с доходов, полученных на территории РФ (ст. 209 НК). Налоговый резидент РФ должен самостоятельно рассчитать и уплатить налог, полученный за пределами РФ (пп. 3 п. 1 ст. 228 НК).

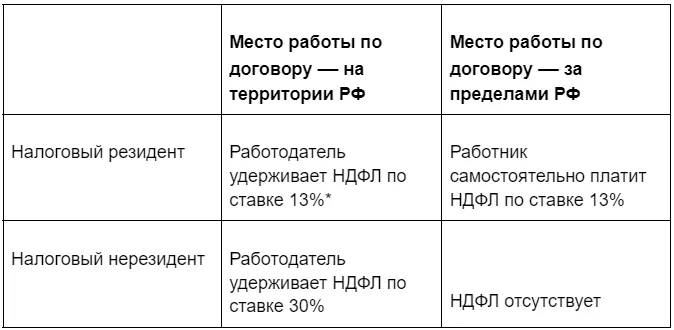

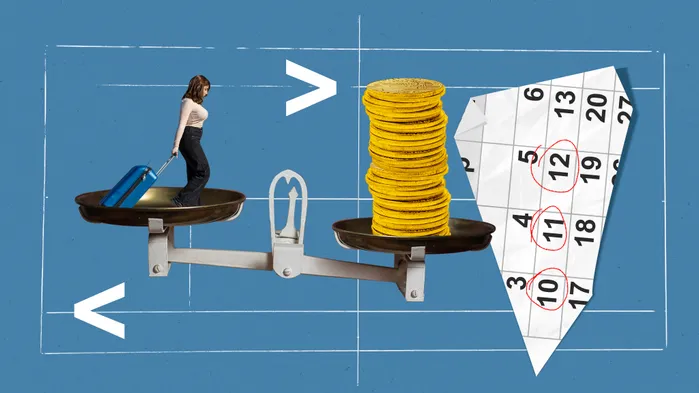

Уплата НДФЛ с доходов работника, который находится за границей

*указаны стандартные ставки НДФЛ для доходов, не превышающих 5 млн руб. в год.

Как платить страховые взносы, если работник находится за рубежом

Для расчёта страховых взносов имеют значение:

1. Гражданство работника.

Застрахованными лицами по пенсионному, медицинскому и социальному страхованию в части больничных и декретных выплат считаются все граждане РФ, а также иностранцы, временно проживающие или пребывающие на территории РФ (п. 1 ст. 7 закона от 15.12.2001 № 167-ФЗ, п. 1 ст. 10 закона от 29.11.2010 № 326-ФЗ, п. 1 ст. 2 закона от 29.12.2006 № 255-ФЗ).

Страхование от несчастных случаев на производстве распространяется на всех граждан РФ и иностранцев, вне зависимости от места их проживания (п. 2 ст. 5 закона от 24.07.1998 № 125-ФЗ).

2. Вид договора.

По трудовым договорам нужно начислять все виды страховых взносов. По договорам ГПХ взносы на страхование на случай временной нетрудоспособности начислять не нужно. Взносы от несчастных случаев начисляют только если это указано в самом договоре.

Таким образом, если работник уехал, но остался гражданином России, по взносам для него ничего не меняется. Если он стал гражданином другого государства, остаются только обязательные взносы на страхование от несчастных случаев по трудовому договору.

Подарок от экспертов сервиса «Моё дело»:

практическое пособие по получению господдержки

Как получить кредитные каникулы, льготные кредиты и субсидии

Оставьте заявку в форме ниже, и мы вышлем вам подробную инструкцию бесплатно!

Что делать работодателю, если работник уехал или планирует уехать за границу

1. Переоформить договор.

У работодателя в этом случае есть два варианта: оставить действующий трудовой договор, дополнив его положениями об удалённой работе, или оформить новый договор ГПХ.

Договор ГПХ выгоднее для работодателя: не нужно платить страховые взносы в ФСС и снижается вероятность конфликтов с трудовой инспекцией. Однако сотрудник может не согласиться на это.

Если договориться не удастся, можно воспользоваться статьёй 312.8 ТК, по которой у работодателя есть право расторгнуть трудовой договор, если дистанционный сотрудник переехал и после этого он не может исполнять трудовые обязанности на прежних условиях. Что именно делает исполнение трудовых обязанностей после переезда невозможным — в законе не расшифровано.

Судебная практика по применению ст. 312.8 ТК пока не сложилась. Речь может идти, например, о существенной смене часовых поясов.

2. Определить порядок уплаты НДФЛ.

Порядок зависит от того, какое место работы указано в договоре.

Место работы — территория иностранного государства. В этом случае работодатель не должен удерживать НДФЛ с момента переезда.

Если работник за первый календарный год проведет за рубежом менее 183 календарных дней, он должен будет по итогам года сдать декларацию и заплатить НДФЛ по ставке 13%. Работодателю при этом ничего не нужно делать.

Если же работник за первый календарный год проведет за границей более 183 дней, то:

- Работник не должен подавать декларацию и платить НДФЛ со всех доходов после переезда.

- Работодатель должен пересчитать по ставке 30% НДФЛ со всех доходов, которые он выплатил работнику с начала текущего года и до даты переезда (письмо Минфина РФ от 15.03.2017 № 03-04-06/14804). Недоплаченный налог нужно удерживать с текущих выплат в пользу работника до конца года. С каждой выплаты можно удержать не более 20%. Если работодатель не успеет всё удержать в текущем году, он должен сообщить об этом налоговикам до 1 марта следующего года. Тогда ФНС направит работнику уведомление и он должен будет сам доплатить налог до 1 декабря (п. 5 ст. 226 НК РФ, п. 6 ст. 228 НК РФ).

Начиная со второго года пребывания работника за границей, у работника и работодателя не будет никаких обязанностей по оплате НДФЛ.

Место работы — территория РФ. В этом случае работодатель должен удерживать НДФЛ по ставке 13% со всех выплат, пока сотрудник не проживет за границей более 183 дней. Проверять статус налогового резидента нужно при каждой выплате (письмо Минфина РФ от 01.09.2016 № 03-04-05/51258). Для подтверждения времени пребывания за рубежом можно использовать, например, копию страницы загранпаспорта с отметкой о пересечении границы.

Если работник проживёт за рубежом более 183 дней уже в первый год пребывания, то налог по всем выплатам со ставки 13% за первый год нужно пересчитать по ставке 30% и удержать до конца года разницу, как описано в предыдущем разделе. После 183 дней пребывания и в последующие годы нужно удерживать НДФЛ по ставке 30%.

3. Определить порядок начисления страховых взносов.

Порядок зависит от гражданства работника.

Если работник сохранил гражданство РФ или оформил двойное гражданство, нужно начислять все взносы, предусмотренные российским законодательством в зависимости от вида договора: трудовой или ГПХ.

Если работник после переезда стал гражданином иностранного государства, с даты смены гражданства на выплаты в его пользу нужно начислять только «несчастные» страховые взносы: по трудовому договору — в любом случае, а по ГПХ — если это предусмотрено договором.

Пример

Два работника российской ИТ-компании «СуперСофт» с 1 апреля 2022 года переехали в Армению. Петров А. В. оставил российское гражданство, а Петросян Т. С. с 1 июня 2022 года сменил гражданство на армянское. С обоими работниками продолжили действие трудовые договоры, в качестве места работы с 1 апреля 2022 года указаны адреса на территории Армении.

Если Петров и Петросян останутся на территории Армении или других зарубежных стран до конца 2022 года и далее, то обязанности удерживать и платить НДФЛ с доходов, полученных после 1 апреля 2022 года, у работодателя и у самих работников не будет.

Работник, который постоянно живёт за границей, будет платить налоги в соответствии с законами иностранного государства. С какого момента он начнёт это делать и на каких условиях — зависит от страны пребывания и юридического статуса самого работника в этой стране. Например, работник может получить иностранное гражданство или вид на жительство, зарегистрировать местный аналог ИП и т.д. Но российского работодателя это в любом случае не касается.

Работодатель должен будет пересчитать НДФЛ с доходов, выплаченных этим работникам в России за январь-март 2022 года. Сделать это нужно после того, как Петров и Петросян будут находиться за рубежом более 183 дней. Исходя из даты переезда, это произойдет в октябре 2022 года. Поэтому с выплат за октябрь-декабрь 2022 года нужно будет удержать разницу в НДФЛ за январь-март 2022 года, рассчитанному по ставкам 13% и 30%.

Страховые взносы на зарплату Петрова нужно продолжать начислять в течение 2022 года и далее на общих основаниях, как и до переезда. Это же относится к зарплате Петросяна за апрель и май 2022 года. А, начиная с 1 июня 2022 года, на зарплату Петросяна нужно начислять только «несчастные» страховые взносы.

Как перечислять зарплату работникам за рубеж

Из-за санкций с платежами за рубеж возникли сложности, поэтому нужно решить два вопроса: куда перечислять деньги и через какого оператора.

На сегодня карты Visa и Mastercard, выданные в РФ, не работают за границей. Правда, в некоторых странах можно пользоваться российскими картами МИР. Это, например, Белоруссия, Армения, Казахстан, Таджикистан. Но нигде, кроме Белоруссии, нельзя использовать карту МИР без ограничений. Как правило, с неё можно только снимать наличные и рассчитываться в отдельных торговых точках, подключённых к местной платежной системе. Поэтому работнику в большинстве случаев будет удобнее оформить карту иностранного банка.

Работодатель же должен выбрать оператора, через которого будет проходить перевод. Это может быть банк или небанковская платежная система.

Некоторые банки, например, ВТБ, Промсвязьбанк, Совкомбанк попали под блокирующие санкции и не могут переводить деньги за границу.

Если у работодателя открыт счёт только в одном из таких банков, придётся открыть дополнительный счёт в банке, не попавшем под санкции.

Также можно использовать и небанковские платежные сервисы, но здесь нужно учитывать, что многие из них проводят только переводы между физическими лицами. Из крупных платёжных систем с организациями работает, например, Юнистрим.

В любом случае нужно иметь в виду, что условия для переводов за рубеж постоянно меняются. Кроме того, отдельные иностранные банки могут вводить свои ограничения на приём платежей из России. Поэтому перед тем, как открыть счёт в российском банке или заключить договор с платёжной системой, уточните, можно ли будет через них перевести деньги в иностранный банк.

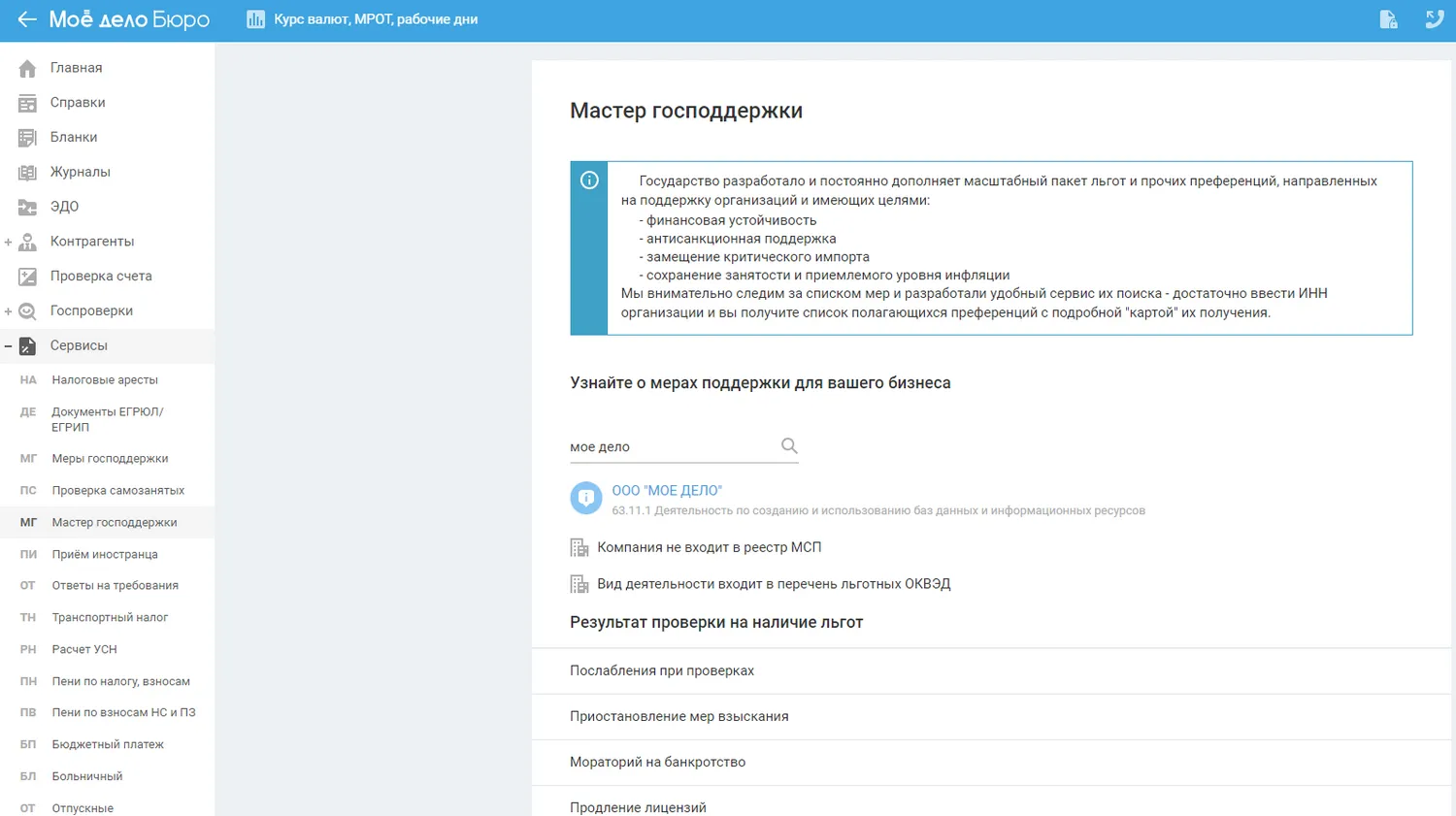

Мы решили помочь бизнесу, и разработали поисковик по мерам господдержки. Введите ИНН вашей компании в специальном сервисе «Моё дело Бюро», и вы получите список полагающихся именно вашей компании преференций с подробными инструкциями по их получению. Сервис бесплатен и доступен каждому зарегистрированному пользователю.

Чтобы получить доступ к сервису, просто заполните заявку.

Object not found: 4162

Начать дискуссию