С 2021 года появились переходные положения по УСН. Вас не лишат упрощенки, если численность достигнет 130 человек и/или доходы останутся в пределах 200 млн рублей. На переходный период устанавливаются прогрессивные налоговые ставки. До 2021 года лимит дохода корректировался на коэффициент-дефлятор, в этом налоговом периоде сделано исключение. Изменений много, разобраться сложно — поэтому вот вам ликбез от эксперта Контур Школы Елены Викторовны Строковой.

Изменяется ставка налога. Но не вообще, а в части применения к доходам свыше 150 и ниже 200 млн рублей. Ставка 8% на «доходной» упрощенке и 20% вместо 15% заплатим на «доходно-расходной». Заметьте, как к налогу на прибыль подбирается эта ставка.

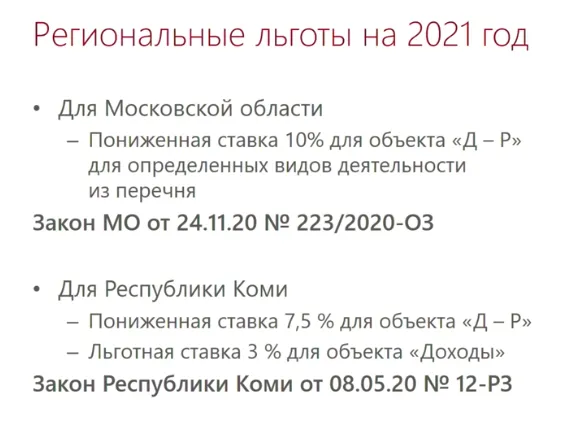

Следующий момент, который мы должны учитывать — это региональное законодательство. Налоговый кодекс разрешает местной исполнительной власти устанавливать упрощенные тарифы в своем регионе. Каждому губернатору на месте виднее, какая поддержка требуется для развития бизнеса в регионе, поэтому они имеют право на понижение стандартных ставок 6% и 15%.

Примеры льготных ставок

Обязательно посетите официальный сайт налоговой службы nalog.ru и изучите местное законодательство.

Но и пониженные ставки действуют не для всех. Например, для Московской области доходно-расходные упрощенцы из ограниченного перечня видов деятельности применяют 10% вместо стандартных 15%. По указанному виду деятельности упрощенец должен получать не менее 70%. В основном к льготным сферам относят производство, социальные услуги, бытовое обслуживание, сельское хозяйство, образование.

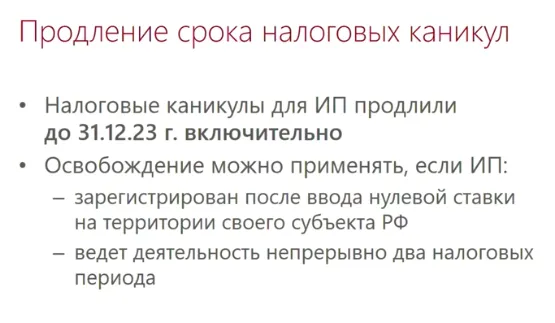

Региональные власти могут принять решение о продолжении действия налоговых каникул для новых зарегистрированных предпринимателей.

Для таких упрощенцев на 2 года устанавливается нулевая ставка упрощенного налога на любом объекте.

На всякий случай напомним, что с 2021 года отменили ЕНВД, у нерешительных и сомневающихся налогоплательщиков было дополнительное время до 31 марта для принятия решения — какие налоги платить и перейти на УСН. Все неопределившиеся автоматически останутся на основной системе налогообложения с 1 января 2021 г. А кто успел подать уведомления, с начала года может работать на УСН.

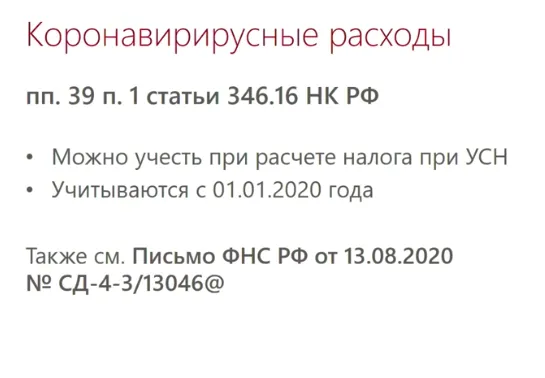

Последняяхорошая новость от законодателя — это допуск коронавирусных затрат в закрытый перечень расходов для расчета «упрощенного» налога.

Организации и ИП на доходно-расходной упрощенке могут уменьшить налог на расходы, связанные с дезинфекцией помещений, покупкой измерительных приборов, СИЗов для сотрудников и т.д. Налог уже за 2020 год можно сократить на затраты, понесенные с 1 января. Но не нужно забывать про документальное подтверждение и объем в рамках разумного.

На основании письма ФНС от 13.08.2020 появился порядок списания таких расходов.

Сумма должна быть экономически оправдана, т.е. расходы должны быть адекватными, по мнению налоговой. Реалистичность будут оценивать, исходя из численности, площади помещений и частоты обработки.

Количество санитайзеров должно быть сопоставимо с численностью сотрудников на рабочем месте. Количество дезинфекций за день для всех видов деятельности установлены приказами Минздрава и Роспотребнадзора. Вы их уже выучили и на этом мы не будем задерживаться.

Расчет затрат делается бухгалтерской справкой с приложением платежных и первичных документов.

Онлайн-курс для бухгалтера

«Бухгалтерский и налоговый учет, финансовая отчетность и планирование при УСН». Профпереподготовка,

Нюансы при подсчете доходов и расходов

Остановимся подробнее на самых спорных моментах, на тех расходах и доходах при учете, которых делают больше всего ошибок.

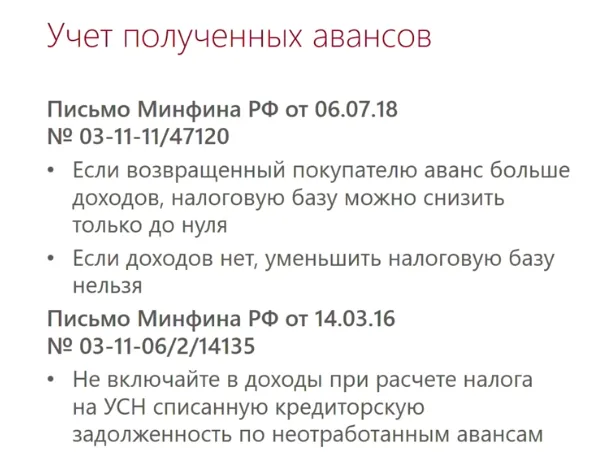

Учет полученных авансов

На упрощенной системе учет доходов и расходов производится только с помощью кассового метода. Поэтому, как только вы получаете на счет аванс, это нужно отразить в КУДиР, несмотря на то, что это предоплата и ещё не выручка.

Возникает вопрос — что делать с «неотработанным» авансом, который ранее был записан в доход, если решили его вернуть? Возврат нужно учесть в составе расходов, но на основании письма Минфина от 06.07.2018, он не должен превышать доходы за расчетный период.

Для наглядности рассмотрим пример.

«Неотработанный» аванс составил 100 тыс. руб., а доход за налоговый период получили 50 тыс. руб. Мы не можем рассчитать доход меньше нуля, поэтому в этом налоговом периоде доход будет равен 0.

На доходно-расходной упрощенке действует тоже правило, мы имеем право корректировать только доходную часть в графе 4, не затрагивая расходы (5 графа).

Если по каким-либо причинам, вы не возвращаете аванс, у вас образуется кредиторская задолженность, которую на ОСНО можно было списать на внереализационные доходы, когда ее признают безнадежной. На УСН так делать запрещается, т.к. аванс уже посчитан в составе доходов ранее.

Другая история происходит с уплаченными авансами, кассовый метод на них не действует. Особенно это касается доходно-расходной упрощенки, за оплаченный аванс вы купили товар, но поставить его в расходы нельзя, пока не реализуете. Сделав такую ошибку, вы можете занизить налоговую базу.

Учет рассрочки платежа

Контрагенты соглашаются на рассрочку оплаты при условии начислении процентов на остаток долга. Они не подпадают под определение банковских или кредитных расходов. В своем письме № 03-11-11/55825 от 26.07.2019 Минфин на примере покупки ОС разъяснил, что проценты можно учесть в расходах. Значит нужно этим пользоваться, расходы никогда не бывают лишними в данном случае.

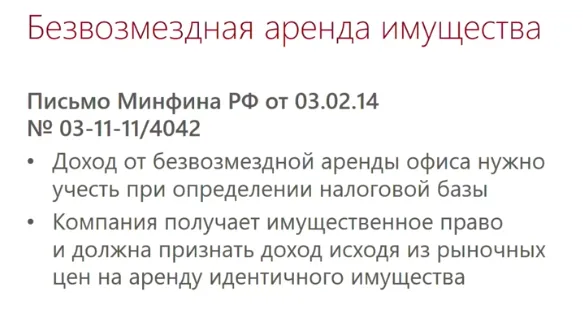

Безвозмездная аренда имущества

Подобные ошибки в учете часто совершают небольшие предприятия, где единственный учредитель и собственник бизнеса часто приносит свое имущество для развития организации. Гражданский кодекс допускает применение безвозмездной аренды, но Минфин в 2014 году определил в этой операции доход.

Арендованное имущество мы должны оценить, исходя из рыночных цен. Затем рыночную стоимость включить в доходы. Почему нельзя действовать по аналогии с получением уставного капитала в виде имущества? Минфин считает, что здесь происходит не передача имущества, а только имущественных прав. Если вам необходимо принести свое имущество для работы бизнеса, то оформите на него договор возмездной аренды.

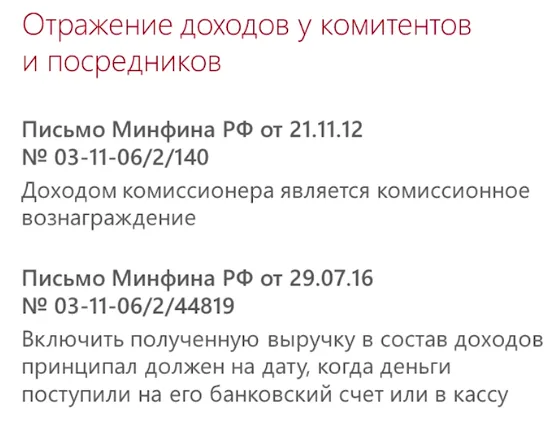

Отражение доходов комитентов и посредников

Комитенты (заказчики) часто совершают грубую ошибку по учету доходов, когда на их счет поступает уже конечная сумма выручки без учета агентского или комиссионного вознаграждения. В составе доходов кроме чистой выручки нужно учитывать и комиссионное вознаграждение в день поступления денежных средств на счет. На доходно-расходной упрощенке заказчик может включить комиссию в расходы.

Со стороны самого агента определить доход не составляет сложности — это его вознаграждение, несмотря на то, что на свой счет он первоначально получает выручку комитента.

Организация-агент на УСН получает агентское или комиссионное вознаграждение

У туристических агентств аналогичная история с учетом агентского вознаграждения. Деньги за путевки уже поступили, но услуга еще не была оказана. Агентства получили свою комиссию и должны были платить с нее налог.

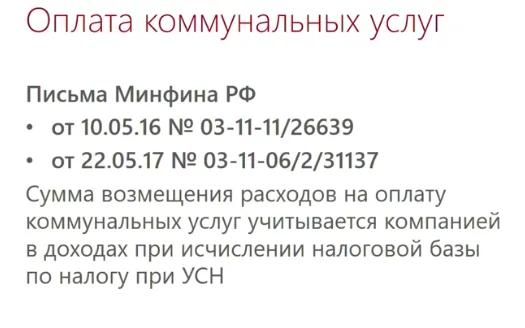

Оплата коммунальных услуг

Арендодатель на доходной упрощенке обязан включать в свои доходы арендную плату и возмещение коммунальных услуг, которые в последствии он перечисляет в ресурсоснабжающие службы. Чтобы этого избежать нужно было перейти на доходно-расходную упрощенку, или договориться с арендатором, чтобы он самостоятельно платил коммунальные платежи.

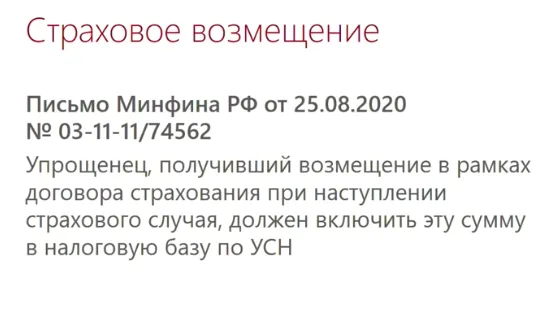

Учет страхового возмещения

У налогоплательщика может быть транспортное средство, которое он использует в коммерческой деятельности. Естественно он оформляет полис ОСАГО. При возникновении страхового случая, страховая фирма перечисляет налогоплательщику денежное возмещение на ремонт ТС.

Упрощенцы обязаны эти поступления отразить в составе доходов. Минфин в письме от 25.08.2020 посчитал страховое возмещение за внереализационный доход. В такой ситуации доходно-расходная упрощенка остается в выигрыше, налогоплательщик может затраты на ремонт учесть в расходах и уменьшить налог.

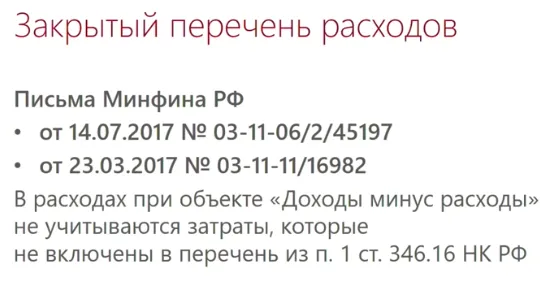

Учет расходов

На упрощенной системе применяется закрытый перечень расходов, который всегда хочется приоткрыть. В пп 5 ст 346.16 есть упоминание о материальных расходах. Сама глава об УСН не дает определение этому понятию, но в главе о прибыли в ст 254 пункте 1 подпункте 6 находится ключ к открытию закрытого списка расходов.

Там указан один из видов расходов, относящихся к материальным — приобретение работ и услуг производственного характера, которые оказывают сторонние организации.

Этот пункт дает небольшую возможность для расширения учитываемых расходов. Но только нельзя забывать, что все они должны относится непосредственно к получению доходов и быть экономически обоснованными. В материальные расходы можно включить затраты на электроэнергию, топливо для ТС.

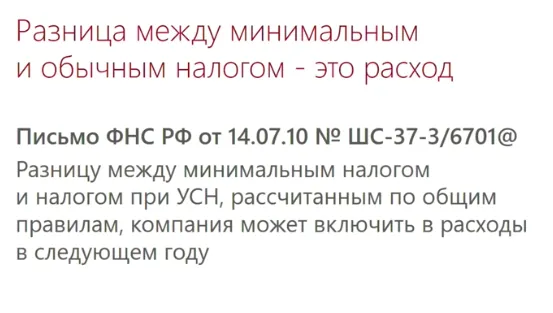

Расчет минимального и обычного налога на доходно-расходной упрощенке

В конце года мы должны сравнить рассчитанный налог по общей формуле:

(доходы — расходы) * 15%

и минимальный однопроцентный налог с доходов. Если минимальный налог оказался больше классического, то платить придется его.

Не все знают или забывают, что если к уплате вышел минимальный налог, то разницу между ним и «стандартным» налогом нужно включать в расходы в следующем году.

Заполнение декларации по УСН и бухгалтерская отчетность

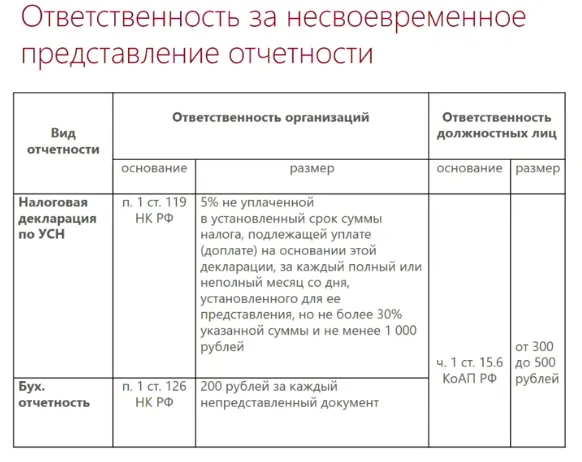

Организации сдают отчет по УСН до 31 марта, предприниматели до 30 апреля. Помимо этого организации сдают бухгалтерскую отчетность, а предприниматели — нет.

В конце 2020 года утвердили новые бланки декларации за 2021 год, однако в феврале этого года появилось письмо, разрешающие использовать за 2020 год новые бланки. Новая форма создана специально для учета переходного периода и прогрессивных ставок.

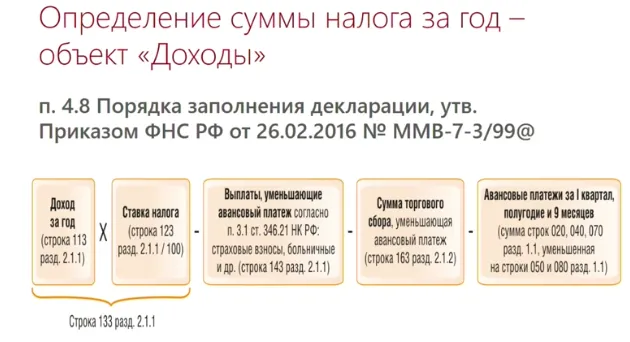

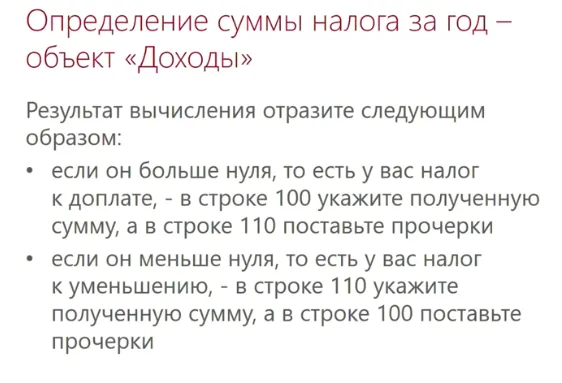

Для упрощенцев на доходах удобнее всего заполнять с раздела 2.1.1, затем 1.1., 3 — если есть целевые поступления и раздел 2.1.2 для торгового сбора. Какие здесь могут быть ошибки.

В этой формуле участвуют только начисленные, а не авансовые платежи.

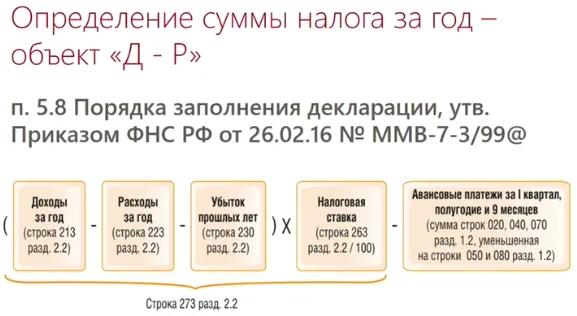

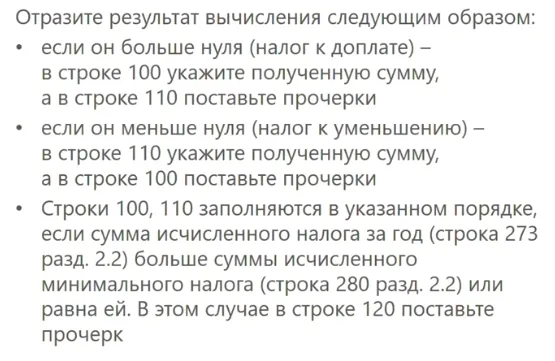

На доходно-расходной упрощенке заполняют раздел 2.2 и 1.2.

Упрощенцы могут уменьшить налог на убытки прошлых лет, в остальном порядок расчета идентичен доходным упрощенцам.

После этой формулы нужно переходить к сравнению с минимальным налогом. При определении налога к доплате не забывайте вычесть авансы.

Бухгалтерская отчетность

С 2021 года она сдается только в электронном виде, независимо от того упрощенная это или полная отчетность. Для этого у вас должна быть электронная цифровая подпись и договор с оператором ЭДО для отправки отчета по ТКС.

Онлайн-обучение для бухгалтера

Лучшие подборки вебинаров, полезные статьи и курсы

Начать дискуссию