Рэнкинг российских банков составлен на основе данных консолидированной финансовой отчетности по МСФО за 2016 год.

В состав рэнкинга включены топ-100 российских банков по объему активов в соответствии с методологией Банки.ру. В рэнкинге отсутствуют данные по банку «Россия» (рег. № 328), который перестал публично раскрывать отчетность по МСФО в связи с действующими в отношении кредитной организации санкциями. В состав рэнкинга также не вошли Коммерцбанк (Евразия), Банк Сберегательно-Кредитного Сервиса, «Экспресс-Волга», Фондсервисбанк, «Таврический», ВУЗ-Банк, Балтийский Банк и Газэнергобанк, так как данные этих кредитных организаций консолидируются в отчетности опорных банков соответствующих банковских групп.

Активы: Бинбанк — лидер роста, «ФК Открытие» — лидер падения

Согласно данным международной отчетности, совокупные активы 50 крупнейших банков на начало 2017 года составили 72,6 трлн рублей (годом ранее — 76,0 трлн рублей). При этом порядка 60% активов приходится на тройку лидеров: Сбербанк России, ВТБ Банк Москвы и Газпромбанк. Состав десятки лидеров стабилен: Сбербанк России, ВТБ Банк Москвы, Газпромбанк, ВТБ 24, банк «ФК Открытие», Россельхозбанк, Альфа-Банк, «Национальный Клиринговый Центр», Московский Кредитный Банк и Промсвязьбанк. В отличие от состава участников, расстановка мест в топ-10 по МСФО претерпела некоторые изменения. Годом ранее банк «ФК Открытие» уверенно занимал четвертую позицию, следуя за тройкой лидеров рынка. В 2016 году его потеснил ВТБ 24. С девятой позиции на десятую переместился Промсвязьбанк, уступивший место Московскому Кредитному Банку и замкнувший по итогам 2016 года десятку лидеров.

Лидерами по росту активов среди банков топ-10 в 2016 году стали «Национальный Клиринговый Центр» (+43,2%), МКБ (+29,8%) и ВТБ 24 (+7,1%).

Среди банков топ-100 абсолютным лидером по темпу роста активов как в абсолютном, так и в относительном выражении стал Бинбанк, нарастивший соответствующий показатель на 832,9 млрд рублей. Рост активов «Бина» объясняется прошедшей в ноябре 2016 года реорганизацией, в рамках которой группа ПАО «Бинбанк» (в состав которой на момент присоединения входили АО «Уралприватбанк», АО «Бинбанк Кредитные Карты», компания «Бин Финанс Лимитед», компания «Бин Бондс» и ООО «Сафмар Пенсии») и группа АО «Бинбанк Мурманск» (в которую на момент приобретения входила дочерняя компания ООО «Северрос») были присоединены к группе ПАО «МДМ Банк». С момента реорганизации активы и обязательства приобретенных банков включаются в отчетность группы.

Впечатляющий рост показали также «Национальный Клиринговый Центр» (+716,9 млрд рублей) и Московский Кредитный Банк (+359,8 млрд рублей).

Наиболее весомое сокращение активов из топ-10 пришлось на банк «ФК Открытие» (-19,6%), ВТБ Банк Москвы (-7,7%) и Сбербанк России (-7,2%). Снижение показателей обусловлено сокращением объема кредитных портфелей. В случае «ФК Открытие» также имело место снижение объема сделок по соглашениям обратного РЕПО (за год портфель сократился на 623,2 млрд рублей). Отрицательную динамику показал и кредитный портфель банка: объем корпоративных ссуд снизился на 5,2% до 816,9 млрд рублей, розничных — на 25% до 150,3 млрд рублей.

В выборке топ-100 лидерами по сокращению активов стали Сбербанк России (-2 трлн рублей), БМ Банк (бывший Банк Москвы; -1,1 трлн рублей) и ВТБ Банк Москвы (-1,1 трлн рублей).

Таблица 1. Лидеры по относительному приросту активов за 2016 год, согласно данным отчетности по МСФО

Наименование кредитной организации | Рег. номер | Величина активов по МСФО на 01.01.2017, млрд руб. | Величина активов по МСФО на 01.01.2016, млрд руб. | Изменение, млрд руб. | Изменение, % |

Бинбанк | 323 | 1 102,8 | 269,9 | 832,9 | 308,6 |

Российский Национальный Коммерческий Банк | 1354 | 130,5 | 72,2 | 58,3 | 80,7 |

Почта Банк | 650 | 114,2 | 63,3 | 50,9 | 80,4 |

Таблица 2. Лидеры по абсолютному росту активов за 2016 год, согласно данным отчетности по МСФО

Наименование кредитной организации | Рег. номер | Величина активов по МСФО на 01.01.2017, млрд руб. | Величина активов по МСФО на 01.01.2016, млрд руб. | Изменение, млрд руб. | Изменение, % |

Бинбанк | 323 | 1 102,8 | 269,9 |

|

|

Национальный Клиринговый Центр | 3466 | 2 375,8 | 1 658,9 | 716,9 | 43,2 |

Московский Кредитный Банк | 1978 | 1 568,0 | 1 208,2 | 359,8 | 29,8 |

ВТБ 24 | 1623 | 3 090,4 | 2 884,3 | 206,1 | 7,1 |

Рост Банк | 2888 | 531,5 | 365,3 | 166,2 | 45,5 |

Собственные средства (капитал): Сбербанк вне конкуренции

По итогам 2016 года объем собственных средств банков топ-50 по МСФО достиг 7,8 трлн рублей, более чем на 11% превысив результаты 2015 года.

Лидером по приросту капитала в абсолютном выражении, согласно данным отчетности крупнейших банков по МСФО, предсказуемо стал Сбербанк России, объем собственных средств которого увеличился по итогам 2016 года на 446,6 млрд рублей. При этом практически весь прирост обеспечен прибылью текущего года: по итогам 2016 года группа крупнейшего российского банка получила почти 542 млрд рублей чистой прибыли.

Вторым по абсолютному приросту собственных средств стал опорный банк ПАО «НК «Роснефть» — ВБРР, собственный капитал которого с 2015 года вырос более чем в девять раз — с 11,1 млрд до 100,2 млрд рублей. Капитал ВБРР был увеличен путем размещения дополнительных обыкновенных акций по закрытой подписке. Общая сумма допэмиссии составила около 88 млрд рублей, а доля группы «НК «Роснефть» вместе с подконтрольными обществами в капитале банка достигла 98,3%. При этом стоит отметить рост уставного капитала ВБРР с 1,5 млрд рублей до 11,2 млрд.

Замыкает тройку лидеров Бинбанк, объем собственных средств которого за 2016 год вырос более чем в пять раз — преимущественно за счет активности банка на рынке слияний и поглощений, в частности завершения в ноябре 2016 года юридического объединения с МДМ Банком и пятью региональными банками группы.

Любопытно, что лидерами по сокращению собственных средств по итогам 2016 года стали банки с госучастием. Наиболее весомое абсолютное снижение собственных средств демонстрирует консолидированная группа ВТБ: по сравнению с 2015 годом показатель снизился на 43,9 млрд рублей, или на 3%.

На втором и третьем местах по объему снижения капитала в абсолютном значении находятся Газпромбанк и Россельхозбанк, собственные средства которых сократились на 35,9 млрд рублей и 31,2 млрд рублей соответственно. Ситуация с Газпромбанком, как и с группой ВТБ, во многом объясняется фактором валютной переоценки. Снижение капитала Россельхозбанка вызвано в первую очередь убыточной деятельностью кредитной организации по итогам 2015—2016 годов. Накопленный убыток банка на 1 января 2017 года составил 192,8 млрд рублей. При этом кредитная организация постаралась снизить давление отрицательного финансового результата на капитал, увеличив в 2016 году размер уставного фонда и выпустив бессрочные облигации, учитывающиеся в расчете капитала.

Таблица 3. Динамика объема капитала десяти крупнейших банков, согласно данным отчетности по МСФО

Наименование кредитной организации | Рег. номер | Величина капитала по МСФО на 01.01.2017, млрд руб. | Величина капитала по МСФО на 01.01.2016, млрд руб. | Изменение, млрд руб. | Изменение, % |

Сбербанк России | 1481 | 2 821,6 | 2 375,0 | 446,6 | 18,8 |

ВТБ Банк Москвы | 1000 | 1 410,2 | 1 454,1 | -43,9 | -3,0 |

Газпромбанк | 354 | 494,5 | 530,4 | -35,9 | -6,8 |

Альфа-Банк | 1326 | 300,6 | 261,3 | 39,3 | 15,0 |

ВТБ 24 | 1623 | 291,5 | 226,1 | 65,4 | 28,9 |

Банк «ФК Открытие» | 2209 | 232,0 | 216,0 | 16,0 | 7,4 |

БМ Банк (бывший Банк Москвы) | 2748 | 200,3 | 193,8 | 6,5 | 3,4 |

ЮниКредит Банк | 1 | 181,7 | 164,5 | 17,2 | 10,5 |

Россельхозбанк | 3349 | 164,6 | 195,8 | -31,2 | -15,9 |

Росбанк | 2272 | 123,6 | 120,5 | 3,1 | 2,6 |

Финансовые результаты: болезни «Роста»

21 кредитная организация из топ-100 по итогам 2016 года продемонстрировала убыток, что позитивнее результатов 2015 года (тогда в первой сотне было 33 банка с отрицательным финансовым результатом).

Самым убыточным из участвующих в рэнкинге банков, как и годом ранее, оказался Россельхозбанк (убыток за 2016 год составил 58,9 млрд рублей, годом ранее — 94,2 млрд рублей). Вторую строчку с убытком в 22,2 млрд рублей занял находящийся на санации Рост Банк, сместивший с этой позиции Газпромбанк (убыток в 47,7 млрд рублей в 2015 году). На третьем месте расположился «Международный Финансовый Клуб» с убытком в 13,8 млрд рублей (по итогам 2015 года замыкал тройку лидеров Рост Банк). Однако если в топ-3 по убыткам в этом году превалируют частные банки, то в выборке топ-10 уверенный перевес на стороне банков государственных: из десяти кредитных организаций с наибольшими убытками государственных семь (в прошлом году соотношение было равным). Основная причина убыточной деятельности — создание резервов под обесценение.

Таблица 4. Топ-10 убыточных банков по итогам 2016 года, согласно данным отчетности по МСФО

Наименование кредитной организации | Рег. номер | Чистая прибыль по МСФО за 2016 год, млрд руб. | Чистая прибыль по МСФО за 2015 год, млрд руб. | Изменение, млрд руб. | Изменение, % |

Россельхозбанк | 3349 | -58,9 | -94,2 | 35,3 | -37,47 |

Рост Банк | 2888 | -22,2 | -36,8 | 14,6 | -39,67 |

Международный Финансовый Клуб | 2618 | -13,8 | -4,3 | -9,5 | 220,93 |

Зенит | 3255 | -11,9 | -11,1 | -0,8 | 7,21 |

Глобэкс | 1942 | -10,6 | -23,8 | 13,2 | -55,46 |

БМ Банк (бывший Банк Москвы) | 2748 | -9,9 | 1,2 | -11,1 | -925,00 |

Новикомбанк | 2546 | -9,7 | -27,5 | 17,8 | -64,73 |

Связь-Банк | 1470 | -8,9 | -14,9 | 6,0 | -40,27 |

Российский Капитал | 2312 | -6,3 | -12,6 | 6,3 | -50,00 |

ЦентроКредит | 121 | -4,8 | 7,0 | -11,8 | -168,57 |

Первое место по размеру прибыли среди крупнейших банков, как и в прошлом году, с огромным отрывом занимает Сбербанк России (541,9 млрд рублей прибыли; годом ранее — 222,9 млрд рублей). Далее идут ВТБ Банк Москвы и ВТБ 24. В этом году в десятке самых прибыльных кредитных организаций половина приходится на государственные банки, тогда как годом ранее в топ-10 удалось закрепиться лишь двум госбанкам.

Таблица 5. Топ-10 прибыльных банков по итогам 2016 года, согласно отчетности по МСФО

Наименование кредитной организации | Рег. номер | Чистая прибыль по МСФО за 2016 год, млрд руб. | Чистая прибыль по МСФО за 2015 год, млрд руб. | Изменение, млрд руб. | Изменение, % |

Сбербанк России | 1481 | 541,9 | 222,9 | 319,0 | 143,11 |

ВТБ Банк Москвы | 1000 | 51,6 | 1,7 | 49,9 | 2935,29 |

ВТБ 24 | 1623 | 49,5 | 3,4 | 46,1 | 1355,88 |

Совкомбанк | 963 | 33,7 | 19,3 | 14,4 | 74,61 |

СМП Банк | 3368 | 31,6 | 43,1 | -11,5 | -26,68 |

Газпромбанк | 354 | 29,0 | -47,7 | 76,7 | -160,80 |

Московский Областной Банк | 1751 | 28,0 | 93,7 | -65,7 | -70,12 |

Райффайзенбанк | 3292 | 23,3 | 24,9 | -1,6 | -6,43 |

Национальный Банк «Траст» | 3279 | 21,7 | 1,0 | 20,7 | 2160,42 |

Национальный Клиринговый Центр | 3466 | 20,9 | 22,3 | -1,4 | -6,28 |

Наибольший прирост прибыли с прошлого года показали Сбербанк (+319 млрд рублей), Газпромбанк (+76,7 млрд рублей) и ВТБ Банк Москвы (+49,9 млрд рублей).

Наибольшее снижение прибыли пришлось на Московский Областной Банк (-65,7 млрд рублей), Альфа-Банк (-35,7 млрд рублей), банк «Уралсиб»(-14,8 млрд рублей), «ЦентроКредит» (-11,8 млрд рублей) и СМП Банк (-11,5 млрд рублей). Снижение прибыли Альфа-Банка обусловлено понесенным убытком по операциям с иностранной валютой и драгоценными металлами, а также по операциям с торговыми ценными бумагами. Сокращение прибыли «Уралсиба» объясняется признанием материальной выгоды от займа, полученного от Агентства по страхованию вкладов в 2015 году (напомним, что в ноябре 2015 года санатор «Уралсиба» получил на спасение банка 81 млрд рублей по льготной процентной ставке).

Без учета разового признания займа прибыль кредитной организации показала рост. В банке «ЦентроКредит» роль сыграл фактор переоценки валютных статей. Сокращение прибыли у СМП Банка в основном было связано со снижением в 2016 году суммы чистого дохода от первоначального признания и реструктуризации средств, полученных от АСВ.

МСФО и РСБУ: почувствуй разницу

Финансовые результаты банков по МСФО и РСБУ могут существенно отличаться друг от друга, иногда они оказываются и вовсе разнонаправленными. Так, некоторые банки показывают прибыль по РСБУ, фиксируя при этом убыток по МСФО, и наоборот. Такое несоответствие объясняется существенными различиями в принципах учета и составления отчетности по МСФО и по российской методике, которые мы описывали в предыдущем обзоре. Ниже приведены результаты банков, показавшиеся нам наиболее интересными с точки зрения продемонстрированных расхождений, с соответствующими комментариями от кредитных организаций.

Россельхозбанк (МСФО — убыток 58,9 млрд рублей; РСБУ — прибыль 0,5 млрд рублей)

Комментарий от пресс-службы Россельхозбанка:

«Отчетность по стандартам РСБУ, включая расчет регулятивного капитала и резервов, составляется в соответствии с требованиями, установленными Банком России. Отчетность по МСФО формируется с учетом утвержденных международных стандартов. Между РСБУ и МСФО существует целый ряд методологических различий, включая правила создания резервов, оценку финансовых инструментов и пр., которые могут давать год к году различные отклонения между показателями по обоим стандартам. Кроме того, отчетность по МСФО формируется на консолидированной основе, отчетность по РСБУ — по банку «соло».

«Русский Стандарт» (МСФО — убыток 3,2 млрд рублей; РСБУ — убыток 8,8 млрд рублей)

Комментарий от пресс-службы банка «Русский Стандарт»:

«Раньше различий между РСБУ и МСФО было гораздо больше. Постепенно регулирующие органы идут по пути унификации подходов, отражаемых показателей и требований к этим двум стандартам отчетности. На сегодняшний день благодаря работе Банка России разница между РСБУ и МСФО стала не такой значительной. Но пока еще ряд отличий сохраняется — например, в РСБУ и МСФО используются различные подходы к оценке активов.

Также необходимо отметить, что отчетность по МСФО делается в целом по группе банка (консолидированная). То есть она включает в себя в том числе и компании, входящие в периметр консолидации, в то время как отчетность по РСБУ составляется только по банку».

БМ Банк (МСФО — убыток 9,9 млрд рублей; РСБУ — убыток 47,2 млрд рублей)

Комментарий от пресс-службы группы ВТБ:

«Разница вызвана различием в принципах учета между МСФО и РСБУ, которая позволяет создать резервы по активам ПФО (план финансового оздоровления. — Прим. Банки.ру) по МСФО сразу. В то время как по РСБУ резервы создаются в соответствии с графиком согласно ПФО.

Более репрезентативной в части информации о ключевых показателях каждого сегмента бизнеса группы является отчетность группы ВТБ по МСФО».

«Глобэкс» (МСФО — убыток 10,6 млрд рублей; РСБУ — убыток 29,6 млрд рублей)

Главный бухгалтер банка «Глобэкс» Александр Михайловский:

«Ключевую роль, как и всегда, сыграли сформированные резервы и разность в динамике их формирования по МСФО и РСБУ».

Таблица 6. Банки с максимальным расхождением финансовых результатов по МСФО и РСБУ

Наименование кредитной организации | Рег. номер | Прибыль за 2016 год по МСФО, млрд руб. | Прибыль за 2016 год по РСБУ, млрд руб. | Абсолютная разница между финансовыми результатами по МСФО и РСБУ, млрд руб. |

Россельхозбанк | 3349 | -58,9 | 0,5 | 59,4 |

Сбербанк России | 1481 | 541,9 | 498,3 | 43,6 |

БМ Банк (бывший Банк Москвы) | 2748 | -9,9 | -47,2 | 37,3 |

Национальный Банк «Траст» | 3279 | 21,7 | -14,5 | 36,2 |

СМП Банк | 3368 | 31,6 | 0,8 | 30,8 |

Глобэкс | 1942 | -10,6 | -29,6 | 19,0 |

Газпромбанк | 354 | 29,0 | 46,7 | 17,7 |

ВТБ Банк Москвы | 1000 | 51,6 | 69,1 | 17,5 |

Совкомбанк | 963 | 33,7 | 17,8 | 15,9 |

Банк «ФК Открытие» | 2209 | 1,5 | 11,6 | 10,1 |

Кредитный портфель: сжатие у половины банков

Рэнкинг по объему кредитного портфеля формируют те же участники, что и рэнкинг по размеру активов: в десятку лидеров входят Сбербанк России, ВТБ Банк Москвы, Газпромбанк, ВТБ 24, «ФК Открытие», Россельхозбанк, Альфа-Банк, Промсвязьбанк, ЮниКредит Банк, Московский Кредитный Банк. Отметим, что из топ-100 кредитных организаций 49 продемонстрировали сокращение кредитного портфеля.

Чтобы понять, какие банки из топ-100 оказались самыми «кредитующими», необходимо рассмотреть кредитный портфель в динамике. Рост кредитного портфеля более чем в два раза показал РНКБ (с 14,1 млрд рублей на 1 января 2016 года до 36,8 млрд рублей на 1 января 2017 года) — в основном за счет увеличения объемов корпоративного кредитования (с 7,9 млрд рублей до 42,8 млрд рублей до вычета резервов). Немалую роль сыграл эффект низкой базы, а также смена собственников банка: в январе 2016 года владельцем 100% обыкновенных акций банка стала Российская Федерация в лице Федерального агентства по управлению государственным имуществом (Росимущество).

В абсолютном выражении лидерами по приросту портфеля стали ВТБ 24 (+236,3 млрд рублей), Рост Банк (+166,8 млрд рублей), Бинбанк (+125,1 млрд рублей), «Российский Капитал» (+89,5 млрд рублей) и Совкомбанк (+63,2 млрд рублей).

Таблица 7. Банки — лидеры по величине абсолютного прироста кредитного портфеля, согласно данным отчетности по МСФО

Наименование кредитной организации | Рег. номер | Величина совокупного кредитного портфеля по МСФО на 01.01.2017, млрд руб. | Величина совокупного кредитного портфеля по МСФО на 01.01.2016, млрд руб. | Изменение, млрд руб. | Изменение, % |

ВТБ 24 | 1623 | 1 885,7 | 1 649,4 | 236,3 | 14,3 |

Рост Банк | 2888 | 440,6 | 273,8 | 166,8 | 60,9 |

Бинбанк | 323 | 272,6 | 147,5 | 125,1 | 84,8 |

Российский Капитал | 2312 | 188,8 | 99,3 | 89,5 | 90,1 |

Совкомбанк | 963 | 238,4 | 175,2 | 63,2 | 36,1 |

Стоит отметить, что из десятки крупнейших банков по величине ссудной задолженности семь кредитных организаций показали сокращение портфеля: Сбербанк России (-7,3%), ВТБ Банк Москвы (-6,2%), банк «ФК «Открытие» (-28,7%), Россельхозбанк (-0,5%), Альфа-Банк (-4,6%), Промсвязьбанк (-2,1%) и ЮниКредит Банк (-21,9%).

Самое большое сокращение кредитного портфеля в относительном выражении по итогам 2016 года зафиксировано у БМ Банка (бывший Банк Москвы) — минус 69,2% за год, или минус 660,2 млрд рублей. Экспобанк показал минус 62%, или минус 23,7 млрд рублей, «Нордеа» — минус 52,5%, или минус 161,7 млрд рублей.

В абсолютном значении рекордсменами стали Сбербанк (-1,4 трлн рублей), «ФК Открытие» (-737 млрд рублей) и Банк Москвы (-660,2 млрд рублей).

Таблица 8. Кредитные организации, показывающие наибольшее сокращение кредитного портфеля по итогам 2016 года, согласно данным отчетности по МСФО

Наименование кредитной организации | Рег. номер | Величина совокупного кредитного портфеля по МСФО на 01.01.2017, млрд руб. | Величина совокупного кредитного портфеля по МСФО на 01.01.2016, млрд руб. | Изменение, млрд руб. | Изменение, % |

Сбербанк России | 1481 | 17 361,3 | 18 727,8 | -1 366,5 | -7,3 |

Банк «ФК Открытие» | 2209 | 1 828,7 | 2 565,8 | -737,1 | -28,7 |

БМ Банк (бывший Банк Москвы) | 2748 | 294,2 | 954,4 | -660,2 | -69,2 |

ВТБ Банк Москвы | 1000 | 8 854,5 | 9 437,5 | -583,0 | -6,2 |

ЮниКредит Банк | 1 | 677,0 | 867,3 | -190,3 | -21,9 |

Нордеа Банк | 3016 | 146,2 | 307,9 | -161,7 | -52,5 |

Альфа-Банк | 1326 | 1 323,0 | 1 387,3 | -64,3 | -4,6 |

Глобэкс | 1942 | 103,1 | 165,6 | -62,5 | -37,7 |

Связь-Банк | 1470 | 180,8 | 240,2 | -59,4 | -24,7 |

Новикомбанк | 2546 | 115,6 | 164,6 | -49,0 | -29,8 |

Резервы на возможные потери: лидер прироста — РНКБ

Согласно данным отчетности по МСФО за 2016 год, максимальный относительный прирост резервов на возможные потери продемонстрировали следующие кредитные организации: РНКБ (+5175,0%, или +20,7 млрд рублей), Социнвестбанк (+700,0%, или +1,4 млрд рублей), Меткомбанк (г. Каменск-Уральский; +293,3%, или +4,4 млрд рублей), «Международный Финансовый Клуб» (+135,8%, или +12,9 млрд рублей) и Экспобанк (+116,7%, или +0,7 млрд рублей). В случае с РНКБ, Социнвестбанком и Экспобанком следует учитывать эффект низкой базы: на начало 2016 года объем сформированных резервов в данных банках составлял 0,4 млрд рублей, 0,2 млрд рублей и 0,6 млрд рублей соответственно.

В абсолютном выражении в тройку лидеров по приросту объема резервов, сформированных по кредитному портфелю, входят Сбербанк (+106,9 млрд рублей), Новикомбанк (+24,7 млрд рублей) и вышеупомянутый РНКБ (+20,7 млрд рублей).

Стоит отметить, что многие крупные банки резервы не создавали, а, наоборот, расформировывали: по итогам 2016 года среди топ-100 отрицательную динамику по резервам показывают 39 кредитных организаций. В рэнкинге по восстановлению резервов в абсолютном выражении лидируют БМ Банк (-87,9 млрд рублей), Альфа-Банк (-60,8 млрд рублей), Газпромбанк (-55,6 млрд рублей), ВТБ Банк Москвы (-40,0 млрд рублей) и «Русский Стандарт» (-20,6 млрд рублей).

Аудиторы

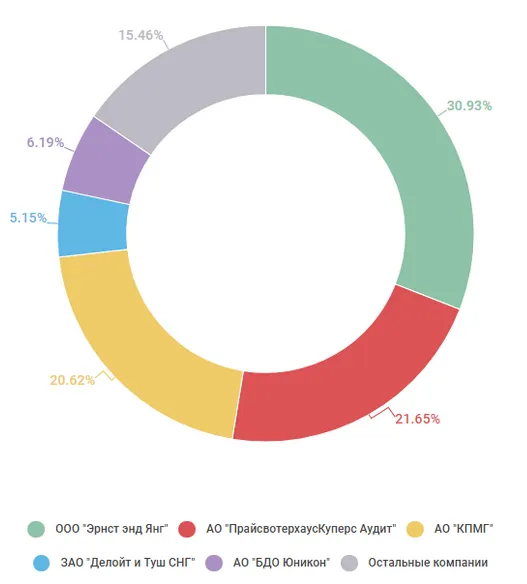

Пальма первенства по количеству аудируемых банков из топ-100 принадлежит ООО «Эрнст энд Янг», к услугам которого прибегли 28 банков. На втором месте расположилось АО «ПрайсвотерхаусКуперс Аудит», проводившее аудит 20 банков. На третьем месте — АО «КПМГ» с 19 банками. За услугами АО «БДО Юникон» обратились шесть банков, ЗАО «Делойт и Туш СНГ» выбрали пять кредитных организаций (ЮниКредит Банк, МТС Банк, ОТП Банк, Металлинвестбанк и СДМ-Банк).

К услугам ООО «Финансовые и бухгалтерские консультанты» обратились четыре банка («Российский Капитал», Новикомбанк, Росгосстрах Банк и «Социнвест»). РНКБ и Крайинвестбанк отдали предпочтение ООО «Листик и Партнеры», Примсоцбанк и банк «Левобережный» сделали выбор в пользу ООО «Моор Стивенс». На счету остальных аудиторских компаний не более чем по одному клиенту из перечня топ-100.

Начать дискуссию