Возмещение НДС по сделкам с взаимозависимыми продавцами приводят к существенным налоговым рискам, в том числе если:

— организация, планирующая возместить НДС не осуществляет реальную деятельность (создана исключительно для возмещения НДС);

— активы передаются выгодоприобретателю-покупателю (в том числе применяющему УСН) по заниженной стоимости;

— движение денежных средств в группе компаний доказывает формальность отношений (источником финансирования сделок, по которым в последующем возмещается НДС, являются невозвратные займы; размер арендных платежей совпадает с размером займов и т.д.);

— организации взаимозависимы.

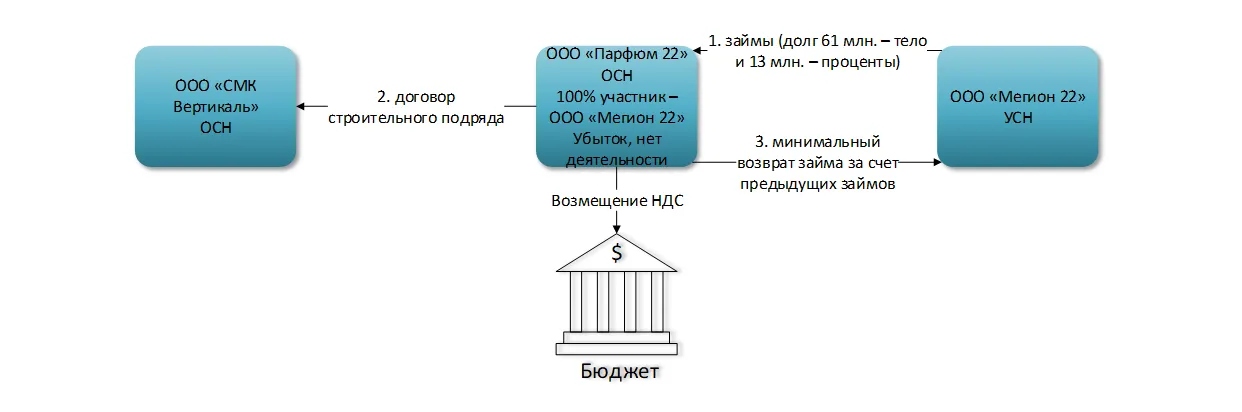

Например, ООО «Парфюм 22», применяющее ОСН построило здание магазина. Счета-фактуры от подрядчика были получены и общество подало на возмещение НДС:

С возмещением сразу не задалось, но с 4 уточненной декларации сумма НДС к возмещению все же составила 316 т.р. (планомерно уменьшаясь). Налоговики провели очередную камеральную проверку и привлекли организацию к ответственности за совершение налогового правонарушения по пункту 1 статьи 122 НК РФ в сумме 13 679,40 руб., доначислили НДС в сумме 68 397 руб., и пени — 6 343,54 руб. (в категории дел по возмещению НДС сумма значения не имеет). В возмещении НДС тоже отказали.

Источником финансирования строительства оказалась материнская организация ООО «Мегион22» (100% участник), которая выдала ООО «Парфюм22» займ, срок возврата которого неоднократно продлялся, частичный возврат осуществлялся за счет новых займов. Судами отмечено, что ООО «Мегион», являясь 100% учредителем Общества, фактически владеет и распоряжается объектом недвижимости, находящемся в собственности подконтрольного лица, извлекает прибыль из его эксплуатации путем получения арендной платы в виде возврата заемных средств. У ООО «Парфюм22» фактически нет ресурсов для ведения самостоятельной хозяйственной деятельности и строительства объекта недвижимости.

(Постановление Арбитражного суда Западно-Сибирского округа от 12.09.2019 по делу А03-11544/2018).

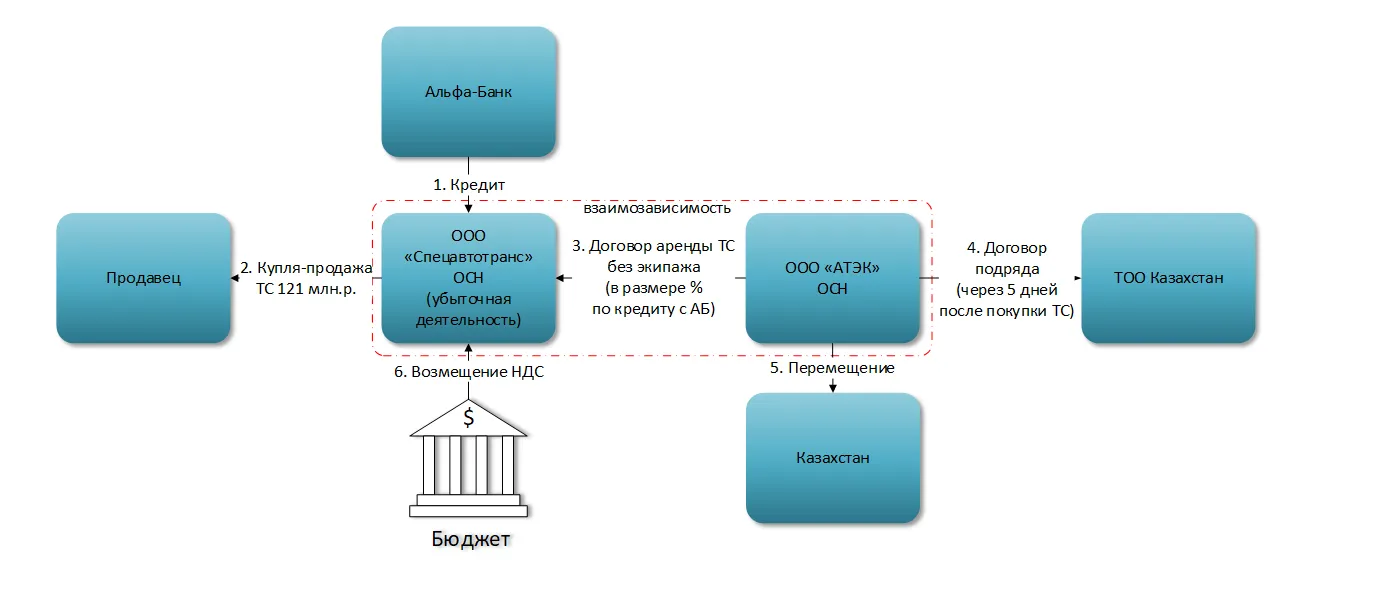

Следующее дело дошло до Верховного суда, который отказал в передаче кассационной жалобы для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации (Определение Верховного Суда РФ от 18.11.2019 N 306-ЭС19-21237 по делу N А55-22224/2018):

ООО «Спецавтотранс», на ОСН, на кредитные деньги купил транспортные средства, которые на основании договора аренды без экипажа передал ООО «АТЭК». Размер арендных и кредитных платежей совпали. Через 5 дней после покупки транспортных средств был заключен договор подряда с организацией в Казахстане и транспортные средства переместились за границу. ООО «Спецавтотранс» подал на возмещение НДС.

ООО «Спецавтотранс» оказался взаимозависимой организацией по отношению к арендатору ООО «АТЭК», более того, первоначально договор купли-продажи транспортных средств был заключен с ИП-учредителем ООО «Спецавтотранс», но потом было принято решение сначала купить машины на «прокладку», затем передать их выгодоприобретателю, иначе возместить НДС было бы нельзя.

Если оставить за скобками использование приобретенных автотранспортных средств на территории Казахстана, т.е. для реализации услуг, не облагаемых НДС, в нарушение п. 2 ст. 171 НК РФ, обращает на себя внимание именно отсутствие самостоятельности заявителя, его взаимозависимость (учредители-поручители, совпадение адреса офисов) и конечно, особенности финансирования: минимальная выручка ООО «Спецавтотранс» и отсутствие деловой цели аренды у ООО «АТЭК»).

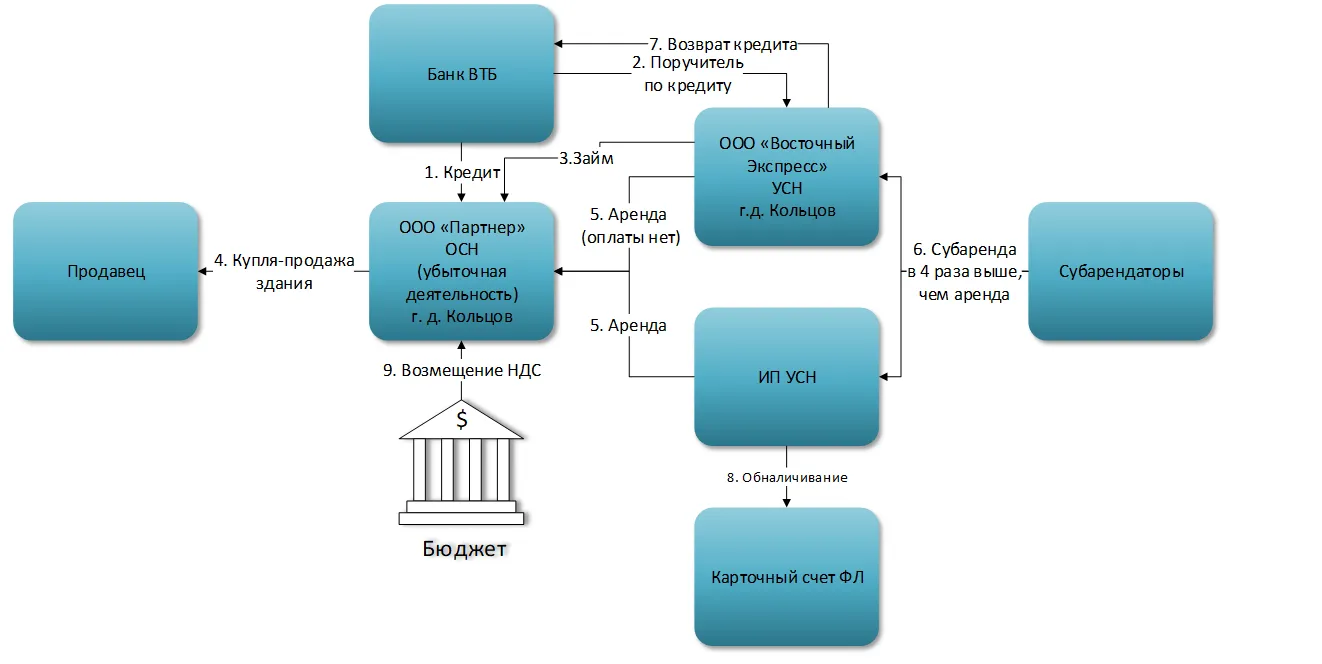

Особенности финансирования в группе компаний позволили налогоплательщику возместить НДС только после решения суда кассационной инстанции и в другом случае (решения первых двух инстанций было вынесено в пользу налогового органа): ООО «Партнер» на ОСН на кредитные деньги банка и взаимозависимого упрощенца (ООО «Восточный Экспресс»), покупает здание, которое сдается в аренду займодавцу и подконтрольному ИП (в бизнесе не ориентируется). В свою очередь арендаторы сдают здание в субаренду по стоимости 4 раза выше, чем по договору аренды. ООО «Партнер» займ взаимозависимому лицу не возвращает и предъявляет НДС к возмещению. При этом возврат кредита осуществляется не заемщиком, а поручителем — ООО «Восточный Экспресс»:

Но АС Уральского округа (Постановление от 05.02.2019 по делу А60-24639/2018) указал, что обстоятельства финансовых расчетов между налогоплательщиком и ООО «Восточный экспресс», с учетом установленных судами обстоятельств перечисления денег банку в счет уплаты кредита, взятого налогоплательщиком, при отсутствии данных о перечислении ООО «Восточный экспресс» обществу арендных платежей, может свидетельствовать только о ненадлежащем ведении бухгалтерского учета в части оформления взаимозачетов, но в качестве доказательства создания схемы получения из бюджета налоговых вычетов заявлено инспекцией неправомерно, даже с учетом взаимозависимости организаций.

Сдача обществом в аренду нежилых помещений, находящихся у него в собственности (ООО «Восточный экспресс» и ИП Горячих В.Ю.) по цене, которую инспекция оценила как недостаточно высокую, не могут быть положены в основу выводов о правомерности заявления налогового вычета по сделке купли-продажи недвижимого имущества, как не влияющие ни на реальность спорной сделки, ни на добросовестность налогоплательщика при заявлении налогового вычета, поскольку такой вычет никак не связан со сделками по аренде (продавцом недвижимости являлась реальная невзаимозавимая организация, счета-фактуры были оформлены надлежащим образом).Именно реальность сделки по купле-продаже объекта недвижимости позволила возместить НДС и в следующем случае:

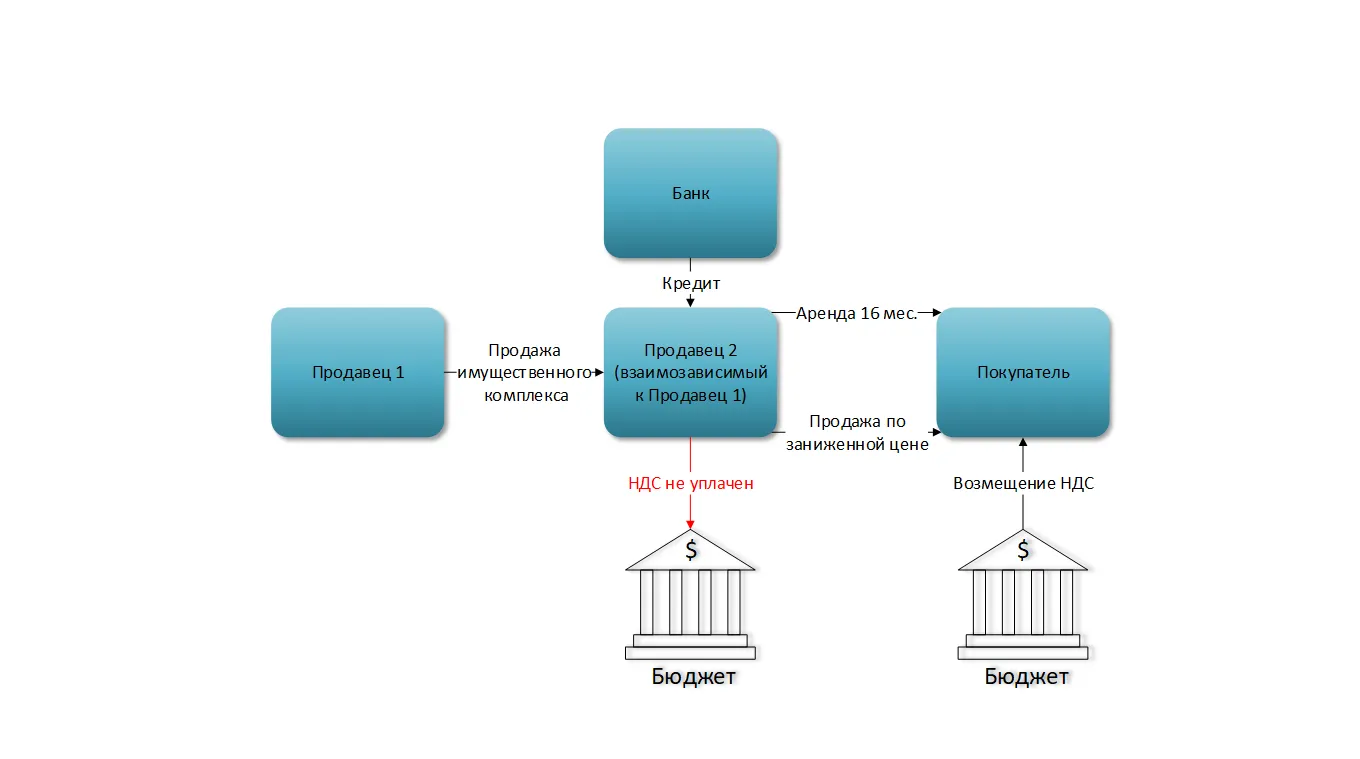

Покупатель, после 16 месяцев аренды приобрел по заниженной стоимости имущественный комплекс у невзаимозависимого продавца, который не уплатил со сделки НДС. Покупатель в свою очередь подал на возмещение НДС.

Суд первой инстанций поддержал налогоплательщика, апелляция — налоговый орган, кассация — налогоплательщика (Постановление Арбитражного суда Северо-Кавказского округа от 30.04.2019 по делу № А53-17358/2018), отметив, что:

- сделка реальная;

- покупатель не имеет возможность приобрести имущество по цене, отличающейся от цены предложения;

- сделка не контролируемая;

- налогоплательщик не несёт ответственность за все организации, участвующие в многостадийном процессе уплаты и перечисления налогов в бюджет.

Указанную позицию (в части вычетов НДС) фактически поддержал и ВС РФ в Определении № 307-ЭС19-27597 от 14.05.2020 г. по делу № А42-7695/2017: отказ в праве на вычет «входящего» налога обуславливается фактом неисполнения обязанности по уплате НДС контрагентом налогоплательщика или (и) поставщиками предыдущих звеньев, но один лишь этот факт не может быть достаточным, чтобы считать применение налоговых вычетов покупателем неправомерным.

Лишение права на вычет НДС налогоплательщика-покупателя, который не преследовал цель уклонения от налогообложения не знал и не должен был знать о допущенных продавцом нарушениях, означало бы применение меры имущественной ответственности за неуплату налогов, допущенную иными лицами, к налогоплательщику-покупателю, не имевшему возможности предотвратить эти нарушения и (или) избежать наступления их последствий.

Таким образом, с учетом разнонаправленной судебной практики и рисках, возникающих при возмещении НДС из бюджета (в том числе уголовных), требуется особенно тщательно структурировать такие сделки, в том числе заранее подготавливать судебные доказательства.

Начать дискуссию