Наши коллеги из clubtk.ru написали материал: как платить НДС за нерезидента: определение места оказания услуг, ставка НДС и «налог на Google». С их разрешения мы перепечатываем статью полностью.

Обязанности налогового агента

Вы являетесь налоговым агентом по налогу на добавленную стоимость по операциям с нерезидентами, если (пп. 1, 2, 5 ):

покупаете у иностранных организаций (нерезидентов) товары или услуги;

продаете товары или услуги иностранных организаций, выступая посредником по договору комиссии, поручения или агентского договора с участием в расчетах.

Одновременно должны выполняться следующие условия:

вы состоите на учете в инспекции РФ;

местом реализации признается территория России;

операция подпадает под обложение налогом на добавленную стоимость;

нерезидент не состоит на учете в инспекции в РФ либо состоит на учете только по причине нахождения на территории России недвижимого имущества (транспортных средств) или в связи с открытием счета в банке;

либо иностранное лицо состоит на учете в РФ по месту нахождения ее обособленных подразделений.

Обязанности по агентированию не зависят от того, уплачиваете вы НДС по собственной деятельности или нет. Агент должен рассчитать, удержать из доходов иностранца и уплатить в бюджет налог.

Как определить, где оказаны услуги

Правильное определение территории реализации при взаимоотношениях с нерезидентами очень важно — это определяет порядок налогообложения операций с иностранными лицами.

Если вы проводите реализацию нерезиденту на территории РФ или что-то приобретаете у него, то не спешите начислять НДС. Сначала определите место реализации и, исходя из этого, решайте вопрос о возникновении фискальных обязательств перед российским бюджетом.

По общему правилу, территорией реализации услуг (работ) признается место деятельности их исполнителя (). Для отдельных их видов применяется особый порядок.

Например, у вас нет обязанности платить НДС за консультационные услуги нерезиденту, т. к. регионом реализации консультационных услуг считается место деятельности покупателя — иностранного лица.

Общий порядок налогообложения оказания услуг нерезиденту на территории РФ предполагает исчисление налога на добавленную стоимость российской организацией-продавцом как при обычной реализации. Однако у вас не возникает НДС за оказание услуг нерезиденту на территории РФ, если реализованная услуга входит в перечень, закрепленный в .

Например, отсутствует налоговая обязанность при продаже электронных услуг нерезиденту, т. к. РФ не признается территорией реализации.

Зоной продажи товаров признается территория России, если:

товар находится в России, не транспортируется и не отгружается;

в момент начала транспортировки или отгрузки товар находится в России.

В иных случаях РФ не является территорией продажи товаров.

Если вы совершаете покупку товара у нерезидента на территории РФ, например недвижимого имущества, находящегося в России, то вы будете признаны агентом по налогу на добавленную стоимость.

В отношении отдельных видов товаров действует специальный порядок определения юрисдикции реализации (углеводородное сырье, биологические ресурсы, добытые в исключительной экономической зоне, и др.).

База налогообложения и налоговая ставка

База налогообложения по НДС при покупке услуг у нерезидента (либо товаров) определяется организациями — налоговыми агентами по каждой операции как размер дохода от реализации с учетом налога. Налоговая ставка — 20/120 либо 10/110 в зависимости от продаваемых ценностей.

Налог исчисляется в следующем порядке:

стоимость реализуемых ценностей с учетом налога * 20/120 или 10/110.

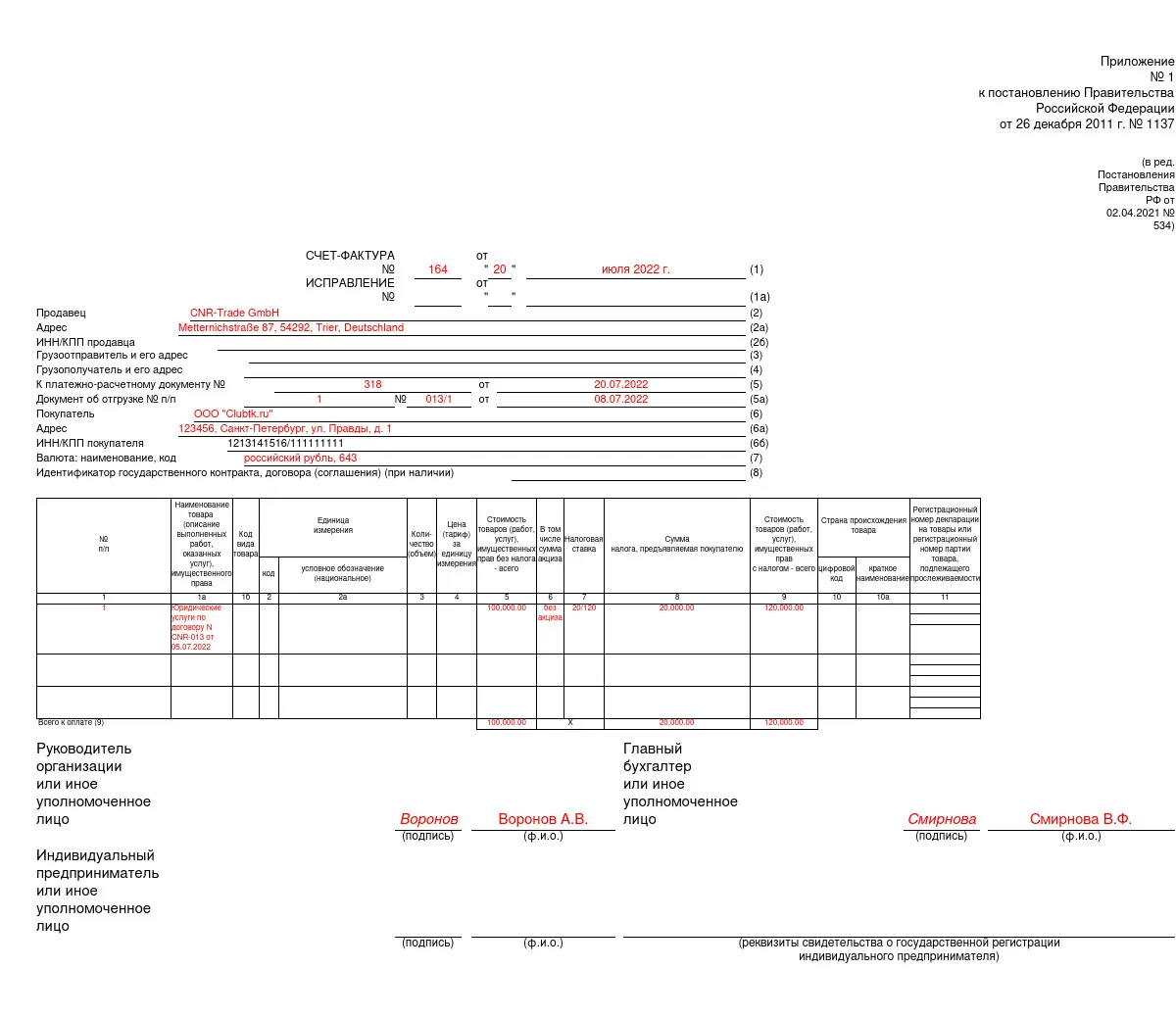

Рассчитываете налоговые обязательства по каждому эпизоду покупки отдельно при перечислении оплаты (аванса) нерезиденту (п. 1, п. 2 ). Вы, как налоговый агент, формируете счет-фактуру и фиксируете его в книге продаж соответствующего квартала с кодом вида операции 06.

При продаже ресурсов нерезидента, выступая посредником, сумма налога на добавленную стоимость рассчитывается так:

стоимость реализуемых ценностей без НДС (с учетом акцизов для соответствующих товаров) * 20% либо 10%.

НДС исчисляете в общем порядке: на дату получения аванса и затем на дату отгрузки либо только на дату отгрузки. При получении предоплаты налог определяете:

сумма предварительной оплаты * 20/120 или 10/110.

Аналогично составляете счет-фактуру на аванс и отгрузку и отражаете их в книге продаж.

Курс повышения квалификации «Все про НДС: от нуля до сложных моментов»

На практических примерах научим вас работать с НДС в любых ситуациях: разберем новые правила 2024 года по НДС, заполнение деклараций, применение льгот и обоснование вычетов. Вы будете уверены в своих знаниях и отработаете навыки на практике для работы без ошибок. Сейчас на обучение действует специальная цена 20700 9900 руб.

Порядок и срок уплаты НДС

При покупке товаров у иностранца, а также при продаже в качестве посредника налог на добавленную стоимость уплачивается в общем порядке, установленном для налогоплательщиков: равными долями не позднее 25-го числа каждого месяца после истечения квартала.

В случае покупки услуг уплата НДС налоговым агентом за нерезидента производится одномоментно с перечислением ему денежных средств (). Вы предоставляете в банк два платежных поручения: первое — на перевод средств иностранцу, второе — на уплату НДС в бюджет.

НДС, уплаченный при совершении покупки у иностранной организации, вы можете принять к вычету. Для этого регистрируете ранее составленные счета-фактуры в книге покупок того квартала, когда выполняются условия для этого вычета.

Важно! При реализации электронных услуг действует особый порядок уплаты налога на добавленную стоимость — так называемый «налог на Google» (). Иностранные организации, оказывающие электронные услуги покупателям в России через интернет, уплачивают НДС самостоятельно (в т. ч. если нерезиденты выступают посредниками при продаже таких услуг с участием в расчетах).

Такие организации обязаны встать на учет в налоговых органах и рассчитывают налог по ставке 16,67%. НДС исчисляется на последний день квартала, в котором поступила оплата (предоплата) за услуги, и уплачивается не позднее 25-го числа месяца, следующего за истекшим кварталом.

Российские компании платят «налог на Google» как налоговые агенты, если являются посредниками при продаже электронных услуг иностранцев. Удержанный налог в этом случае уплачивается по ставке 20% равными долями, как в обычном порядке (письмо ФНС № СД-4-3/14488@ от 12.10.2021).

Начать дискуссию