Для стимулирования продаж продавцы нередко предоставляют покупателям дополнительное вознаграждение в виде бонуса или премии, например, за достижение определенного объема закупок, досрочную оплату товара, наличие товара в торговом зале и т.п.

Премии и бонусы могут предоставляться в виде выплаты поставщиком покупателю денежной суммы; предоставления скидки на ранее приобретенный товар; поставки покупателю дополнительной партии товара без оплаты.

Существуют дополнительные ограничения в отношении продовольственных товаров (письмо Минфина от 26.08.2016 № 03-03-07/49936):

размер бонуса вместе с услугами по продвижению, логистике, упаковке и тому подобными услугами в отношении этих товаров не должен превышать пять процентов от их цены (без учета НДС и акцизов) (ч. 4 ст. 9 закона от 28.12.2009 № 381-ФЗ);

бонусы не допускаются по социально значимым продовольственным товарам согласно перечню, установленному Правительством (ч. 5 ст. 9 закона от 28.12.2009 № 381-ФЗ).

Расходы на предоставленную премию за выполнение определенных условий договора подтверждаются следующими документами:

договор с условиями о предоставлении поставщиком премии (бонуса);

акт о выполнении покупателем условий для предоставления премии (бонуса);

первичные документы, подтверждающие предоставление премии (бонуса) покупателю (кредит-нота, уведомление и т.п.).

Ведете учет в торговле? Займите нишу и зарабатывайте на ведении клиентов, которые торгуют через Wildberries, Ozon, Яндекс и другие маркетплейсы. Пройдите курс повышения квалификации «Бухгалтер маркетплейса», получите официальное удостоверение и станьте специалистом в перспективной сфере.

Сейчас стоимость курса: 9 900 рублей вместо 26 000 рублей. Успевайте, пока действует скидка!

Денежная премия (бонус) от поставщика за объем закупок (учет у поставщика)

Бухгалтерский учет

Вариант учета денежных премий покупателям за выполнение определенных условий договора поставки следует закрепить в учетной политике.

Суммы денежных премий признаются в том отчетном периоде, в котором они имели место (независимо от времени фактической выплаты денежных средств), и могут учитываться в качестве:

расходов по обычным видам деятельности (п. 5, 7, 18 ПБУ 10/99) с использованием счета 44 «Расходы на продажу»;

прочих расходов (п. 11, 12, 18 ПБУ 10/99) с использованием счета 91.02 «Прочие расходы».

Налог на прибыль

Расходы в виде денежной премии признаются во внереализационных расходах при одновременном выполнении следующих условий (подп. 19.1 п. 1 ст. 265 НК):

бонус предусмотрен договором за выполнение покупателем определенных (конкретных) условий договора (например, объема покупок);

бонус не изменяет цену товаров.

При методе начисления расход признается на дату подписания соответствующего документа (дополнительного соглашения к договору, кредит-ноты, уведомления и т.п.) (пп. 3 п. 7 ст. 272 НК).

При кассовом методе расход признается на дату перечисления денежных средств (п. 3 ст. 273 НК).

НДС

Предоставленные продавцом покупателю премии (поощрительные выплаты) за выполнение определенных условий договора поставки (выполненных работ, оказанных услуг) не уменьшают для целей исчисления налоговой базы по НДС стоимость отгруженных товаров (выполненных работ, оказанных услуг), кроме случаев, когда это прямо предусмотрено договором (п. 2.1 ст. 154 НК).

Условия примера

Между поставщиком и покупателем заключен договор поставки товара. По условиям договора при превышении покупателем объема закупок в 1 000 000,00 рублей поставщиком предоставляется денежная премия в размере 1% от стоимости отгруженных за месяц товаров без учета НДС (цену отгруженных товаров премия не изменяет).

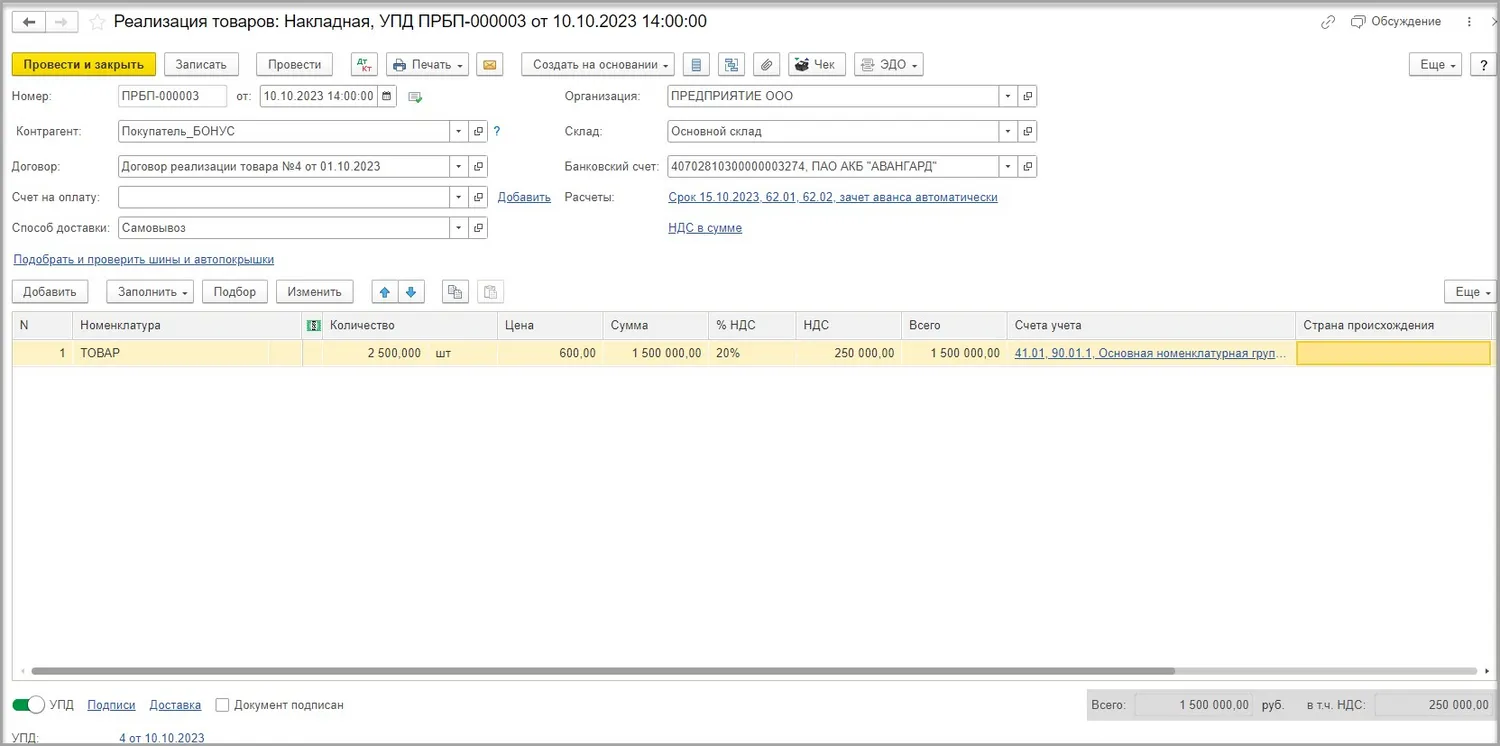

Шаг 1. Реализация товаров покупателю

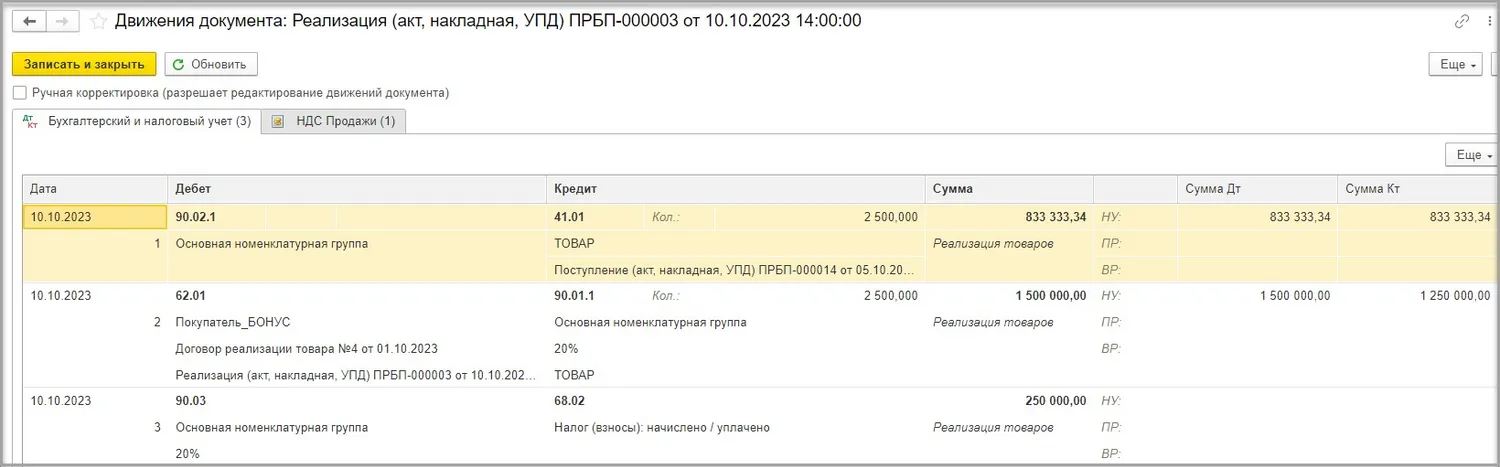

10.10.2023 поставщиком реализованы товары покупателю на сумму 1 500 000,00 рублей.

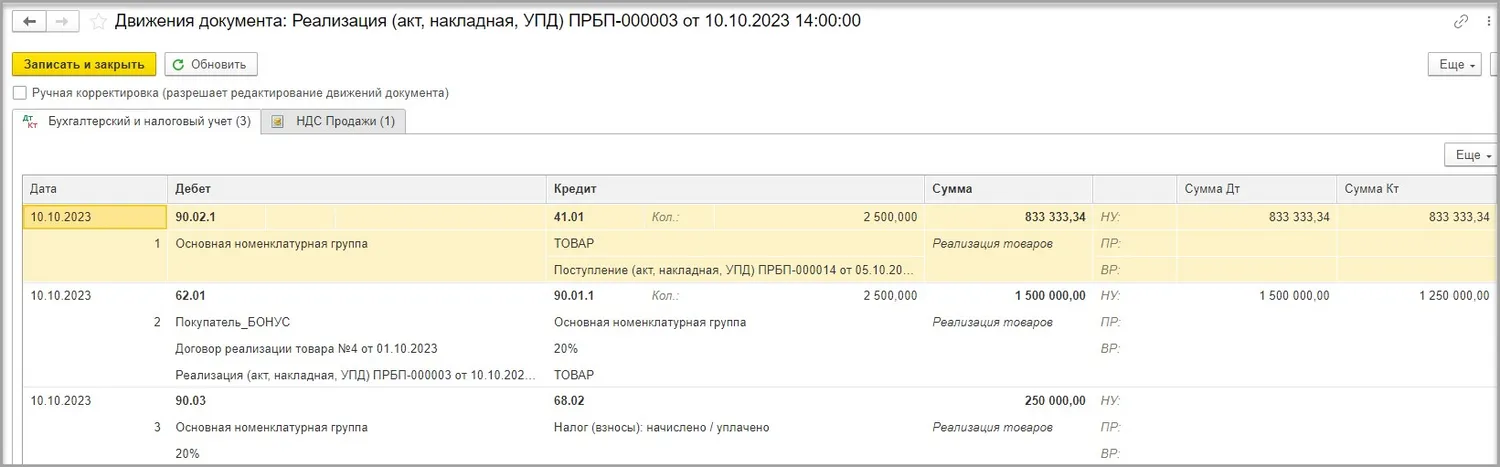

В движениях документа видим следующие проводки:

ДТ 90.02 — КТ 41.01 — списана себестоимость реализованных товаров;

ДТ 62.01 — КТ 90.01 — признана выручка от продажи;

ДТ 90.03 — КТ 68.02 — начислен НДС с реализации товаров.

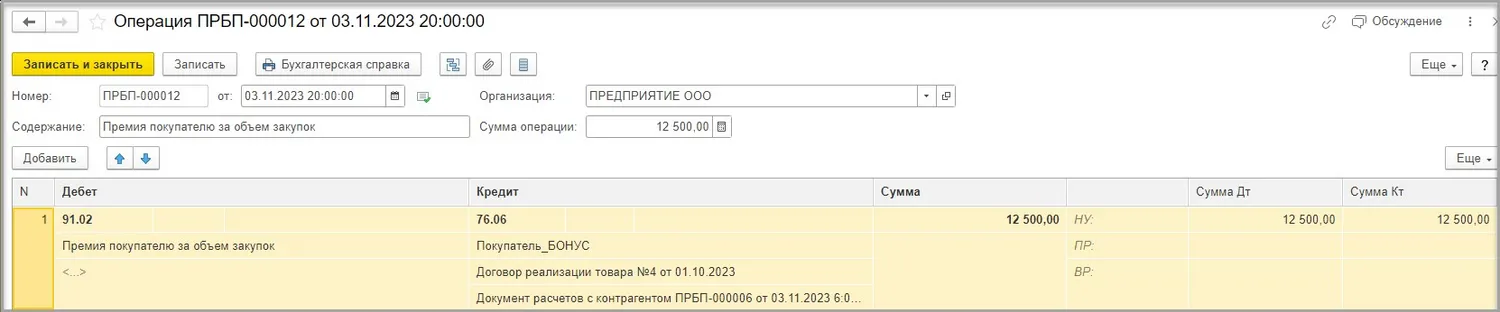

Шаг 2. Начисление премии

Так как покупатель выполнил условия договора, поставщик отправляет уведомление в адрес покупателя на выплату премии.

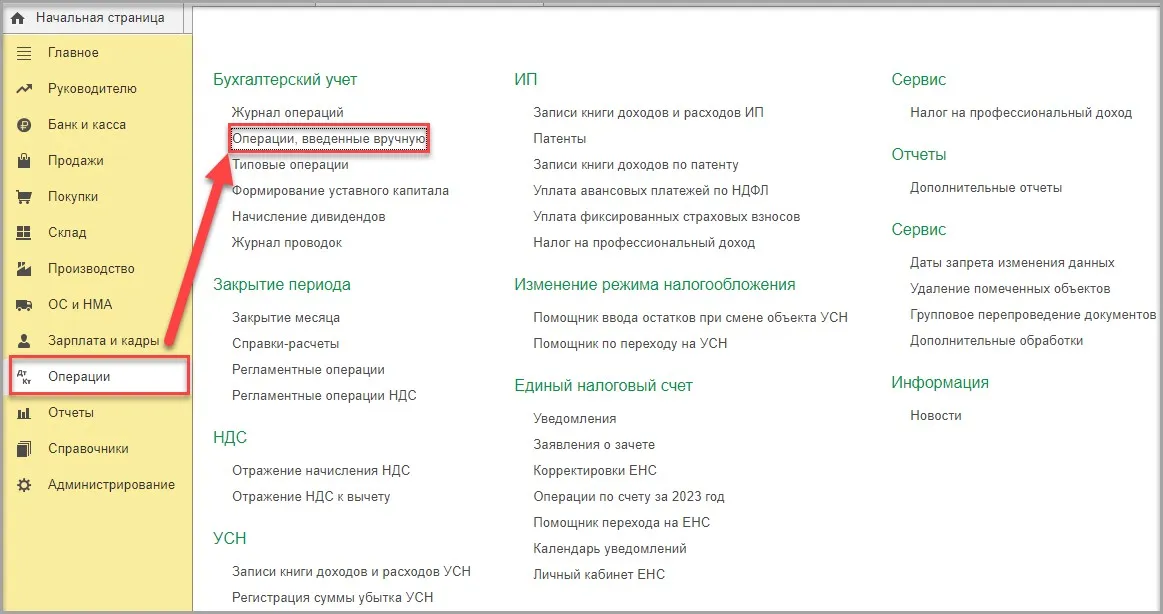

На дату уведомления поставщик начисляет премию с помощью документа «Операция» в разделе «Операции» — «Бухгалтерский учет» — «Операции, введенные вручную».

Табличную часть заполняем с помощью команды «Добавить».

В колонке «Дебет» указываем счет 91.02 и выбираем аналитику к счету из справочника «Прочие доходы и расходы».

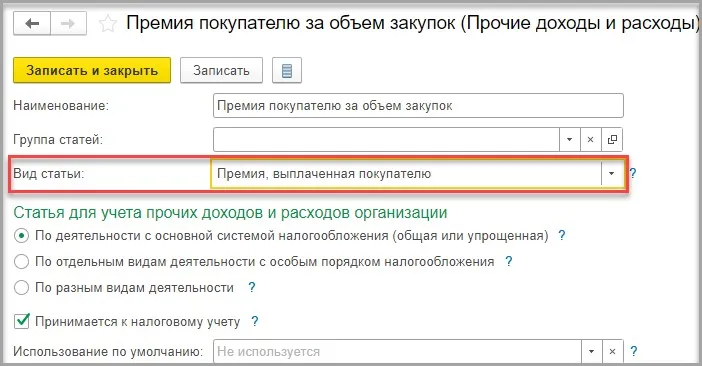

Элемент справочника «Прочие доходы и расходы» заполняем следующим образом: вид статьи указываем «Премия, выплаченная покупателю», установим галочку «Принимается к НУ».

В колонке «Кредит» укажем счет 76.06, контрагента (покупателя), договор с покупателем и создадим новый документ расчетов с контрагентом (чтобы отделить расчеты по реализации товара от расчетов по денежной премии).

Сумму в колонках «Сумма», «Сумма НУ ДТ», «Сумма НУ КТ» укажем 1 250 000,00 х 1% = 12 500,00.

Шаг 3. Корректировка долга

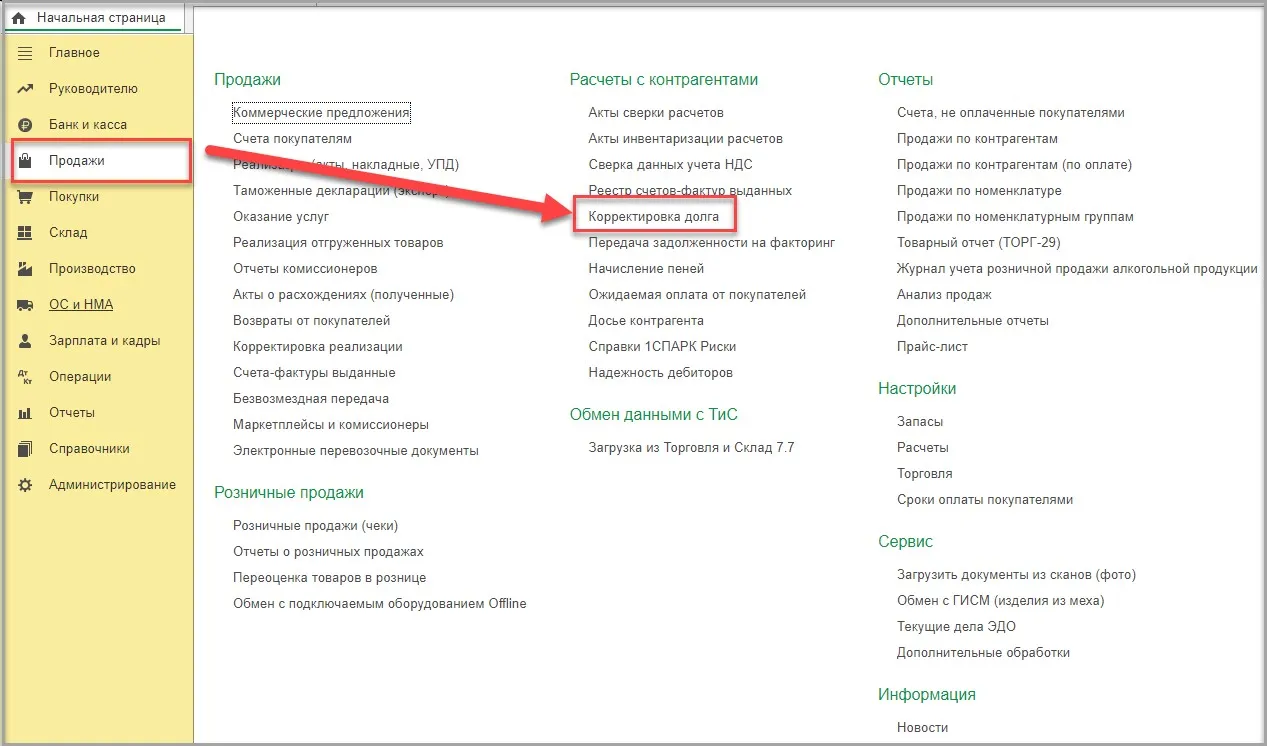

По соглашению с покупателем производится зачет начисленной премии в счет задолженности покупателя с помощью документа «Корректировка долга», который находится в разделе «Продажи» — подраздел «Расчеты с контрагентами» — «Корректировка долга».

Вид операции указываем «Прочие корректировки».

В поле «Дебитор» и «Кредитор» указываем покупателя.

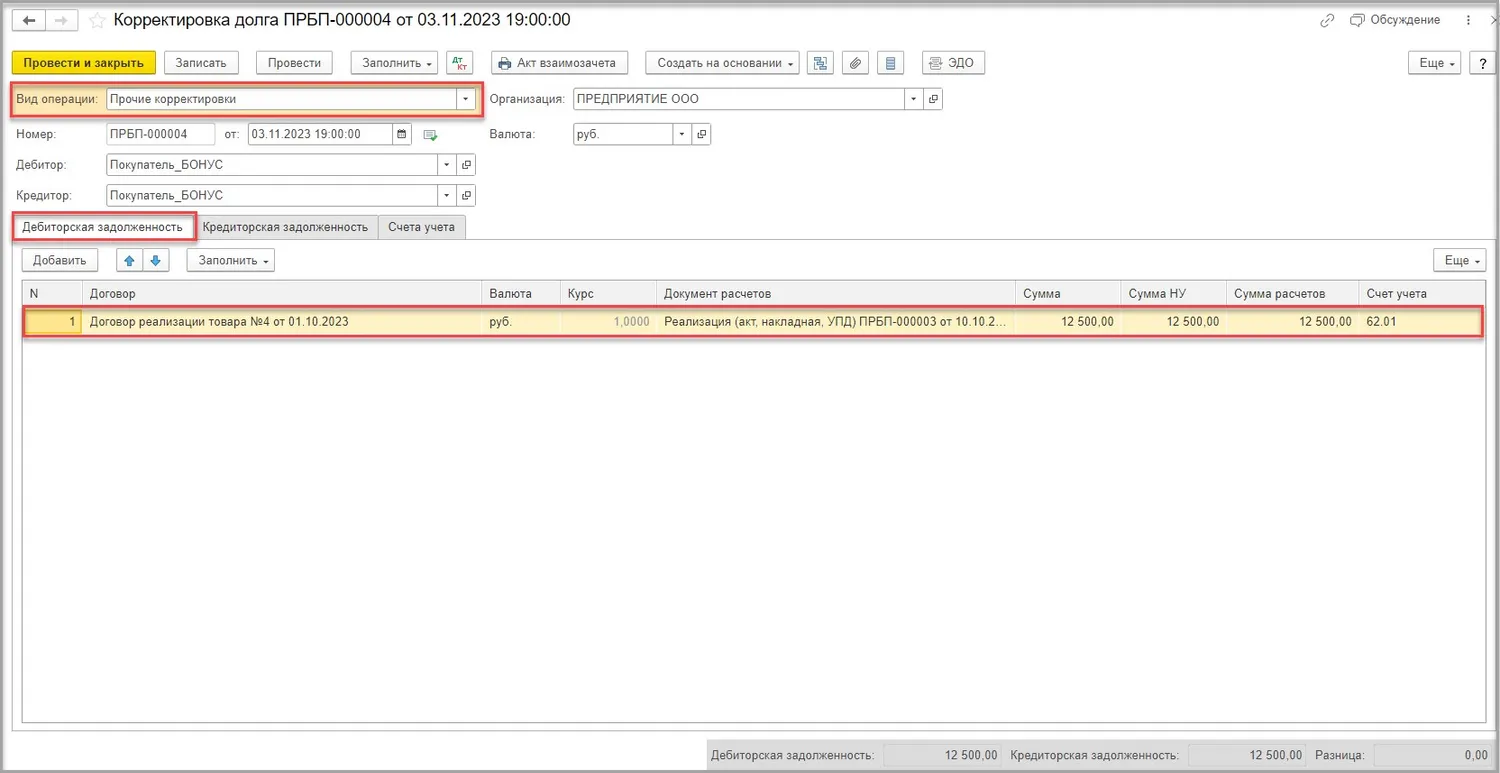

На вкладке «Дебиторская задолженность» нажимаем кнопку «Заполнить» и табличная часть заполняется договором на реализацию с покупателем, документом расчетов, сумма задолженности заполняется в полном объеме и поэтому ее нужно откорректировать в соответствии с размером суммы кредиторской задолженности.

Счет учета указываем 62.01.

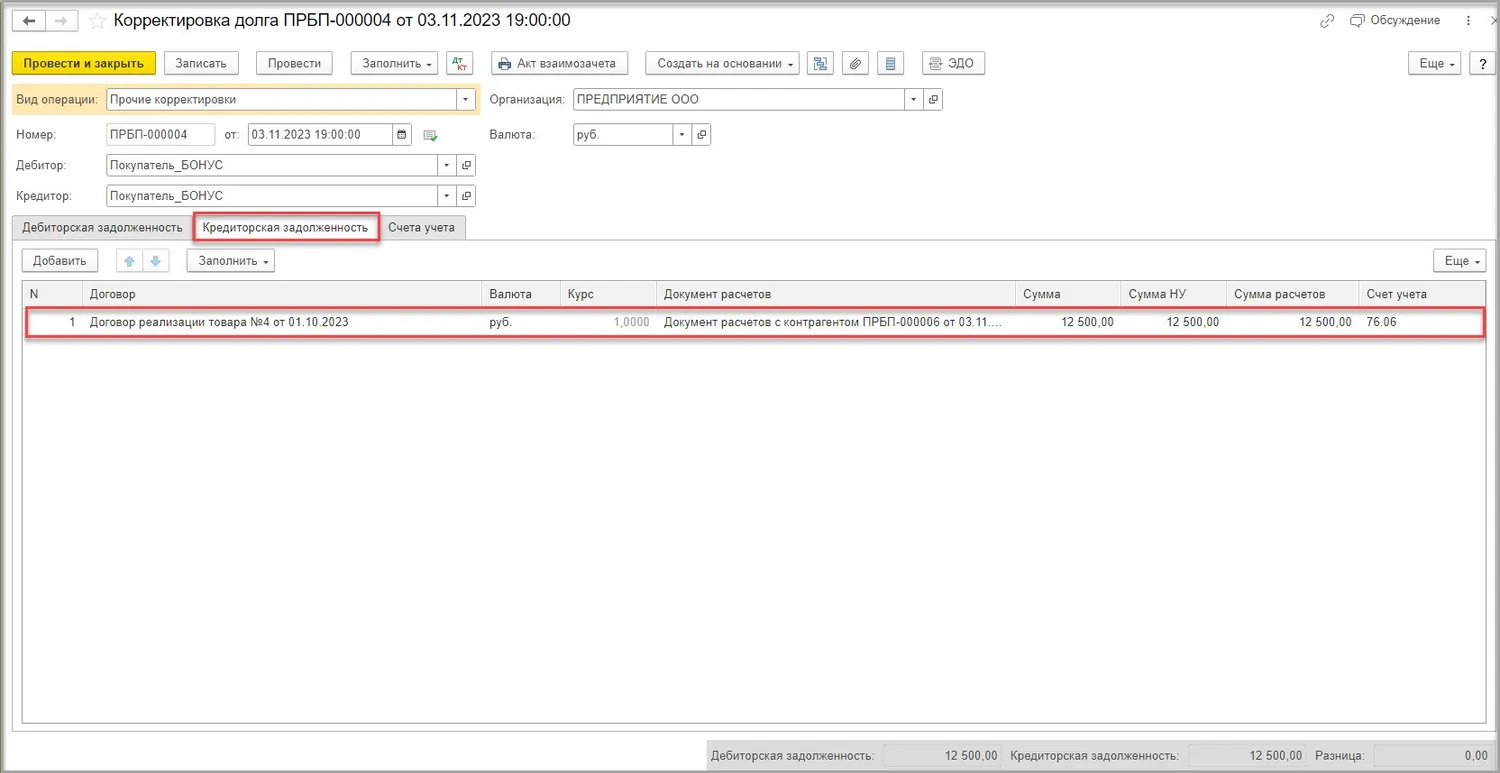

На вкладке «Кредиторская задолженность» мы также нажимаем «Заполнить» и табличная часть автоматически заполнятся договором с покупателем, документом расчетов, суммой и счетом учета (76.06).

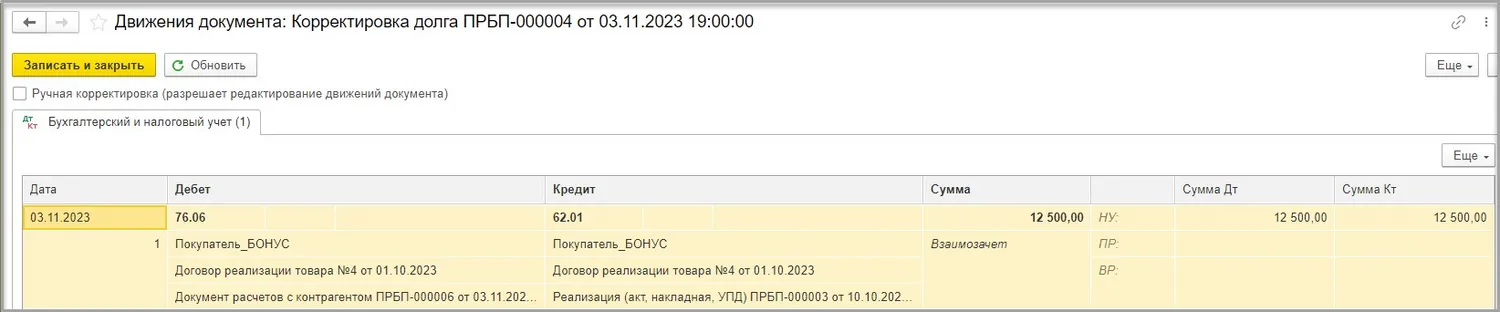

В движениях документа видим следующую проводку:

ДТ 76.06 — КТ 62.01 — зачтена задолженность по договору реализации товара суммой денежной премии.

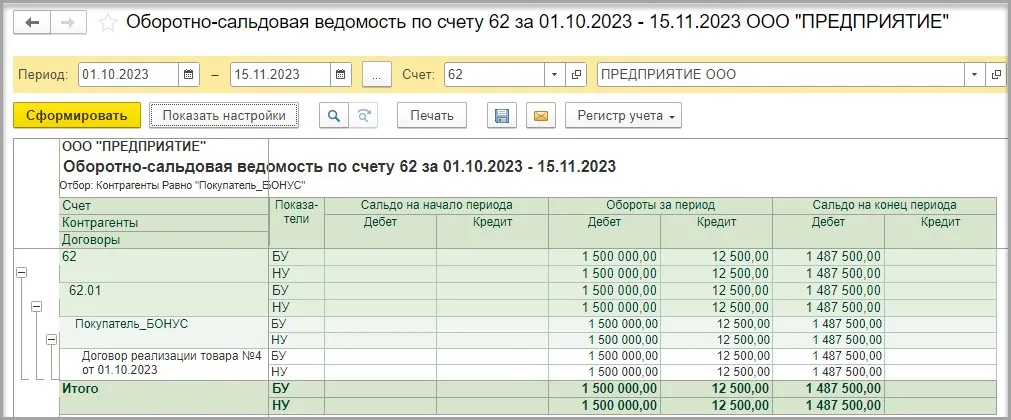

После проведения документа «Корректировка долга» сформируем ОСВ по счету 62.01. Видим, что осталась задолженность в сумме 1 487 500,00 рублей.

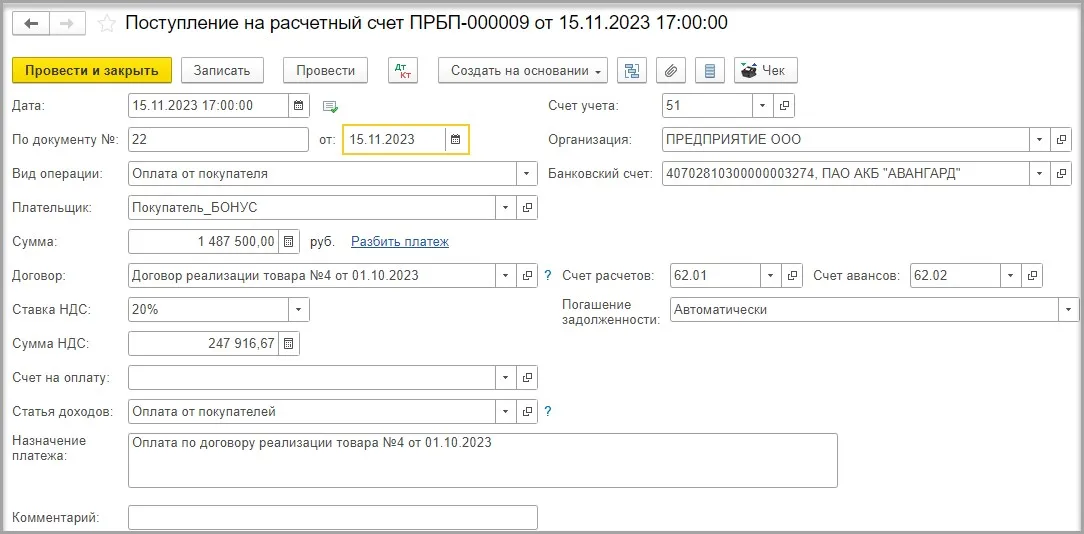

Шаг 4. Оплата от покупателя

15.11.2023 покупатель погашает остаток задолженности перед поставщиком.

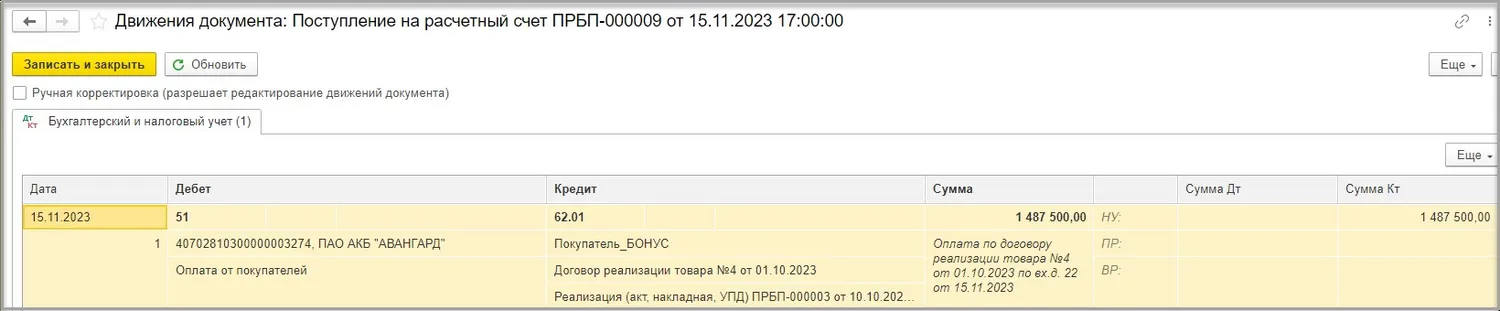

В движениях документа видим следующую проводку:

ДТ 51 — КТ 62.01 — оплачена задолженность покупателем.

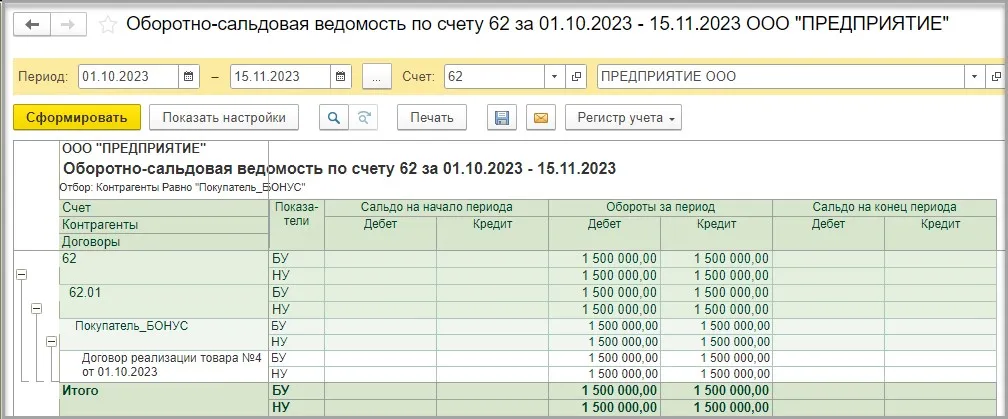

ОСВ по счету 62 после оплаты:

Бонус от поставщика за объем закупок в виде дополнительной партии товара (учет у поставщика)

Бухгалтерский учет

Себестоимость товаров, переданных покупателю в качестве бонуса, признается в том отчетном периоде, в котором произошла фактическая передача товаров. Она может учитываться в качестве:

расходов по обычным видам деятельности — ДТ 44 «Расходы на продажу» (п. 5, 7, 18 ПБУ 10/99);

прочих расходов — ДТ 91.02 «Прочие расходы» (п. 11, 12, 18 ПБУ 10/99).

Вариант учета следует закрепить в учетной политике организации.

Налог на прибыль

Бонус в виде дополнительной партии товаров признается в составе внереализационных расходов при одновременном выполнении следующих условий (пп. 19.1 п. 1 ст. 265 НК, письма Минфина от 14.04.2017 № 03-03-06/1/22268, от 08.11.2011 № 03-03-06/1/729):

бонус предусмотрен договором за выполнение покупателем определенных (конкретных) условий договора (например, объема покупок);

бонус не изменяет цену товаров.

Расходы признаются на дату передачи покупателю бонусной партии товаров (пп. 3 п. 7 ст. 272 НК).

НДС

Если поставщик предоставляет покупателю в качестве дополнения к основной покупке бонус в виде товаров (работ, услуг), то их передача не облагается НДС, если:

цена основного товара включает в себя стоимость дополнительно переданных товаров;

исчисленный с основной операции НДС включает налог со стоимости дополнительного товара.

У поставщика должны быть оформлены документы, которые подтверждают это, например, калькуляция себестоимости. Иначе такая передача будет признаваться безвозмездной и облагаться НДС (п. 12 постановления Пленума ВАС от 30.05.2014 № 33).

Если у поставщика эти условия не выполняются, то предоставление бонуса в виде дополнительной партии товаров будет являться безвозмездной передачей товара и облагаться НДС исходя из рыночной цены, определяемой согласно ст. 105.3 НК (пп. 1 п. 1 ст. 146 НК, п. 2 ст. 154 НК).

Сумму НДС, исчисленного со стоимости бонусной партии товаров, переданных покупателю без взимания дополнительной платы, безопаснее в расходы по налогу на прибыль не включать.

Условия примера

Условиями договора предусмотрено предоставление поставщиком покупателю бонуса в виде дополнительных единиц товара в количестве 100 штук, если объем закупок в этом месяце превысит 1 000 000,00 рублей без учета НДС (бонус не меняет цену ранее отгруженных товаров).

Шаг 1. Реализация товаров покупателю

10.10.2023 поставщиком были реализованы товары в адрес покупателя на сумму 1 500 000,00 рублей:

В движениях документа видим следующие проводки:

ДТ 90.02 — КТ 41.01 — списана себестоимость реализованных товаров;

ДТ 62.01 — КТ 90.01 — признана выручка от продажи;

ДТ 90.03 — КТ 68.02 — начислен НДС с реализации товаров.

Шаг 2. Безвозмездная передача дополнительной партии товара

Так как покупатель выполнил условия договора, поставщик предоставляет дополнительную партию товара.

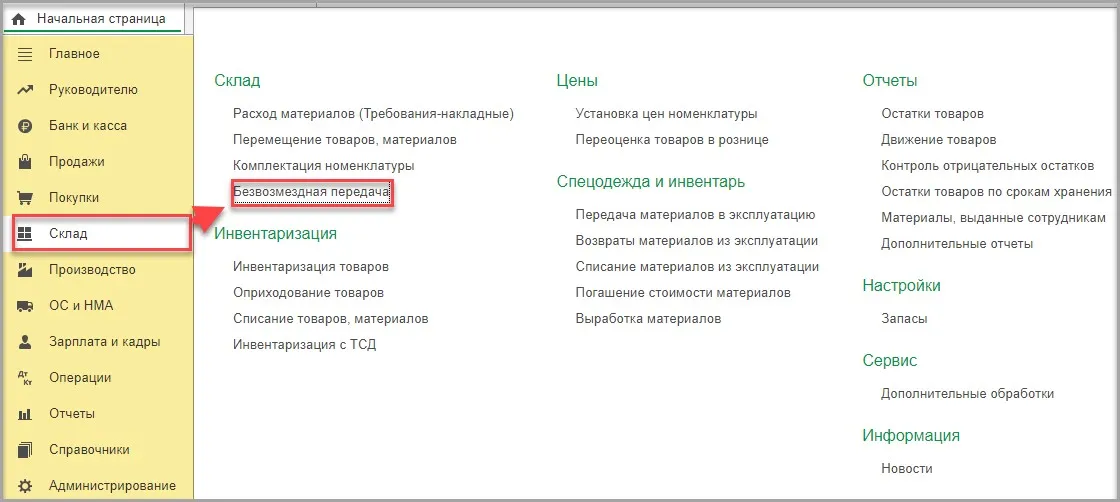

Оформим эту операцию с помощью документа «Безвозмездная передача» в разделе «Склад» — подраздел «Склад» — «Безвозмездная передача».

Также документ можно создать на основании документа «Поступление (акт, накладная)», в этом случае в документ будут автоматически перенесены из документа-основания сведения о передаваемых товарах, их количестве и счетах учета.

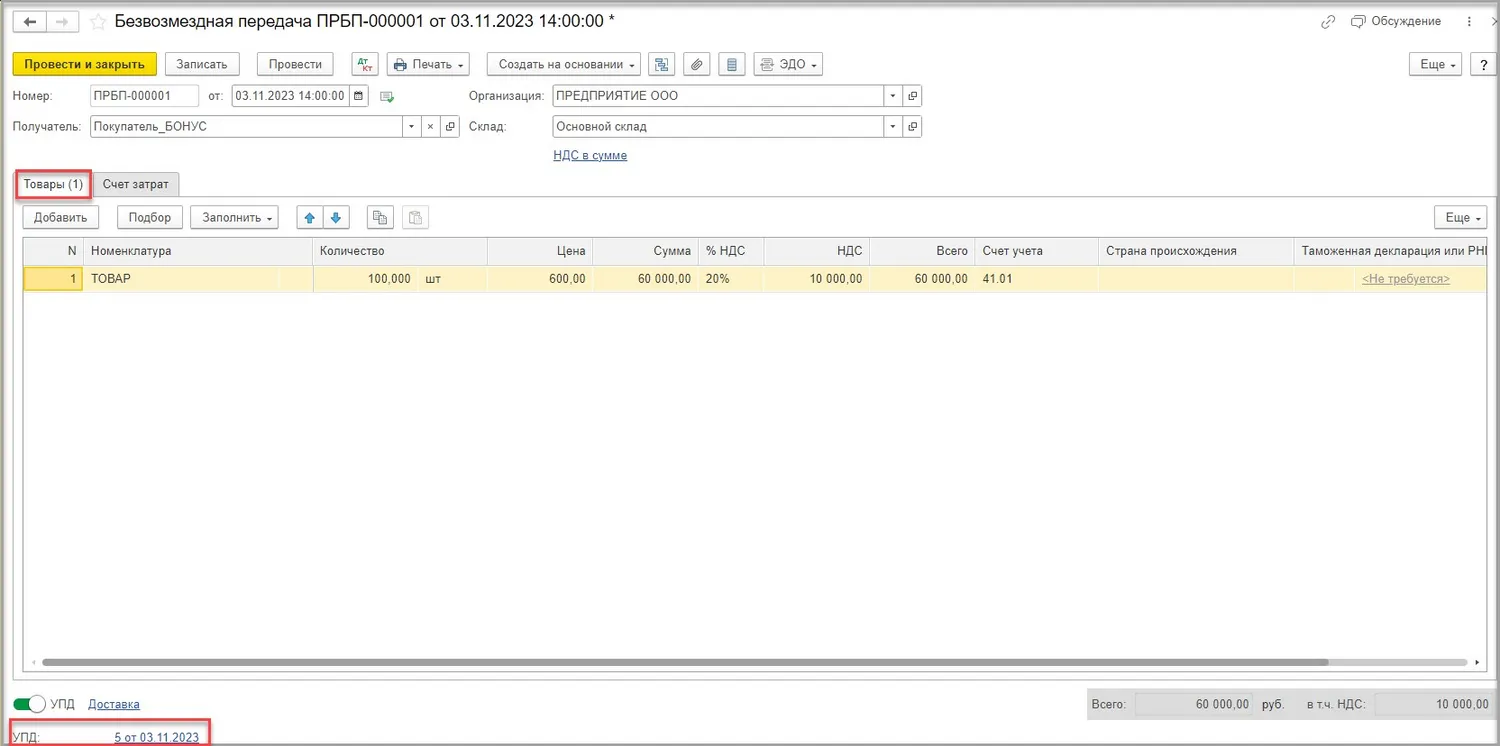

Заполняем документ следующим образом:

В шапке документа указываем получателя товаров и склад, с которого отгружаются товары.

Табличную часть заполняем с помощью команды «Добавить».

В колонке «Номенклатура» указываем передаваемые товары, указываем количество и рыночную цену товаров, ставку НДС, счет учета.

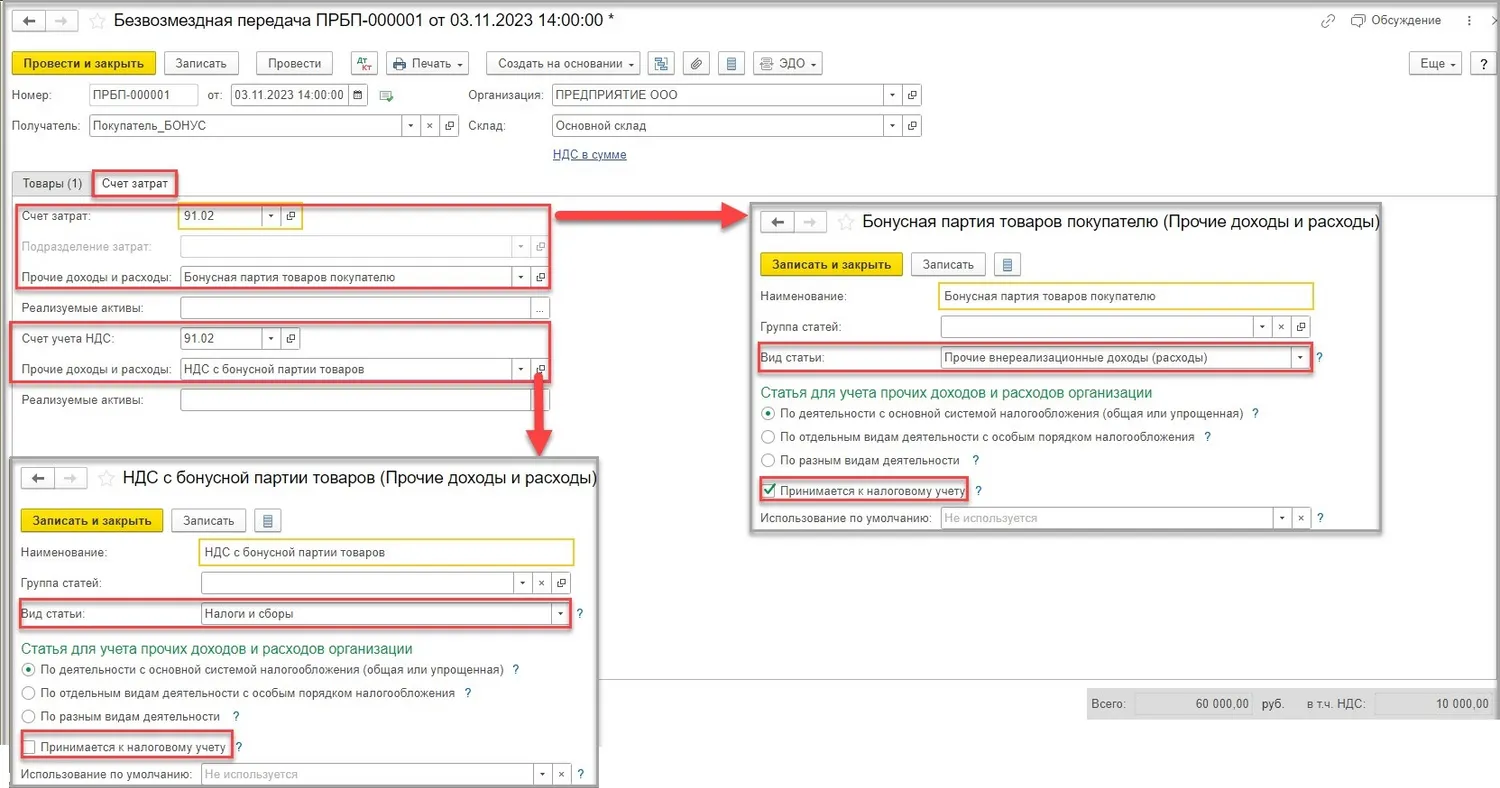

На закладке «Счет затрат» заполняем следующим образом.

В поле «Счет затрат» указываем 91.02.

В поле «Прочие доходы и расходы» создаем новый элемент справочника «Бонусная партия товаров покупателю».

Вид статьи «Прочие внереализационные доходы и расходы» с установленной галочкой «Принимается к НУ».

В поле «Счет учета НДС» указываем 91.02.

Создаем новый элемент справочника «Прочие доходы и расходы»:

Вид статьи «Налоги и сборы» со снятой галочкой «Принимается к НУ».

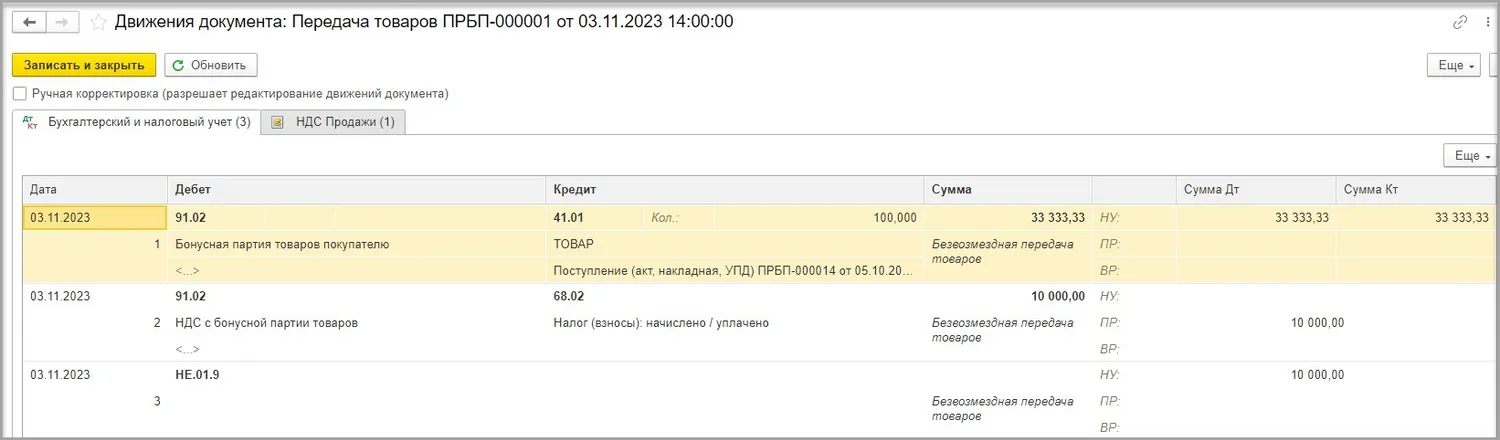

В движениях документа видим следующие проводки:

ДТ 91.02 — КТ 41.01 — списана себестоимость товара в БУ и НУ;

ДТ 91.02 — КТ 68.02 — начислен НДС и списан в расходы только в БУ, также отражена ПР в сумме НДС;

НЕ.01.9 — отражена сумма расходов, не принимаемая к налоговому учету.

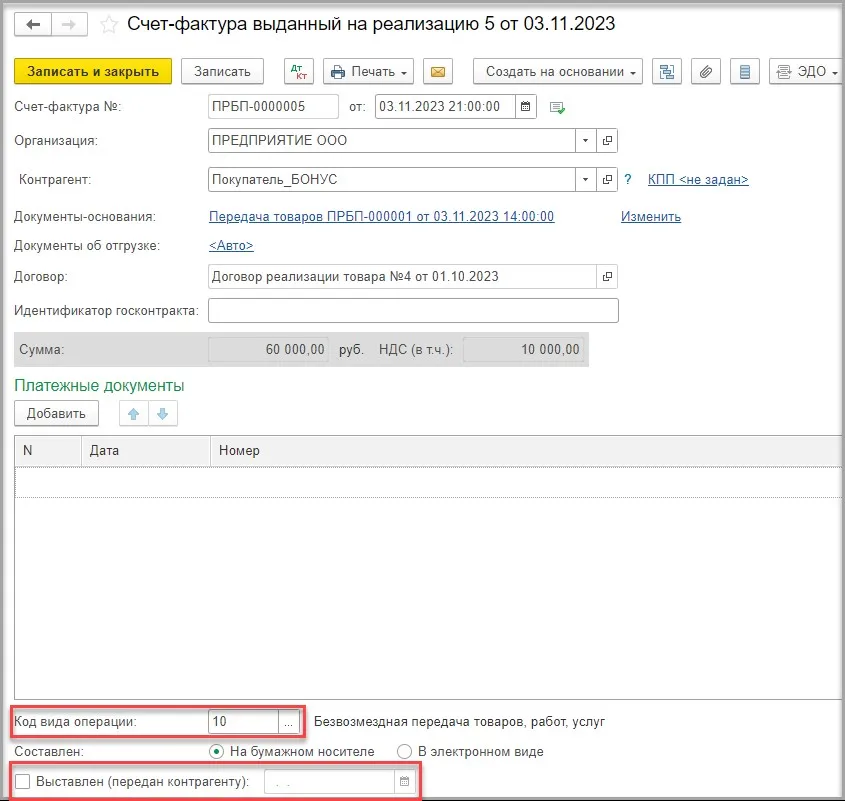

В документе «Счет-фактура выданный» в поле «Код вида операции» указывается значение «10», которое соответствует отгрузке (передаче) товаров (выполнению работ, оказанию услуг), имущественных прав на безвозмездной основе согласно Приложения к приказу ФНС от 14.03.2016 № ММВ-7-3/136@.

Снимаем флажок в поле «Выставлен (передан контрагенту)», так как счет-фактура не будет передаваться покупателю.

В следующей статье рассмотрим получение денежной премии за объем закупок и дополнительной партии товара от поставщика в учете покупателя.

Начать дискуссию