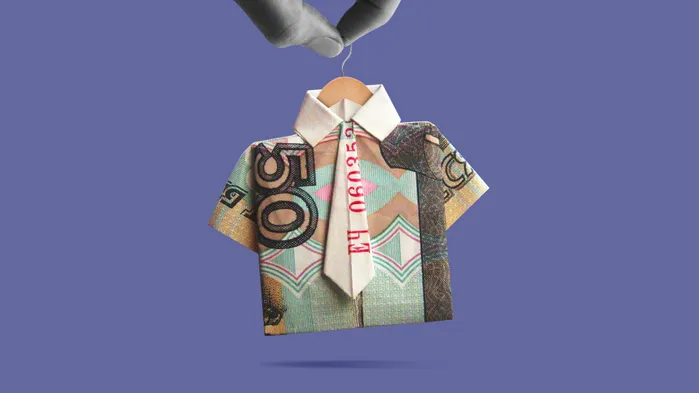

гранты

А что, если бизнес можно развивать за счет государства

И да, это как раз из серии — чтобы у тебя все было и тебе за это ничего не было.

Правительство РФ: Постановление № 485 от 28.06.2008

Льготы для IT-компаний и их сотрудников: полный список

Президент и правительство активно поддерживают IT-сферу — льготы ввели и для компаний, и для их сотрудников. Мы собрали в статье все меры поддержки и разобрались, кто и как может ими воспользоваться.

«Будем знакомы»: грантовый проект-менеджер, он же грантрайтер

Начнём знакомство издалека — с краткого рассуждения о грантах. По сути, имеется в виду финансовая поддержка лиц, заявляющих о готовности реализовать тот или иной проект.

Минцифры изменит условия выдачи грантов для IT-проектов

Компании будут получать деньги на разработку особо значимых проектов не сразу, а в несколько этапов. Бизнесу придется вкладывать не 20%, а 50%.

Путин освободил от НДФЛ региональные премии, гранты и единовременные выплаты за награды

С 1 января 2024 года получатели грантов, участники соревнований и награжденные государственными орденами не будут платить НДФЛ с единовременных выплат, премий и подарков.

Социальные предприниматели в новых регионах смогут получить грантовую поддержку

Малый и средний бизнес из сферы медицины, образования, культуры, спорта и гостиничного дела получат до 300 тысяч рублей на оказание социальных услуг населению.

Получатели региональных грантов смогут не платить НДФЛ

Теперь от налога будут освобождены не только президентские гранты и федеральные проекты, но и региональные гранты.

Москва выделила на развитие малого и среднего бизнеса больше 19 млрд рублей

Помощь от городских властей получили 2,5 тысяч предприятий малого и среднего бизнеса.

Гранты: что это такое, как их получить, учитывать и платить налоги

Гранты — это деньги, полученные даром на какую-то определенную цель. Наука, образование, разработка программ. Разберем, кому их дают, чем они отличаются от субсидий и когда придется платить налоги.

Как открыть бизнес несовершеннолетнему

Открытие собственного бизнеса — это непросто и увлекательно одновременно. Возможность стать предпринимателем даже в юном возрасте — важный шаг к саморазвитию и финансовой независимости. Важно помнить, что этот процесс требует соблюдения определённых правил и ограничений, установленных законодательством.

Правительство РФ: Постановление № 602 от 15.07.2009

Кто и как помогает бизнесу в 2023 году

Бизнес постоянно сталкивается с трудностями, такими как экономические кризисы, эпидемии, нестабильность рынка или изменения в законодательстве. Однако на помощь предпринимателям приходят различные государственные и частные субсидии, налоговые льготы, кредиты и другие финансовые инструменты. Они могут существенно облегчить экономическое положение компании.

Минфин РФ: Письмо № 03-03-06/3/11174 от 29.02.2016

Белгородским предпринимателям помогут восстановиться после обстрелов

Государство предоставит средства в виде гранта на восстановление бизнеса. Первые выплаты начнутся с 10 мая 2023 года.

Правительство РФ: Постановление № 316 от 15.04.2014

💥Как молодому предпринимателю в регионе получить от государства 500 000 рублей

Правительство расширило поддержку молодежи, планирующей запустить или развивать свое дело. Эта стратегия предусмотрена как одно из первоочередных действий по обеспечению развития экономики в условиях санкций.

Минэкономики собирается давать больше грантов МСП и самозанятым

Теперь МСП и самозанятые смогут неоднократно получать государственные гранты. Поддержку социальным предпринимателям будут выдавать раз в три года.

Минэкономразвития научит женщин с детьми вести бизнес

Среди участниц проекта «Мама-предприниматель» пройдет конкурс на лучшую бизнес-идею. Победители получат грант на развитие своего дела.

Призы от НКО за счет президентских грантов не облагаются НДФЛ

Гранты, премии и призы по результатам участия в соревнованиях, конкурсах, которые выплачивают некоммерческие организации, освобождены от НДФЛ.