пени

🍒 6-НДФЛ надо сдавать по новой форме, налог по УСН по-новому уменьшать на взносы ИП: разъяснения экспертов

Ежедневно наши эксперты готовят для вас статьи-разборы и мини-курсы о законопроектах, новых правилах, разъясняют действующие нормы НК и ТК, на примерах показывают, как заполнить декларацию, провести операцию в 1С и прикладывают образцы, бланки и другие полезные документы. Собрали топ таких разборов за неделю.

На имущественные налоги надо сдать уведомление, чтобы деньги ушли в бюджет

По налогу на имущество, транспортному и земельному налогам за 1 квартал 2024 года организациям надо сдать уведомление по ЕНП до 25 апреля включительно.

Если не уплатить аванс по УСН, будут пени независимо от факта сдачи уведомления

Если срок уплаты аванса по УСН уже вот-вот наступит, а денег пока нет, за просрочку будут пени. Причем если не уплатить аванс и сдать уведомление – будут пени, а если не уплатить аванс и не сдать – тоже будут.

Как отразить в бухгалтерии пени через Сбербанк-Онлайн?

Доброго времени суток! Коллеги из бюджетных учреждений, такой вопрос: бухгалтер перечислил денежные средства через Сбербанк онлайн на лицевой счёт учреждения в счёт восстановления кассы по уплаченной пени в ИФНС (вина бухгалтера), какими проводками отразить?

Как снизить неустойки и штрафы за нарушение договора. Как доказать несоразмерность неустойки и необоснованную выгоду кредитора

В моей практике было и есть множество споров о взыскании договорных неустоек, решение по которым принято в пользу моих доверителей.

Подрядчик «Транснефть-Сибири» оспорит доначисления ФНС на 16,7 млн рублей

Налоговики требуют от «Баштехкорпорации» заплатить пени по налогу в размере более 16,7 млн рублей. Компания просить отменить доначисления и снизить штрафы в 5 раз.

В какой момент перестанут начисляться пени за недоплаченные авансы?

Здравствуйте. Подаем уточненки по прибыли по всем периодам: 3 мес, 6, 9. Везде налог к доплате и авансовые платежи больше первоначальных. По году сам налог получается к уменьшению. Я не разобралась, налог к уменьшению сразу встанет в карточку, или по истечении камеральной проверки? В какой момент перестанут начисляться пени за недоплаченные авансы?

Как оформить проводкой списание пеней?

Коллеги, добрый день. Нам начислили пеню за опоздание по поставке товара. Мы её оформили операцией вручную 91.02/76.02. Но на основании постановления 783 от 04.07.2018 г. нам её списали. Подскажите какой проводкой оформить списание пеней?

Штраф за неуплату налога может быть и при положительном сальдо ЕНС + мнение практика

Положительное сальдо ЕНС спасет от 20-процентного штрафа за неуплату налогов, но не спасет от 40-процентного штрафа.

При слете с ПСН на УСН пеней быть не должно, но их все равно начисляют

При УСН надо платить авансовые платежи за 1, 2, 3 кварталы. Если они начислены по декларации (в строках 020, 040, 070 раздела 1), но не уплачены, то будут пени. Но если слет на УСН произошел задним числом, то пеней быть не должно.

Как рассчитываются пени в процессе выполнения госконтракта

Если поставщик не выполняет в срок заказ, то со следующего дня после истечения установленного срока ему будет начисляться неустойка в размере 1/300 от ключевой ставки на день уплаты.

❓Когда из-за ошибок в уведомлениях не будут начислять пени. Забирайте табличку

Можно не опасаться пеней из-за ошибок в уведомлениях до конца года. Правительство продлило мораторий на пени до 31 декабря 2024 года включительно.

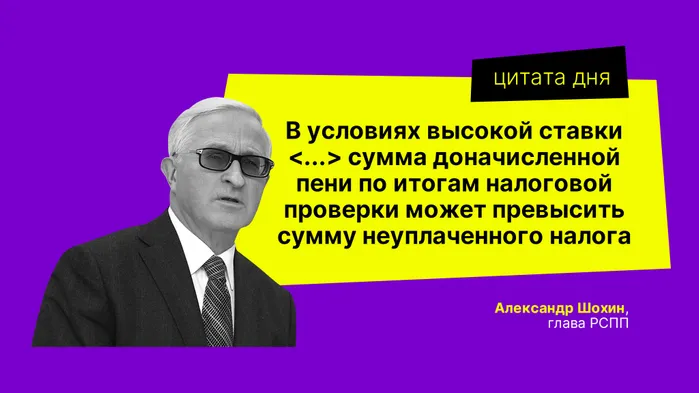

Предельный размер пени за неуплату налогов могут снизить до 15%

Предприниматели считают, что размер пени нужно сократить, поскольку при глубине налоговой проверки в три года эта сумма может превышать сам неуплаченный налог.

Цитата дня. Про снижение пени

Российский бизнес просит снизить предельный размер пени за неуплату налогов до 15% от суммы просрочки.

⚡️Внимание! С 2024 года выросли пени за налоговые долги

До конца прошлого года действовали правила, по которым пени на налоговые долги начисляли в размере 1/300 ставки ЦБ. С этого года расчет пеней снова ужесточился.

ФНС РФ: Письмо № БВ-4-8/748 от 26.01.2024

Если ваш декабрьский платеж ФНС учла только в январе, будет пересчет пеней

Налоговые платежи, которые были сделаны в конце декабря 2023 года, по вине банков в ряде случае на ЕНС отразились только в 2024 году. Из-за этого бизнесу начислили пени.

Компания певицы Анны Asti должна налоговой 7,5 млн рублей

Лейбл «Феникс Мьюзик», который занимается продвижением музыкантов, задолжал налоговой больше 7,5 млн рублей.

❗ По просьбе бизнеса модернизируют справку о сальдо ЕНС. Там будет расчет пеней

Скоро изменится справка о сальдо ЕНС.