Новости для банкира

Банки из-за угрозы санкций ввезли в Россию рекордный с 2014 года объем наличных евро

Российские банки в июле ввезли в страну максимальный за последние несколько лет объем наличных евро — почти на 1,8 миллиарда, следует из опубликованных ЦБ данных

Горит здание ЦБ России

Пожар произошел в здании Центробанка РФ на Неглинной улице в Москве.

Банкиры будут встречаться с клиентами, чтобы получше узнать их

Банкирам придется регулярно встречаться с собственниками и руководителями компаний-клиентов.

Еще два московских банка лишились лицензий

Приказом Банка России с сегодняшнего дня отозвана лицензия на осуществление банковских операций у кредитной организации ООО КБ «Русский Торговый Банк» (г. Москва).

Клерк.Работа

Еженедельная подборка свежих и интересных вакансий в бухгалтерии, аудите и финансах

Пошли сообщения, что терминалы ВТБ не работают

Привет Роскомнадзору передают участники нашей группы в Telegram.

Какие купюры пользуются спросом у россиян

Количество новых банкнот номиналом 200 и 2000 рублей постепенно увеличивается, и на 1 апреля текущего года доля таких купюр в общем числе банкнот в обращении составила 1,7%

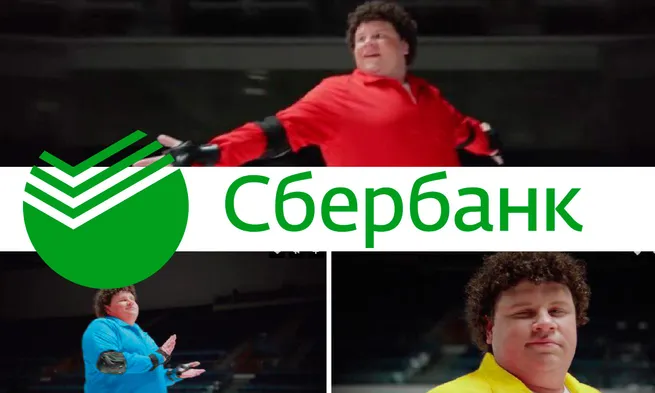

Зеленый против красного, желтого и синего. В новой рекламе Сбербанк унижает конкурентов?

На официальном YouTube-канале Сбербанка размещено рекламное видео под названием «Настоящий рекордсмен только один».

Доступ к базе консультаций.

annauk193

Выплата третьему лицу по заявлениюДобрый день,

Сотрудник не хочет получать зарплату на свои счета, из-за возможности их ареста исполнительными приставами и просит в заявление перечислять его зарплату третьему лицу, как можно это проводить, не оплачивать зарплату не имеем права, а его личные счета заблокированы

Зарина Т

Бухгалтерская отчетность. Сроки корректировки.Добрый день!

Если в организации в 2022г было списано основное средство, но не учтено списание (выбытие) в бух учете (есть подписанные акты, но нет проводок), можно ли подать уточненную бухгалтерскую отчетность за 2022г в 2024 году?

Если нет, то подскажите, пожалуйста, какой датой провести списание в учете?

Вера Митяева

Декларацию по косвенным налогам ( при закупке товара в Беларуси) сдали не в сроки . Какие будут налоговые санкции, штрафы .Добрый день

ООО на НДС. Ввезла в Россию из Республики Беларусь товар в марте 2024г. Декларацию по косвенным налогам мы должны были подать до 20,04,2024 , сдали с опозданием - 26,04,2024 г Сумма в декларации по косвенным - 105490,00. Какой будет штраф за не вовремя сданную декларацию по косвенным налогам ( какая сумма или процент от суммы декларации) и куда платить этот штраф ( платить так же на ЕНС с КБК 18201061201010000510)

- Задать вопрос Смотреть все

Работающие с госконтрактами банки обязали иметь капитал в 300 млн рублей

Правительство РФ ввело требования для банков, работающих с госконтрактами, иметь собственные средства в размере не менее 300 млн рублей.

Центробанк снял ограничение на повышение ключевой ставки

Ключевая ставка Банка России может пойти как вверх, так и вниз — регулятор снял ограничение на невозможность ее повышения.

ОФК Банк лишился лицензии

С сегодняшнего дня отозвана лицензия на осуществление банковских операций у кредитной организации ПАО «Объединенный финансовый капитал» (г. Москва).

Банк из Костромы лишился лицензии

Приказом Банка России с сегодняшнего дня отозвана лицензия на осуществление банковских операций у кредитной организации ООО КБ «Конфидэнс Банк» (г. Кострома).

Курс евро превысил 80 рублей

Сегодня курс евро поднялся до 80,15 рубля, что стало максимумом с марта 2016 года.

Как мошенники по-новому воруют деньги с банковских карт

В соцсетях распространяется информация о новом виде мошенничества, остерегаться которого стоит держателям банковских карт. В основном жертвами мошенников становятся клиенты Сбербанка, в том числе держатели карт «Мир» - пенсионеры и бюджетники.

Вчера в 15:43 Страховые взносы

Вчера в 15:43 Страховые взносыПониженные страховые взносы: автоматом или по заявлению

25 апр. в 17:17 Самозанятые

25 апр. в 17:17 СамозанятыеОбязательные и необязательные документы в работе с самозанятыми. Мини-курс

24 апр. в 16:32 Компенсации работникам

24 апр. в 16:32 Компенсации работникамКак правильно платить компенсацию за использование личного авто: лимиты, что входит в компенсацию, облагается ли НДФЛ и взносами. Мини-курс

Как будут регулироваться требования кредиторов при банкротстве банков

В Госдуму внесен законопроект, цель которого - обеспечение справедливого баланса интересов участников дел о банкротстве и принудительной ликвидации кредитных организаций

Курс евро на бирже превысил 72 руб. Самый большой с августа 2017-го

Сегодня утром курс евро на Московской бирже преодолел отметку в 72 рубля и составил 72,02 руб.

Как будут страховать вклады малого бизнеса

Правительство подготовило поправки в законопроект №194162-7, которым предполагается распространить систему страхования вкладов на микропредприятия и малые предприятия с сохранением действующего лимита страхового возмещения 1,4 млн рублей.

Севастопольский банк ВВБ лишился лицензии

С сегодняшнего дня отозвана лицензия на осуществление банковских операций у кредитной организации ПАО Банк «ВВБ» (г. Севастополь).

ЦБ резко ужесточает контроль над петербургскими банками

С 18 апреля 2018 года надзор за всеми кредитными организациями Северо-Западного региона перейдет от Северо-Западного главного управления ЦБ к новому централизованному подразделению регулятора — службе текущего банковского надзора. О

Сбербанк успокаивет: вирус не проникнет в смартфоны клиентов

В СМИ появилась информация об угрозе клиентам Сбербанка «поймать» на свой смартфон вирус Android.BankBot.358.origin.

Лимит по операциям в системе «Сбербанк онлайн» увеличен до 1 млн. рублей

Сбербанк увеличил максимальную сумму платежей и переводов в дистанционных каналах обслуживания до 1 млн рублей в сутки. Речь идет о сервисе «Сбербанк Онлайн», мобильном приложении и устройствах самообслуживания.