В нынешних условиях обострения геополитических рисков для России одним из факторов, влияющих на динамику курса рубля, является внешняя задолженность корпоративного сектора. С начала 2009 года до начала 2014 года (то есть до введения режима санкций со стороны США и стран ЕС) совокупный внешний долг РФ, включающий долг федерального правительства и местных органов власти, а также долг банков и компаний, увеличился почти на 52%.

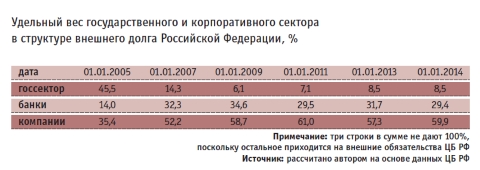

Заметный рост совокупного внешнего долга России произошел в 2013 году. По данным Центрального банка России, его размер увеличился более чем на 92 млрд долларов (или на 14,5%), составив почти 729 млрд долларов. Из этой суммы 60% приходилось на предприятия нефинансового сектора, на банки – 29,4%, долг органов государственного управления составил 8,5%, а внешние обязательства ЦБ РФ – 2,2%.

При этом произошло сокращение международных резервов страны. В начале 2014 года степень покрытия внешнего долга России за счет международных резервов составила около 70% по сравнению с 85% в 2012 году. Следует, однако, отметить, что в стоимостном выражении совокупная величина внешнего долга Российской Федерации была в три раза меньше аналогичного показателя Ирландии, замыкающей десятку стран-лидеров, и в 22 с лишним раза меньше внешней задолженности США, безоговорочно лидирующих по этому показателю среди всех стран мира.

Наряду с этим в течение 2013 года существенно возросла доля корпоративного сектора в совокупном объеме внешнего долга России. Если доля госсектора увеличилась на 7,3 млрд долларов, то доля корпоративного сектора выросла почти на 84,8 млрд долларов. В результате в начале 2014 года в структуре совокупного объема внешнего долга РФ корпоративный долг в десять раз превысил величину государственного долга. Для сравнения: в 2000 году на долю корпоративного сектора приходилось менее 20% совокупного внешнего долга страны.

В целом, если сравнивать структуру совокупного внешнего долга России с аналогичным параметром ведущих стран мира, следует отметить серьезное доминирование в РФ корпоративного внешнего долга. Во Франции, например, в начале 2014 года удельный вес госсектора в структуре внешнего долга страны составлял 30%, в Германии – 31,9%, в Японии – 32,8%, в США – 35,6%, то есть примерно в четыре раза больше, чем в России. Если же сравнивать Российскую Федерацию с развитыми странами по стоимостным показателям, то государственный внешний долг, к примеру, Германии в 28 раз превышал аналогичный показатель России.

Бурный рост внешних заимствований корпоративного сектора в России начался во второй половине первого десятилетия XXI века. С января 2005 года по январь 2014 года объем внешних заимствований российских банков и компаний увеличился в шесть раз. За тот же период государственный внешний долг, напротив, сократился более чем на треть.

В приведенной таблице показана динамика изменения соотношения государственного и корпоративного внешнего долга России.

Как видно из таблицы, за девять лет удельный вес государственного внешнего долга сократился в 5,3 раза, а удельный вес корпоративного увеличился в 1,8 раза. Причем для корпоративного внешнего долга характерна высокая степень концентрации: на долю 12% заемщиков приходится 80% корпоративного внешнего долга.

Следует также отметить, что в структуре негосударственного внешнего долга около трети приходится на так называемых квазисуверенных заемщиков. Это банки и компании, имеющие международные кредитные рейтинги на уровне суверенного рейтинга России. Речь идет об организациях с государственным участием: Сбербанк РФ, ВТБ, Внешэкономбанк, «Газпром», «Роснефть», РЖД и др. Хотя правительство России не несет формальной ответственности за внешние долги банков и компаний с госучастием, иностранные инвесторы и международные рейтинговые агентства уверены в том, что в случае финансовых затруднений с обслуживанием внешних долгов госбанками или госкомпаниями правительство РФ примет все необходимые меры для стабилизации неблагоприятной ситуации.

В связи с напряженной геополитической ситуацией в мире (в частности, с обострением ситуации на Украине) в 2014 году произошла существенная корректировка политики внешних заимствований России, касающаяся всех типов заемщиков. Стало понятно, что на ближайшие несколько лет центр тяжести долговой политики переместится на внутренний рынок, а решение текущих финансово-экономических проблем будет осуществляться преимущественно за счет внутренних источников. Из-за режима экономических санкций главные корпоративные заемщики в лице банков и компаний с государственным участием лишились доступа на международные рынки капитала, а для частных игроков условия внешнего финансирования заметно ухудшились. Лишившись возможности рефинансирования долга за счет внешних источников, организации с госучастием начали искать на внутреннем рынке денежные средства, необходимые для обслуживания и погашения внешнего долга.

По данным Банка России, за 2014 год совокупный внешний долг РФ сократился на 129,3 млрд долларов (или на 21,5%). Из этой суммы 103,5 млрд долларов пришлось на корпоративный сектор, внешний долг которого сократился за год почти на 16%. За тот же период величина международных резервов РФ, являющихся основным источником иностранной валюты, уменьшилась на 124,1 млрд долларов – до 385,4 млрд долларов (или на 24,3%). Даже если принять во внимание тот факт, что международные резервы страны расходовались не только на обслуживание и погашение внешнего долга корпоративного сектора, необходимость внешних выплат в иностранной валюте банками и компаниями (особенно в IV квартале 2014 года) оказала сильное давление на курс рубля – он резко снизился. В течение IV квартала 2014 года рубль девальвировался по отношению к американскому доллару на 42,8%.

Комментируя переход к свободному плаванию курса рубля в ноябре 2014 года, глава ЦБ РФ Эльвира Набиуллина отметила два основных фактора, способствовавших в тот период ослаблению рубля: резкое снижение цен на нефть и большие выплаты по внешнему долгу. Кроме того, в 2014 году был зафиксирован рекордный отток капитала из России – 151 млрд долларов. Значительная часть этой суммы – выплаты по внешнему долгу.

В 2015 году российским компаниям и банкам предстоят очередные выплаты по внешним долгам. По данным агентства Bloomberg, в течение года корпоративный сектор должен погасить свои обязательства на сумму свыше 40 млрд долларов. Пик выплат (около четверти годового объема) приходится на февраль-март. Так, в частности, компания «Роснефть» в феврале должна погасить кредит на сумму 7,1 млрд долларов, который был предоставлен ей для покупки нефтяной компании «ТНК-BP». В целом «Роснефти» в течение 2015 года необходимо выплатить 19,5 млрд долларов.

По мнению некоторых зарубежных экспертов, в условиях невозможности рефинансирования на международных финансовых рынках российским банкам и компаниям придется покупать иностранную валюту на внутреннем рынке, что может оказать сильное давление на рубль, вызвав очередную волну его девальвации. Однако, по словам Эльвиры Набиуллиной, в конце 2014 года многие российские банки и компании активно накапливали валюту с учетом предстоящих выплат по внешнему долгу. В результате этого, может быть, удастся избежать ажиотажного спроса на иностранную валюту в I квартале текущего года. Кроме того, ЦБ РФ начал использовать новый инструмент валютного рефинансирования в виде валютных аукционов с возможностью увеличения лимитов продаваемой иностранной валюты в случае необходимости. Предполагается, что валютные аукционы позволят не допустить чрезмерного давления на рубль со стороны российских банков и компаний.

В конце прошлого года в разгар валютного кризиса в России некоторые экономисты стали высказывать мнения о необходимости и целесообразности введения на ближайшие три-четыре года моратория на выплаты внешнего долга российскими банками и компаниями. В качестве примера приводился опыт ряда зарубежных стран, которые боролись с финансовым кризисом с помощью валютных ограничений, включая мораторий на выплату корпоративного внешнего долга.

С нашей точки зрения, подобный мораторий в нынешних условиях в России в принципе возможен. Вероятно, это позволило бы отчасти уменьшить давление на рубль и стабилизировать ситуацию на валютном рынке. Тем более что нынешний валютный кризис в России, в отличие от кризисов в других государствах, был спровоцирован в том числе и введенными санкциями со стороны развитых стран. Именно эти государства в лице своих различных институциональных инвесторов активно кредитовали российские банки и компании в течение последних десяти лет. Учитывая этот факт, Россия теоретически могла бы в качестве одной из контрсанкционных мер ввести временный мораторий на выплату корпоративного внешнего долга. Однако такое решение руководства страны представляется на данном этапе маловероятным, поскольку до сих пор отвергались и отвергаются сейчас любые предложения, направленные на усиленное применение административных мер на валютном рынке и введение ограничений на движение капитала. Судя по всему, руководство страны стремится таким образом сохранить деловую репутацию России и продемонстрировать ее способность самостоятельно решать сложные финансово-экономические проблемы рыночными методами, не прибегая к ужесточению административного контроля и к применению различных финансовых ограничений.

Вероятно, возможное введение моратория на выплату корпоративного внешнего долга будет в значительной степени зависеть от состояния международных резервов РФ. Низкие цены на нефть, ужесточение финансово-экономических санкций Запада, большой объем оттока капитала, сокращение экспортной выручки и ряд других негативных факторов могут потребовать осуществления широкомасштабных валютных интервенций со стороны ЦБ РФ, что в результате может привести к резкому уменьшению величины международных резервов страны (по самым пессимистическим прогнозам, до 100 млрд долларов к концу 2015 года). В этой ситуации достаточно высока вероятность ограничения сферы действия рыночных регуляторов и активного использования различных административных рычагов финансового контроля, одним из которых может стать временный мораторий на выплату корпоративного внешнего долга.

Поскольку на данном этапе руководство страны, несмотря на заметное ухудшение финансово-экономической ситуации за последнее время, демонстрирует свою приверженность рыночным принципам, российские компании и банки пока что будут продолжать выполнять свои обязательства по внешним долгам, покупая иностранную валюту и способствуя тем самым девальвации рубля. Важно, чтобы пиковые точки покупок иностранной валюты находились под контролем Центрального банка, участие которого может потребоваться в виде разовых валютных интервенций для поддержания курса рубля и стабилизации ситуации на валютном рынке.

В целом на примере нынешней экономической ситуации в России отчетливо видно, что значительный объем внешнего долга страны (в данном случае это касается корпоративного внешнего долга, рост которого в последние годы вышел из-под контроля органов государственного управления) делает ее зависимой от крупных иностранных кредиторов и уязвимой при реализации намеченных планов социально-экономического развития и проведения независимой внешней политики с учетом национальных интересов. При отсутствии возможности рефинансирования долговых обязательств в иностранной валюте за счет внешних источников банки и компании вынуждены искать альтернативу на внутреннем рынке, усиливая давление на национальную валюту и способствуя возникновению кризисных явлений в финансово-экономической сфере. Нынешняя ситуация, вероятно, послужит хорошим уроком для ЦБ и правительства страны, а также для российских банков и компаний, которые в будущем (при условии возобновления доступа на международные рынки капитала) будут осмотрительнее привлекать заемные средства за рубежом.

Начать дискуссию