Рассмотрим несколько ситуаций, связанных с исчислением налога на доходы, с которыми может столкнуться в жизни каждый из нас.

Например, продажа квартиры, а если по договору мены, а если получена в наследство, а если получен выигрыш, а если в рекламной акции?

Надеюсь, настоящая статья поможет читателю понять, должен ли он что-то заплатить государству?

Продажа квартиры по договору мены

В жизни случаются разные ситуации, бывает так, что возникает необходимость продать квартиру или долю в ней, принадлежащую вам. Какие в этом случае возникнут налоговые последствия, если сделка совершена по договору мены, т.е. квартиру «поменяли» на другую? Попробуем разобраться.

При определении налоговой базы по налогу на доходы, т.е. с суммы с которой будет исчислен налог, учитываются все доходы налогоплательщика-физического лица (п. 1 ст. 210 НК РФ). При этом не важно, доходы получены в денежной или натуральной форме, главное — это наличие права на распоряжение этими доходами.

И это логично, поскольку доходом признается экономическая выгода в денежной или натуральной форме, учитываемая и, определяемая для физических лиц, в соответствии с главой 23 НК РФ (ст. 41 НК РФ).

Нормами гражданского законодательства определено, что к договору мены применяются правила о купле-продаже. При этом каждая из сторон договора мены признается продавцом товара, который она обязуется передать, и покупателем товара, который она обязуется принять в обмен (п. 2 ст. 567 ГК РФ).

Другими словами, заключая договор мены, вы должны понимать, что «мена», как таковая, не дает право на освобождение от уплаты налога. «Мена» — это то же самое, что и «продажа».

Далее давайте рассмотрим, когда же все-таки можно избежать уплаты налога.

Нормами главы 23 НК РФ определено, что физическое лицо имеет право на получение имущественного налогового вычета, связанного с продажей недвижимости, но сумма его не может превышать 1 000 000 руб. А если вы продаете объект, который стоит менее 1 000 000 руб., то соответственно имущественный вычет будет равен стоимости объекта (пп. 1 п. 1 и пп. 1 п. 2 ст. 220 НК РФ).

Например, имущество продано (обменяно) по стоимости 1 200 000 руб., следовательно, вычет применяем в сумме 1 000 000 руб. А вот если объект (доля) продан за 900 000 руб., то вычет будет не более 9000 000 руб. Налог будет исчислять только в первом случае и только в разницы (200 000 руб.).

Есть еще один нюанс, на который всегда стоит обращать внимание- это период владения недвижимостью, т.е. сколько лет квартира была в вашей собственности.

Если квартира была в собственности более минимального срока владения, установленного ст. 217.1 НК РФ, то налог вообще не исчисляется.

Следует заметить, что минимальный срок владения для разных ситуаций определяется по своему.

Существует два вида минимальных предельных сроков владения, а именно 3 и 5 лет. Срок три года применяется для следующих ситуаций:

1) право собственности на квартиру получено по наследству или по договору дарения от близкого родственника.

2) право собственности получено в результате приватизации;

3) право собственности на объект получено в результате передачи имущества по договору пожизненного содержания с иждивением (ренты).

В остальных случаях срок составляет 5 лет.

В рассматриваемом нами случае квартира «досталась» физическому лицу по наследству. И вот здесь важно понимать с какого момента надо начинать считать предельный срок владения квартирой (3 года).

Нормами ГК РФ установлено, что принятое наследство признается принадлежащим наследнику со дня открытия наследства, которым является день смерти гражданина, независимо от времени его фактического принятия, а также момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации. (ст. 1114 и 1152 ГК РФ).

Другими словами три года надо начинать считать со дня смерти родственника, от которого вам досталась квартира. Если вы продаете ее более чем через три года, то налог не исчисляется.

Получил выигрыш: как платить налог на доходы?

О чудо? вы выиграли!! Каждый будет радоваться как ребенок. Еще бы, получил выигрыш, повезло. Давайте посмотрим, а какие обязательства в связи с полученным выигрышем могут возникнуть дальше. Надо ли самостоятельно платить налог?

Первое на что следует обратить внимание — это то, что налог, так или иначе, за небольшим исключением должен быть уплачен. Другое дело, кто платит: сам получатель или организация, перечислившая выигрыш, и по какой ставке. Давайте разберемся.

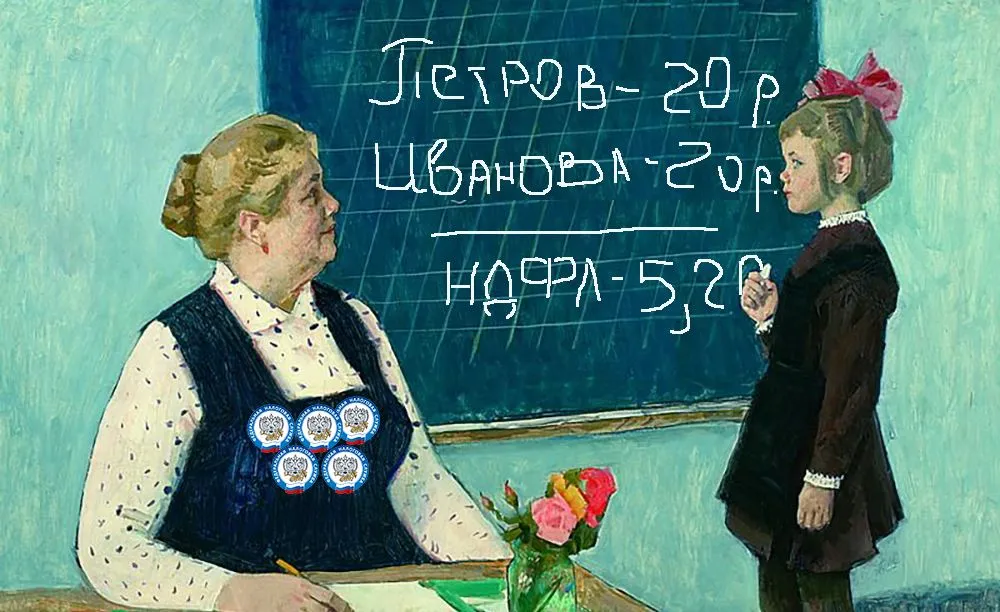

Во-первых. Организаторы рекламных акций исчисляют НДФЛ по повышенной ставке 35% независимо от суммы выигрыша (п. п. 2, 3 ст. 224 НК РФ).

Налоговая ставка устанавливается в размере 35 процентов в отношении стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения 4000 рублей (п. 28 ст. 217 НК РФ).

Другими словами, если вы выиграли приз в лотерее, связанной с рекламой, то налог в обязательном порядке должен быть удержан Организацией, выплативший приз, при этом если стоимость приза 4000 руб., то налог не уплачивается.

Следует добавить, что в самостоятельно уплатить налог физическому лицу в таком случае необходимо будет только , если выплата приза произошла в натуральной форме (например вы выиграли кофеварку). В таком случае Организация предоставит в налоговой орган сообщение о невозможности удержания налога и, налоговый орган, рассчитав налог самостоятельно, направит в ваш адрес уведомление о уплате налога (п. 5 ст. 226 НК РФ).

Во-вторых. Операторы лотерей, распространители, организаторы азартных игр рассчитывают налог по ставке 13% с сумм, которые равны или превышают 15 000 руб. (п. 1 ст. 214.7, п. 4 ст. 226 НК РФ).

Если сумма меньше, налог уплачивает физическое лицо. Выигрыш или приз от участия в азартной игре облагается за минусом ставки, сделанной участником (пп. 5 п. 1 ст. 228 НК РФ).

При этом сумма налога в отношении доходов в виде выигрышей, полученных участниками лотерей, исчисляется налоговым агентом (Организацией, выплачивающей выигрыш) отдельно по каждой сумме выигрыша.

В случае если сумма каждого выигрыша, выплачиваемого физическому лицу операторами или распространителями лотерей, не превышает 15 000 рублей, то такое лицо самостоятельно производят исчисление и уплату налога на доходы физических лиц исходя из сумм таких выигрышей с учетом необлагаемой суммы, не превышающей 4 000 рублей за налоговый период, предоставляя в налоговый орган декларацию по форме 3 НДФЛ. Срок предоставления декларации — не позднее 30 апреля года, следующего за истекшим налоговым периодом, в котором был получен доход (выигрыш).

Разъяснения на этот счет отражены в письмах Минфина от 20.08.2018 N 03-04-05/58919, от 20 августа 2018 г. N 03-04-05/58913, от 11 апреля 2018 г. N 03-04-07/23939.

Подведем краткие итоги. Если приз получен за участие в рекламной акции, то налог всегда обязана исчислить Организация, выплачивающая доход. При этом применяется ставка 35 %.

Если розыгрыш, в котором получен приз, не связан с рекламой, то все зависит от суммы. Если стоимость приза до 15 000 руб., то налог платит самостоятельно «счастливый получатель приза», если свыше, то удерживает со стоимости Организация. При этом ставка применяется 13 %. При этом стоимость приза до 4 000 руб. в обоих случаях не облагается налогом.

Начать дискуссию