В апреле Арбитражный суд Северо-Западного округа (постановление Арбитражного суда Северо-Западного округа от 18.04.2022 по делу № А66-3129/2021) рассмотрел дело компании «Осташковский кожевенный завод».

Суд отклонил этот довод, не посчитав это существенным нарушением прав налогоплательщика.

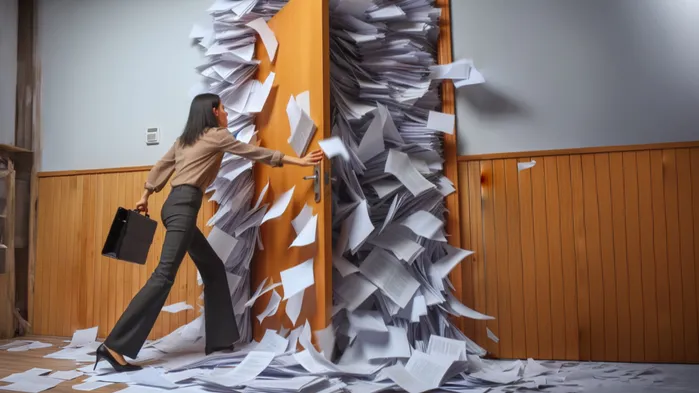

Согласно акт налоговой проверки подписывается лицами, проводившими соответствующую проверку. Но на практике встречаются различные варианты нарушения этого правила:

- отсутствие вообще каких-либо подписей в акте налоговой проверки, который передается налогоплательщику;

- отсутствие подписей некоторых лиц из числа проверяющих.

И поскольку отсутствие подписей проверяющих на акте нарушает требования , возникают споры.

Исходя из буквального толкования, подписание акта проверки лицом, не проводившим данную проверку или отсутствие подписей вообще, противоречит закону и нарушает права налогоплательщика, прежде всего, право на проведение налоговой проверки и оформление ее результатов в установленном законом порядке. Объективные выводы об исполнении налогоплательщиком законодательства о налогах и сборах может сделать только то должностное лицо, которое проверку проводило.

Но в судебной практике этот вопрос решается по-разному. В некоторых решениях суды принимают во внимание такое нарушение и отменяют решения по итогам выездных проверок, поскольку считают, что акт налоговой проверки не соответствует по своему оформлению требованиям законодательства, следовательно, и решение налогового органа, основанное на указанном акте, должно быть признано судом недействительным (например, постановления ФАС Волго-Вятского округа от 09.03.2011 по делу № А29-4799/2010, ФАС Восточно-Сибирского округа от 17.06.2010 по делу № А19-18236/09, от 13.05.2010 по делу № А58-7038/09).

В других судебных решениях, которых, надо признать, на порядок больше, суды исходят из стандартной формулировки — это-де не нарушает права и законные интересы предпринимателя и не может являться основанием для признания действий должностных лиц налогового органа по составлению акта не соответствующими действующему законодательству. Например, постановления Арбитражного суда Восточно-Сибирского округа от 28.01.2016 по делу №А74-6687/2014, ФАС Восточно-Сибирского округа от 23.01.2014 по делу № А74-3166/2012, Арбитражного суда Московского округа от 29.01.2021 по делу № А41-12242/2020 («неподписание акта выездной проверки кем-либо из лиц, проводивших ее, прямо не упомянуто в законодательстве в качестве существенного нарушения»).

Главное — это обеспечение права налогоплательщика участвовать в рассмотрении материалов проверки и представлять объяснения.

Схожая проблема связана с подписанием итоговых решений налогового органа — должны ли подтверждаться полномочия руководителя (его заместителя) налогового органа и прочих должностных лиц?

Всем известно, как подтверждаются полномочия представителя налогоплательщика. В случае законного представителя организации-налогоплательщика (например, генеральный директор) — это выписка из ЕГРЮЛ и решение о его назначении руководителем, в случае уполномоченного представителя — доверенность (, ).

Если не предоставить в процессе рассмотрения материалов проверки документы, подтверждающие полномочия представителя, это повлечет негативные последствия — непринятие, например, возражений, апелляционной жалобы, или недопуск на рассмотрение возражений.

Но чем подтверждаются полномочия представителей налогового органа? Например, в случае участия различных инспекторов в процедуре рассмотрения возражений — что это должно быть, служебные удостоверения? В случае подписания решения налогового органа руководителя (заместителем) — видимо приказ о его назначении?

А может ли налогоплательщик попросить предоставить подтверждения полномочий представителя налогового органа, и наступят ли негативные последствия, если такие полномочия не будут предоставлены?

В судебной практике не очень много дел, связанных именно с таким аспектом. Суды обычно отвергают подобные возражения налогоплательщиков, поскольку в судебном процессе налоговый орган предоставляет подтверждение соответствующих полномочий руководителя (заместителя) налогового органа — чаще всего копию приказа, подтверждающего полномочия исполняющего обязанности руководителя налоговой инспекции, подписавшего решение (постановления ФАС Восточно-Сибирского округа от 09.06.2004 по делу № А33-3850/03-С3-Ф02-2002/04-С1, от 21.12.2005 № А19-14622/05-44-Ф02-6377/05-С1).

Хотя, надо отметить, что встречались в судебных делах и весьма экзотические варианты подтверждения полномочий — так (постановление ФАС Восточно-Сибирского округа от 23.05.2002 по делу № А19-13781/01-36-Ф02-1315/02-С1):

На практике, конечно, такой вопрос возникает редко — все-таки большинство налогоплательщиков исходит из того, что полномочия инспекторов и руководителя инспекции явствуют из обстановки, в которой действует представитель (видимо, по аналогии с , хотя такая аналогия в публичных правоотношениях вообще-то недопустима!)

Источник: telegra.ph

Начать дискуссию