Судебная практика

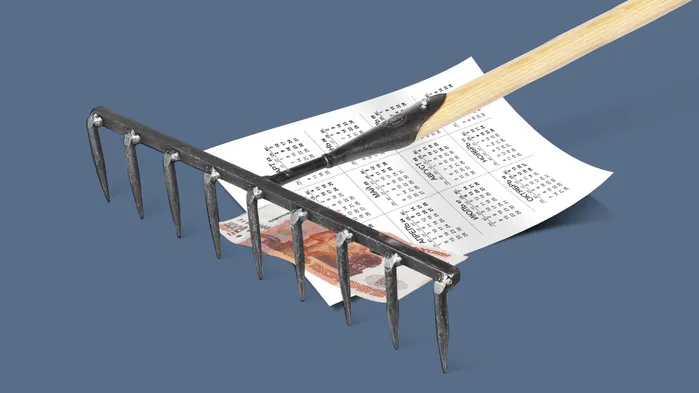

О едином налоге, уплачиваемом в связи с применением упрощенной системы налогообложения

Предприниматель обратился в Арбитражный суд с заявлением о признании недействительным решения налогового органа в части начисления единого налога, уплачиваемого в связи с применением упрощенной системы налогообложения, соответствующей суммы пеней, привлечения к ответственности, предусмотренной пунктом 1 статьи 122 Налогового кодекса Российской Федерации (далее - Кодекс), в виде взыскания штрафа, а также привлечения к ответственности, предусмотренной пунктом 1 статьи 126 Кодекса.

Решением суда первой инстанции, оставленным без изменений судом апелляционной инстанции, решение налогового органа признано недействительным в части привлечения к ответственности, предусмотренной пунктом 1 статьи 126 Кодекса.

Федеральным арбитражным судом Уральского округа (далее – ФАС Уральского округа) было установлено, что основанием для вынесения решения послужили выводы налогового органа о занижении предпринимателем налоговой базы по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в результате занижения полученных доходов. Поступившие на расчетный счет предпринимателя денежные средства, перечисленные на его расчетный счет организацией-контрагентом с назначением платежа «по договорам займа» неправомерно не включены им в состав доходов. В ходе налоговой проверки в ответ на требование налогового органа налогоплательщик не представил договоры займа, ссылаясь на то, что они утилизированы ввиду истечения трехлетнего срока хранения; денежные средства, которые согласно банковской выписке предпринимателя проходят по договорам займа, отражались у организации-контрагента в журнале-ордере по счету 68.14 как оплата налога на игорный бизнес; на момент передачи доли в уставном капитале организации-контрагента от предпринимателя к новому собственнику существовало две печати общества, при этом, по мнению директора организации-контрагента, предприниматель имел возможность изготовить для себя еще один экземпляр печати общества; погашение займов не производилось, поскольку, по мнению действующего в настоящее время руководителя организации-контрагента, данные операции были отнесены на счет 68.14 действующим на тот момент главным бухгалтером организации-контрагента умышлено. В свою очередь организация-контрагент отрицает взаимоотношения с предпринимателем, в том числе и касающиеся договоров займа, в бухгалтерском учете общества отсутствует дебиторская задолженность. Согласно расшифровке дебиторской задолженности предприниматель в списке дебиторов организации-контрагента не числится.

ФАС Уральского округа поддержал решения судов первой и апелляционной инстанций в части отказа в удовлетворении требований налогоплательщика и указал следующее.

В соответствии с пунктом 1 статьи 346.14 Кодекса предпринимателем в качестве объекта налогообложения единым налогом выбраны доходы, уменьшенные на величину расходов.

Согласно пункту 1 статьи 346.15 Кодекса налогоплательщики при определении объекта налогообложения учитывают доходы от реализации, определяемые в соответствии со статьей 249 Кодекса; внереализационные доходы, определяемые в соответствии со статьей 250 Кодекса. При определении объекта налогообложения не учитываются доходы, указанные в статье 251 Кодекса.

В силу пункта 8 статьи 250 Кодекса внереализационным доходом признается доход в виде безвозмездно полученного имущества.

Пунктом 2 статьи 248 Кодекса установлено, что имущество считается полученным безвозмездно, если получение этого имущества не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить передающему лицу работы, оказать услуги).

При определении налоговой базы не учитываются доходы в виде средств или иного имущества, которые получены по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от формы оформления заимствований, включая ценные бумаги по долговым обязательствам), а также средств или иного имущества, которые получены в счет погашения таких заимствований (подпункт 10 пункта 1 статьи 251 Кодекса).

Кроме того, ФАС Уральского округа установил, что на расчетный счет налогоплательщика от организации-контрагента поступили денежные средства. В подтверждение того, что указанные денежные средства имеют заемную природу, предпринимателем в материалы дела представлены копии договоров займа. Из содержания договоров следует, что организация-контрагент в лице директора передает индивидуальному предпринимателю (то же физическое лицо) денежные средства на условиях займа, договоры заключены на срок до 2012 года, являются беспроцентными. В проверяемом периоде предприниматель (как физическое лицо) являлся единственным учредителем и руководителем организации-контрагента, а его супруга - главным бухгалтером, на которую была возложена обязанность по ведению бухгалтерского учета организации-контрагента в проверяемом периоде.

Таким образом, ФАС Уральского округа, установил, что спорные денежные средства не учтены организацией-контрагентом как выданные в заем и не отражены в составе дебиторской задолженности, проведены по счету 68.14 «Расчеты по налогам и сборам», а также принимая во внимание то, что все договоры предприниматель заключил с одним лицом – организацией-контрагентом, в котором имел право подписи финансовых документов, а его супруга - осуществляла бухгалтерский учет финансовых операций, счел обоснованными выводы судов первой и апелляционной инстанций о том, что поступившие на расчетный счет предпринимателя денежные средства не носят возвратный характер и признал правильным вывод налогового органа о получении предпринимателем внереализационного дохода, подлежащего обложению единым налогом, с применением налоговой ставки 15% (постановление ФАС Уральского округа от 10.03.2010 № Ф09-1353/10-С3).

Т.М. Иванова, начальник правового отдела

УФНС России по Оренбургской области

СПБ Банк подает обращение в OFAC для разблокировки иностранных активов

Обратившись в OFAC, инвесторы смогут получить индивидуальную лицензию, чтобы перевести замороженные активы в организации, которые не попали под санкции, и вернуть доступ к заблокированным иностранным бумагам.

Курсы повышения

квалификации

20

Официальное удостоверение с занесением в госреестр

Рособрнадзора

Бухгалтер маркетплейса

72 ак. часа Удостоверение в госреестре ФИС ФРДО9 900 ₽28 600 ₽

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

140 ак. часов Удостоверение в госреестре ФИС ФРДО9 900 ₽24 200 ₽

ФСБУ-2024, что бухгалтеру перестроить в работе: Аренда, НМА, ОС, Капвложения, Документооборот, Запасы, Инвентаризация

144 ак. часа Удостоверение о повышении квалификации на 144 ак.ч.9 900 ₽20 900 ₽

Госдума хочет отправить многодетных матерей на досрочную пенсию

Депутаты собираются дать право женщинам с тремя детьми выходить на пенсию с 54 лет, а кто родил четыре ребенка — с 52 лет.

Как банки проверяют бизнес + образцы ответов на запросы

Банкам поручено проверять клиентов и их операции по антиотмывочному закону 115-ФЗ. Компании и ИП могут получить в любой момент запрос о предоставлении документов и пояснений. В разных случаях требования разные. Рассказываем, что, когда и зачем вправе просить банк и как составить ответы, чтобы избежать блокировки счетов.

За что в 2024 году бухгалтера привлекут к ответственности: штрафы, уголовка, субсидиарка

399 ₽1 950 ₽

Кого могут обвинить в дроблении бизнеса в 2024 году

399 ₽1 950 ₽

Налоговые льготы для ИП в 2024 году

399 ₽1 950 ₽

У судов может появиться информационная система по работе с коллективными исками

С помощью новой информационной системы коллективных исков потенциальные участники процесса смогут присоединиться к делу, а также следить за его ходом и действиями своих представителей.

Как учесть доменное имя сайта в качестве НМА

По ГК сайт является программным продуктом и относится к результатам интеллектуальной деятельности (п. 1 ст. 1225). При соответствии установленным признакам они выступают нематериальными активами.

📝 Амнистия за дробление, возможно, будет после декларирования всех подконтрольных компаний

Добровольный механизм декларирования взаимосвязанных юридических лиц позволит властям определить, кто подпадет под амнистию.

Бухгалтерская отчетность организации - 2024

Сертификат4 900 ₽12 900 ₽

Учет и налогообложение в строительстве

Сертификат4 900 ₽18 999 ₽

НДС: расчет, декларация, 1С

72 ч. Клерк Сертификат3 690 ₽16 000 ₽

Покайся-сознайся. Новый механизм амнистии бизнеса за дробление

Аппарат бизнес-омбудсмена предложил механизм проведения амнистии бизнеса за дробление.

Власти хотят увеличить НДФЛ для тех, кто зарабатывает 1 млн руб. в год. Мнение властей и бухгалтеров

В России хотят изменить прогрессивную шкалу налогообложения. Президент Владимир Путин предложил подумать над увеличением налоговой нагрузки на людей с более высокими доходами. Власти планируют поднять ставку НДФЛ до 15% для россиян с годовым доходом от 1 млн руб., или примерно от 83,3 тыс. в месяц.

Алексей Иванов рассказал как блог на Клерке помог компании «Мое дело» выйти из кризиса. В костюме фирмы Adidas

Стратегии монетизации контента на платформе «Клерк» с использованием вебинаров, рассылок и лит-магнитов.

С серой зарплатой будут бороться комиссии

Как бы ни старалось государство снизить административную нагрузку и сделать незаметным для бизнеса необходимый для обеспечения безопасности контроль (для этого даже фразу придумали «регуляторная гильотина»), избежать комиссий не удаётся.

Криминальный электромобиль из Тольятти, а также крышесносная ИИ-ассистентка от OpenAI

Все самые важные и интересные финансовые новости в России и мире за неделю: Яндекс стал на две трети российским, банк Юникредит подготовили к ощипыванию, Ревущий котенок вернул мемность в акции, исход ИИ-безопасников из OpenAI, а также приговор разработчику Open Source кода для крипто-миксера Tornado Cash.

Минфин хочет, чтобы аудиторы страховали свою ответственность перед клиентами

Пока что аудиторские компании не обязаны страховать свою ответственность, они могут делать отчисления в компенсационный фонд СРО или обращаться добровольно за страховкой.

17 мая в 13:33 Налоговые проверки

17 мая в 13:33 Налоговые проверкиПродажа авто учредителю по цене ниже рыночной: сколько доначислят налоговики

17 мая в 12:09 Валютный контроль

17 мая в 12:09 Валютный контрольВалютный контракт до 1 млн рублей: какие документы предоставить в банк для контроля. Мини-курс

16 мая в 15:02 Отчетность в СФР

16 мая в 15:02 Отчетность в СФРТехнический сбой в СФР: кто отвечает за несдачу ЕФС-1

КЭП, ПЭП и НЭП: как бизнесу подписывать документы различными видами электронной подписи

Электронный документооборот (ЭДО) невозможен без электронной подписи (ЭП), которая верифицирует отправителя, придает юридическую значимость, а также гарантирует, что документ не был изменен после подписи.

Офис Клерка номинирован на премию Best Office Awards 2024

Объявлены проекты-номинанты премии Best Office Awards 2024. Награждение победителей премии состоится 31 мая в MTC Live Hall финале форума

Иностранные компании и ИП из ЕАЭС будут платить НДС при онлайн-продаже товаров российским физлицам

При продаже товаров физлицам через электронные площадки продавцами из стран ЕАЭС местом реализации будет считаться Россия. В этой связи такая онлайн-торговля будет облагаться НДС в России.

Что ест бухгалтер. Вкусная еда и прогулки по Москве

Добрый день, коллеги! Расскажу, что у меня было на обед в выходные, а также поделюсь фотографиями с интересных прогулок.

🔥 Уже завтра бухгалтеры узнают, за что их могут привлечь к субсидиарной ответственности

Узнай все про субсидиарную ответственность бухгалтера, чтобы не допустить ошибок и свести риск субсидиарной ответственности к нулю.

Как отразить в учете на УСН «доходы минус расходы» расходы по чекам от директора за прошлые годы. Мини-курс

Директор принес бухгалтеру чеки на материалы за 2021 и 2022 год. Что с ними делать, можно ли принять их к учету в 2024 году? Как поступить, рассказываем в сегодняшнем мини-курсе.

Главный бухгалтер с функцией финансового директораЗарплата не указана Санкт-Петербург МедПроф

Главный бухгалтер с функцией финансового директораЗарплата не указана Санкт-Петербург МедПроф Бухгалтер на первичную документациюот 75 000 ₽ до 75 000 ₽ Красногорск Стройсистемкомплект, ООО

Бухгалтер на первичную документациюот 75 000 ₽ до 75 000 ₽ Красногорск Стройсистемкомплект, ООО Бухгалтерот 70 000 ₽ до 90 000 ₽ Москва Автопрогресс

Бухгалтерот 70 000 ₽ до 90 000 ₽ Москва Автопрогресс

Какие налоги платят в Грузии и сложно ли это делать?

Грузия — одна из самых популярных стран для релокации у россиян. Сюда можно переехать только по загранпаспорту, снять жилье стало дешевле, а большинство релокантов платят всего 1% налога после открытия ИП. Вместе с экспертами гайд разобрался с тем, какие налоги нужно платят и кому доступны сниженные ставки.

Интересные материалы

Центробанк определит параметры кредитных каникул для бизнеса

Механизм кредитных каникул сделают постоянным, особые условия получат представители малого и среднего бизнеса.

Начать дискуссию