Налоговая и трудинспекция объединились: ищут признаки трудовых отношений в работе с самозанятыми. Самозанятых и руководителей компаний, которые работают с ними, с конца прошлого года стали чаще вызывать на допросы. Читайте нашу подробную инструкцию о том, как правильно оформить отношения с самозанятыми. В конце статьи — готовый шаблон договора.

Что анализирует налоговая в отношениях с самозанятыми

Чтобы выявить подмену трудовых отношений договорами с самозанятыми, ФНС разработала скоринговую систему, с помощью которой налоговики анализируют:

- периодичность и источник выплат;

- сколько заказчиков у самозанятого;

- резкое уменьшение количества сотрудников в компании и отчётов по зарплате.

В режиме реального времени система определяет организации, вызывающие подозрения. Если компания попала в зону риска, налоговики запрашивают документы, вызывают на допросы, проводят встречные проверки и беседы с самозанятыми, которых привлекает эта компания.

Самозанятые стали массово получать письма от налоговой. Их приглашают для дачи пояснений по конкретной компании. Приглашают с ведома Центрального аппарата, поскольку все вызовы в налоговую самозанятых должны быть согласованы (письмо ФНС № ЕД-4-20/7915@ от 24.04.2019).

Самозанятым задают каверзные вопросы. Например, спрашивают, когда они устроились на работу в компанию, что входит в их должностные обязанности. Порой самозанятые не придают этому большое значение и перечисляют, что фактически делали. Не уточняют, что сами решают, как делать работу и в какие сроки, а заказчику передают только результат. В результате в протоколе допроса это выглядит как перечень должностных обязанностей.

Если налоговая установит, что сотрудника заставили оформиться как самозанятого под угрозой увольнения, то заказчику грозит штраф в размере от 10 000 руб. до 100 000 руб. по ст. 5.27 КоАП РФ. Помимо этого придётся заплатить все зарплатные налоги, штраф 40% от суммы вовремя не оплаченных налогов, а также сдать недостающие отчёты.

Как проверить себя на предмет рисков

ФНС опубликовала признаки подмены трудовых отношений в письме № АБ-4-20/13183@ от 16.09.2021:

- обязательное условие заказчика — исполнитель должен быть зарегистрирован в качестве самозанятого;

- самозанятые распределены на объектах, маршрутах в зависимости от производственной необходимости;

- время работы и отдыха определены заказчиком, а не устанавливаются самозанятым самостоятельно;

- заказчик руководит и контролирует работу самозанятых на объектах и маршрутах;

- заказчик покупает расходники и инвентарь для самозанятого. Обычно самозанятый сам обеспечивает себя всем необходимым;

- порядок оплаты услуг и работ самозанятого не отличается от порядка, предусмотренного для сотрудников компании.

Сами по себе ежемесячные выплаты самозанятым — ещё не доказательство трудовых отношений. Определять это будут по совокупности признаков.

Что проверить в отношениях с самозанятыми

Главное в работе с самозанятым — их независимость. Они не подчиняются внутреннему распорядку компании, не занимают какие-либо должности, заказчик не контролирует каждый шаг исполнителя. Самозанятые не выполняют трудовые обязанности и передают не навыки, а только результат работы. У компании перед самозанятым нет обязательств работодателя: предоставлять отпуска, оплачивать больничные, компенсации и пособия.

Следовательно, в договорах, актах и чеках не должно быть ничего такого, что характерно для взаимоотношений работодателя и работника. Обычно у налоговой вызывают вопросы следующие аспекты.

Оформление договора

Компании взаимодействуют с самозанятыми на основании гражданско-правовых договоров. По закону трудовое законодательство не распространяется на отношения по договорам ГПХ (ст. 11 ТК РФ). Поэтому в договоре с самозанятым не должна использоваться терминология из Трудового кодекса.

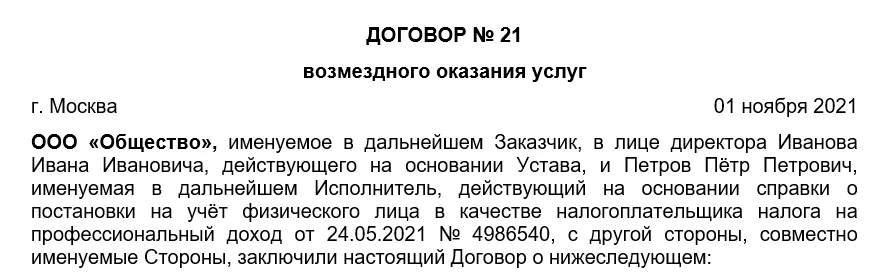

Вводная часть договора. Проверьте, чтобы самозанятый звучал в договоре, как исполнитель или подрядчик. Не должно быть — работник или сотрудник.

Самозанятый, как и остальные предприниматели, зарегистрирован в налоговых органах и является плательщиком налога на профессиональный доход. У него есть справка о постановке на учёт. Поэтому, если вы не запросили её перед подписанием договора — запросите у самозанятого, а реквизиты пропишите в договоре.

Вот пример вводной части договора:

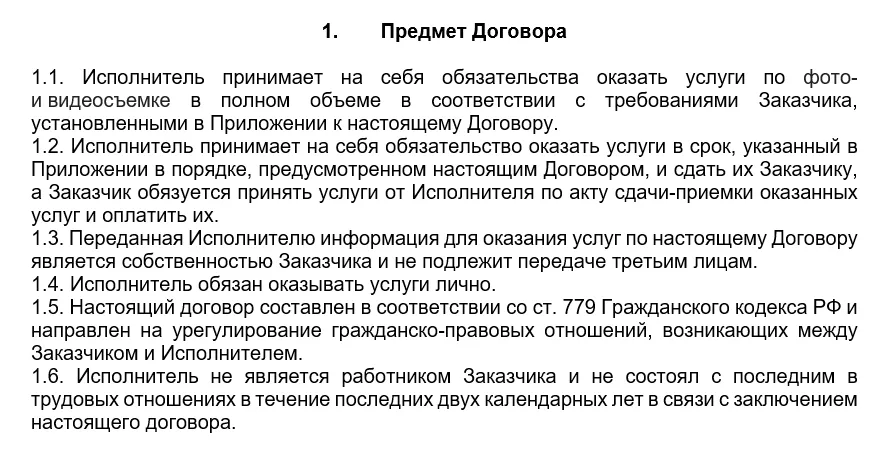

Предмет договора. Если в договоре с самозанятым написано, что исполнитель оказывает услуги, лучше напишите подробно, какие услуги. Налоговикам не нравится, когда в договоре отсутствует чёткий предмет договора.

Проверьте, чтобы не было ссылок на должностные инструкции и корпоративные договоры.

Избегайте формулировок про системность выполнения услуг и бессрочность. Эти признаки характерны для трудовых отношений — сотрудники компании каждый день выполняют работу пока не уволятся. Самозанятых же привлекают на разовые работы, которые они выполняют в определённый срок.

Пересмотрите в договоре условие про место работы. В трудовых договорах место работы сотрудника — адрес нахождения офиса компании, если сотрудник не работает удалённо. Для самозанятого место работы может быть сегодня одно завтра другое, поэтому безопаснее совсем убрать этот пункт из договора.

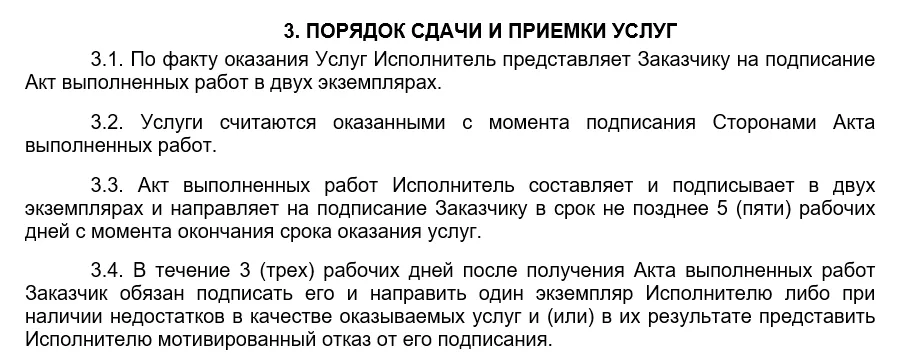

Порядок сдачи и приёмки услуг. Самозанятый, как все предприниматели, должен передать заказчику результаты работы и оформить это документально. Поэтому в договоре пропишите какие документы самозанятый должен оформить, в какие сроки и сколько экземпляров передать. Чаще самозанятые используют акт выполненных услуг (работ).

Важно, что услуги считаются выполненными и будут оплачены заказчиком с момента подписания акта выполненных работ. В трудовых отношениях по-другому — сотрудник получит заработную плату независимо от результата работы.

Цена и порядок расчёта. Оплата за работу самозанятого — это вознаграждение. Проверьте, чтобы не было таких формулировок как заработная плата или оплата труда.

Периодичность выплат может быть после каждой выполненной работы или единоразово за месяц. Главное, чтобы не было оплаты как штатному сотруднику, — аванс и окончательный расчёт. И старайтесь не оплачивать услуги самозанятого в один день с выплатой зарплаты.

Условие о периодичности укажите в договоре.

Иные условия. Самозанятый может потерять статус самозанятого, если сам снимется с учёта или превысит порог доходов 2,4 миллиона рублей. Если он не сообщит вам об этом вовремя, можно получить большие штрафы. Поэтому регулярно проверяйте статус самозанятого на сайте ФНС.

Посмотрите, есть ли в договоре ответственность самозанятого за несвоевременное уведомление о снятии с учёта. Если нет, укажите, что самозанятый обязан сообщать об утере статуса, а в противном случае компенсирует вам все затраты.

Как оформить отношения с самозанятым

И избежать повышенного внимания ФНС

Получите шаблон договора, в котором уже учтены риски!

Оставьте заявку в форме ниже, и мы вышлем вам шаблон.

Оформление первичных документов

По закону обязательный документ при работе с самозанятым — чек из приложения налоговой «Мой налог». Организации и ИП не вправе учитывать расходы без этого чека.

На практике предприниматели стараются оформлять дополнительно отчёты и акты выполненных работ (услуг), чтобы закрепить документально периоды, объёмы и расчёт стоимости работ (услуг). Подписывать акт не обязательно, но и не запрещено, — на это указала ФНС в письме от 20.02.2019 № СД-4-3/2899.

Проверьте, чтобы в первичных документах не было никаких формулировок из трудового законодательства: работник, трудовые обязанности, заработная плата.

В чеке и акте обязательно должно быть наименование услуги или работы, как в договоре. Если будет написано просто «Услуги» или «Работы», это вызовет вопросы у налоговиков. Они попросят перечислить, что конкретно делал исполнитель. Если в акте работы разделены на несколько пунктов, попросите самозанятого в чеке тоже расписать по позициям, как в акте. Требуйте, чтобы самозанятый оформлял все документы своевременно, вместе с чеком.

Расчёт вознаграждения

Вознаграждение должно быть объяснимым и на уровне рыночных цен. Поэтому, если в актах с самозанятым указана фиксированная оплата, без расшифровки, пересмотрите расчёт вознаграждения. Укажите все условия, которые влияют на расчёт стоимости работы самозанятого.

Например, если вы нанимаете водителя Газели, размер его оплаты по рынку зависит от нескольких факторов — количества часов или километража, типа авто. Поэтому в акте все эти условия должны быть показаны как составляющие расчёта вознаграждения за услугу перевозки.

С кем работает самозанятый

Налоговая начинает сомневаться, когда видит, что самозанятый работает с одним единственным заказчиком долгое время. Это не доказательство подмены трудовых отношений, но чтобы подстраховаться, уточните у исполнителя этот момент. И по возможности работайте с теми, у кого есть и другие заказчики.

Что делать, если налоговая требует пояснения и вызывает на допрос

Важно соблюдать формальные условия работы с самозанятым — оформить договор и первичные документы. Но если вы не можете ответить на вопрос почему физлицо не в штате и подтвердить это обстоятельствами и деловой целью, то правильно оформленные документы не помогут в споре с налоговой. Минфин в письме от 03.12.2021 № 03-11-11/98272 разъясняет, что налоговая смотрит не только, как оформлены документы, но и выполнял ли самозанятый трудовые функции.

При работе с самозанятым должна быть объяснимая деловая цель. Ведь если на допросе в налоговой он скажет, что под угрозой увольнения его заставили зарегистрировать самозанятость, то исход дела будет не в вашу пользу, даже если есть чек и акты выполненных работ. Поэтому вам и самозанятому надо пояснить налоговой, почему удобнее работать в таком формате.

Например, самозанятый может сказать, что работает одновременно с несколькими заказчиками и хочет самостоятельно регулировать время работы и отдыха, уровень заработка. А вашим аргументом может быть, что вам удобней и дешевле нанимать людей с разными навыками под разные задачи. Кроме этого задачи не простаивают по причине болезни сотрудника — всегда найдётся самозанятый, который сделает их. В такой ситуации обе стороны сделки — самостоятельные и добросовестные предприниматели, которые вовремя и в полном объеме платят налоги.

В целом не стоит бояться работы с самозанятыми. Если вы правильно оформляете документы и не скрываете трудовые отношения — это ничем не грозит, даже если у налоговиков возникнут вопросы и вас или подрядчика-самозанятого вызовут на беседу.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Начать дискуссию