Любая налоговая проверка — особенная. Она зависит от того, чем вы занимаетесь и что хотят найти инспекторы. Узнайте, что интересует налоговиков, кого проверяют чаще всего и к чему надо быть готовым, если в офис пришли с проверкой.

Кого проверяют

Проверяют всех, но чаще всего предпринимателей и организации, которые находятся в зоне риска. Налоговая составила документ, которым руководствуется при проведении проверок. По нему же можно самостоятельно проверить, попадает ли бизнес в зону повышенного риска. Особое внимание со стороны налоговой вызывают:

- те, кто платит существенно меньше налогов, чем в среднем по отрасли;

- те, кто показывают в отчётности убытки на протяжении нескольких отчётных периодов;

- те, кто отражают в отчётности большие суммы вычетов за период;

- те, у кого расходы растут в разы быстрее, чем доходы;

- те, кто платит сотрудникам зарплаты намного ниже, чем в среднем по отрасли;

- те, кто не один раз был близок к тому, чтобы превысить порог доходов, дающий право использовать специальный налоговый режим;

- индивидуальные предприниматели, которые показывают в отчётности сумму расхода, максимально приближенную к сумме своего дохода за календарный год;

- те, кто заключает договоры с контрагентами-перекупщиками или посредниками, не имея для этого весомых оснований;

- те, кто подозревается в сдаче недостоверной отчётности и по запросу налоговой не предоставил необходимые документы;

- те, кто регулярно меняет место нахождения и мигрирует между налоговыми органами;

- те, чей уровень рентабельности по данным бухгалтерской отчётности сильно отличается от уровня рентабельности в среднем по отрасли;

- те, кто работает с недобросовестными контрагентами, например фирмами-однодневками, заключает сомнительные сделки, регулярно переводит деньги на счета физических лиц, сотрудничает с банками, у которых сомнительная репутация.

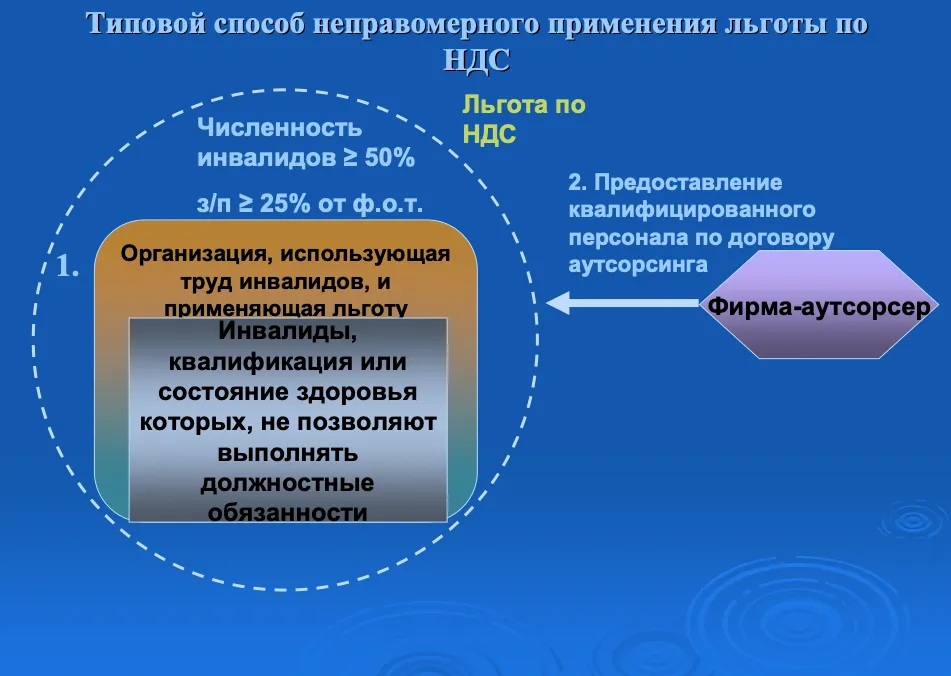

Налоговая иллюстрирует, как работает мошенническая схема с фирмами-однодневками

Екатерина Кузнецова, генеральный директор ООО «ПБУ», специалист в области налоговых споров:

«Чаще всего проверяют организации, которые работают с НДС и занимаются торговлей, например крупным оптом или поставками оборудования, а также строительством.

Бывает и так, что налоговая выявила схему, которой пользуются все компании отрасли, и начинает их проверять. Например, недавно так было с теми, кто занимается сельским хозяйством».

Так, по мнению налоговой, предприниматели незаконно используют льготы по уплате НДС

Светлана Ковалевская, эксперт системы «Актион Бухгалтерия»:

«Налоговые инспекторы могут заподозрить в мошенничестве тех, кто оформляет договоры с сомнительными компаниями или ИП. Чаще всего инспекторы вычисляют взаимозависимость по учредителям и директору, причём учитывают и родственников. Сделки с взаимозависимыми организациями выявляют по счетам-фактурам в декларации по НДС и банковским выпискам. Наиболее критичными считаются операции с зависимыми организациями на общей системе налогообложения на сумму более пяти млн руб. А сделки с взаимозависимыми компаниями на специальном режиме — независимо от суммы.

В сделке с зависимым контрагентом инспекторы будут искать незаконную налоговую экономию. Например, компания получает займы от зависимого контрагента. Проценты не платит, но включает их в расходы. Инспекторы посчитают расходы необоснованными. Есть риск, что судьи поддержат налоговиков.

Если компания работает на упрощёнке, налоговики сверяют доходы в декларации с данными по банковской выписке. Кроме этого инспекторы выявляют ситуацию, когда доходы неоднократно приближаются к лимиту в 150 млн руб. в год. Чтобы снизить риски, проверьте, все ли поступления на счёт, которые считаются доходами, вы включали в расчёт налога. Если выявили неучтённые суммы, доплатите недоимку и пени.

Ещё один риск на упрощёнке — дробление бизнеса. Дробление бизнеса должно быть экономически обоснованным. При этом безопаснее, чтобы компании или ИП группы вели разную деятельность. Например, одна компания — оптовую торговлю, другая — розничную. Также дробление не должно быть формальным: все компании и ИП группы должны вести реальную деятельность».

Что проверяют

При выездной налоговой проверке обычно изучают, как предприниматель вёл учёт последние три года. Налоговую интересует реальность поставок и выполнения работ контрагентами, которые имеют признаки фирм-однодневок или транзитных организаций. Налоговики изучают договоры и банковские операции, проводят допросы свидетелей, например сотрудников проверяемого лица и контрагента, анализируют движение транспорта, если компания занимается поставкой товаров или оборудования, проверяют пропуска и допуски сотрудников.

Кроме этого налоговая может посмотреть, какая часть контрактов была отдана на субподряд и был ли получен экономический эффект от такой сделки.

Проверить могут только то, что прописано в решении о проверке. Лучше ознакомиться с ним перед тем, как налоговый инспектор приступит к работе.

Павел Астапенко, адвокат, руководитель налоговой практики и уголовной практики в сфере экономики, партнёр Адвокатского бюро CTL:

«Налоговую всегда интересуют расходы налогоплательщика, которые она проверяет через поставщиков. С помощью систем контроля налоговики видят, насколько полно и своевременно поставщики исполняют налоговые обязательства, есть ли основания для отнесения их к категории недобросовестных. Налоговая запрашивает у поставщиков информацию о совершённых сделках, опрашивает сотрудников проверяемой организации и компаний-поставщиков, запрашивает у банка информация о движении денежных средств по счетам проверяемого лица и его поставщиков, сопоставляет движение товаров и движение денежных потоков.

На основе этих данных налоговый инспектор анализирует, является ли сделка реальной, мог ли быть товар поставлен поставщиком. Если инспектор посчитает сделку нереальной, налогоплательщику откажут в применении вычетов по НДС, а также, возможно, в расходах, которые учитываются при исчислении налога на прибыль или НДФЛ».

Светлана Ковалевская, эксперт системы «Актион Бухгалтерия»:

«Прежде всего налоговики назначают проверку из-за разрывов по НДС. Это означает, что поставщик не отразил счёт-фактуру в декларации, не отчитался или сдал нулевую отчётность. Возможны и сложные разрывы: когда налоговая не смогла выявить разрывы с непосредственным поставщиком, но подозревает, что компания организовала цепочку сомнительных сделок, чтобы заявить незаконные вычеты или завысить их сумму.

Также бывают ситуации, когда поставщики сдают декларацию по НДС и отражают реализацию, но не платят налог в бюджет. Эти случаи налоговики также отслеживают».

Екатерина Кузнецова, генеральный директор ООО «ПБУ», специалист в области налоговых споров:

«В моей практике в строительных организациях налоговая ищет доказательства того, что либо работы не выполнялись вообще, либо были выполнены собственными силами. Например, в одном деле сотрудники дали показания, что работы выполняли строительные бригады из Белоруссии. С ними договаривался лично директор проверяемой организации, и рабочие бригады ходили в бронированной спецодежде, которую им выдавали в проверяемой организации. Налоговики сочли это нарушением, и применили санкции к проверяемой организации.

В другой компании менеджеры несколько раз летали в командировки в Китай и вели переговоры с китайским поставщиком, а по документам товар покупался в России. В ходе проверки налоговики проанализировали командировочные удостоверения, допросили этих сотрудников. В результате налоговая сделала вывод о завышении стоимости закупки».

Как подготовиться к проверке

Не о всех проверках налоговики предупреждают заранее. Поэтому лучше подстраховаться и выстроить ежедневную работу так, чтобы в случае проверки к вам было меньше вопросов. Вот что можно сделать.

Следить за порядком в документах

Надо вовремя собирать акты и накладные, хранить все документы по правилам или использовать электронный документооборот. Это позволит быть уверенным, что бумаги в порядке и у налоговой не может быть серьёзных претензий к бизнесу.

Выйти из зоны риска

Чтобы не попасть под внимание налоговой, лучше периодически сверяться с перечнем, разработанным налоговиками. Чтобы не попасть в зону риска, рекомендуем следить за рентабельностью, не укрываться от налогов, платить сотрудникам официальную зарплату, отражать в отчётности фактические доходы и расходы.

Проверять контрагентов

Много проверок — встречные. Поэтому лучше внимательно следить за теми, с кем работает предприниматель или компания, и выбирать добросовестных поставщиков. Нового партнёра по бизнесу можно проверить на благонадёжность с помощью сервисов на сайте налоговой или платных инструментов от других компаний.

Проводить учебные проверки

Предприниматель может самостоятельно проводить учебные проверки, чтобы вовремя обнаружить недочёты в документообороте, которые наверняка привлекут внимание налоговиков, и устранить их.

Не лишним будет периодически проверять обработку первичных документов и порядок взаиморасчётов, делать сверки с контрагентами, обновлять и совершенствовать программное обеспечение для ведения учёта.

Как вести себя во время проверки

От того, как собственник бизнеса или сотрудник ведёт себя во время проверки, общается с проверяющими и работает с документами, напрямую зависит то, сколько в итоге придётся заплатить государству. Поэтому лучше действовать так.

Удостовериться в законности проверки

Надо убедиться, что в офис пришёл действительный сотрудник налоговой, а не человек с улицы. Для этого можно проверить документы налогового инспектора: паспорт, служебное удостоверение.

Любая проверка должна проходить по правилам, с ними можно ознакомиться на сайте налоговой.

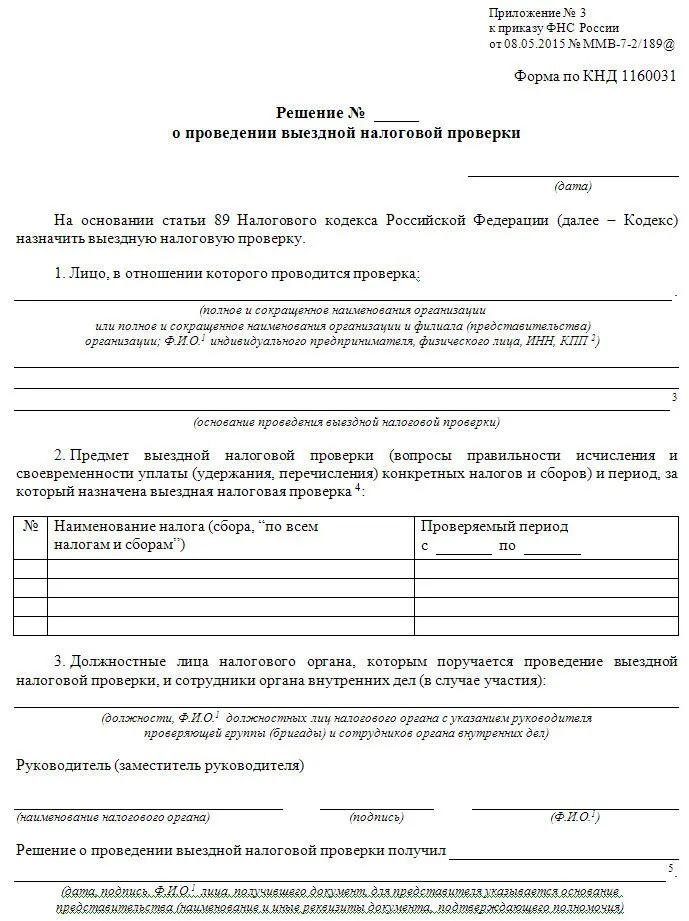

Узнать, что проверяют

Перед началом проверки налоговый инспектор выдаёт предпринимателю решение о проверке. В нём чётко указано, что именно налоговики проверяют. Чтобы они не позволяли себе лишнего, предпринимателю лучше не предоставлять проверяющим других документов, которые они проверять не в праве. Если налоговая пришла проверять НДС, лучше ограничить проверяющим доступ к документам, которые не имеют отношения к делу.

Так выглядит решение о налоговой проверке, которое получает предприниматель

Провести уборку в офисе

Нужно навести порядок в офисе: выбросить старые записи, ежедневники, блокноты, удалить старые файлы с компьютеров и убрать из автозапуска мессенджеры вроде Ватсаппа, Телеграмма, Аутлука и программ для внутренней переписки.

Екатерина Кузнецова, генеральный директор ООО «ПБУ», специалист в области налоговых споров:

«Налоговики обязательно осматривают компьютеры. Запускать такие приложения заставить не могут, но если они запустятся автоматически, то могут и посмотреть».

Назначить ответственных

Лучше поручить работу с документами, которые необходимы при проверке, ответственному сотруднику — так не будет путаницы и утечки информации, зато будет контроль. Ответственным сотрудником может быть главный бухгалтер, директор подразделения, собственник бизнеса.

Проинструктировать сотрудников

Работники компании должны понимать, как общаться с инспектором, если тот решит провести допрос или заведёт неформальный разговор. Сотрудники имеют право вовсе не общаться с инспектором — они не несут ответственности за такой отказ. То есть имеют законное право не свидетельствовать против себя самого, как и сказано в Конституции.

К допросам надо готовиться, продумывать вероятные вопросы и ответы, а на сам допрос лучше приходить с юристом.

Руководителю и главному бухгалтеру также не надо забывать о нормах делового поведения. Если инспектору не понравится, как общаются с ними работники проверяемой компании, он может более пристрастно проводить проверку и выискивать самые мелкие недочёты.

Павел Астапенко, адвокат, руководитель налоговой практики и уголовной практики в сфере экономики, партнёр Адвокатского бюро CTL:

«Самая первая и универсальная для всех налогоплательщиков рекомендация — это корректное поведение. Нельзя хамить налоговому инспектору и вести себя вызывающе. Казалось бы, это совершенно обычные вещи и даже не из области налогового права. Однако на практике часто бывает, когда возмущённый директор или главный бухгалтер пытается поставить на место налогового инспектора.

Один из таких конфликтов закончился для налогоплательщика очень плачевно: по результатам проверки компании доначислили огромные суммы к уплате. Причём они в 40 раз превышали показатели, полученные на предпроверочном анализе. А ещё против первых лиц организации возбудили уголовное дело по статье 199 Уголовного кодекса».

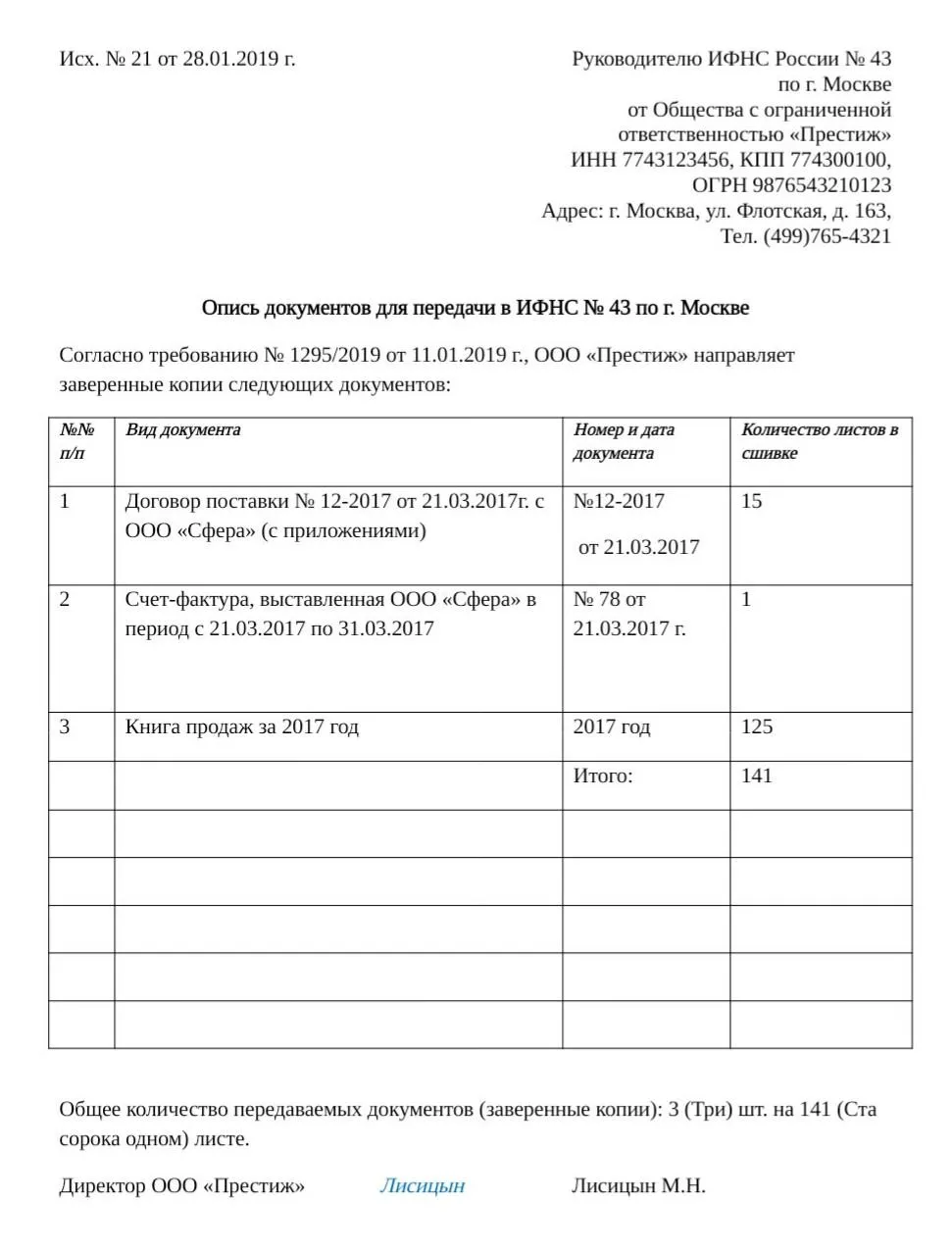

Составить опись

На все бумаги, которые передаются проверяющим, надо составить подробную опись. Так ничего не потеряется, а среди коробок с бумагами будет легче ориентироваться.

Образец описи

Собрать копии

Если проверяемый предоставляет налоговикам оригиналы документов, надо оставить себе копии. Они могут понадобиться в повседневной работе с клиентами или партнёрами.

Следить за сроками

Обычная выездная проверка не может длиться более двух месяцев. В некоторых случаях срок может быть продлён до четырёх или шести месяцев — это законно. Например, если предприниматель считается крупнейшим налогоплательщиком или он не представил проверяющим документы по запросу в указанный срок.

На то, чтобы составить акт по результатам выездной налоговой проверки, у проверяющих есть два месяца.

Если предприниматель или сотрудник заметил нарушение, можно обратиться в суд. Однако в последнее время судебная практика показывает, что подобные иски часто решаются в пользу налоговых органов.

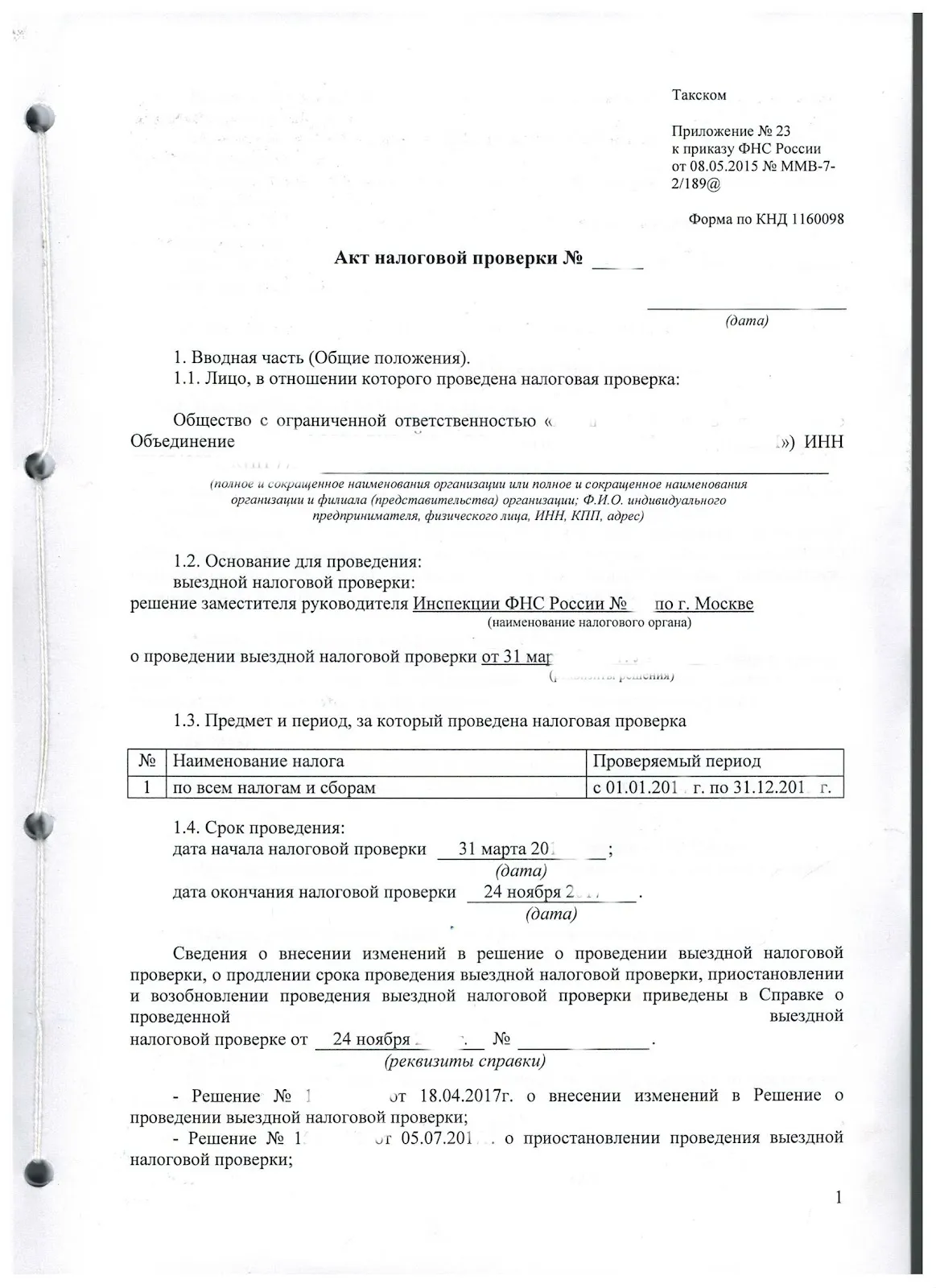

Получить акт

По результатам проверки налоговики составляют акт. Лучше проверить, чтобы он был составлен по всем правилам, тогда проверка будет признана завершённой.

Акт должен быть подписан всеми присутствующими в двух экземплярах. Один из них забирает налоговый инспектор, другой остаётся у проверяемого. Этот документ — главное основание для того, чтобы оспорить результаты проверки, если организация с ними не согласна.

Пример заполнения акта выездной налоговой проверки

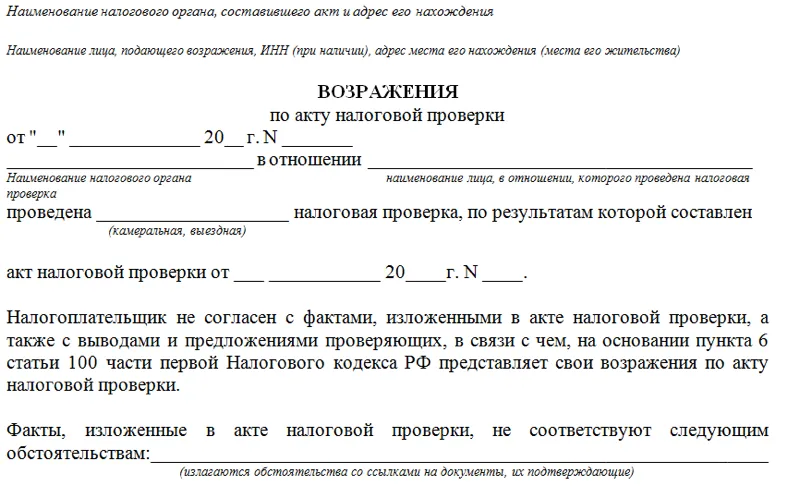

Предприниматели не всегда бывают согласны с актом налоговой проверки и не готовы платить штрафы и доначисления, если считают их необоснованными. Поэтому можно обжаловать акт. Для этого надо оформить возражение — рекомендованная форма есть на сайте налоговой. Направить такое возражение нужно тому налоговому органу, который проводил проверку, в течение месяца после получения акта. Бумажный документ можно отправить по почте или передать лично, электронный документ — через оператора электронного документооборота.

Так выглядит бланк возражения

В течение десяти дней после окончания срока отправки возражений налоговая обязана вынести окончательное решение по проверке или назначить дополнительную проверку, если посчитает возражение целесообразным.

Если организация не согласна с мнением налоговиков, можно подать иск в суд.

Кратко: как подготовиться к визиту налоговой

- Налоговая чаще всего проверяют компании, которые по её мнению находятся в зоне риска. Для предприятий из разных отраслей и на разных режимах налогообложения есть свои критерии оценки.

- При выездной налоговой проверке обычно изучают, как предприниматель вёл учёт последние три года.

- Чтобы у налоговой при проверке было меньше вопросов, проводите учебные проверки — все сотрудники должны знать свои роли и действия.

- Если налоговая пришла с проверкой, надо назначить ответственных, доброжелательно общаться с проверяющими и оперативно предоставлять им необходимые документы.

- Если вы не согласны с результатами проверки, можно составить возражение или обратиться в суд.

Эту статью подготовили для вас специалисты ДелоБанка.

Наш банк создает сервисы, которые позволяют малому бизнесу легко работать и развиваться.

Если вы хотите узнать, как освободиться от рутинных задач и какие сервисы банка помогут эффективнее решать ваши текущие задачи, оставьте контакты и наши специалисты свяжутся с вами:

Начать дискуссию