«Как будут развиваться события – покажет график…»

А. Сапунов

Минувший год был по истине «бычьим» для рынка акций. С начала запуска торгов в январе 2009 года по настоящее время рынок увеличил свою капитализацию по индексу РТС на 210%, с 632 пунктов до 1335,35 пунктов (на 13:47 мск 03/12/2009 г.). Купившие в начале года акции ряда эмитентов инвесторы могли за это время удвоить, утроить, а кое-где и учетверить свои вложения. Это были 11 месяцев сильного «бычьего» тренда.

Конечно, сейчас перспективы вложения в рынок весьма туманны. Во-первых, нормальной коррекции к росту до сих пор так и не было. Во-вторых, в марте следующего года станут прозрачными данные о последствиях денежных вливаний в экономику нашей страны. Там многое может проясниться. В третьих, многие бумаги сейчас торгуются по докризисным ценам, а с трибун СМИ цитируются аналитическая «перекупленность».

Можно было еще написать пару причин, почему потенциальному инвестору биржи стоит призадуматься. В то же время все те, кто, испытывая страх, размещали свои кровные в акции российских предприятий, уже пожинают неплохие плоды. В свою очередь, все те, кто собирался участвовать в восстановлении российской экономики своими деньгами, так до сих пор и собираются. Ну никак им никто не скажет точно, что кризис кончился! А значит, инвестор не хочет принимать ответственность за свои решения, ожидая «зеленого света» из какого-нибудь авторитетного источника, которые в последнее время используют тактику «плохой-хороший»: например, Минфин утверждает, что не кончился кризис, а ЦБ РФ говорит о том, что все позади. В результате, люди сомневаются и не движутся… Хотя кто сказал, что место, где зарыт клад, должно быть освещено в программе «Время»

Как поступить, когда вокруг тебя все зарабатывают на росте рынка, а ты сидишь и давишься желчью в ожидании того, что наконец-то у соседа все отнимут… Кто отнимет??? Кроме того, миф о надувательстве на бирже тоже никто не отменял. А то, что инвестиции направлены на получение прибыли за год больше, чем в банке, и тут без риска никак не обойтись, инвестор при принятии стартового решения напрочь игнорирует.

Но все же, если есть свободные средства, сильные ожидания по восстановления экономики заставляют инвесторов держать руку на пульсе биржевых котировок, тем самым используя любой откат цен в качестве попытки купить акции и прочие инструменты дешевле.

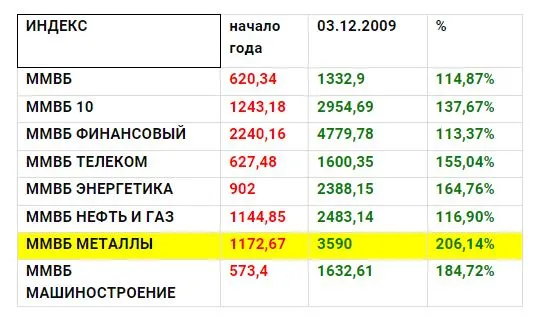

Принимающий инвестиционное решение инвестор смотрит на годовые показатели отдельных секторов фондового рынка, и вот что он видит:

При этом если сравнить результаты годового роста за прошедшие периоды, например, по тому же индексу ММВБ, то картина будет вот такая:

По индексу РТС данных я нашел больше, потому здесь ситуация выглядит несколько иначе:

Получается, что и в первом, и во втором случае большинство фондовых годов заканчивается ростом индексов, при этом среднегодовой рост по индексу ММВБ составляет 55,12%, по индексу РТС этот же показатель равен 83,67% - такая разница достигается из-за падения курса доллара к рублю в периоды биржевого роста.

Таким образом текущий год уже в два раза больше своего среднего значения по индексу РТС. Теперь стоит разобраться с «новогодними ралли», подсчитаем по индексу ММВБ величину всех движений по закрытию индекса на последний день ноября и по закрытию этого же индекса на последний день декабря:

Конечно, индекс ММВБ еще молод, чтобы всего 9 данных брать за статистическую совокупность, и на них что-то считать, но действительно 7 из 9 декабрьских месяцев являются растущими, да еще и в половине случаев рост больше, чем среднемесячный!!!

Итак, вероятность «новогоднего ралли» весьма высока. Посмотрим, что скажет технический анализ:

Очевидно, что на рынке сейчас наблюдается боковая тенденция. В случае прорыва диапазона наверх мы можем увидеть индекс ММВБ вблизи отметки 1570 пунктов или 15% роста. Если же ралли не удастся, то можно будет увидеть рынок ниже отметки 1050 пунктов по индексу ММВБ. Кроме того, если есть пожелания инвестировать на бирже, то стоит принять во внимание также и то, что у нас длительные каникулы. 10-ти дневный перерыв на российском рынке произойдет в тот момент, когда на американской бирже уже все будет торговаться. А это в наше нестабильное время – очень и очень большой риск.

Комментарии

3