СУТЬ ОБСУЖДЕНИЯ

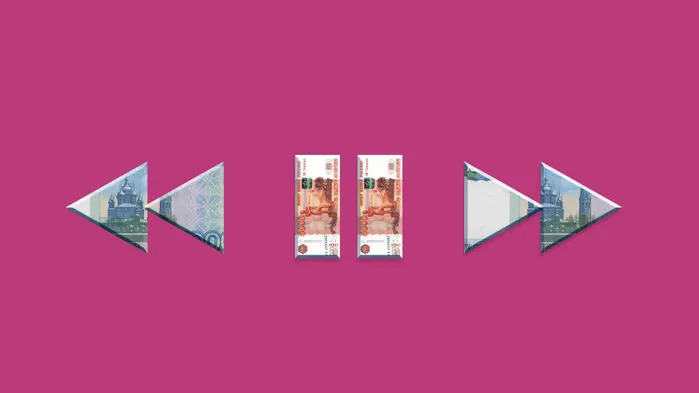

С этого года из списка налоговых доходов и расходов исчезли курсовые разницы по авансам в иностранной валюте - причем как по полученным, так и по выданным. И поэтому появился вопрос, какой курс ЦБ РФ нужно брать при признании в налоговом учете валютных доходов или расходов, оплаченных авансом: на дату уплаты аванса или на дату признания дохода (расхода)?

АНАЛИЗ СИТУАЦИИ

Поправки в НК РФ отменили переоценку полученных и выданных авансов, выраженных в иностранной валюте <1>. Однако валютные доходы (расходы) по-прежнему надо пересчитывать в рубли по курсу ЦБ на дату признания этих доходов (расходов) <2>. А при использовании метода начисления дата признания доходов (расходов) не совпадает с днем получения (уплаты) авансов.

Если прямо следовать нормам Налогового кодекса, то с момента перечисления (получения) аванса и до момента приобретения товара (его реализации) никаких курсовых разниц отражать не нужно - ни в доходах, ни в расходах. Но вот сумму выручки по товарам, оплаченным авансом, надо определять по курсу ЦБ на дату реализации <3>. Точно так же стоимость заранее оплаченных товаров надо пересчитать в рубли по курсу на день их оприходования <4>. И получается, что разницу, возникшую из-за различных курсов ЦБ на день уплаты аванса и на день реализации (приобретения) товаров, некуда деть.

Налицо нестыковки норм в Налоговом кодексе. В таких случаях на помощь приходит Министерство финансов, которое уполномочено давать разъяснения по вопросам применения налогового законодательства <5>.

Налоговая служба еще в январе 2010 г. обратилась с запросом в Минфин. В своем Письме ФНС подробно расписала ситуации, которые могут возникнуть у продавца и у покупателя при получении/уплате валютных авансов <6>. У налоговой службы получилось, что продавец должен выручку отразить по курсу ЦБ, действовавшему на дату реализации (даже при 100%-й предварительной оплате). В то время как покупатель определит стоимость приобретенного товара по иному курсу - на дату перечисления аванса. В итоге стоимость приобретения товара у покупателя и сумма выручки от продажи того же товара у продавца будут разные. Из-за таких нелогичностей налоговая служба выступила с предложением внести дополнительные поправки в Налоговый кодекс (как минимум, в ст. 316 НК РФ, посвященную порядку определения доходов).

Ну и, само собой, попросила Минфин подтвердить правильность ее точки зрения. Минфин не заставил себя долго ждать и не согласился с суждениями налоговой службы. На сегодняшний день есть целый ряд однотипных Писем, в которых высказана позиция финансового ведомства <7>. Заключается она в том, что рублевую стоимость валютных авансов не нужно пересчитывать ни на отчетную дату, ни на дату перехода права собственности на товары (то есть на дату признания доходов или расходов).

Причем такой пересчет не потребуется ни продавцу, ни покупателю. Поэтому начиная с 2010 г. даже без предложенных налоговой службой поправок:

<если> товары полностью оплачены в иностранной валюте авансом, то их стоимость (покупателю) и выручку (продавцу) надо определить по курсу ЦБ на дату перечисления аванса;

<если> товары оплачены частично авансом, а частично - после перехода права собственности, то для расчета их стоимости (у покупателя) и выручки (у продавца) надо будет использовать несколько курсов ЦБ:

- часть, оплаченную авансом, - по курсу ЦБ на дату перечисления аванса (авансов);

- часть, оплаченную после перехода права собственности на товар, - по курсу ЦБ на дату перехода права собственности.

К примеру, товар стоимостью 100 долл. оплачен двумя частями: авансом - 40 долл., а оставшиеся 60 долл. - после перехода права собственности на товар. Предположим, что курс доллара на дату уплаты аванса - 29 руб/долл., на дату перехода права собственности - 30 руб/долл., на дату перечисления второго платежа - 31 руб/долл.

Рублевая стоимость товара у покупателя будет определена так: 40 долл. х 29 руб/долл. + 60 долл. х 30 руб/долл. = 2960 руб.

И такую же сумму составит рублевая выручка от реализации товара у продавца.

А вот при оплате/получении второго - последнего - платежа в сумме 60 долл. курсовая разница появится. Но это будет не курсовая разница от пересчета валютного аванса, а курсовая разница от пересчета задолженности, выраженной в иностранной валюте (кредиторской или дебиторской). Она будет определяться так: 60 долл. х (31 руб/долл. - 30 руб/долл.) = 60 руб. У покупателя это будет отрицательная курсовая разница (внереализационный расход), а у продавца - положительная (внереализационный доход) <8>.

ВЫВОД

Удобнее всего придерживаться именно позиции Минфина. Во-первых, меньше пересчетов в налоговом учете. А во-вторых, не будет разниц между бухгалтерским и налоговым учетом. Значит, вести учет легче.

--------------------------------

<1> п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ

<2> п. 8 ст. 271, п. 10 ст. 272 НК РФ

<3> п. 8 ст. 271 НК РФ

<4> п. 10 ст. 272 НК РФ

<5> п. 1 ст. 34.2 НК РФ

<6> Письмо ФНС России от 12.01.2010 N 3-2-06/1

<7> Письма Минфина России от 24.02.2010 N 03-03-06/1/86, от 08.04.2010 N 03-03-06/1/241, от 02.04.2010 N 03-03-06/2/65, от 02.04.2010 N 03-03-06/1/221, от 02.04.2010 N 03-03-06/1/215, от 12.04.2010 N 03-03-06/1/253, от 12.04.2010 N 03-03-06/1/254, от 12.04.2010 N 03-03-06/4/40

<8> подп. 5 п. 1 ст. 265, подп. 6 п. 7 ст. 272 НК РФ

Впервые опубликовано в журнале "Главная книга" N 10, 2010

Комментарии

1У нас в лизинг взято имущество, стоимость имущества мы оплачиваем в евро (как аванс получается) и отражаем по дебиту 76 счета до полной оплаты и выкупа. Нам не надо пересчитывать курсовую разницу каждый месяц (квартал) или нет.