Согласно ст. 266 НК РФ налогоплательщик вправе создавать резервы по сомнительным долгам в порядке, предусмотренном данной статьей.

Суммы отчислений в эти резервы могут включаться в состав внереализационных расходов на последнее число отчетного (налогового) периода.

Создание резерва по сомнительным долгам в налоговом учете является не обязанностью организации, а ее правом

При этом в налоговом учете создание резерва по сомнительным долгам является не обязанностью организации, а ее правом (п.3 ст. 266 НК РФ, письма ФНС России от 20.01.05 № 02-3-08/274, Минфина России от 16.05.11 №03-03-06/1/295 и от 20.03.15 №03-03-06/1/15533, определения КС РФ от 12.05.05 № 167-О, ВАС РФ от 29.10.12 № ВАС-11252/12).

Таким образом, возможна ситуация при которой резерв по сомнительным долгам формируется только в регистрах бухгалтерского учета, без отражения этих расходов при исчислении налогооблагаемой прибыли.

В результате будут появляться временные разницы, как налогооблагаемые, так и вычитаемые (п.8 ПБУ 18/02).

Понятие сомнительного долга в налоговом учете

В соответствии с п. 1 ст. 266 НК РФ сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, которые установлены договором, и не обеспечена залогом, поручительством, банковской гарантией.

В отношении какой задолженности создается резерв по сомнительным долгам

Принимая решение о формировании резерва по сомнительным долгам, надо иметь четкое представление о том, подпадает ли задолженность организации под определение сомнительного долга (т.е. возникла ли эта задолженность в связи с реализацией товаров (работ, услуг)).

Рассмотрим некоторые спорные ситуации, касающиеся того или иного вида задолженности.

Задолженность поставщиков или подрядчиков

Дебиторская задолженность поставщиков или подрядчиков, возникшая в связи с перечислением предоплаты и признанная просроченной по причине не выполнения последними своих обязательств отражается по дебету счета 60 и признается сомнительной в регистрах бухгалтерского учета.

Для целей налогообложения прибыли такая задолженность (равно как и другая задолженность, не связанная с реализацией товаров (работ, услуг)) не может быть признана сомнительной и не учитывается при формировании резерва по сомнительным долгам в налоговом учете (письма Минфина России от 23.12.12 № 03-03-06/1/562, от 28.10.13 № 03-03-06/1/45488, от 01.12.14 № 03-03-06/1/61189).

Задолженность, полученная по договору уступки прав требования

Иногда возникает вопрос: вправе ли организация при исчислении налога на прибыль включать в состав резерва по сомнительным долгам задолженность по договорам уступки права требования? Отвечая на данный вопрос, Минфин России в Письме от 09.10.2014 N 03-03-06/1/50394 высказал мнение, что резерв под такую задолженность создавать нельзя.

В Определении Верховного Суда РФ от 13.04.2015 N 301-КГ15-2232 также сделан вывод о том, что задолженность по договору цессии в силу положений ст. 266 НК РФ не может рассматриваться как задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг.

Такой вывод суда следовал из анализа положений п. 1 ст. 39 НК РФ, согласно которым реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, - передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

Таким образом, в состав резерва сомнительных долгов подлежит включению не любая задолженность перед налогоплательщиком, а лишь та, которая возникла в связи с реализацией товаров, выполнением работ, оказанием услуг.

Задолженность на сумму невозвращенного займа

В соответствии с официальной позицией Минфина России задолженность по договору займа не учитывается в резерве по сомнительным долгам.

В частности, согласно Письму министерства от 05.03.2012 N 03-03-06/4/17 налогоплательщик не вправе создавать резерв по сомнительным долгам под выданные займы, при этом данный запрет не зависит от наличия или отсутствия обеспечения в виде залога, поручительства, банковской гарантии по выданным займам (Письма Минфина России от 06.05.2011 N 03-03-06/1/283, от 12.05.2009 N 03-03-06/1/318 и др.).

Алгоритм начисления резерва по сомнительным долгам

На основании п. 4 ст. 266 НК РФ сумма резерва по сомнительным долгам определяется по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности и исчисляется следующим образом в отношении задолженности со сроком просрочки:

- - свыше 90 дней - исходя из всей величины задолженности;

- - от 45 до 90 дней (включительно) - исходя из 50% величины задолженности;

- - до 45 дней - резерв не формируется.

Проведение инвентаризации

Сумма резерва по сомнительным долгам определяется по результатам инвентаризации, проведенной на последнее число отчетного или налогового периода. В НК РФ не установлены какие-либо обязательные форматы и особенности проведения такой инвентаризации.

Вместе с тем в Письме Минфина России от 26.07.2006 N 03-03-04/1/612 указано, что при формировании резервов по сомнительным долгам в налоговом учете должны использоваться данные инвентаризации, которая может проводиться в соответствии с Методическими рекомендациями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина России от 13.06.1995 N 49. Информация о порядке проведения инвентаризации должна содержаться в учетной политике организации (Письмо Минфина России от 17.07.2008 N 03-03-06/2/84).

Отметим, что для определения суммы дебиторской задолженности в целях создания резерва по сомнительным долгам не имеет значения, подтверждена ли дебиторская задолженность контрагентом. Иными словами, на дату создания резерва не требуется наличия акта сверки с дебитором (Письмо Минфина России от 26.07.2006 N 03-03-04/1/612).

Резерв может создаваться и в отношении задолженности, образовавшейся в прошлых периодах, при условии, что по такой задолженности резерв ранее не создавался (Письмо ФНС России от 20.01.2005 N 02-3-08/274 "О резервах по сомнительным долгам", Постановление ФАС Уральского округа от 27.11.2008 N Ф09-8876/08-С3 и др.).

Наличие дебиторской и кредиторской задолженности

На практике иногда может возникать вопрос, можно ли создать резерв в отношении задолженности контрагента (должника) в случае, если налогоплательщик сам имеет непогашенную задолженность перед данным должником. В Письмах Минфина России от 21.09.2011 N 03-03-06/1/579 и ФНС России от 16.01.2012 N ЕД-4-3/269@ изложена позиция, согласно которой в рассматриваемом случае в резерв по сомнительным долгам можно включать лишь разницу между дебиторской и кредиторской задолженностью.

Однако позднее в Письме УФНС России по г. Москве от 05.03.2014 N 16-15/020341 с учетом позиции, изложенной в Постановлении Президиума ВАС РФ от 19.03.2013 N 13598/12, было разъяснено, что организация, имеющая дебиторскую и кредиторскую задолженность в отношении одного и того же контрагента, при формировании резерва по сомнительным долгам может учесть всю сумму дебиторской задолженности относительно такого контрагента. Указанная позиция основана на том, что в НК РФ не содержатся условия, которые ограничивают размер дебиторской задолженности, учитываемой при формировании резерва по сомнительным долгам, в случае наличия встречной кредиторской задолженности в отношении одного и того же контрагента.

Отметим, что Постановление Президиума ВАС РФ N 13598/12 приведено в п. 1 Обзора практики рассмотрения налоговых споров Президиумом Высшего Арбитражного Суда РФ, Верховным Судом РФ и толкования норм законодательства о налогах и сборах, содержащегося в решениях Конституционного Суда РФ за 2013 г. (направлен ФНС России Письмом от 24.12.2013 N СА-4-7/23263 нижестоящим налоговым органам для использования в работе).

Ограничение суммы создаваемого резерва

Согласно п. 4 ст. 266 НК РФ сумма резерва по сомнительным долгам не может превышать 10% от выручки отчетного (налогового) периода (определяемой в соответствии со ст. 249 НК РФ).

В соответствии с п. 5 ст. 266 НК РФ сумма резерва по сомнительным долгам, не полностью использованная налогоплательщиком в отчетном периоде на покрытие убытков по безнадежным долгам, может быть перенесена им на следующий отчетный (налоговый) период. При этом сумма вновь создаваемого по результатам инвентаризации резерва должна быть скорректирована на сумму остатка резерва предыдущего отчетного (налогового) периода.

Если сумма вновь создаваемого по результатам инвентаризации резерва меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению в состав внереализационных доходов, если больше - во внереализационные расходы.

Спорным является вопрос, в какой момент резерв ограничивается 10% выручки: до корректировки на сумму остатка резерва предыдущего периода или после.

В Письме Минфина России от 06.10.2004 N 03-03-01-04/1/67 разъяснено, что ограничение в размере 10% от выручки отчетного (налогового) периода применяется к резерву, вновь создаваемому в этом отчетном (налоговом) периоде. При формировании резерва сначала его размер определяется с учетом 10%-ного ограничения выручки в этом периоде и уже после этого он корректируется на остаток резерва предыдущего периода.

Судебная практика также соответствует приведенной позиции Минфина России. Так, в Постановлении ФАС Московского округа от 06.09.2013 N А40-106629/11-91-444 указано, что налогоплательщик неверно корректировал размер вновь создаваемых резервов по сомнительным долгам. Порядок действий должен был быть следующим: после того как сумма резерва рассчитана с учетом требований ограничения в размере 10% от выручки, она корректируется на остаток резерва (при его наличии) предыдущего отчетного (налогового) периода. В данном судебном разбирательстве налогоплательщик сначала корректировал данные инвентаризации на сумму остатка резерва за предыдущий период и лишь затем применял установленное ограничение.

Отметим, что сумма выручки, используемая при расчете ограничения по резерву, должна определяться за каждый налоговый период отдельно.

Например, если 45 дней с момента возникновения сомнительного долга истекают в одном налоговом периоде (например, в IV квартале), а 90 дней - в другом (например, в I квартале следующего года), то сумма резерва, формируемая в IV квартале, рассчитывается исходя из выручки, полученной организацией за налоговый период, т.е. по итогам года, а при расчете резерва в I квартале следующего года необходимо исходить из размера выручки от реализации за этот квартал (Письмо Минфина России от 06.04.2015 N 03-03-06/4/19198).

Перенос резерва на следующий период

Налогоплательщики нередко задаются вопросом: можно ли не переносить остаток резерва предыдущего периода на следующий налоговый период? Данный вопрос, в частности, возникает из-за необходимости учитывать в составе внереализационных доходов суммы резерва согласно описанному порядку, а также имеющегося в п. 5 ст. 266 НК РФ указания на то, что сумма резерва по сомнительным долгам, не полностью использованная налогоплательщиком, может быть перенесена им на следующий отчетный (налоговый) период.

Есть примеры судебных решений, из которых следует, что перенос остатка резерва на следующий период является правом, а не обязанностью (например, Постановление ФАС Восточно-Сибирского округа от 28.04.2005 N А10-4068/04-11-Ф02-1700/05-С1). Поэтому, если резерв не полностью использован и его остаток не переносится на следующий период, положения п. 5 ст. 266 НК РФ не применяются. В Постановлении ФАС Волго-Вятского округа от 28.12.2005 N А11-1770/2005-К2-19/95 суд указал на то, что налогоплательщик вправе перенести суммы резерва по сомнительным долгам на следующий налоговый период, даже если резерв вообще не использовался в текущем периоде. Включать суммы резерва в доходы в такой ситуации не нужно. Право организации на создание резерва по сомнительным долгам не поставлено в зависимость от наличия у нее безнадежных долгов.

В то же время в некоторых судебных решениях содержатся противоположные выводы. В частности, в Постановлении ФАС Западно-Сибирского округа от 05.10.2006 N Ф04-9276/2005(26894-А27-26) отмечено, что налогоплательщик нарушил требование п. 5 ст. 266 НК РФ, не скорректировав сумму резерва отчетного налогового периода на сумму резерва предыдущего налогового периода. Суд решил, что не переносить остаток резерва на следующий период при создании нового резерва неправомерно.

Перенос неиспользованного резерва

В Письме Минфина России от 14.02.2011 N 03-03-06/1/97 разъяснено, что если организация ни в какой части не использовала созданный резерв по сомнительным долгам, сумма вновь создаваемого резерва должна быть скорректирована на сумму резерва предыдущего отчетного (налогового) периода. Аналогичный вывод следует из Постановления ФАС Центрального округа от 17.06.2009 N А48-3740/08-17, в котором указано, что законодательство не запрещает переносить на будущий период весь созданный в предыдущем периоде резерв, если он не использован на покрытие безнадежных долгов.

Если резерв не формируется в следующем периоде

Когда налогоплательщик не планирует создавать резерв по сомнительным долгам в следующих периодах, остаток суммы резерва подлежит включению в доходы налогоплательщика.

В Письме Минфина России от 21.09.2007 N 03-03-06/1/688 также разъяснено, что, если налогоплательщик принял решение не создавать резерва по сомнительным долгам с начала нового налогового периода, вся сумма резерва, не использованная в налоговом (отчетном) периоде на покрытие убытков по безнадежным долгам, полностью включается в состав внереализационных доходов налогоплательщика в соответствии с п. 7 ст. 250 НК РФ.

Аналогичные выводы следуют из судебной практики (Постановление ФАС Уральского округа от 04.07.2006 N Ф09-5752/06-С7).

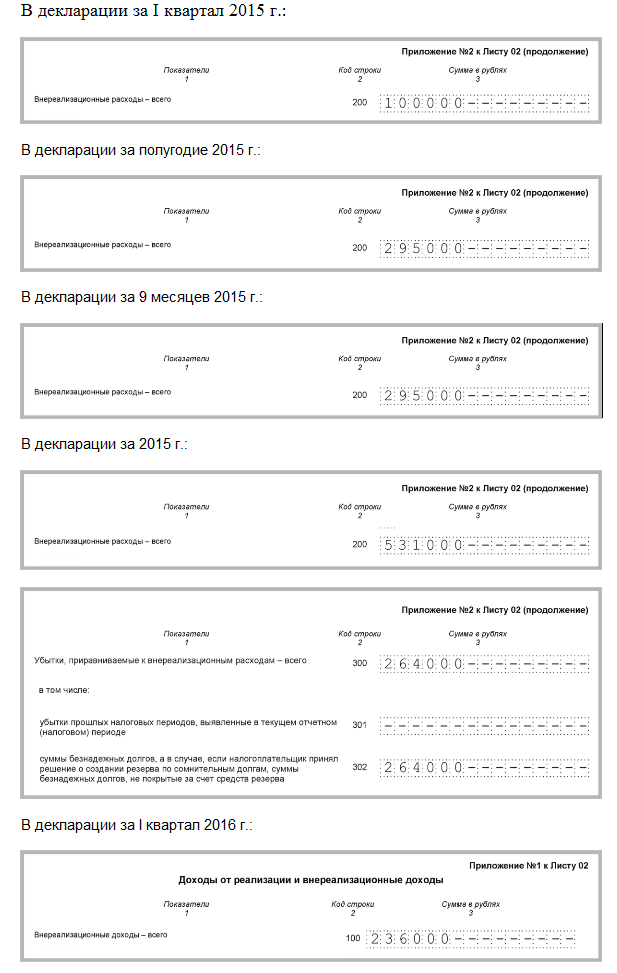

Отражение резерва по сомнительным долгам в декларации по налогу на прибыль

Общая сумма резерва по сомнительным долгам, начисленная нарастающим итогом на последнее число отчетного (налогового) периода, отражается по строке 200 Приложения N 2 к Листу 02 декларации по налогу на прибыль в общей сумме внереализационных расходов (п. 3 ст. 266 НК РФ).

Если по итогам отчетного (налогового) периода в результате расчета отчислений в резерв получилось отрицательное число, эту сумму надо отразить по строке 100 Приложения N 1 к Листу 02 декларации за этот период в общей сумме внереализационных доходов (п. 5 ст. 266 НК РФ). Это возможно, когда по итогам отчетного (налогового) периода новых сомнительных долгов не выявлено, а долги, учтенные при формировании резерва в предыдущем отчетном (налоговом) периоде, погашены.

Сумма безнадежного долга, списанного в отчетном (налоговом) периоде за счет резерва, в декларации по налогу на прибыль не отражается (п. 5 ст. 266 НК РФ).

Обращаем Ваше внимание: за счет резерва списываются все безнадежные долги, включая те, которые не учитывались при формировании резерва (Письмо Минфина от 17.07.2012 N 03-03-06/2/78).

Если остаток резерва оказался меньше суммы списываемого безнадежного долга, то разница отражается в Приложении 2 к Листу 02 декларации (пп. 2 п. 2 ст. 265 НК РФ):

- по строке 300 - в общей сумме убытков, приравниваемых к внереализационным расходам;

- по строке 302 - отдельной суммой.

Пример

Отражение резерва по сомнительным долгам в декларации по налогу на прибыль

Отчетный (налоговый) период | Сумма отчислений в резерв по итогам отчетного (налогового) периода (руб.) | Cумма отчислений в резерв на последнее число отчетного (налогового) периода (нарастающим итогом) (руб.) | |

2015 г. | |||

I квартал | 100 000 | 100 000 | |

Полугодие | 195 000 | 295 000 | |

9 месяцев | 0 | 295 000 | |

год | 236 000 | 531 000 | |

2016 г. | |||

I квартал | -236 000 | 0 | |

В течение 2015 г. были списаны:

1) в III квартале безнадежный долг, учитывавшийся при формировании резерва, в сумме 59 000 руб. - полностью за счет резерва. Остаток резерва составил 236 000 руб. (295 000 руб. - 59 000 руб.);

2) в IV квартале безнадежный долг, не учитывавшийся при формировании резерва, в сумме 500 000 руб., из которых:

- 236 000 руб. за счет остатка резерва;

- 264 000 руб. (500 000 руб. - 236 000 руб.) напрямую включены во внереализационные расходы.

Остаток резерва по состоянию на 31.12.2015 составляет 236 000 руб. (531 000 руб. - 59 000 руб. - 236 000 руб.).

По состоянию на 31.03.2016 новых сомнительных долгов не выявлено, а долги, учтенные при формировании резерва по состоянию на 31.12.2015, погашены.

Эти суммы будут отражены в декларациях по налогу на прибыль следующим образом (приводятся только необходимые для иллюстрации примера строки, заполненные по правилам для декларации, представляемой в ИФНС в бумажном виде (п. 2.3 Порядка заполнения декларации)).

Комментарии

1Спасибо большое за статью, скажите пожалуйста, если в ну резерв не создаётся,то в декларации по налогу на прибыль будет сумма больше чем в ф2?