В данной статье мы продолжаем рассматривать изменения в бухгалтерских программах фирмы 1С, связанные с появлением новых Федеральных стандартов бухгалтерского учета. Сегодня предметом нашей статьи будет лизинг.

В соответствии со ст. 665 Гражданского кодекса Российской Федерации (ГК РФ), по договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем.

Предметом договора лизинга могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов. Имущество, являющееся предметом договора лизинга, передается продавцом непосредственно арендатору в месте нахождения последнего (ст. 666, 668 ГК РФ).

5 часов любых работ

при покупке договора ИТС. Выгода 15 тысяч рублей!

Предмет лизинга, переданный лизингополучателю, может учитываться на балансе лизингодателя или лизингополучателя по взаимному соглашению. Размер, способ и периодичность лизинговых платежей определяются договором лизинга.

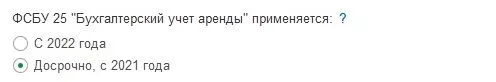

Так как лизинг является разновидностью аренды, бухгалтерский учет лизинга подчиняется Федеральному стандарту бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды». Этот стандарт применяется, начиная с бухгалтерской (финансовой) отчетности за 2022 год. Однако, организация может принять решение о применении Стандарта до указанного срока, например с 2021 года.

В связи с этим, в программе 1С:Бухгалтерия 8 редакция 3.0 появились существенные доработки, связанные с данным Стандартом. В предыдущей статье мы подробно рассмотрели бухгалтерский и налоговый учет обычной аренды. В данной статье мы посмотрим, что изменилось в программе в бухгалтерском учете лизинга у лизингополучателя.

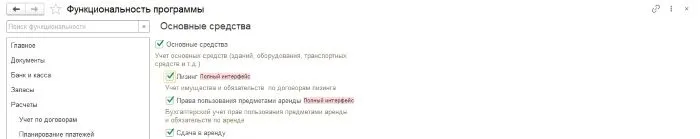

Напоминаю, что для обеспечения возможности учета имущества и обязательств по договорам лизинга необходимо, чтобы в настройке Функциональность программы на закладке Основные средства был включен флажок Лизинг.

Функциональность программы показана на Рис. 1.

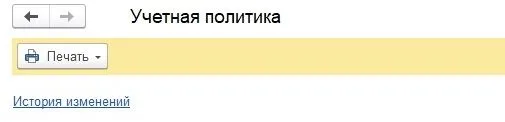

Положения ФСБУ 25/2018 будут обязательными к применению в программе только с 2022 года. Организация (по желанию) может начать их применять и раньше, с 2021 года. Поэтому, в форме настройки учетной политике организации по бухгалтерскому учету есть соответствующий переключатель ФСБУ 25 «Бухгалтерский учет аренды» применяется. Мы установим его в положение Досрочно, с 2021 года.

Настройка учетной политики по бухгалтерскому учету показана на Рис. 2.

Рис. 2

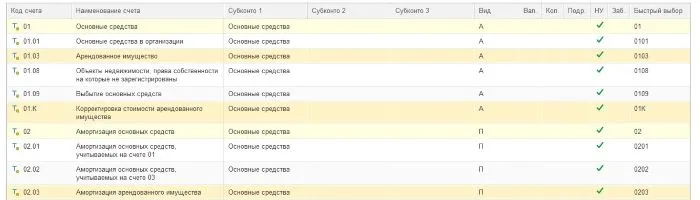

Для учета операций лизинга в программе используются те же счета бухгалтерского учета, что и для обычной аренды.

- Полученные в лизинг основные средства учитываются на счете 01.03 «Арендованное имущество».

- Для учета амортизационных отчислений используется счет 02.03 «Амортизация арендованного имущества».

- Для начисления расходов в виде лизинговых платежей в целях налогообложения прибыли используется вспомогательный налоговый счет 01.К «Корректировка стоимости арендованного имущества».

- Для учета расчетов с лизингодателем используется счет 76.07 «Расчеты по аренде».

- На счете 76.07.1 «Арендные обязательства» учитывается полная стоимость (включая НДС) арендного обязательства (общая сумма лизинговых платежей).

- На счете 76.07.2 «Задолженность по арендным платежам» учитываются начисленные лизинговые платежи и их оплата.

- На счете 76.07.5 «Проценты по аренде» учитывается сумма начисленных процентов по арендной плате.

- На счете 76.07.9 «НДС по арендным обязательствам» учитывается общая сумма предъявляемого лизингодателем лизингополучателю НДС и его принятие к вычету.

Все вышеперечисленные счета (кроме нового счета 76.07.5) используются в программе для учета лизинга и до начала применении ФСБУ 25/2018, если предмет лизинга учитывается на балансе лизингополучателя.

Счета для бухгалтерского учета лизинга, представлены на Рис. 3.

Рис. 3

А теперь выполним пример.

Организация «Рассвет» применяет общий режим налогообложения – метод начисления и ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», причем учет отложенных налоговых активов и обязательств в программе ведется балансовым методом с отражением постоянных и временных разниц. Организация является плательщиком НДС.

Организация «Рассвет» приняла решение о применении норм Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» начиная с 2021 года.

В мае 2021 года организация «Рассвет» заключила с организацией «Лизингодатель» два договора лизинга. Полученное по договорам имущество используется для управленческих нужд организации. В соответствии с Общероссийским классификатором основных фондов (ОКОФ), имущество относится к третьей амортизационной группе.

По Договору лизинга 1 общая сумма лизинговых платежей составляет 1 452 000 рублей (в том числе НДС 242 000 рублей). Срок договора лизинга составляет 2 года. Лизинговые платежи в размере 60 000 рублей (в том числе НДС 10 000 рублей) производятся ежемесячно не позднее 25 числа текущего месяц, начиная с июня 2021 года. Выкупная стоимость имущества составляет 12 000 рублей (в том числе НДС 2 000 рублей). В соответствии с договором лизинга, имущество учитывается на балансе лизингодателя.

По Договору лизинга 2 общая сумма лизинговых платежей составляет 2 904 000 рублей (в том числе НДС 484 000 рублей). Срок договора лизинга составляет 2 года. Лизинговые платежи в размере 120 000 рублей (в том числе НДС 20 000 рублей) производятся ежемесячно не позднее 25 числа текущего месяц, начиная с июня 2021 года. Выкупная стоимость имущества составляет 24 000 рублей (в том числе НДС 4 000 рублей). В соответствии с договором лизинга, имущество учитывается на балансе лизингополучателя. Расходы лизингодателя на приобретение данного имущества составляют 2 160 000 рублей без учета НДС.

Как мы видим, главным различием в договорах лизинга, заключенных организацией, является тот момент, на чьем балансе, лизингодателя или лизингополучателя, учитывается имущество. Имущество поступило в организацию 31 мая 2021 года.

В программе, при применении ФСБУ 25/2018, предусмотрены два варианта бухгалтерского учета аренды:

- можно учитывать арендную плату в текущих затратах (упрощенный способ бухгалтерского учета аренды);

- можно, в соответствии с ФСБУ 25/2018, признавать право пользования активом и обязательство по аренде.

Арендатор (лизингополучатель) может вести упрощенный бухгалтерский учет аренды, то есть не признавать предмет аренды в качестве права пользования активом, не признавать обязательство по аренде, а признавать арендные платежи в качестве расхода равномерно в течение срока аренды. Но это возможно только в тех случаях, когда срок аренды не превышает 12 месяцев, когда рыночная стоимость предмета аренды без учета износа не превышает 300 000 рублей, когда арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета. Причем, это возможно только, если договором аренды не предусмотрен переход права собственности на предмет аренды к арендатору и отсутствует возможность выкупа арендатором предмета аренды по цене значительно ниже его справедливой стоимости на дату выкупа, а также если предмет аренды не предполагается предоставлять в субаренду (п. 11 ФСБУ 25/2018).

Для нашего примера и, на мой взгляд, вообще для лизинга, упрощенный бухгалтерский учет аренды не подходит. Поэтому, лизингополучателю придется признавать обязательство по аренде и предмет аренды в качестве права пользования активом.

В соответствии с п. 10 ФСБУ 25/2018, арендатор признает предмет аренды на дату предоставления предмета аренды в качестве права пользования активом с одновременным признанием обязательства по аренде. Право пользования активом признается по фактической стоимости (п. 13 ФСБУ 25/2018).

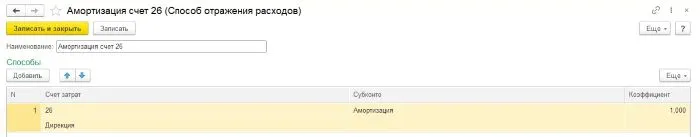

Для выполнения данной операции в программе используется документ Поступление в лизинг. На дату поступления имущества в организацию создадим документ для первого договора лизинга.

В «шапке» документа укажем контрагента-лизингодателя, договор лизинга и дату окончания договора. Счет расчётов 76.07.1 «Арендные обязательства» устанавливается по умолчанию. Значение переключателя Налоговый учет имущества ведет зависит от того, на чьем балансе, в соответствии с договором лизинга, учитывается имущество. В данном случае – это лизингодатель.

С недавнего времени, документ может не только признавать обязательство по аренде, но может и принимать к учету объект основных средств или право пользования активом. Поэтому в «шапке» документа содержится переключатель Принятие к учету, который может принимать два значения: этим документом или позднее. При выборе значения позднее принятие к учету объекта основных средств или права пользования активом осуществляется с помощью документа Принятие к учету ОС. Такой вариант обычно используется, если существуют какие-либо дополнительные расходы. Мы будем принимать к учету право пользования активом этим документом. В этом случае нам необходимо указать ряд дополнительных реквизитов: материально-ответственное лицо, способ отражения расходов по амортизации, способ отражения расходов по арендным платежам в налоговом учете.

В соответствии с п. 17 ФСБУ 25/2018, стоимость права пользования активом погашается посредством начисления амортизации. В нашем примере сумму амортизационных отчислений в бухгалтерском учете мы будем включать в состав общехозяйственных расходов.

В налоговом учете такого понятия, как право пользования активом, не существует. В соответствии с пп. 10 п. 1 ст. 264 НК РФ, арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество относятся к прочим расходам, связанным с производством и реализацией.

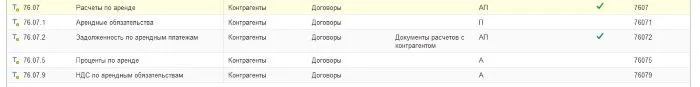

Используемые способы отражения расходов (элементы одноименного справочника) показаны на Рис. 4

Рис. 4

В табличной части документа выберем (создадим и выберем) элемент справочника Основные средства (назовем его Предмет лизинга 1) и укажем полную стоимость договора лизинга (общую сумму лизинговых платежей с учетом выкупа).

В соответствии с п. 14 ФСБУ 25/2018, обязательство по аренде первоначально оценивается как сумма приведенной стоимости будущих арендных платежей на дату этой оценки. Приведенная стоимость будущих арендных платежей определяется путем дисконтирования их номинальных величин.

Поэтому, как раз сейчас, было бы не плохо выполнить дисконтирование арендных платежей. Но, к сожалению, функционал по дисконтированию и признанию процентных расходов доступен только в программе 1С:Бухгалтерия 8 редакция 3.0 версии КОРП. Обращаю Ваше внимание, что оценивать обязательство по аренде как сумму номинальных величин будущих арендных платежей на дату этой оценки, может только арендатор, который вправе применять упрощенные способы учета.

В соответствии с п. 17 ФСБУ 25/2018, если не предполагается переход к арендатору права собственности на предмет аренды, срок полезного использования права пользования активом не должен превышать срок аренды. В нашем примере договор лизинга предусматривает выкуп предмета лизинга лизингополучателем, следовательно, срок полезного использования должен быть установлен, исходя из ОКОФ, и в нашем случае он соответствует 37 месяцам.

Счет учета 01.03, счет амортизации 02.03 и счет НДС 76.07.9 установлены в табличной части документа по умолчанию.

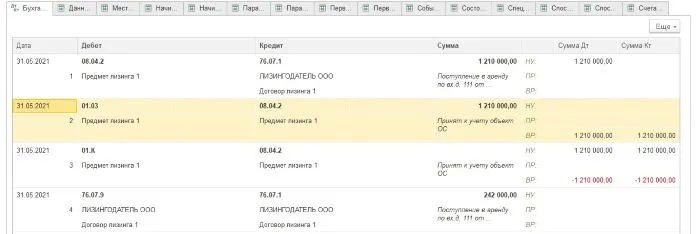

При проведении документ выполнит две операции.

Во-первых, признает обязательство по аренде, сформировав проводку по дебету счета 08.04.2 «Приобретение основных средств» в корреспонденции с кредитом счета 76.07.1 «Арендные обязательства» на стоимость лизинговых платежей без НДС и проводку по дебету счета 76.07.9 «НДС по арендным обязательствам» в корреспонденции с кредитом счета 76.07.1 на сумму предъявленного лизингодателем НДС по договору лизинга.

Во-вторых, примет к бухгалтерскому учету объект - право пользования активом, сформировав проводку по дебету счета 01.03 «Арендованное имущество» с кредита счета 08.04.2 и дополнительно учтет (только в налоговом учете) по дебету вспомогательного налогового счета 01.К «Корректировка стоимости арендованного имущества» разницу в стоимости объекта в бухгалтерском и налоговом учете.

Фактическая стоимость права пользования активом в бухгалтерском учете в нашем примере составляет 1 210 000 рублей. Так как в налоговом учете такого объекта, как право пользования активом, не существует, его налоговая стоимость равна нулю. И, следовательно, разница в стоимости объекта в бухгалтерском и налоговом учете составляет также 1 210 000 рублей. Организация применяет ПБУ 18/02, поэтому в проводках зарегистрированы соответствующие временные разницы.

Кроме бухгалтерских и налоговых проводок, документ сделает все необходимые записи в регистры сведений по бухгалтерскому учету основных средств.

Документ Поступление в лизинг и результат его проведения показаны на Рис. 5.

Рис. 5

Теперь давайте рассмотрим второй договор лизинга. Как мы уже говорили, главным отличием второго договора лизинга от первого является то, что предмет лизинга должен учитываться на балансе лизингополучателя.

Создадим еще один документ Поступление в лизинг.

В «шапке» документа укажем лизингодателя, второй договор лизинга и дату его окончания.

Так как предмет лизинга учитывается на балансе лизингополучателя, то значение переключателя Налоговый учет имущества ведет должно быть Лизингополучатель.

Способ отражения расходов по амортизации и способ отражения расходов по арендным платежам в налоговом учете укажем такие же, как и в предыдущем документе.

В табличной части документа выберем (создадим и выберем) элемент справочника Основные средства (назовем его Предмет лизинга 2) и укажем полную стоимость договора лизинга (общую сумму лизинговых платежей с учетом выкупа).

В целях налогообложения прибыли, в соответствии с п. 1 ст. 257 НК РФ, первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования. Поэтому в табличной части присутствует соответствующий реквизит с названием Расходы лизингодателя. В нашем примере расходы лизингодателя составляют 2 160 000 рублей.

Договор предусматривают выкуп предмета лизинга, поэтому срок полезного использования объекта основных средств установим, исходя из ОКОФ, равным 37 месяцев.

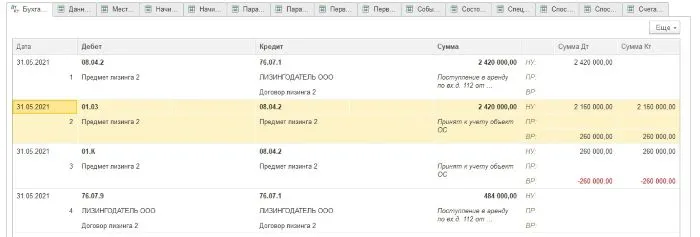

При проведении документом будут сформированы точно такие же проводки (но с соответствующими суммами). Поэтому рассмотрим только специфику этих проводок.

Так как в данном случае объект учитывается, как амортизируемое имущество, и в бухгалтерском учете и в целях налогообложения прибыли, у него есть стоимость и в бухгалтерском и в налоговом учете. Первоначальная стоимость в бухгалтерском учете составляет 2 420 000 рублей, а в целях налогообложения прибыли составляет 2 160 000 рублей. Разница в стоимости объекта в бухгалтерском и налоговом учете составляет 260 000 рублей и учитывается по дебету счета 01.К, а в проводках регистрируются соответствующие временные разницы.

Кроме бухгалтерских и налоговых проводок, документ сделал все необходимые записи в регистры сведений не только по бухгалтерскому, но и налоговому учету основных средств.

Документ Поступление в лизинг и результат его проведения показаны на Рис. 6.

Рис. 6

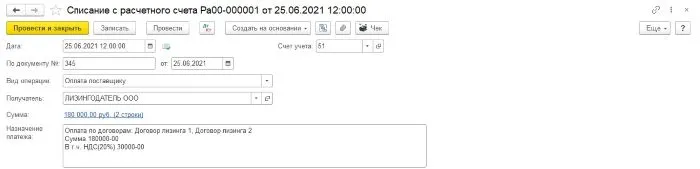

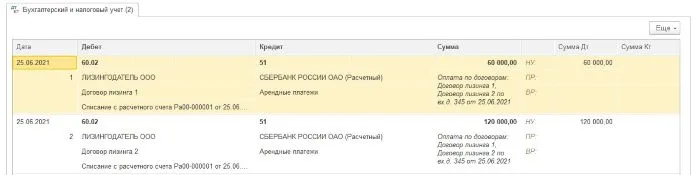

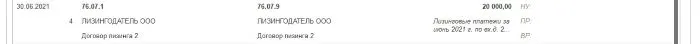

25 июня 2021 года лизингополучатель перечислил на расчетный счет лизингодателя лизинговые платежи по обоим договорам лизинга за июнь месяц в сумме 180 000 рублей. Для отражения данной операции в программе используется документ Списание с расчетного счета с видом операции Оплата поставщику.

Пример документа Списание с расчетного счета и результат его проведения приведены на Рис. 7.

Рис. 7

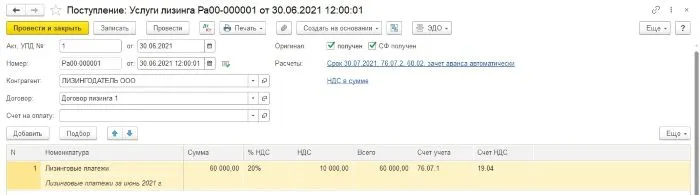

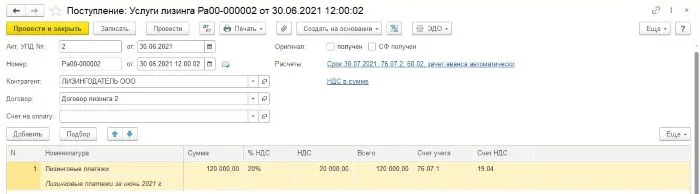

В конце месяца необходимо начислить лизинговые платежи. Для данной цели в программе используется документ Поступление с видом операции Услуги лизинга. Размер лизингового платежа по Договору лизинга 1 составляет 60 000 рублей (в том числе НДС 10 000 рублей).

В «шапке» документа указывается лизингодатель и договор с ним.

В табличной части выбирается соответствующая номенклатура-услуга и указывается сумма лизингового платежа. Счет учета 76.07.1 и счет НДС 19.04 устанавливаются автоматически.

В «подвале» документа регистрируется полученный от лизингодателя счет-фактура.

При проведении документ начислит по кредиту счета 76.07.2 «Задолженность по арендным платежам» в корреспонденции с дебетом счетов 76.07.1 «Арендные обязательства» и 19.04 «НДС по приобретенным услугам» задолженность по лизинговому платежу, произведет зачет аванса (при предоплате) и зачтет сумму предъявленного НДС по дебету счета 76.07.1 в корреспонденции с кредитом счета 76.07.9 «НДС по арендным обязательствам».

Документ Поступление и результат его проведения показаны на Рис. 8.

Рис. 8

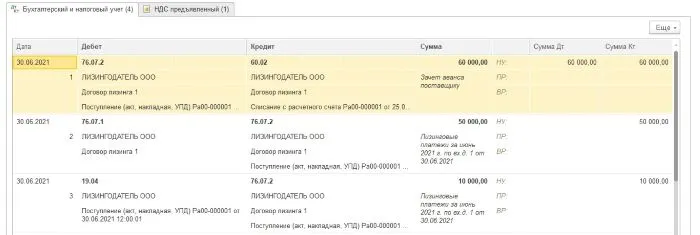

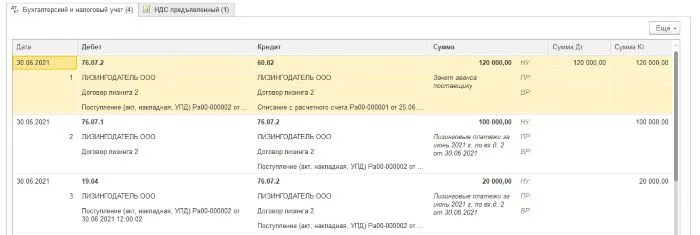

Размер лизингового платежа по Договору лизинга 2 составляет 120 000 рублей (в том числе НДС 20 000 рублей). Документ Поступление с видом операции Услуги лизинга для второго договора лизинга и результат его проведения показаны на Рис. 9

Рис. 9

Обратите внимание, документы Поступление с видом операции Услуги лизинга не признают никаких расходов ни в бухгалтерском учете, ни в целях налогообложения прибыли. Все расходы признаются регламентными операциями при закрытии месяца. В бухгалтерском учете расходами по лизингу является только начисленная амортизация, а в целях налогообложения прибыли к расходам относится амортизация и лизинговые платежи.

В июне месяце (на следующий месяц после принятия к учету) в бухгалтерском и налоговом учете начинает начисляться амортизация.

Так как амортизация по праву пользования активом Предмет лизинга 1 начисляется только в бухгалтерском учете, поэтому сумма амортизации в налоговом учете равна нулю. В проводке регистрируются соответствующие временные разницы. В нашем примере сумма амортизации по объекту Предмет лизинга 1 составляет:

Ам бу = СТп бу / СПИ бу = 1 210 000 руб. / 37 мес. = 32 702,70 рублей

Амортизация по объекту Предмет лизинга2 начисляется и в бухгалтерском учете и в целях налогообложения прибыли. Сумма амортизации в бухгалтерском учете составляет:

Ам бу = СТп бу / СПИ бу= 2 420 000 руб. / 37 мес.= 65 405,41 рублей.

Сумма амортизации в налоговом учете составляет:

Ам ну= СТп ну / СПИ ну= 2 160 000 руб./37 мес. = 58 378,38 рублей

Программа регистрирует временные разницы в сумме 7 027,03 рублей.

Проводки регламентной операции Амортизация и износ основных средств показаны на Рис. 10.

Рис. 10

Признанием расходов по лизинговым платежам в целях налогообложения прибыли, при применении в программе ФСБУ 25/2018, занимается регламентная операция Признание в НУ арендных платежей.

В соответствии с пп. 10 п. 1 ст. 264 НК РФ, арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество относятся к прочим расходам, связанным с производством и реализацией, а в случае, если имущество, полученное по договору лизинга, учитывается у лизингополучателя, его лизинговые платежи за вычетом суммы амортизации по этому имуществу относятся к прочим расходам, связанным с производством и (или) реализацией.

Поэтому расчеты у регламентной операции не сложные. Она просто определяет сумму (без НДС) начисленного документом Поступление лизингового платежа и вычитает из нее сумму начисленной амортизации в налоговом учете (если она есть). При формировании проводки, затратный счет и его аналитика определяются регламентной операцией на основании способа отражения расходов по арендным платежам, указанного при принятии к учету права пользования активом. В нашем случае формируются проводки по дебету счета 26. В качестве счета кредита используется вспомогательный счет 01.К. Расходы признаются только в налоговом учёте. Поэтому регистрируются соответствующие временные разницы.

Начисленный лизинговый платеж за месяц по объекту Предмет лизинга 1 составляет 50 000 рублей без учета НДС. Амортизация в налоговом учете не начисляется. Следовательно, в целях налогообложения прибыли признается 50 000 рублей прочих расходов.

Начисленный лизинговый платеж за месяц по объекту Предмет лизинга 2 составляет 100 000 рублей без учета НДС. Сумма амортизации в налоговом учете составляет 58 378,38 рублей. Следовательно, в целях налогообложения прибыли признается 41 621,62 рублей (100 000 руб. – 58 378,38 руб.) прочих расходов.

Проводки регламентной операции Признание в НУ арендных платежей представлены на Рис. 11.

Рис. 11

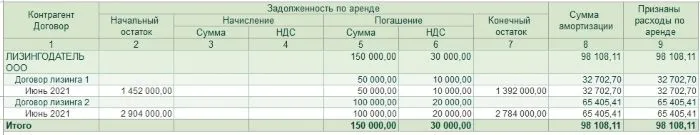

Несмотря на то, что вышеназванная регламентная операция занимается налоговым учетом, у нее есть справка-расчет, которая позволяет получить информацию о расходах, как в налоговом, так и бухгалтерском учете. Сейчас нас интересует бухгалтерский учет. Из этой справки видно, что в бухгалтерском учете произошло погашение задолженности по лизингу, а также признаны расходы по лизингу в виде сумм начисленной амортизации.

Всего в бухгалтерском учете признано расходов по лизингу (аренде) на сумму 98 108,11 рублей.

Справка-расчет Признание расходов по ОС, поступившим в аренду для бухгалтерского учета представлена на Рис. 12.

Рис. 12

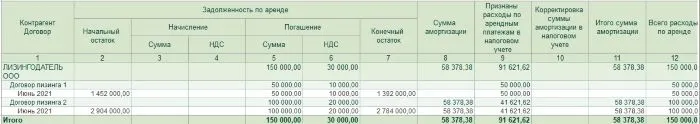

Теперь нас интересует налоговый учет. Изменим настройки. Из справки также видно, что произошло погашение задолженности и признаны расходы по лизингу. Для целей налогообложения прибыли расходы состоят из сумм начисленной амортизации и расходов по арендным платежам. Общая сумма расходов по лизингу (аренде) в налоговом учете составляет 150 000 рублей.

Справка-расчет Признание расходов по ОС, поступившим в аренду для налогового учета представлена на Рис. 13.

Рис. 13

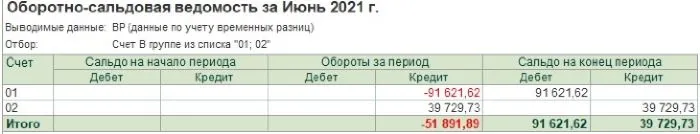

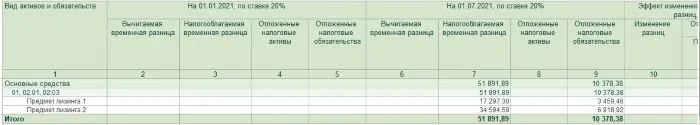

Мы признали в нашем примере в бухгалтерском учете расходы по лизингу на сумму 98 108,11 рублей, а в целях налогообложения прибыли – на 150 000 рублей. Таким образом, в целях налогообложения прибыли мы признали расходы на 51 891,89 рублей больше, чем в бухгалтерском учете.

В то же время, в соответствии с ПБУ 18/02, в программе зарегистрировано 51 891,89 рублей налогооблагаемых временных разниц по виду актива Основные средства. Основные средства учитываются в бухгалтерском учете на двух счетах: 01 «Основные средства» и 02 «Амортизация основных средств». Поэтому также на двух счетах учитываются и временные разницы (Рис. 14).

Рис. 14

Все правильно. Во время действия договора лизинга мы признаем расходов больше в налоговом учете, но, после завершения договора лизинга и выкупа имущества, за счет амортизации будем признавать расходов больше в бухгалтерском учете.

Налогооблагаемые временные разницы (НВР) приводят к признанию отложенного налогового обязательства (ОНО).

ОНО = НВР * СТнп = 51 891,89 руб. * 20 % = 10 378,38 руб.

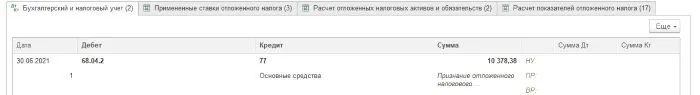

Когда отложенное налоговое обязательство признается, оно текущий налог на прибыль уменьшает. Когда отложенное налоговое обязательство погашается, оно текущий налог на прибыль увеличивает.

Справка-расчет отложенного налога на прибыль и соответствующая проводка регламентной операции Расчет отложенного налога по ПБУ 18 представлены на Рис. 15.

Рис. 15

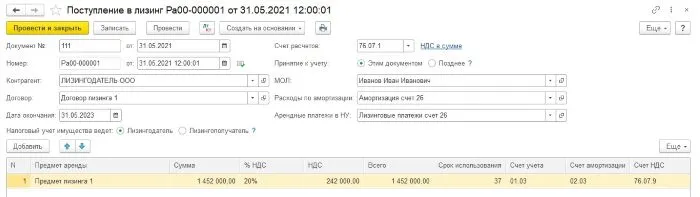

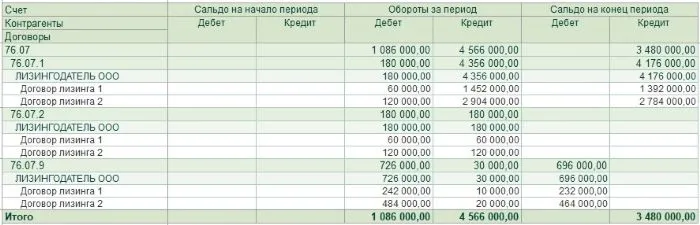

Теперь нам осталось посмотреть оборотно-сальдовую ведомость по счету 76.07 «Расчеты по аренде» за июнь 2021 года.

Как мы видим, задолженность перед лизингодателем за месяц уменьшилась на 180 000 рублей. За месяц начислено лизинговых платежей на сумму 180 000 рублей. Все начисленные лизинговые платежи оплачены. Была принята к вычету сумма НДС в размере 30 000 рублей.

Оборотно-сальдовая ведомость по счету 76.07 показана на Рис. 16.

Рис. 16

В данной статье мы рассмотрели, как в программе 1С:Бухгалтерия 8 редакция 3.0 при применении ФСБУ 25/2018 ведется учет лизинговых операций у лизингополучателя.

Причем мы рассмотрели два варианта учета: имущество, полученное в лизинг, учитывается у лизингодателя, и имущество, полученное в лизинг, учитывается на балансе у лизингополучателя. Теперь эти два варианта учета для лизингополучателя стали практически идентичны.

Покупка или аренда 1С, сопровождение

ИТС, настройка, обслуживание и обновление 1С и другие услуги

Комментарии

1Спасибо за статью. Первый раз прочитала такой понятный и исчерпывающий материал про лизинг по новому ПБУ в обычной программе 1С.