Повышение тарифов ОСАГО спасло рынок от неконтролируемого распада, признаки которого были заметны уже в 2014 году. Вслед за ростом реальной убыточности (до 103-105% по итогам 2014 года), надежные игроки сворачивали продажи полисов страхования автогражданской ответственности. Повышение тарифов позволит рынку избежать ухудшающего отбора – убыточность, учитывающая расходы на ведение дела, отчисления в РСА, изменения резервов убытков и выплаты по суду, в 2015 году составит 101%, убытки страховщиков от операций по ОСАГО будут минимальны. При этом заметно улучшится качество урегулирования убытков, вырастут выплаты потерпевшим, сократится переплата за полис ОСАГО по причине навязывания страховщиками дополнительных страховых продуктов. Для долгосрочной стабилизации ситуации на рынке ОСАГО необходимо проводить ежегодный мониторинг достаточности тарифов и своевременно их корректировать в зависимости от изменения средней стоимости автозапчастей, практики принятия судебных решений и параметров убыточности. При этом крайне важно не допустить рост мошенничества при введении электронного ОСАГО.

В 2014 году ситуация в сегменте ОСАГО была критической - убыточность превысила 100%-ый уровень, крупнейшие страховщики сокращали свое присутствие на рынке. Скорректированный комбинированный коэффициент убыточности-нетто, учитывающий расходы на ведение дела, отчисления в РСА, изменения резервов убытков и выплаты по суду, составил 103-105%. В 2014 году отрицательную динамику взносов по ОСАГО показала половина из топ-20 компаний сегмента: Страховая группа МСК, «Альянс», Цюрих, АльфаСтрахование, Ингосстрах, Согласие, Группа Ренессанс Страхование, МАКС, ВСК и Энергогарант. В 2013 году лишь 3 компании из топ-20 продемонстрирвали сокращение взносов в ОСАГО – Ингосстрах, Югория и Росгосстрах.

С учетом повышения тарифов и изменения территориальных коэффициентов в 2015 году ситуация на рынке ОСАГО стабилизируется, убытки страховщиков будут минимальны. Реальная убыточность страховщиков, учитывающая расходы на ведение дела, отчисления в РСА, изменения резервов убытков и выплаты по суду, в 2015 году составит 101% (в случае, если бы тарифы не были повышены вслед за увеличением лимитов, значение показателя превысило бы 140%, последовал бы неконтролируемый распад рынка). Заметно улучшится и ситуация на региональных рынках ОСАГО - трудности с приобретением полисов и получением выплат по обязательному страхованию автогражданской ответственности сократятся. В 2016 году в условиях стабилизации экономической ситуации с учетом возможной актуализации справочника средней стоимости запчастей, материалов и ремонта, реальная убыточность страховщиков вырастет (значение показателя будет равно 102%), страховые компании вновь начнут получать убытки по ОСАГО. В случае реализации негативного прогноза, при значительном спаде продаж автомобилей, реальная убыточность по ОСАГО вырастет еще сильнее – на рынке вновь начнется кризис. Кроме того, повышение лимитов по ОСАГО окажет негативное влияние на темпы прироста ДСАГО и страхование автокаско.

Изменение функционирования рынка ОСАГО в результате принятых поправок будет иметь положительные последствия для граждан. Выплаты потерпевшим в результате ДТП вырастут, люди смогут восстановить поврежденное имущество и здоровье. Ожидается также, что выплаты по ОСАГО будут производиться в большинстве случаев своевременно. Заметно сократятся проблемы с урегулированием убытков в виду возобновления работы закрытых ранее пунктов урегулирования убытков. Потребители будут иметь возможность приобрести полис ОСАГО в любом офисе продаж. Сократится переплата за полис ОСАГО по причине навязывания страховщиками дополнительных страховых продуктов. Кроме того повысится финансовая устойчивость рынка за счет увеличения присутствия надежных компаний.

Для долгосрочной стабилизации ситуации на рынке ОСАГО необходимо проводить ежегодный мониторинг достаточности тарифов и своевременно их корректировать. Необходимость повышения тарифов и уровень их повышения зависит от следующих факторов:

- Изменение средней стоимости запчастей, материалов и ремонта в справочнике.

- Изменение судебной практики (развитие ситуации с переуступкой пострадавшими прав требования к виновникам ДТП юристам).

- Изменение реальной убыточности ОСАГО за счет изменения других ключевых параметров рынка.

От результатов введения электронного полиса ОСАГО зависит развитие ситуации на рынке. В случае, если удастся избежать мошеннических действий (например, введение некорректных данных о водителе с целю не применять повышающий коэффициент и др.), убыточность в 2015-2016 годах останется на прогнозном уровне 100-102%. При этом в будущем стоит ожидать сокращения убыточности за счет оптимизации расходов страховщиков по заключению договоров ОСАГО. Если же число полисов, оформленных с нарушениями, возрастет, то убыточность ОСАГО вырастет уже в 2015 году. Кроме того, за счет появления сайтов-агрегаторов растет риск перераспределения долей рынка ОСАГО от крупных и надежных компаний к страховщикам, чья финансовая устойчивость находится на невысоком уровне. Доступность полисов таких компаний повысится за счет реализации их через сеть Интернет. При этом привлекательность для клиентов будет высока за счет предложения такими компаниями минимальных тарифов. С учетом обязательности прямого урегулирования убытков, при наступлении страхового события страхователи, которые при покупке полиса не обращали внимания на финансовую устойчивость страховщика, а ориентировались лишь на минимальную цену, могут столкнуться с трудностями в получении выплат.

Методика

Оценки, прогнозы и рекомендации RAEX («Эксперт РА») сделаны исходя из общего понимания ситуации и не основаны на актуарных расчетах.

Основными источниками информации в исследовании являются:

- Статистика ЦБ РФ.

- Данные РСА по рынку ОСАГО.

- Усредненные финансовые показатели по компаниям, имеющим рейтинг RAEX («Эксперт РА»).

Показатели российского страхового рынка были рассчитаны на основе анализа финансовой отчетности за 2013 и 2014 годы 102 страховщиков, специализирующихся на страховании ином, чем страхование жизни. В выборку вошли компании в основном из топ-150 российского страхового рынка, суммарная рыночная доля которых по итогам 2013 года составила порядка 80% (с учетом входящего перестрахования, но без учета ОМС).

В соответствии с методикой RAEX («Эксперта РА»), бенчмарки российского страхового рынка были рассчитаны по следующим формулам:

- Коэффициент убыточности-нетто = (выплаты-нетто плюс изменение резервов убытков-нетто) / (взносы-нетто, уменьшенные на величину отчислений от страховых премий минус изменение резерва незаработанной премии-нетто).

- Комбинированный коэффициент убыточности-нетто = (выплаты-нетто плюс изменение резерва убытков-нетто плюс расходы на ведение дела и управленческие расходы) / (взносы-нетто, уменьшенные на величину отчислений от страховых премий минус изменение резерва незаработанной премии-нетто).

- Оценка скорректированного комбинированного коэффициента убыточности-нетто учитывает расходы на ведение дела, отчисления в РСА, изменения резервов убытков и выплаты по суду.

Ключевые показатели рынка ОСАГО в России

Темпы прироста взносов по ОСАГО в годовом выражении составили 12,4% по сравнению с 2013 годом. В связи с увеличением тарифов, в 4 квартале 2014 года темп прироста взносов заметно выше среднегодового и составляет 22,7%, что на 7,4 п.п. выше значения аналогичного периода предыдущего года.

Одновременно растут и выплаты по ОСАГО: в 4 квартале 2014 года темпы прироста выплат составили 20,5%. Для определения реальной экономической ситуации на рынке ОСАГО необходимо оперировать значением коэффициента убыточности-нетто (в котором помимо выплат учитываются еще и резервы под будущие выплаты) и комбинированного коэффициента убыточности.

По данным из выборки RAEX («Эксперт РА») значение показателя убыточности-нетто в 2014 году выросло и составило 68,6%. Комбинированный коэффициент убыточности-нетто так же вырос и достиг 88,9%. Возросшие судебные расходы лишь частично учитываются в выплатах. Не всегда страховые компании могут разделить штрафы и выплаты по ОСАГО, взысканные по суду. В итоге заметная часть судебных расходов отражается в прочих расходах страховой организации и не учитывается при расчете убыточности-нетто и комбинированного коэффициента убыточности-нетто. По оценкам «Эксперт РА», скорректированный комбинированный коэффициент убыточности-нетто, учитывающий расходы на ведение дела, отчисления в РСА, изменения резервов убытков и выплаты по суду, в 2014 году превысил 100%-ый уровень и составил 103-105%.

Таблица. Усредненный показатель убыточности ОСАГО

| Вид страхования | Коэффициент убыточности, % | Коэффициент расходов (без управленческих расходов), % | Комбинированный коэффициент убыточности, % |

| 2013 | 62,0 | 23,2 | 85,2 |

| 2014 | 68,6 | 20,3 | 88,9 |

Источник: RAEX («Эксперт РА») по данным компаний

В 2014 году отрицательную динамику взносов по ОСАГО показала половина из топ-20 компаний сегмента: Страховая группа МСК, «Альянс», Цюрих, АльфаСтрахование, Ингосстрах, Согласие, Группа Ренессанс Страхование, МАКС, ВСК и Энергогарант.

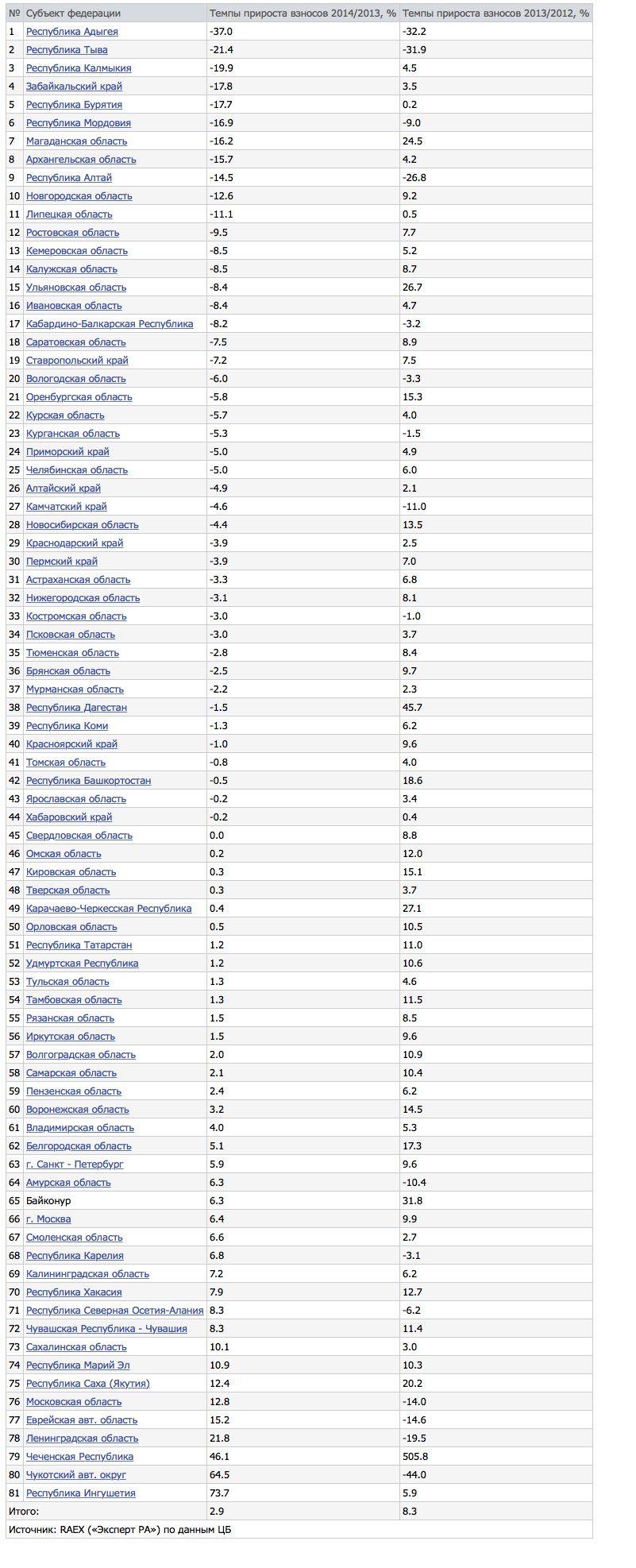

Региональные рынки ОСАГО

Таблица 1. Рэнкинг регионов России по объему взносов по ОСАГО в 2014 году

Помимо увеличения базового тарифа, были изменены территориальные коэффициенты в отдельных субъектах РФ.

В 11 регионах из топ-15 регионов по уровню выплат за 2014 год были увеличены региональные коэффициенты по ОСАГО. С 1 апреля 2014 года были увеличены территориальные коэффициенты в Камчатском крае (максимальный региональный коэффициент увеличен с 1,1 до 1,3), Республике Мордовия (с 1,2 до 1,5), Мурманской области (с 1,7 до 2,1), Республике Адыгея (с 1,1 до 1,3), Амурской области (с 1,4 до 1,6), Воронежской области (с 1,4 до 1,5), Челябинской области (с 2 до 2,1), Курганской области (с 1,3 до 1,4), Республике Марий Эл (с 1,3 до 1,4), Чувашской Республике (с 1,6 до 1,7), Ульяновской области (с 1,4 до 1,5).

В 10 регионах из топ-15 регионов с наименьшими показателями коэффициента выплат в 2014 году региональные коэффициенты по ОСАГО были снижены. Территориальные коэффициенты были снижены в Республике Дагестан, Ленинградской области, Республике Тыва, Забайкальском крае, Республике Ингушетия, Магаданской области, Чеченской Республике, Еврейской автономной области, Республике Саха, Чукотском автономном округе.

В связи с изменением территориальных коэффициентов в 2015 году ожидается стабилизация ситуации на региональных рынках ОСАГО, трудности с приобретением полисов и получением выплат по обязательному страхованию автогражданской ответственности заметно сократятся.

Таблица 2. Рэнкинг регионов России по коэффициенту выплат в 2014 году

Прогноз показателей убыточности рынка ОСАГО

Прогноз показателей убыточности рынка ОСАГО произведен с учетом влияния принятых ключевых изменений параметров функционирования рынка:

- Увеличение лимита выплаты по имуществу со 120 до 400 тыс. рублей на одного потерпевшего с 1 октября 2014 года.

- Увеличение лимита выплаты по здоровью со 160 до 500 тыс. рублей на человека с 1 октября 2014 года.

- Введение таблиц выплат на случай причинения вреда жизни и здоровью. До этого действовал принцип компенсации расходов.

- Изменение предельного уровня износа автомобиля с 80 до 50%.

- Обязательность досудебного порядка разрешения споров по ОСАГО.

- Актуализация справочника средней стоимости запчастей, материалов и ремонта.

- Повышение тарифов в октябре 2014 года (на 23-30%) и апреле 2015 года (на 40-60%).

Выплаты по риску причинения вреда жизни и здоровью

До введения таблиц выплат доля выплат при причинении вреда жизни и здоровью потерпевших составляла порядка 1% от совокупных выплат в ОСАГО.

Выплаты по жизни и здоровью были крайне занижены из-за сложности их получения и действующего порядка расчета (по факту расходов). По оценкам RAEX («Эксперт РА») лишь 15-20% потерпевших в результате смерти кормильца получили выплату по ОСАГО и лишь 3-5% потерпевших при причинении вреда здоровью.

На рост выплат по жизни и здоровью окажут влияние:

- Увеличение средней выплаты за счет роста лимитов по жизни и здоровью.

- Увеличение обращаемости граждан за выплатами по этим видам рисков (как в связи с ростом лимитов, так и в связи с облегчением процедуры получения компенсации за счет введения таблиц выплат).

Расчет годовой выплаты по риску причинения вреда жизни и здоровью:

С учетом опыта выплат по жизни и здоровью в ОС ОПО расчеты годовых выплат по причинению вреда жизни и здоровью выглядят так:

- По смерти хотя бы каждого третьего погибшего в ДТП его родственники обратятся за компенсацией в 500 тыс. рублей (в случае установления порядка расчета выплаты по аналогии с ОСОПО и ОСГОП): 9 000 * 500 = 4,5 млрд. рублей

- В среднем каждый второй раненный получит 100 тыс. рублей: 130 000 * 100 = 13 млрд. рублей

Итого: 17,5-18 млрд. рублей

Выплаты по риску причинения вреда имуществу

На рост выплат по имуществу окажут влияние:

- Рост средней выплаты за счет роста лимитов по имуществу (за счет тяжелых «хвостов»).

- Увеличение выплат за счет изменения предельного уровня износа автомобиля с 80 до 50%.

- Увеличение страховых выплат за счет введения обязательности досудебного порядка разрешения споров по ОСАГО (сократится часть выплат по ОСАГО, которая проходит через «прочие расходы» за счет выплат по суду).

- Увеличение страховых выплат за счет актуализации справочника средней стоимости запчастей, материалов и ремонта

Расчеты годовой выплаты по риску причинения вреда жизни и здоровью:

- Годовые выплаты по риску причинения вреда имуществу в 2015 году вырастут на 101% по сравнению со значением 2014 года, объем выплат составит 181 млрд. рублей.

- В 2016 году темпы прироста выплат составят 20% (замедление за счет исчерпывания эффекта повышения лимитов, ускорение за счет очередной актуализации справочника средней стоимости запчастей, материалов и ремонта), объем выплат будет равен 217 млрд рублей.

Взносы по ОСАГО

В связи с ростом базовых тарифов, по прогнозу RAEX («Эксперт РА») темпы прироста взносов по ОСАГО в 2015 году составят 73%, объем рынка будет равен 261 млрд. рублей. В 2016 году в связи с исчерпыванием эффекта роста тарифов, темпы прироста взносов замедлятся до 21%, объем рынка ОСАГО будет равен 315 млрд рублей.

Таблица. Факторный анализ убыточности по ОСАГО

| Фактор | 2015 год | 2016 год |

| Выплаты по риску причинения вреда жизни и здоровью, млрд. рублей | 12 | 18 |

| Выплаты по риску причинения вреда имуществу, млрд. рублей | 181 | 217 |

| Прогноз совокупных выплат, млрд. рублей | 193 | 235 |

| Прогноз совокупных взносов, млрд. рублей | 261 | 315 |

| Прогноз коэффициента выплат, % | 74 | 75 |

| Прогноз скорректированного комбинированного коэффициента убыточности-нетто, % | 101 | 102 |

Источник: RAEX («Эксперт РА»)

В результате, по прогнозу RAEX («Эксперт РА»), уровень выплат в ОСАГО в 2015 году составит 74%, в 2016 году – 75%. Реальная убыточность страховщиков, учитывающая расходы на ведение дела, отчисления в РСА, изменения резервов убытков и выплаты по суду, в 2015 году составит 101%, в 2016 году значение показателя будет равно 102%.

Таким образом, с учетом повышения тарифов по ОСАГО в 2015 году ситуация стабилизируется, убытки страховщиков от операций по ОСАГО будут минимальны.

В 2016 году в условиях стабилизации экономической ситуации с учетом возможной актуализации справочника средней стоимости запчастей (при расчете показателя учтено повышение средней стоимости в 2015 году на 5%), материалов и ремонта, реальная убыточность страховщиков вырастет, страховые компании вновь начнут получать убытки по ОСАГО. В случае реализации негативного прогноза, при значительном спаде продаж автомобилей, реальная убыточность по ОСАГО вырастет еще сильнее – на рынке вновь начнется кризис.

Убыточность ОСАГО в 2015-2016 годах так же будет зависеть от результатов введения электронного полиса. В случае, если удастся избежать мошеннических действий (например, введение некорректных данных о водителе с целю не применять повышающий коэффициент и др.), убыточность останется на прогнозном уровне 100-102%. При этом в будущем стоит ожидать сокращения убыточности за счет оптимизации расходов страховщиков по заключению договоров ОСАГО. Если же число полисов, оформленных с нарушениями, возрастет, то убыточность ОСАГО вырастет.

Кроме того, за счет появления сайтов-агрегаторов растет риск перераспределение долей рынка ОСАГО от крупных и надежных компаний к страховщикам, чья финансовая устойчивость находится на невысоком уровне. Доступность полисов таких компаний повысится за счет реализации их через сеть Интернет. При этом привлекательность для клиентов будет высока за счет предложения такими компаниями минимальных тарифов. С учетом обязательности прямого урегулирования убытков, при наступлении страхового события, страхователи, которые при покупке полиса не обращали внимания на их финансовую устойчивость страховщика, а ориентировались лишь на минимальную цену, могут столкнуться с трудностями в получении выплат.

Рекомендации по изменению тарифов в будущем

Для долгосрочной стабилизации ситуации на рынке ОСАГО необходимо проводить ежегодный мониторинг достаточности тарифов и своевременно повышать их в случае возникновения такой необходимости. Необходимость повышения тарифов и уровень их повышения зависят от следующих факторов:

- Изменение средней стоимости запчастей, материалов и ремонта в справочнике.

- Изменение судебной практики (развитие ситуации с переуступкой пострадавшими прав требования к виновникам ДТП юристам).

- Изменение реальной убыточности ОСАГО за счет изменения других ключевых параметров рынка.

Последствия принятия поправок для граждан

Изменение функционирования рынка ОСАГО в результате принятых поправок будет иметь положительные последствия для граждан:

- Выплаты потерпевшим в результате ДТП вырастут, люди смогут восстановить поврежденное имущество и здоровье.

- Выплаты по ОСАГО будут производиться в большинстве случаев своевременно, расходы на суды сократятся.

- Сократятся проблемы с урегулированием убытков в виду возобновления работы закрытых ранее пунктов урегулирования убытков.

- Потребители будут иметь возможность приобрести полис ОСАГО в любом офисе продаж.

- Сократится переплата за полис ОСАГО по причине навязывания страховщиками дополнительных страховых продуктов.

- Повышение финансовой устойчивости рынка за счет увеличения присутствия надежных компаний.

Кроме того, повышение лимитов по ОСАГО окажет негативное влияние на темпы прироста ДСАГО и страхование автокаско.

В 2014 году взносы по ДСАГО (кроме страхования по системе «Зеленая карта») сократились в 65 регионах России (в 74 регионах по данным 2013 года). По прогнозу RAEX («Эксперт РА»), в 2015 году продолжится падение взносов по ДСАГО (без учета взносов по системе «Зеленая карта»).

Таблица 3. Рэнкинг регионов России по темпам прироста взносов по ДСАГО (кроме «Зеленой карты»)

По итогам 2014 года взносы по автокаско сократились в 44 регионах России, в 2013 году - всего в 16.

Таблица 4. Рэнкинг регионов России по темпам прироста взносов по автокаско

Начать дискуссию