Основные претензии ФНС к розничной торговле на основе анализа всей арбитражной практики 2017-2019 года.

Анализ 95% арбитражных дел по всей России за 2017-2019 годы по искусственному дроблению позволил специалистам TaxCoach раскрыть общую картину и основные тенденции «в среднем» по бизнесу.

Выводы ранее мы представляли в «Гиде по обвинениям в искусственном дроблении». «Гид» имеет огромную популярность как у собственников бизнеса, так и внешних консультантов. Однако каждое из направлений бизнеса имеет свои особенности. Поэтому мы провели дополнительный внутриотраслевой анализ. С нюансами дробления в производстве можно ознакомиться здесь.

Настала очередь для розницы, к которой мы относим:

торговые сети;

розничные магазины, не относящиеся к торговыми сетям;

группы компаний, которые занимаются и оптом, и розницей;

аптеки.

Доля розничной торговли в проанализированных делах составила 23,3%, то есть почти каждое четвертое дело. Таким образом, производство и розничная торговля в целом делят между собой первое место по претензиям ФНС.

По рознице такой же процент «успешности» действий ФНС как и в среднем по всем отраслям — 72% удовлетворенных на 28% неудовлетворенных требований ФНС.

Естественно, в рознице кардинально отличаются цели создания группы компаний (далее — ГК)

Основной целью дробления является попытка сохранить право на ЕНВД — 56% (против 7% в других отраслях).

Сохранение УСН — 39% (что соответсвует общему уровню).

Со значительным отставанием — завышение расходов по общей системе налогообложения (налог на прибыль или НДФЛ) с 10%.

Рейтинг признаков, по которым суды отличают «козлищ от агнцев» в рознице, в целом не отличается от общего. Но приоритеты претензий налоговых органов и восприимчивость судов к ним все же иные.

Два самых популярных признака дробления такие же как у всех — это:

взаимозависимость субъектов группы;

дробление в целях применения спецрежимов.

Другие признаки расположены в рейтинге «опасности» в немного ином порядке. Но ключевое отличие заключается в их классе опасности.Напомним, класс опасности — это произведение процента дел, в которых признак упоминается, на процент дел, в которых данный признак стал основанием для взыскания сумм налогов. Класс опасности означает, какая вероятность быть привлеченных к налоговой ответственности при наличии соответствующего признака. То есть в степени угрозы, которую они несут для бизнеса.

Наиболее яркие отличия от других отраслей деятельности:

1) Общие вывески, сайты, обозначения, адреса, банки и пр.

В рознице угроза данного признака равна 60% против 38% у остальных отраслей. То есть в 60% из дел доказано искусственное дробление при наличии общих вывесок и пр.

Если этот признак установлен судом, с вероятностью 84% дело закончится проигрышем.

И действительно, внятных объяснений, почему «самостоятельные» субъекты работают под одной вывеской, с одинаковым оформлением и единым сайтом — мы почти не встретили. Хотя бы потому, что «задним числом», то есть во время выездной проверки, найти такое объяснение практически нереально.

2) Отсутствие конструктивных разделений.

Это самый «розничный» признак: из 24 его упоминаний в целом (из 300 дел) 19 приходится именно на розницу. И почти самый «убойный» для нее: гарантия проигрыша 95%. Он часто выступает ключевым доказательством искусственности построения группы компаний, вокруг которого выстраивается правовая позиция ФНС. Исключения сводятся чаще к ошибкам проверяющих: заглянули лишь в одну из нескольких розничных точек (остальное домыслили), забыли произвести фото/видео фиксацию и тп.

Честно говоря, это не только самый розничный признак. Но и самый детский. Очень рассчитываем на то, что вы уже отказались от этой «остроумной» идеи, провели реконструкцию или капитальный ремонт, а в обновленных магазинах или павильонах нет и следа подобного признака.

3) Формальное перераспределение персонала.

Класс опасности этого признака в рознице выше в 1,5 раза (44% против 25% в остальных отраслях).

Прежде всего это касается общего персонала в торговых залах, которые продают товар независимо от того, кому он принадлежит и на чьих полках находится. Впрочем, вряд ли ФНС остановится на этом. Миграция персонала между точками продаж тоже довольно легко установить.

«Эффективность» признака достаточна высока — 91%. То есть при его обнаружении вероятность проиграть дело очень большая.

4) Товар или иное имущество перемешано.

Этот признак более чем 3 раза опаснее для розницы — 14% против 4%. Речь идет не только о том, что фактически невозможно определить собственника товара (все лежит в одной куче), но и о перемешивании сезонного товара, который возвращается на склад «оптовика», а в новом сезоне комплектуется заново в другие магазины, а также о миграции «залежалого» товара между розничными точками разных субъектов. При наличии такого признака вероятность получить взыскание — 100%.

5) ИП в группе компаний — это сотрудники или родственники

В рознице почти в 2,5 раза чаще привлекают «своих» людей для построения группы компаний. Наиболее плачевная ситуация наблюдается вследствие желания снизить оборот на розничных предприятиях до требований «упрощенки» и внедрения так называемых «комитентов» (обычно сотрудников или родственников в статусе ИП), приобретающих товар в одном месте и реализующих через агентский договор во все магазины виртуальной сети. Ситуация еще более осложняется тем, что в подавляющем большинстве случаев разделить ИП-комитентов по группам товаров обречена на провал — в течение 3-4 месяцев потоки товара полностью перемешиваются.

6) Создание схемы перед расширением.

Необходимость сохранять ЕНВД и УСН и, как следствие, создание новых субъектов под открытие новых магазинов, приводят к тому, что в розничной торговле в два раза чаще налоговые схемы появляются перед расширением бизнеса и ростом экономических показателей — 16% против 8%. Арбитражные дела 2017-2019 года касаются налоговых проверок, охвативших как раз период быстрого и массового открытия новых магазинов (обычно в пику наступления федеральных розничных сетей), в связи с чем новый год, как мы полагаем, принесет нам сокращение упоминаний данного признака — общий экономический кризис и снижение покупательского спроса сделают свое дело.

Типичные модели построения розничного бизнеса, которые привлекают внимание контролирующих органов:

1) ООО (или ИП) самостоятельно занимается розницей.

Помимо основной деятельности оно сдает в аренду торговые помещения, оборудование или АЗС подконтрольным субъектам (компаниям или ИП), также торгующими в розницу.

Подобная картина имела место в 67% дел, связанных с розницей. И в 83% их них суд встал на сторону налогового органа.

Как правило, основным признаком, который выдает искусственность дробления в таких случаях, является отсутствие конструктивных разделений площадей. Его уже дополняют — единое руководство, формальное распределение персонала, «перемешанный» товар и пр.

Так ООО, занимающееся розницей, (Постановление Арбитражного суда Уральского округа от 26 июня 2019 г. по делу №А71-10587/2018) имело в собственности торговое помещение площадью более 150 кв.м. Чтобы остаться в пределах ЕНВД, ООО передало часть площадей в аренду своему же директору в качестве «самостоятельного» ИП, который также занялся торговлей.

При этом предприниматель не озаботился ремонтом — в итоге отделы не были разграничены. Более того, сотрудники работали на оба зала и не было возможности разграничить товар, принадлежащий ИП и ООО. В итоге взыскано 13,6 млн. рублей. Интересно, что это был не самый плохой вариант для бизнеса: ФНС присоединила доходы ООО к ИП, а не наоборот. В результате доначислен НДФЛ вместо налога на прибыль.

Спасает же в таких ситуациях разделение площадей и, как и в других ситуациях, доказательство деловой цели.

Так в одном случае (Постановление Арбитражного суда Волго-Вятского округа от 8 сентября 2017 г. по делу № А28-5839/2016) группа компаний из нескольких ООО занималась розничной продажей различных товаров. Одно из них сдавало всем остальным торговые площади. Однако все залы имели конструктивное разделение, а организации — свой штат работников и своё руководство. Деловая цель существования нескольких компаний заключалась в разном ассортименте товаров (женская одежда, товары для дома и др.). В итоге суд установил факт их самостоятельности и поддержал налогоплательщика. Бизнесу удалось избежать 235,5 млн.руб. доначислений.

Корректное распределение вспомогательных расходов, особенно маркетинговых (самостоятельное проведение рекламных акций с особыми условиями для поставщиков, свое размещение наружней рекламы, проведение рекламных мероприятий и т.п.) еще более усиливают позицию экономической самостоятельности розничных субъектов.

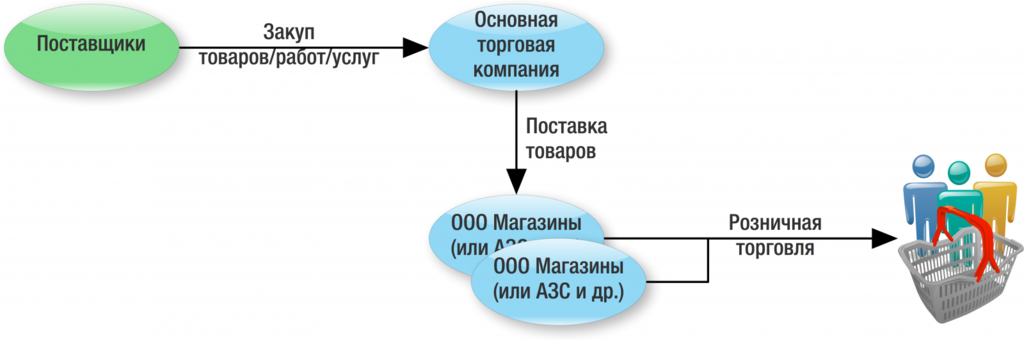

2) Компания на закупе перепродает товар розничным субъектам группы компаний.

Подобная модель имела место в каждом четвертом из «розничных» дел (23%). Успешность ФНС и налогоплательщиков в них оказалась одинаковой — 50/50.

Губит, как правило, в такой модели:

а) заниженные цены. ФНС установила факт занижения цен при продажах внутри группы компаний: наценка 3% против 6% при торговле с независимыми лицами. (Постановление Арбитражного суда Центрального округа от 3 августа 2018 г. по делу №А48-2167/2017)

б) полная подконтрольность субъектов ГК единому центру: работники подконтрольных ИП сдавали выручку сотрудникам своего поставщика (основное ООО в ГК), все работники ранее работали в этом ООО и их перевод был лишь формальностью, всеми ООО и ИП группы компаний управляли два человека. (Постановление Арбитражного суда Поволжского округа от 25 июня 2019 г. по делу №А12-31106/2018)

Спасает:

а) наличие деловой цели. Это может быть, например, специализация деятельности каждого субъекта группы: аптечная сеть (4 ООО) имела одного руководителя и участника, общие вывески, сайт, офис и даже кадровую службу. Казалось бы, взысканий не избежать. Но все инстанции вынесли решения в пользу налогоплательщика. Бизнес спасло то, что у каждого ООО было свое предназначение:

два ООО занимаются оптом, но у них разный ассортимент (медикаменты у одного, расходные материалы у другого);

два других торгуют в розницу, но у каждого своя маркетинговая политика — одно из них "осуществляло деятельность по розничной продаже лекарственных средств в сегменте дискаунта«. (Постановление Арбитражного суда Уральского округа от 24 октября 2017 г. по делу №А71-7587/2016)

Деловая цель также нашла отражение в раздельном учете каждого ООО, разных поставщиках услуг и пр.

б) обоснованные цены внутри ГК: ООО-закупщик продавало взаимозависимому ИП (своему единственному участнику) товар для продажи в розницу. (Постановление Арбитражного суда Северо-Кавказского округа от 24 июня 2019 г. по делу №А53-20425/2018) ФНС такая связь показалась подозрительной, а цены заниженными. Однако суд установил, что цены действительно были занижены и даже ниже себестоимости, но это было в короткий период времени и они распространялись также на других независимых покупателей ООО. Самостоятельность субъектов подтверждалась в том числе обособленным штатом сотрудников, раздельным учетом, финансированием (самостоятельное получение кредитов в банке) и др.

3) В каждом десятом случае (9%) дело связано с тем, что группа компаний использует агентский договор.

(Привет сказкам налоговых «копперфильдов», агитирующих за массовое, неподкрепленное реальными бизнес-процессами использование агентских договоров). В большинстве случаев из них (7,1%) агенты занимаются реализацией. В 67% суды установили наличие «схемы».

Губит такую модель фиктивность агентского договора. Это может проявляться:

а) в отсутствии ресурсов для его исполнения: ООО в качестве агента продавало топливо на АЗС в интересах взаимозависимых принципалов. ФНС доказала, что у некоторых принципалов отсутствовали оборудование и работники для торговли ГСМ. (Постановление Арбитражного суда Западно-Сибирского округа от 21 августа 2017 г. по делу №А70-13347/2016). Помимо этого установлено, что АЗС переходила от одной компании к другой по мере достижения пределов для применения спецрежимов, единое руководство, наличие номинальных руководителей и др.

б) в некорректном исполнении и условиях самого договора: ООО занималось розницей, кроме своего товара продавало товар взаимозависимой компании по договору комиссии.Постановление Арбитражного суда Западно-Сибирского округа от 11 марта 2019 г. по делу №А67-6778/2017 Суд установил, что данный договор заключен формально. Такой вывод сделан на основании следующего:

после его заключения ничего не изменилось — объем, ассортимент, поставщики товара — все осталось прежним;

комиссионер не перечислял средства комитенту от продажи его товаров (то есть распоряжался ими как своими);

отсутствуют поручения комиссионеру для исполнения. В итоге взыскано 6,4 млн. налогов и штрафов.

Давайте также взглянем на широко рекламируемую «обратную агентскую схему». В данном деле (Постановление Арбитражного суда Северо-Западного округа от 15 ноября 2018 г. по делу № А42-7696/2017) агент выполнял функции закупа для группы компаний («обратный агент»). Казалось, что руководители ГК все хорошо продумали:

каждый сотрудник знал, где он трудоустроен;

взаимозависимые компаний были созданы до достижения пределов применения спецрежимов;

контрагенты «воспринимали каждое из указанных обществ как самостоятельное юридическое лицо»;

и другие.

Этого вполне хватило на две инстанции. Однако кассация и Верховный суд обратили внимание на признаки искусственности отношений в ГК. Во многом это касалось агентского договора:

агент-закупщик распределял товар между принципалами уже после того, как они его фактически продали;

агент не имел ресурсов для осуществления закупа. Да, у закупщика были сотрудники и договоры аренды склада и оборудования, но ФНС проанализировала его деятельность и сделала вывод, что этого недостаточно для работы. Недостающее оборудование использовалось без какого-либо оформления, привлекались сотрудники других компаний группы.

Помимо этого установлены:

единый производственный процесс: «каждое из обществ выполняло ограниченный перечень функций и только вместе, дополняя друг друга, они создавали условия для непрерывного, бесперебойного процесса, при котором возможно осуществление законченного производственного цикла».

единый штат: сотрудники при опросе правильно указали на кого работают, но при описании своих обязанностей суд установил, что их функции и подчиненность никак не зависят от их формального трудоустройства, также сотрудники переводились лишь формально без изменения своих трудовой функции;

смена контрагентов в зависимости от выручки: ГК «тусовала» оптовых покупателей по мере роста выручки своих компаний;

единое руководство: всем управлял один человек, единая кадровая служба, бухгалтерия и пр.

Яркий пример того, что никакой договорный инструмент сам по себе не гарантирует законности моделирования бизнеса. Напротив, массовое использование тех или иных подходов без учета реальностей конкретного бизнеса ведет вовсе не к моделированию, а к «схемопостроению».

Что спасает:

«подкладывание» агентского договора под реальные бизнес-процессы гарантирует его реальное исполнение и правильное оформление: ООО в качестве агента реализовывало топливо взаимозависимого ИП (своего учредителя), при этом компания сама закупала товар и, оказывая транспортные услуги ИП-принципалу, возила его товар от его поставщиков своим покупателям. (Постановление Арбитражного суда Уральского округа от 21 ноября 2018 г. по делу №А76-34350/2017). Налогоплательщик продемонстрировал суду, что ИП действительно искал и находил новых поставщиков, возмещал транспортные расходы ООО-агенту. Также был учтен факт того, что у ООО были другие независимые принципалы.

Как видим, ни одна из описанных моделей функционирования бизнеса сама по себе не несет риска. Главное, чтобы отношения были реальными, а субъекты имели все признаки самостоятельности и самодостаточности. При этом отметим, что в половине случаев бизнес вовсе не предоставил сколько-нибудь существенных аргументов в свою защиту.

Не устаем напоминать, что юридическое оформление должно лишь подстраиваться под реально существующие экономические связи внутри группы компаний. Договорные конструкции не должны быть «выдуманы» или «нарисованы». И тогда даже пресловутая взаимозависимость не влечет констатации незаконной хозяйственной деятельности. Время, когда структурирование представляло из себя лишь абстрактное рисование кружочков и стрелочек, уже давно прошло.

Начать дискуссию