До 1 апреля всем налоговым агентам предстоит отчитаться о доходах своих сотрудников за 2015 год. Причем сделать это нужно будет по новому шаблону. О том, как изменилась форма справки, а также о других нюансах ее заполнения, читайте в нашей статье.

Ежегодно работодатели должны представлять в ИФНС справки о доходах, полученных сотрудниками за прошедший год. Не смотря на то, что до 1 апреля еще есть время, советуем не откладывать на последние дни составление справок по доходам физлиц.

О неудержанном налоге отчитаться придется дважды

Формировать справку нужно по каждому физическому лицу, получавшему в 2015 году доход, с которого удерживался НДФЛ. Но даже если налог не удерживался ввиду отсутствия такой возможности (например, выплата дохода осуществлялась в натуральной форме), то по таким доходам все равно нужно отчитаться. Причем, дважды. Сначала такие доходы отражаются в справке 2-НДФЛ с признаком «2», которая подается не позднее 1 марта. Затем эти же доходы показываются в справке 2-НДФЛ, но уже с признаком «1». Эта справка подается вместе с остальными – не позднее 1 апреля.

О том, что нужно подавать повторную справку по таким доходам, поясняют чиновники (Письмо Минфина РФ от 01.12.14 № 03-04-06/61283). Да и в инструкции по заполнению справки 2-НДФЛ приведен пример, из которого видно, что по доходам, с которого не был удержан НДФЛ, компания должна подавать сведения дважды.

Однако суды с таким подходом не согласны. Как указывают арбитры, справки с признаком «2» содержат все необходимые сведения, подлежащие указанию в справке с признаком «1». Поэтому если налоговый агент в установленные сроки сообщил в инспекцию о невозможности удержать НДФЛ, подав справку о доходах по форме 2-НДФЛ с признаком «2», то повторную справку с признаком «1» можно не представлять (Постановления ФАС Уральского округа от 23.05.14 № Ф09-2820/14, от 24.09.13 № Ф09-9209/13).

Другое дело, что, пожалуй, вряд ли кто захочет доводить дело до суда. Поэтому во избежание дополнительных проблем, мы бы рекомендовали повторно подать справку о не удержанном налоге, указав в ней признак «1».

Заполняем справку

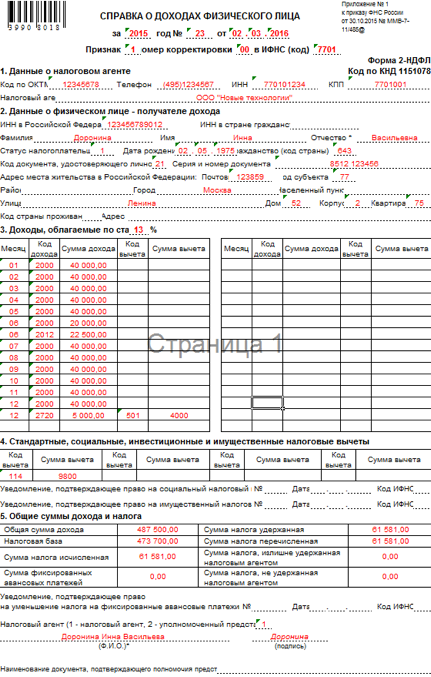

В первую очередь, хотим обратить ваше внимание на то, что с этого года применяется обновленная форма 2-НДФЛ, утвержденная Приказом ФНС от 30.10.2015 № ММВ-7-11/485@. Изменения незначительны. Как и раньше, справка о доходах состоит из заголовочной части и пяти разделов. Добавились лишь некоторые показатели, которых в прежней форме не было. Но обо всем по порядку.

В заголовочной части нужно указать год, за который составляется справка, порядковый номер и дату составления документа.

В поле «Признак» следует проставить цифру «1», означающую, что справка представляется о доходах физлица и удержанном налоге.

Далее вы обнаружите новое поле, которого в прежней форме справки не было. Это поле называется «Номер корректировки». В нем следует проставить «00» в случае если справка за 2015 год заполняется впервые. Если впоследствии налоговый агент будет подавать корректирующие сведения, то в данном поле нужно будет указать, какая по счету уточненная справка подается (например: «01», «02» и т д.).

А если понадобиться аннулировать ранее поданную справку, то в аннулирующей справке необходимо проставить номер корректировки «99». В этом случае заполняются только заголовок и разделы 1 и 2, а разделы 3, 4 и 5 не заполняются. Такой алгоритм прописан в порядке заполнения новой формы 2-НДФЛ.

В поле «в ИФНС (код)» вписывается четырехзначный код налогового органа, в котором налоговый агент состоит на налоговом учете, например: 5032, где 50 - код региона, 32 - код налогового органа.

Раздел 1 «Данные о налоговом агенте»

В этом разделе отражаются данные о налоговом агенте. В поле «Код по ОКТМО» указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, в свободных знакоместах справа от значения кода в случае, если код ОКТМО имеет восемь знаков, никакие символы не проставляются. Например, для восьмизначного кода по ОКТМО указывается значение «12445698».

Далее указывается номер телефона, ИНН, КПП и наименование налогового агента. Если у организации есть обособленное подразделение и гражданин получал свой доход через это подразделение, то в справке ставится КПП по месту нахождения подразделения.

Раздел 2 «Данные о физическом лице – получателе дохода»

В этом разделе указываются данные о физическом лице – получателе дохода. Как и прежде, в справке следует отражать ИНН гражданина. В новой форме добавлено поле «ИНН в стране гражданства», в котором следует указать ИНН работника-иностранца.

В начале года налоговое ведомство пояснило, что идентификационный номер налогоплательщика не является обязательным элементом. В связи с этим, если налоговый агент не укажет ИНН физлица в справке 2-НДФЛ, инспекция пришлет протокол с сообщением «Предупреждение. Не заполнен ИНН для гражданина России». Но при этом будет считаться, что сведения о доходах физического лица (при отсутствии иных нарушений) прошли форматно-логический контроль, и налоговики примут такую справку. Такие разъяснения приведены в Письме ФНС от 27.01.16 № БС-4-11/1068@.

Если же бухгалтер впишет в справку 2-НДФЛ неверный ИНН, то компании грозит штраф в размере 500 руб. (ст. 126.1 НК РФ, Письмо ФНС от 11.02.16 № БС-4-11/2224).

Поэтому если работник не предоставил вам свой ИНН, а узнать его номер из других источников не получилось, то ни в коем случае не указывайте в справке произвольную комбинацию цифр вместо ИНН. В таком случае поле для ИНН лучше оставить незаполненным.

Для поля «Статус налогоплательщика» раньше были предусмотрены следующие статусы:

1 — сотрудник является резидентом РФ

2 — сотрудник не является резидентом РФ

3 — сотрудник является высококвалифицированным специалистом

Теперь же для новой формы 2-НДФЛ введены дополнительные статусы:

4 – если работник является участником государственной программы добровольного переселения соотечественников, проживающих за рубежом.

5 — для работников-иностранцев, имеющих статус беженцев или получивших временное убежище в России.

6 — для работников-иностранцев, которые работают на основании патента.

В поле «Гражданство (код страны)» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ), утвержденному постановлением Государственного комитета РФ по стандартизации и метрологии от 14.12.2001 № 529-ст. Например, код 643 - код России, код 112– код Белоруссии. При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность.

В поле «Код документа, удостоверяющего личность» указывается код вида документа, удостоверяющего личность, который выбирается из Справочника «Коды вида документов, удостоверяющих личность налогоплательщика». Например, паспорту гражданина России соответствует код «21». В поле «Серия и номер» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N» не проставляется.

Раздел 3 «Доходы, облагаемые по ставке ___%»

В заголовке данного раздела указывается та ставка НДФЛ, в отношении которой заполняется данный раздел. Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

В этот раздел вносятся сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной форме, а также в виде материальной выгоды. Там же приводятся соответствующие вычеты, если таковые имели место (кроме стандартных, социальных, инвестиционных и имущественных налоговых вычетов, для которых предусмотрен следующий раздел).

Как и раньше, таблицу раздела 3 нужно заполнять помесячно.

В поле «Месяц» в хронологическом порядке указывается порядковый номер месяца налогового периода, за который был начислен и фактически получен доход.

В поле «Код дохода» указывается соответствующий код доходов, выбираемый из «Кодов видов доходов налогоплательщика». Обратите внимание: при заполнении раздела 3 справки нужно применять коды доходов и коды вычетов, утвержденные Приказом ФНС от 10.09.15 № ММВ-7-11/387@. То есть коды доходов и коды вычетов также изменились.

В поле «Сумма дохода» отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода. Напротив тех видов доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается соответствующий код вычета.

Если в числе доходов, выплаченных физическому лицу, есть доходы, полностью освобожденные от обложения НДФЛ, то такие доходы в этот раздел включать не следует. Перечень таких доходов приведен в статье 217 НК РФ. Их не нужно отражать в справке, если они не облагаются налогом независимо от суммы. Подтверждением этому служат также справочники «Коды доходов» и «Коды вычетов». В них нет таких выплат, как, например, пособие по беременности и родам, компенсация, связанная с выдачей натурального довольствия и др. Эти доходы не облагаются НДФЛ в полной сумме (п. 1 и 3 ст. 217 НК РФ). Такой вывод следует и из Писем Минфина РФ от 18.04.2012 № 03-04-06/8-118, от 04.04.2007 № 03-04-06-01/109, ФНС от 26.02.2006 № 04-1-03/105.

Подробнее хотим остановиться на доходах, не облагаемых НДФЛ в пределах определенных сумм. Например, сотруднику помимо зарплаты и отпускных выплачивалась материальная помощь в размере 5000 руб. Данная выплата не облагается налогом, если ее сумма в течение года не превысила 4000 руб. (п. 28 ст. 217 НК РФ). Мы считаем, что компания должна включить в раздел 3 справки 2-НДФЛ материальную помощь в полной сумме и соответствующий ей вычет (необлагаемую сумму) в размере 4000 руб.

Но существует мнение, что в справку 2-НДФЛ не нужно включать выплаты, уложившиеся в необлагаемый лимит. А если сумма превысила лимит, то включать только сумму превышения.

Мы данное мнение не разделяем. Дело в том, что указание в справке 2-НДФЛ только облагаемых выплат не будет отражать реальную сумму доходов, полученных сотрудником. Более того, вполне вероятна ситуация, когда в течение года человек получит матпомощь сначала у одного работодателя (например, 5000 руб.), а затем – у другого. Допустим, при увольнении ему выдали справку 2-НДФЛ, в которой указана матпомощь в размере 1000 руб. (5000 руб. – 4000 руб.). Устроившись на другую работу, он получает матпомощь повторно. Предположим, снова в размере 5000 руб. По закону в такой ситуации сотрудник должен уплатить НДФЛ с дохода 6000 руб. (5000 руб. + 5000 руб. – 4000 руб.). Однако из-за отсутствия полной информации в справке 2-НДФЛ от предыдущего работодателя бухгалтер на новом месте работы сотрудника удержит НДФЛ только с 2000 руб. (1000 руб. + 5000 руб. – 4000 руб.). В результате налоговая база по НДФЛ будет искажена.

Чтобы избежать возможных конфликтов, сведения о выплате нормируемых доходов в справке 2-НДФЛ лучше указывать в двух графах:

- в графе «Сумма дохода» – общую сумму выплаты, включая необлагаемую величину;

- в графе «Сумма вычета» – сумму необлагаемого дохода.

Данный подход разделяют и чиновники, о чем свидетельствует, например, Письмо ФНС от 08.08.2008 № 3-5-04/380@.

Раздел 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты»

Раздел 4 нужно заполнять только в том случае, если физическому лицу предоставлялись стандартные, имущественные или социальные вычеты. В новой форме добавлено упоминание об инвестиционных налоговых вычетах. В этом разделе проставляется код вычета и его сумма.

Если работник в 2015 году получал через своего работодателя имущественный налоговый вычет, то в этом разделе нужно указать номер уведомления, подтверждающего право работника на вычет, дату выдачи такого уведомления и код ИФНС, выдавшей уведомление. С этого года через своего работодателя можно получать и социальный налоговый вычет. Подробнее об этом читайте тут: https://www.klerk.ru/buh/articles/437460/ Поэтому в новой форме справки добавилось поле для указания реквизитов уведомления и на получение социального вычета.

Код соответствующего вычета берется из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС от 10.09.15 № ММВ-7-11/387@).

Раздел 5 «Общие суммы дохода и налога»

В данном разделе отражаются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного НДФЛ по ставке, указанной в заголовке раздела 3.

Раздел 5 справки формируется отдельно по каждой ставке налога и виду дохода. Поэтому если компания в течение налогового периода выплачивала физическому лицу доходы, облагаемые по разным налоговым ставкам (например, 13 % и 35 %), то для каждой из ставок нужно заполнить разделы 3-5 справки 2-НДФЛ.

Порядок заполнения данного раздела для наглядности представим в таблице.

Наименование поля | Содержание |

Общая сумма дохода | Общая сумма начисленного и фактически полученного дохода, без учета вычетов, указанных в разделах 3 и 4. |

Налоговая база | Налоговая база, с которой исчислен налог. Рассчитывается так: из суммы дохода, отраженной в поле «Общая сумма дохода», вычитается сумма вычетов, отраженных в разделах 3 и 4. |

Сумма налога исчисленная | Общая сумма исчисленного НДФЛ (сумма налоговой базы умножается на ставку). |

Сумма фиксированных авансовых платежей | Сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога. Такого поля в прежней форме справки не было. Оно заполняется только в отношении иностранных работников. Сразу под таблицей имеется новое поле для указания реквизитов уведомления, подтверждающего право на уменьшение налога на фиксированные авансовые платежи (номер и дата уведомления, а также код налогового органа, выдавшего уведомление). |

Сумма налога удержанная | Общая сумма удержанного НДФЛ. |

Сумма налога перечисленная | Общая сумма перечисленного НДФЛ. |

Сумма налога, излишне удержанная налоговым агентом | Не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде. |

Сумма налога, не удержанная налоговым агентом | В справках с признаком 1 и с признаком 2 указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде. |

В порядке заполнения формы 2-НДФЛ отсутствует положение о том, что сумма налога указывается в полных рублях. Однако ФНС в Письме от 28.12.15 № БС-3-11/4997 обращает внимание на положения пункта 5 статьи 52 НК РФ. В нем сказано, что сумма налога должна исчисляться в полных рублях. При этом сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля. Поэтому в справках 2-НДФЛ данные о начисленных суммах налога, по мнению налогового ведомства, должны быть округлены до полных рублей.

Декабрьская зарплата в январе

Некоторые работодатели декабрьскую зарплату выплачивают в декабре, а некоторые — в январе, уже после праздников. НДФЛ с зарплаты перечисляется не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ). Соответственно возникает вопрос: нужно ли отражать зарплату за декабрь, выплаченную в январе, в справке 2-НДФЛ за предыдущий год?

Обратимся к пункту 2 статьи 223 НК РФ. Там говорится, что в целях исчисления НДФЛ датой получения зарплаты признается последний день месяца, за который она начислена. Из этой нормы следует, что зарплата за декабрь 2015 года отражается в справке 2-НДФЛ за 2015 год даже в случае, если зарплата была выплачена только в январе 2016 года.

Такой позиции придерживается и ФНС в Письме от 03.02.2012 № ЕД-4-3/1692@. В этом же письме налоговики поясняют, что помимо декабрьской зарплаты, выплаченной в январе, в справке нужно отразить и исчисленный с этой зарплаты НДФЛ в качестве перечисленного налога, не смотря на то, что перечислен он был в январе.

Способ подачи справки

С 1 января 2016 года налоговым агентам, выплатившим доход в пользу 25 человек и более, нужно подавать справки 2-НДФЛ в электронном виде по телекоммуникационным каналам связи через оператора электронного документооборота (п. 2 ст. 230 НК РФ). Использовать «флешки» и «дискеты» теперь нельзя. Раньше через Интернет следовало подавать справки при численности от 10 человек.

Если же компания в 2015 году выплатила доходы в пользу менее 25 человек, то она имеет право подать справки 2-НДФЛ в бумажном виде. В этом случае необходимо будет составить сопроводительный Реестр. Его форма приведена в Приложении № 1 к Порядку представления в налоговые органы сведений о доходах физических лиц и сообщений о невозможности удержания налога и сумме налога на доходы физических лиц (далее – Порядок), утвержденному Приказом ФНС от 16.09.2011 № ММВ-7-3/576@. Этот Реестр оформляется в двух экземплярах, один из которых остается в инспекции, а другой возвращается налоговому агенту.

«Бумажные» справки о доходах можно отправить по почте с описью вложения. Сведения о доходах за 2015 год могут быть отправлены по почте до 24 часов 1-го апреля 2016 года (п. 8 ст. 6.1 НК РФ).

Справки, представленные налоговым агентом лично (через представителя) на бумажных носителях, считаются принятыми при условии прохождения «контроля заполнения». А документом, подтверждающим факт представления справок, является соответствующий Протокол приема сведений (его форма приведена в приложении № 3 Приказа ФНС № ММВ-7-3/576@). Этот протокол оформляется в двух экземплярах, и подписывается как должностным лицом инспекции, так и налоговым агентом или его представителем (если он присутствует). Об этом сказано в пункте 18 Порядка. ФНС в Письме от 22.10.14 № БС-4-11/21887@ напомнила о данном порядке.

Таким образом, в случае если прием сведений осуществляется в присутствии налогового агента (его представителя), то протокол должен быть подписан налоговым агентом. При этом печать налогового агента проставляется на протоколе только при ее наличии.

Штрафы за неподачу справок выросли

Изменились штрафы за несвоевременную подачу в ИФНС справок о доходах физлиц. Так, если в 2015 году размер штрафа составлял всего 200 рублей, которые платились за каждый просроченный документ, то с 1 января 2016 года эта сумма выросла в 5 раз и стала равна 1000 рублей.

Другое важное нововведение связано с появлением штрафа за предоставление недостоверных данных: он равен 500 рублям за каждый документ, содержащий ошибки (ст. 126.1 НК РФ). При этом указание неверного ИНН в справке 2-НДФЛ налоговики воспримут как предоставление недостоверных сведений и оштрафуют компанию по статье 126.1 НК РФ (Письмо ФНС от 11.02.16 № БС-4-11/2224). Правда, штрафа можно избежать, если налоговый агент самостоятельно выявит ошибки и представит уточненные документы до того, как их обнаружит ИФНС.

Иногда налоговики пытаются применить другие виды наказания незаконно. Например, были случаи, когда ИФНС арестовывала расчетный счет компании, не сдавшей своевременно справки 2-НДФЛ. Такой случай рассмотрен, например, в Постановлении ФАС Московского округа от 30.01.08 № КА-А40/11778-07.

Налоговики посчитали, что пункт 3 статьи 76 Налогового кодекса позволяет заморозить счет, так как «представляемая налоговым агентом на основании п. 2 ст. 230 НК РФ отчетность по НДФЛ установленной формы имеет характер налоговой декларации по смыслу ст. 80 НК РФ».

Разумеется, суд доводы инспекции не принял. Приостанавливать операции по счетам на основании пункта 3 статьи 76 Налогового кодекса налоговики могут только в случае, если была просрочена подача в ИФНС налоговой декларации более чем на 10 рабочих дней. Это правило касается лишь деклараций. Справка 2-НДФЛ налоговой декларацией не является.

Образец заполненной справки 2-НДФЛ за 2015 год представлен ниже.

Комментарии

6

Интересная логика. Теперь представим, что организация выплатила только подарок в размере 4 тыс. рублей и больше вообще никаких доходов. Т.е. она по закону не налоговый агент в принципе. А по вашей логике получается, что она вдруг становится налоговым агентом и обязана сдать 2-НДФЛ :)Да, но ведь в статье написано про искажение налоговой базы в случае, если подарок будет получен у нескольких организаций. Именно поэтому предлагается включать необлагаемый доход в справку. Поэтому как-то и нелогично получается - одни организации обязаны показывать этот подарок, а другие нет? Законодатель, кстати, никаких кодов вычетов не предусматривал. ФНС ведь не законодатель.

Мне просто кажется странным подставлять работника своей организации под НДФЛ в случае подарков у других организаций. Почему надо помогать налоговой содрать НДФЛ? Обязанности указывать в справке необлагаемые НДФЛ доходы я в законе не вижу.