На примере конфигурации «1С:Бухгалтерия 8» расскажем о возможностях автоматической сверки данных учета предприятия с данными ЕНС, а также о признании расходов на уплату налогов по данным личного кабинета налогоплательщика.

Интеграция ЛК ФНС с программами 1С

В 2023 году появился новый порядок уплаты налогов, взносов и прочих платежей. Теперь у каждого налогоплательщика, будь то физическое или юридическое лицо, существует Единый налоговый счет, на котором формируется совокупная налоговая обязанность. Организации, физлица и ИП должны перечислять все средства на ЕНС через ЕНП. При этом реквизиты каждого отдельного платежа при формировании ЕНП не прописываются. Налоговая получает данные, необходимые для распределения зачисленных средств, из специальных отчетных документов — деклараций, расчетов и уведомлений по ЕНП.

Каждый налогоплательщик может отслеживать операции по своему ЕНС в личном кабинете на официальном сайте налоговой. Однако бухгалтерам в процессе работы часто требуется доступ к актуальной информации о состоянии ЕНС предприятия прямо из программы бухучета. Для удовлетворения этого запроса было разработано и внедрено функциональное решение, обеспечивающее пользователям 1С доступ к данным ЛК ФНС при подключении сервиса «1С-Отчетность». Подобная интеграция позволяет:

отслеживать сальдо ЕНС;

видеть, как предстоящие платежи фиксируются со стороны налоговой;

контролировать задолженности;

получать расшифровку всех операций по ЕНС;

сверять данные учета предприятия с данными ФНС.

Теперь подробно разберем возможности автоматической сверки данных и признания расходов предприятия по данным ЛК ФНС.

Автоматическая сверка данных учета с данными налогового органа

Пользователи «1С:Бухгалтерии 8» (с версии 3.0.145.50) могут пользоваться автоматической сверкой данных своего учета с данными, которые налоговая формирует по операциям ЕНС в личном кабинете налогоплательщика.

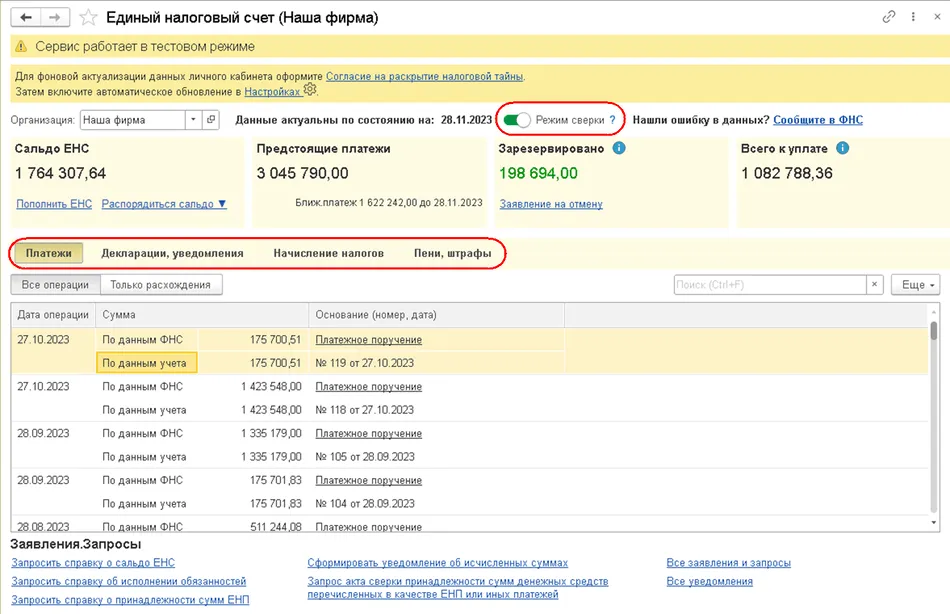

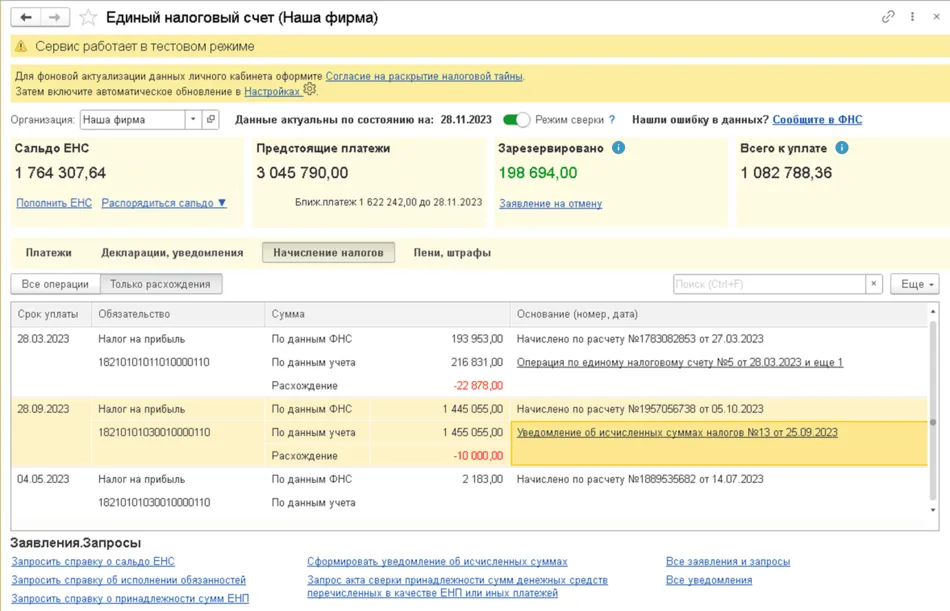

Чтобы перейти в режим сверки, нужно проследовать таким путем: раздел «Главное» — «Единый налоговый счет» — «Личный кабинет ЕНС». После этого достаточно переключить тумблер «Режим сверки» в верхней части интерфейса.

Режим сверки предусматривает несколько разделов для более точной работы: «Платежи», «Декларации, уведомления», «Начисление налогов», «Пени, штрафы». Данные в каждом разделе сгруппированы по таким реквизитам, как дата, сумма, обязательство, отчетный период, основание и т.д.

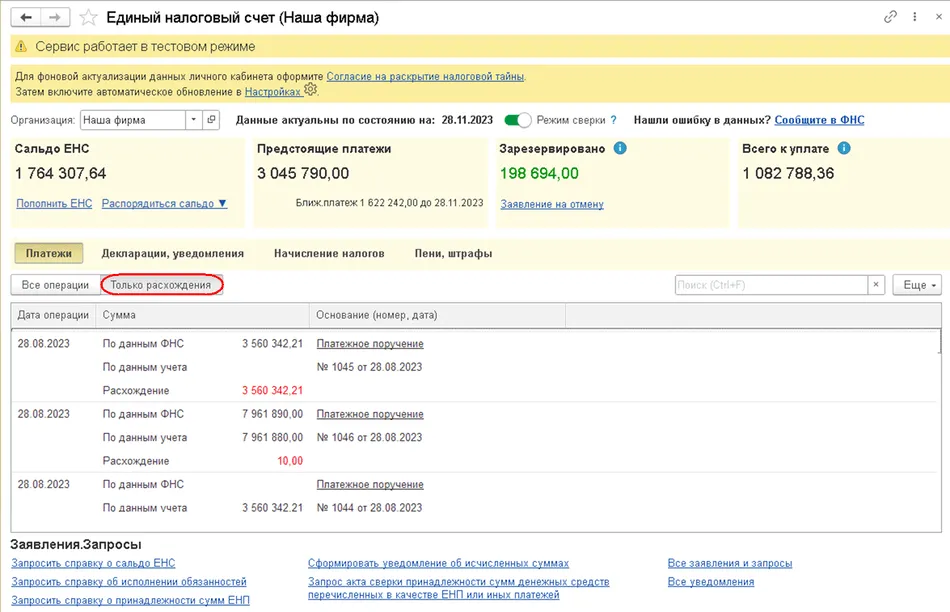

Результаты автоматической сверки можно посмотреть по всем операциям или только по расхождениям, кликнув по соответствующей кнопке. Сумма расхождений всегда выделяется красным цветом.

Платежи

В разделе «Платежи» сообщаются сведения о перечислении ЕНП в государственный бюджет. Основанием здесь служит номер и дата платежного поручения, доступ к которому открыт по ссылке.

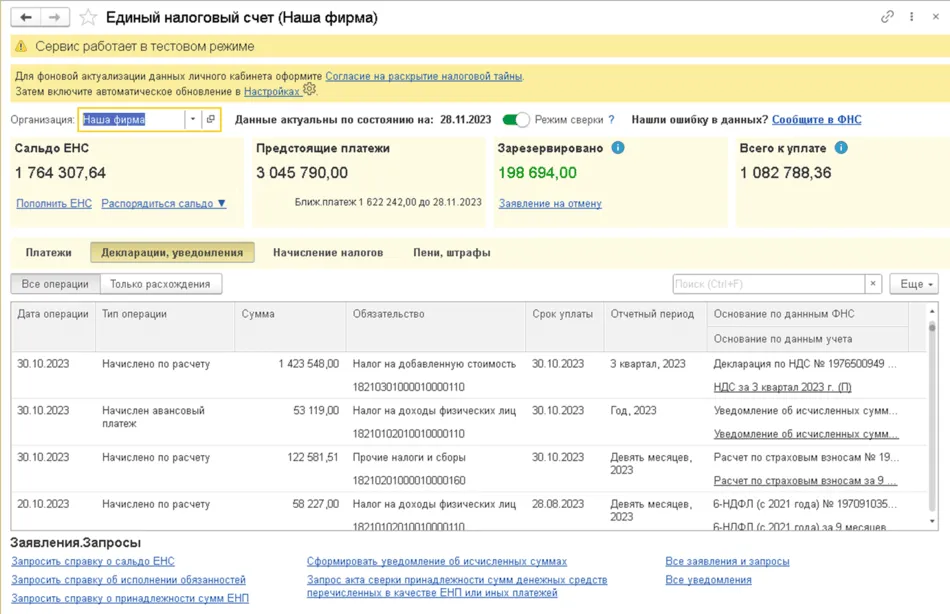

Декларации, уведомления

В этом разделе сообщается информация об отчетности, переданной в ФНС совместно с платежами (уведомления ЕНП, расчеты, декларации), а также о документах, оформленных налоговой (например, решение о возмещении НДС).

Указанные документы со стороны ФНС считаются основанием для формирования налоговых обязательств лица. Если щелкнуть по кнопке «Только расхождения», то пользователю будет представлена информация о документах, которые не отражены в его учете. Например, это может быть отчетность, которая была сформирована в других программах, представлена в бумажном виде или через сторонние сервисы.

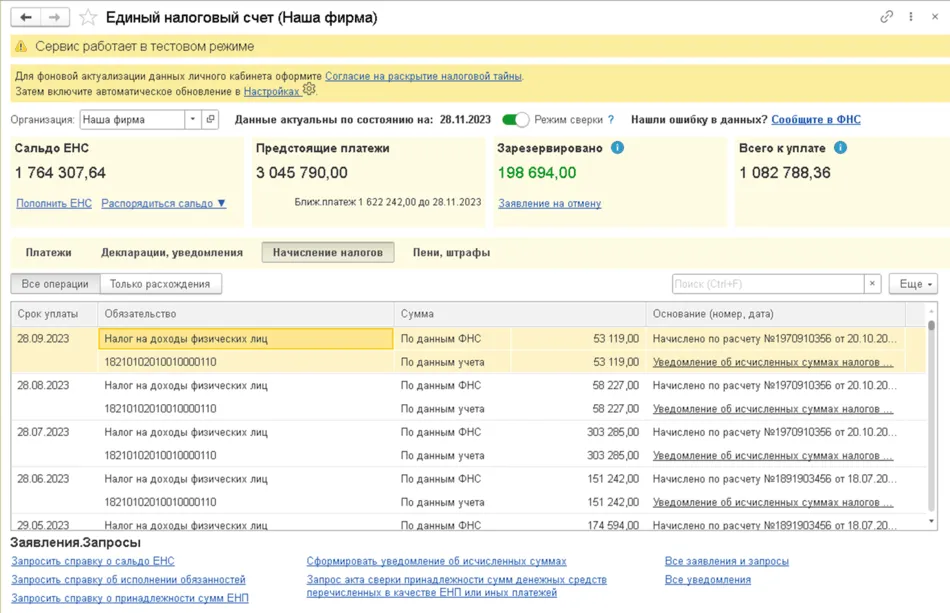

Начисление налогов

Этот раздел предназначен для сверки информации об исчисленных налогах, взносах и прочих платежах. Основанием здесь служат сами операции исчисления, осуществляемые в программе. Можно открыть их, щелкнув по ссылке, и даже скорректировать, если нужно.

Расхождения в разделе «Начисление налогов» отображают ситуации, когда исчисленные суммы по данным учета не совпадают с данными ФНС.

Например, пользователь отправил в налоговую уведомление по ЕНП, но операции по ЕНС не отражены или отражены неправильно. Вероятно, в самом уведомлении была допущена ошибка. В таком случае стоит перейти по ссылке, расположенной в строчке «По данным учета» и столбце «Основание» и скорректировать отчетность.

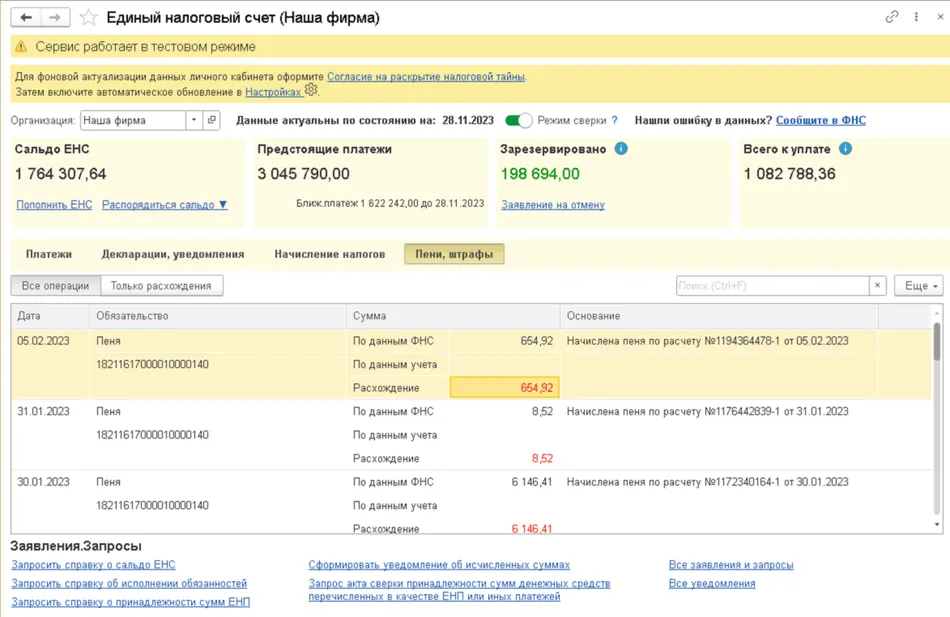

Пени, штрафы

Здесь фиксируется информация о начисленных штрафах и пени. Если пользователь согласен с суммами, которые начислила ФНС, он может устранить расхождения, отразив пени и штрафы в своем учете.

Учет сведений о списании средств с ЕНС в счет уплаты конкретных налогов на спецрежимах

Еще одна возможность, которая доступна пользователям 1С при подключении сервиса «1С-Отчетность» — это признание расходов предприятия на уплату налогов по данным ЛК ФНС. Но такая возможность есть не у всех. В число платежей, которые можно учесть этим способом, входят:

налоги и взносы на УСН;

налоги и взносы на ПСН;

НДФЛ для предпринимателей на ОСНО.

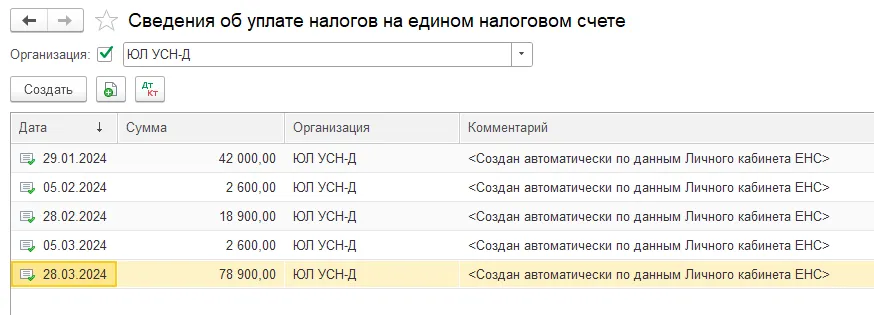

Если у пользователя есть интеграция с ЛК ФНС, то сведения об уплате налогов будут формироваться автоматически на основе данных его личного кабинета налогоплательщика в части ЕНС.

Указанные сведения можно использовать в ситуациях, когда они необходимы для расчетов или подготовки отчетности. Например, для уменьшения суммы налога УСН на сумму ранее уплаченных страховых взносов с доходов работников.

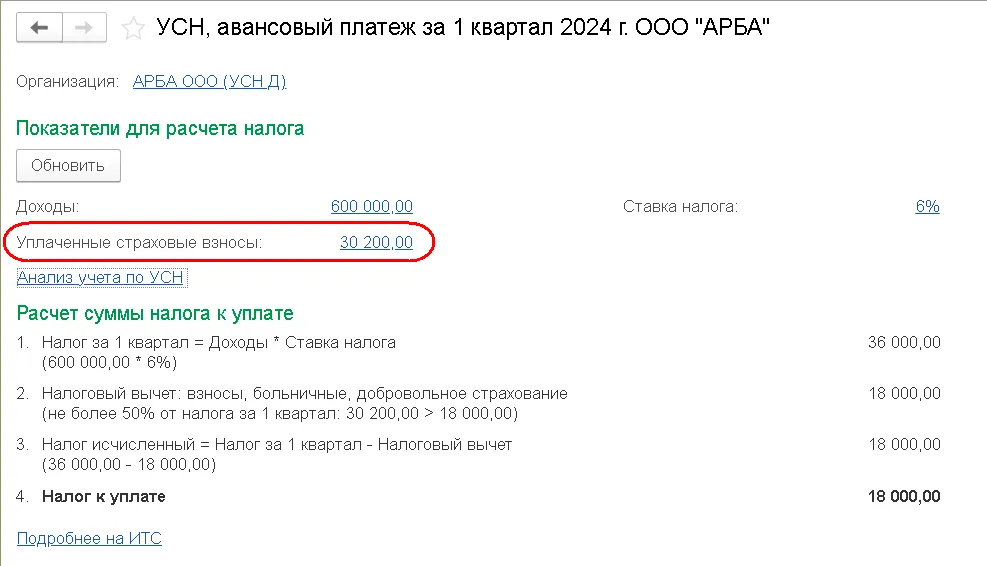

Рассмотрим пример.

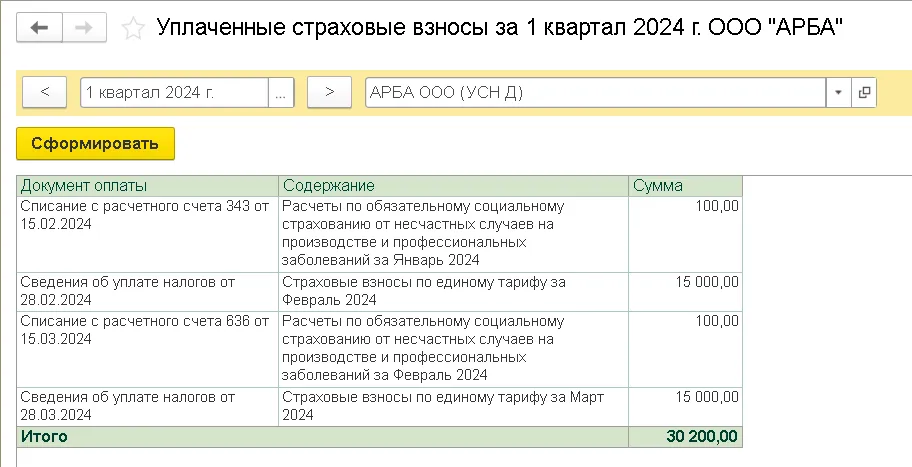

ООО «АРБА» работает на спецрежиме УСН с объектом налогообложения «Доходы». В 1 квартале 2024 года предприятие произвело уплату взносов на обязательное страхование своих работников от несчастных случаев на производстве и профзаболеваний на сумму 200 рублей. По данным ЛК ФНС сведения об уплате страховых взносов с доходов сотрудников по единому тарифу выглядят так:

за январь 2024 года – 15 000 рублей (28.02.2024);

за февраль 2024 года – 15 000 рублей (28.03.2024).

Можно проанализировать авансовый платеж по УСН за 1 квартал, используя специального помощника по расчету. Для этого нужно пройти путем «Отчеты» — «УСН» — «Отчетность по УСН». Общая сумма уплаченных страховых взносов будет выведена в отдельной строке.

Если щелкнуть мышью по выделенной сумме, программа выдаст пользователю расшифровку платежа.

Напоминаем, что УСН «Доходы» не предполагает уменьшения части доходов на расходы, однако Налоговый кодекс предусматривает возможность уменьшения авансовых платежей и налогов на сумму некоторых выплат (например, страховых взносов на ОПС, ОМС и ОСС).

Именно поэтому ООО «АРБА» проводит операцию «Расчет расходов, уменьшающих налог УСН» в марте 2024 года. Записи фиксируются в таких регистрах, как:

Книга учета доходов и расходов (КУДиР);

Расходы, уменьшающие налог по отдельным режимам налогообложения.

Детальный расчет расходов, уменьшающих авансовый платеж, компания «АРБА» может получить из специальной Справки-расчета.

Подключите сервис «1С-Отчетность» от «Калуга Астрал» и пользуйтесь всеми возможностями интеграции программ 1С с личным кабинетом налогоплательщика. Кроме того, сервис поддерживает работу с электронной отчетностью по всем основным направлениям: ФНС, СФР, Росстат, ЦБ, ФТС, Росалкогольрегулирование и Росприроднадзор.

Сервисы ГК «Астрал» для бизнеса

Существенная экономия времени. Отправь заявку и мы расскажем все об электронном документообороте

Оставьте заявку и мы свяжемся с вами

Реклама: ООО «АСТРАЛ-СОФТ», ИНН: 4027145240, erid: LjN8KWz11

Начать дискуссию