Учетная политика

Учетная политика – главный документ любой компании. В ней отражается принятая организацией совокупность способов ведения бухгалтерского и налогового учета, утвержденные первичные документы, используемые счета бухучета, налоговые регистры и пр.

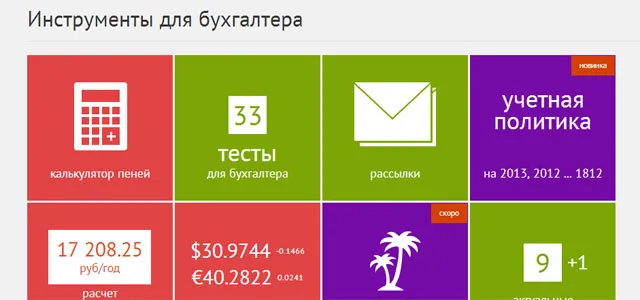

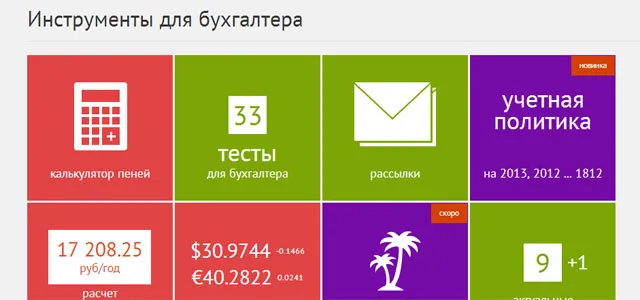

Для формирования приказов по учетной политике можно воспользоваться генератором учетной политики.

Минфин внес изменения в порядок формирования учетной политики микропредприятиями и социальными НКО

Минфин РФ своим приказом дополняет Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008).

Минфин РФ: Приказ № 164н от 18.12.2012

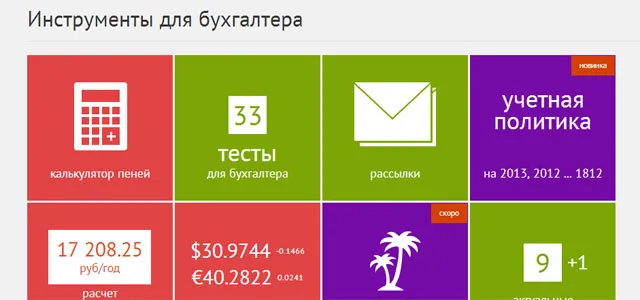

Раздел «Инструменты» на Клерк.Ру пополнился генератором учетной политики на 2013 год

Клерк.Ру рад сообщить, что инструмент «Учетная политика» в разделе «Инструменты» нашего портала пополнился генератором учетной политики для целей бухгалтерского и налогового учета на 2013 год.

Разработанные стандарты электронного документооборота следует отразить в учетной политике

Разработанные самостоятельно стандарты обмена электронными документами должны быть отражены в учетной политике. Об этом в ходе Российского налогового саммита заявил начальник управления налогообложения ФНС РФ Дмитрий Григоренко.

Раздел «Бланки» на Клерк.Ру пополнился образцом учетной политики на 2013 год

Клерк.Ру рад сообщить своим читателям, что раздел «Бланки» нашего портала пополнился образцом Учетной политики организации для целей бухгалтерского и налогового учета на 2013 год.

Минфин намерен дополнить ПБУ 1/2008 «Учетная политика организации»

Минфин РФ разработал проект ведомственного приказа, который вносит изменения в Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008).

Раздел «Инструменты» на Клерк.Ру пополнился генератором учетной политики для целей налогового учета

Клерк.Ру рад сообщить, что новый инструмент «Учетная политика» в разделе «Инструменты» нашего портала пополнился генератором приказа о принятии учетной политики для целей налогового учета.

Раздел «Инструменты» на Клерк.Ру пополнился генератором учетной политики организации

Клерк.Ру рад сообщить своим читателям, что раздел «Инструменты» нашего портала пополнился генератором учетной политики организации для целей бухгалтерского и налогового учета.

Учетная политика: особенности формирования на 2013 год

Главный бухгалтер в конце каждого года должен изучить нормы законодательства, которое будет действовать в предстоящем году и доработать, в соответствии с новыми нормами, учетную политику компании на предстоящий год.

Особенности формирования учетной политики для целей бухгалтерского учета на 2013 год

Конец каждого календарного года знаменуется для бухгалтерии компании не только проведением инвентаризаций, подготовкой к закрытию периода и определению финансовых результатов по итогам года, но и утверждением учетной политики на следующий год.

Формирование учетной политики в автономном учреждении

В статье рассмотрены общие положения, которые необходимо учесть при формировании учетной политики на 2012 год.

Порядок списания товаров в обособленных подразделениях закрепляет учетная политика

Минфин РФ в своем письме разъясняет, можно ли применять для обособленных подразделений при списании товаров метод оценки товаров по средней стоимости, сформированной в целом по предприятию.

Минфин РФ: Письмо № 03-03-06/1/88 от 16.02.2012

Минфин РФ: Письмо № 03-03-06/1/72 от 07.02.2012

На Клерк.Ру опубликован образец учетной политики на 2012 год

Клерк.Ру сообщает своим читателям, что раздел «Бланки» пополнился образцом учетной политики организации для целей бухгалтерского и налогового учета на 2012 год.

Что писать о раздельном учете в учетной политике

Этот материал – отрывок литературно обработанной стенограммы семинара "19 условий для вычета НДС" (лектор – А.Н. Медведев), который был проведен издательством «Главная книга».

Для малых предприятий предусмотрены новые варианты бухучета

Бухгалтерскую отчетность за 2010 год малые предприятия составляют с учетом нововведений, упростивших им работу. При этом новшества повлияют и на учет в 2011 году. Поэтому проверьте, все ли вы учли при составлении учетной политики на текущий год.

Налогоплательщик должен обосновать выбранный перечень прямых расходов

Право самостоятельно определять перечень расходов требует от налогоплательщика обоснования принятого решения. Такое полномочие может быть использовано налогоплательщиком в целях учета особенностей, характерных для разных отраслей промышленности.

ФНС РФ: Письмо № КЕ-4-3/2952@ от 24.02.2011

Минфин разъяснил порядок оценки расчетной цены ценных бумаг

Минфин РФ в своем письме разъясняет порядок оценки расчетной цены ценных бумаг для целей налоового учета.