Нет бизнесов без дебиторки, есть те, что не умеют с ней работать. Конфуций ©

Что делать финансовому директору и как обезопасить бизнес от нехватки средств, рассказал финансовый директор Conomica Павел Адамант.

О буднях финансового директора пишу в своем телеграм-канале.

Первое и главное, что должен запомнить любой финдир при работе с дебиторкой: дебиторская задолженность — это не сумма в отчете, которую нужно отразить и оставить «до лучших времен».

Дебиторка — это полноценный актив бизнеса, который может и должен приносить бизнесу прибыль. А финансовый директор с ее помощью может управлять разными показателями бизнеса.

Что можно считать дебиторской задолженностью

Долги покупателей за оказанные услуги, предоставленные товары, выполненные работы.

Долги поставщиков по предоставленным авансам.

Прочие долги: командировочные и авансы сотрудникам.

В отчетах дебиторку отражают в «активах» баланса.

Как финдиру работать с дебиторкой

Кратко по пунктам:

Рассчитайте стоимость дебиторской задолженности, включите ее и риск невозврата долга вовремя в цену товара или услуги.

Застрахуйте риск невозврата дебиторской задолженности.

Используйте дебиторскую задолженность в качестве залога или продайте с дисконтом, чтобы увеличить ликвидность.

Как работать с дебиторской задолженностью знают эксперты Conomica. За 9 лет на финансовом рынке они уже выплатили бизнесам 5,5 млрд ₽.

Процесс простой: вы продаете дебиторку по договору цессии и получаете до 80% суммы в течение 10 дней, а взысканием средств должника занимается Conomica — платформа по продаже просроченной дебиторской задолженности и инвестициям в долговые обязательства.

Дебиторская задолженность — это логичная часть финансового цикла бизнеса, временной интервал между выплатой средств поставщику и получением денег от покупателя.

В идеальном мире компания сначала получает деньги от клиентов, а потом платит поставщику, тогда дебиторки нет вообще. Но в реальной жизни рынок диктует свои правила, и работать с дебиторкой приходится практически всем.

Задача финансового директора — максимально сократить цикл дебиторской задолженности и сделать так, чтобы компания получала деньги от клиентов как можно быстрее и не отдавала их поставщику как можно дольше.

Например, брать у клиентов предоплату, а с поставщиками договариваться на более удобные условия оплаты, чтобы долгов ни вам, ни у вас не возникало.

Но в реальности получается наоборот: клиенты просят отсрочку, продажники говорят, что без нее никак, а финдиру приходится примирять интересы всех с помощью расчетов дебиторки.

Conomica — ваш надежный финансовый партнер

Финансовый инструмент для бизнеса и доход для инвестора

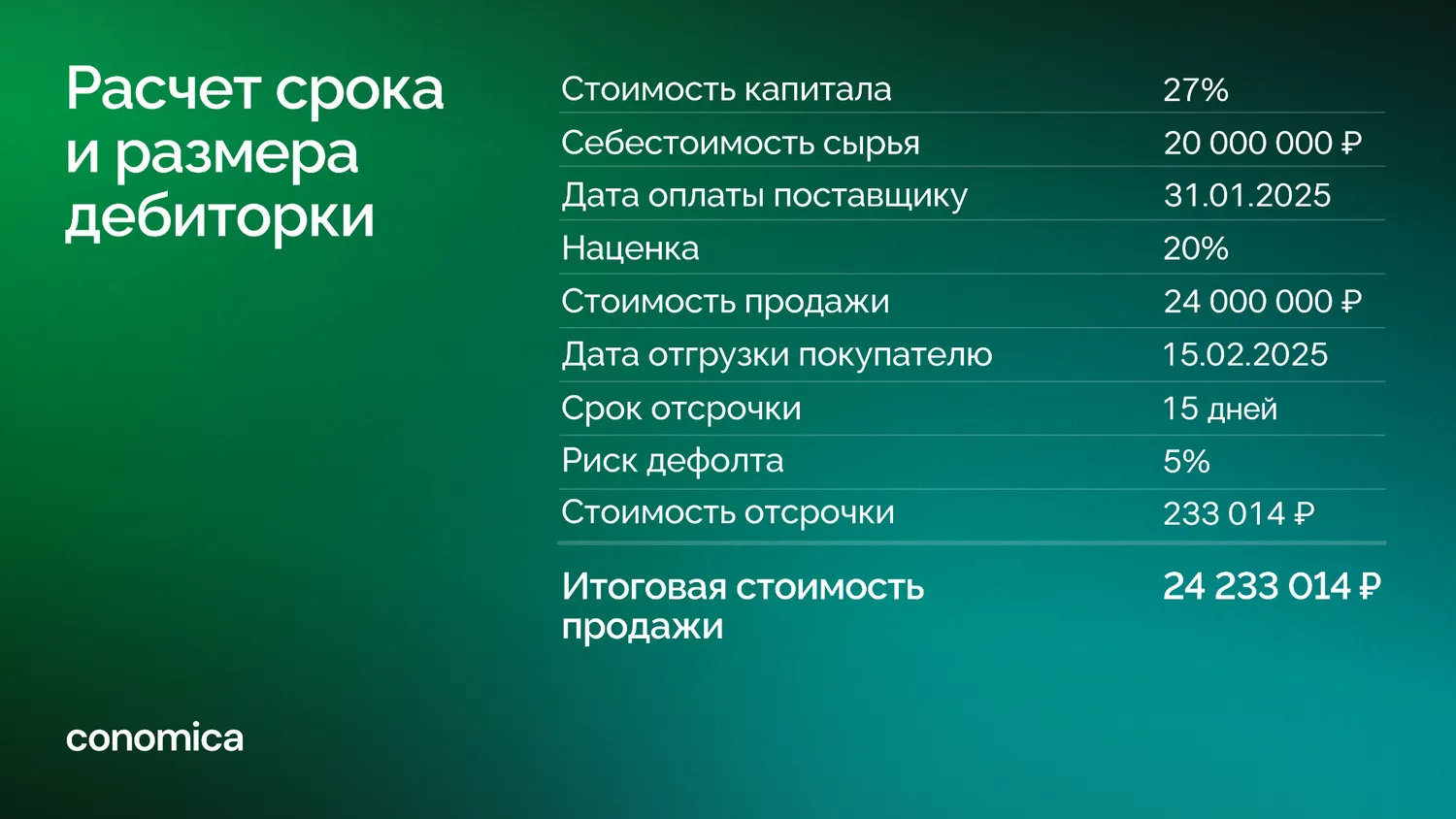

Сроки и размер дебиторки: на сколько можно давать отсрочку

Самое главное в предоставлении отсрочки — заложить стоимость дебиторки и риски неоплаты в договор.

При расчете цены надо учесть:

себестоимость сырья;

свою наценку;

примерный срок отсрочки;

стоимость вашего капитала на основе текущих банковских ставок;

риск дефолта дебитора на основе данных о просрочках со стороны ваших клиентов.

Примерный расчет цены для клиента:

20 млн ₽ — себестоимость сырья;

+20% наценка;

+ 233 014 ₽ — закладываемые расходы на отсрочку оплаты для клиента.

Отсрочку считаем на срок 15 дней на основе средней банковской ставки 27% и риска неуплаты в установленный срок в 5%.

Обосновать клиенту повышение цены на 1–2% от суммы сделки вполне реально — он получит желаемую отсрочку с незначительной переплатой, а вы будете застрахованы от возникновения долга и попадания в кассовый разрыв.

А если клиент с таким ценообразованием не согласен, вы всегда можете предложить ему заплатить раньше. Тогда вам не придется закладывать отсрочку в дебиторку, и цена будет ниже.

Казалось бы, теперь все спокойно: оплатят вовремя — отлично, не оплатят — ваша компания получит больше денег и не столкнется с кассовым разрывом. Но всегда есть «но».

Заложенный в нашей таблице дефолт предполагает, что погашение долга контрагентом состоится в течение 15 дней. А если он просрочит и эти сроки?

Тогда дебиторская задолженность становится просроченной, снижает рентабельность и перестает быть активом. Вместо этого она требует расходов, которые мы не предусмотрели.

Как работать с просроченной дебиторской задолженностью

Просроченная дебиторская задолженность — это всегда дополнительный расход бизнеса:

На поиск дополнительной ликвидности через кредиты и займы, которые сейчас не из дешевых.

На создание резервов по сомнительным долгам — в таком случае снижается сумма активов бизнеса.

На процесс взыскания — время юристов и продажников.

Кроме того, с появлением просроченной дебиторки снижаются метрики, по которым инвесторы и кредиторы оценивают бизнес. А чем они ниже, тем выше ставки по займам.

3 варианта работы с дебиторской задолженностью в отчетности

Вариант 1: не делать ничего. В таком случае этот долг просто снизит показатели рентабельности и негативно повлияет на финансовый результат.

Вариант 2: продать просроченную дебиторку с дисконтом. Тогда количество реальных денег и активов увеличится, и вы получите положительный финансовый результат.

Вариант 3: продать и просроченную, и текущую дебиторскую задолженность. Скорее всего, продать текущую дебиторку получится с меньшим дисконтом, чем просроченную. Вы потеряете часть суммы, но получите живые деньги в оборот бизнеса достаточно быстро и не будете тратить время на взыскание долга.

Продать просроченную дебиторку можно Conomica. На этой платформе бизнес получает до 80% суммы дебиторской задолженности за максимально короткий срок — Conomica выкупает долг по договору цессии и предоставляет средства всего за 10 дней.

Конечно, в отчете чистая прибыль снизится, но если вы понимаете, что срок оплаты подходит и есть риск неуплаты вовремя, имеет смысл продать дебиторскую задолженность на этом этапе. А более низкий показатель прибыли можно использовать для снижения налогов.

Владея этими инструментами, вы можете использовать дебиторскую задолженность как полноценный актив бизнеса и с ее помощью управлять разными показателями бизнеса.

Для этого нужно создать модель, которая рассчитывает стоимость дебиторки по разным показателям в зависимости от ваших целей.

Главное — следить за тем, чтобы не оказаться в ситуации, где договор есть и денег в итоге нет, а ваша прибыль съедается затратами на привлечение заемных средств.

Conomica — ваш надежный финансовый партнер

Финансовый инструмент для бизнеса и доход для инвестора

Реклама: ООО «Кономика», ИНН 9728069364, erid: 2W5zFJdLMFn

Начать дискуссию