До 21 октября 2013 года всем организациям, являющимися налогоплательщиками по НДС, необходимо представить по данному налогу декларацию в ИФНС.

Для своевременного выполнения данного требования бухгалтеру необходимо достоверно определить:

- налоговую базу по НДС,

- применяемые налоговые ставки,

- сумму налога,

- сумму налоговых вычетов, на которую можно уменьшить сумму налога,

- и т.п.

Форма налоговой декларации по НДС и порядок ее заполнения утверждены Приказом Минфина №104н от 15.09.2009 г.

При заполнении декларации необходимо руководствоваться положениями Налогового Кодекса и данными налоговых регистров организации, которые могут не совпадать с данными бухгалтерского учета.

В случае, если организация реализует товары на экспорт, задача бухгалтера по составлению декларации по НДС, усложняется из за особого порядка:

- определения налоговой базы,

- применения налоговых вычетов,

- заполнения декларации по налогу.

В соответствии с п.230 Федерального закона от 27.11.2010г. №311-ФЗ «О таможенном регулировании в Российской Федерации», содержание таможенной процедуры экспорта и условия помещения товаров под таможенную процедуру определены соответственно ст.212 и ст.213 Таможенного кодекса Таможенного союза.

В соответствии со ст.212 Таможенного кодекса Таможенного союза, экспортом называют таможенную процедуру, при которой товары таможенного союза вывозятся за пределы таможенной территории таможенного союза и предназначаются для постоянного нахождения за ее пределами.

При этом допускается помещение под таможенную процедуру экспорта товаров, ранее помещенных под таможенные процедуры:

- временного вывоза,

- переработки вне таможенной территории,

без их фактического предъявления таможенным органам.

В соответствии со ст.213 Таможенного кодекса Таможенного союза, товары помещаются под таможенную процедуру экспорта при соблюдении следующих условий:

- уплаты вывозных таможенных пошлин, если не установлены льготы по уплате вывозных таможенных пошлин;

- соблюдения запретов и ограничений;

- представления сертификата о происхождении товара в отношении товаров, включенных в сводный перечень товаров, формируемый Комиссией таможенного союза в соответствии с международными договорами государств - членов таможенного союза, регулирующими вопросы применения вывозных таможенных пошлин в отношении третьих стран.

При этом товары, помещенные под таможенную процедуру экспорта и фактически вывезенные с таможенной территории таможенного союза, утрачивают статус товаров таможенного союза.

Правила, по которым производится вывоз товаров в соответствии с таможенной процедурой экспорта, распространяются на все государства и не зависят от того, вывозятся товары в страны дальнего зарубежья или страны СНГ.

Исключение из этих правил составляют три страны, являющиеся участниками Таможенного союза (далее – ТС), объединившие свои территории в целях таможенного регулирования в единую таможенную территорию.

В соответствии с п.1 ст.2 Таможенного кодекса ТС, единую таможенную территорию составляют территории следующих стран:

- Республика Беларусь;

- Республика Казахстан;

- Российская Федерация.

Так же к единой таможенной территории относятся все объекты, в отношении которых вышеуказанные страны обладают исключительной юрисдикцией.

В государствах, объединенных ТС, действуют особые правила при реализации товаров внутри ТС.

Реализация товаров на экспорт, в пределах ТС, регулируют следующие законодательные акты:

- Соглашение от 25.01.2008г. «О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в ТС».

- Протокол от 11.12.2009г. «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в ТС».

- Протокол от 11.12.2009г. «Об обмене информацией в электронном виде между налоговыми органами государств-членов ТС об уплаченных суммах косвенных налогов».

Ст. 2 Соглашения установлено, что при реализации товаров на экспорт применяется ставка НДС 0%, при условии документального подтверждения факта экспорта.

У бухгалтеров тех организаций, которые только начинают заниматься экспортом товаров, возникает множество вопросов, связанных с организацией налогового учета по НДС.

На некоторые из них мы постараемся ответить в данной статье.

В представленном ниже материале будут рассмотрены:

- действующие положения налогового законодательства, регламентирующие порядок налогового учета по НДС операций по экспорту товара,

- порядок применения ставки 0%,

- порядок применения налоговых вычетов, связанных с экспортируемым товаром,

- особенности заполнения декларации по НДС за 3 квартал 2013г., касающиеся операций по экспорту товара.

Положения налогового кодекса, регламентирующие порядок налогообложения ндс экспортных операций

В соответствии с пп.1 п.1 ст.164 Налогового кодекса, при реализации товаров вывезенных в таможенной процедуре экспорта (независимо от того, куда экспортируются товары), налогообложение НДС производится по налоговой ставке 0%.

Обратите внимание: Применении нулевой ставки при реализации товаров на экспорт, возможно только если компания представит в ИФНС пакет документов, предусмотренных ст. 165 НК РФ (пп.1 п.1 ст.164 НК РФ).

В соответствии с п.1 ст.165, продавцам, реализующим товар на экспорт, необходимо представить следующий комплект документов:

- Копия или оригинал контракта налогоплательщика, заключенного с иностранной компанией на поставку товара на экспорт.

- Таможенная декларация (или ее копия) с отметками таможенных органов РФ о выпуске товаров в режиме экспорта и об убытии товаров.

- Копии транспортных, товаросопроводительных документов с отметками таможенных органов РФ об убытии, подтверждающих вывоз товаров за пределы РФ. Эти документы могут не предоставляться только в случае вывоза товаров через трубопроводы или по линиям электропередачи. В остальных случаях предоставляется:

При вывозе товаров через морские порты:

- Копия поручения на отгрузку экспортируемых товаров с указанием порта разгрузки с отметкой «погрузка разрешена» пограничной таможни РФ.

- Копия коносамента, морской накладной, любого документа подтверждающего факт приема к перевозке экспортного товара с указанием в графе «Порт разгрузки» места, находящегося за пределами территории РФ.

При вывозе товаров через границу РФ в государство-член ТС, в случае отмены на этой границе таможенного контроля:

- Копии транспортных и товаросопроводительных документов с отметками производившего таможенное оформление таможенного органа РФ.

При вывозе товаров воздушным транспортом:

- Копия международной авиационной грузовой накладной с указанием аэропорта разгрузки, находящегося за пределами РФ.

Если погрузка товаров и их таможенное оформление при вывозе товаров судами осуществляются вне региона деятельности пограничного таможенного органа, для подтверждения вывоза товаров за пределы РФ и иных территорий, находящихся под ее юрисдикцией:

- Копия поручения на отгрузку грузов с отметкой «Погрузка разрешена» таможенного органа РФ, производившего таможенное оформление указанного вывоза товаров, а также с отметкой таможенного органа РФ места убытия, подтверждающей вывоз товаров за пределы РФ.

- Копия коносамента, морской накладной, любого документа подтверждающего факт приема к перевозке экспортного товара, с указанием в графе «Порт разгрузки» места, находящегося за пределами РФ (и иных территорий, под ее юрисдикцией).

Если товары помещены под таможенную процедуру свободной таможенной зоны, предоставляются:

- Контракт (или его копия), заключенный с резидентом особой экономической зоны.

- Копия свидетельства о регистрации лица в качестве резидента особой экономической зоны, выданная федеральным органом исполнительной власти, уполномоченным осуществлять функции по управлению особыми экономическими зонами, или его территориальным органом.

- Таможенная декларация (ее копия) с отметками таможенного органа о выпуске товаров в свободную таможенную зону.

При ввозе в портовую особую экономическую зону российских товаров, помещенных за пределами этой зоны под процедуру экспорта:

- таможенная декларация (ее копия) с отметками таможенного органа, осуществившего выпуск товаров в соответствии с заявленной процедурой, и таможенного органа, который уполномочен на совершение таможенных процедур и операций при оформлении товаров в соответствии с процедурой свободной таможенной зоны и в регионе деятельности которого расположена портовая особая экономическая зона. При ввозе в портовую особую экономическую зону товаров, помещенных за пределами портовой особой экономической зоны под таможенную процедуру экспорта:

- Копия или оригинал контракта налогоплательщика, заключенного с иностранной компанией на поставку товара на экспорт.

В соответствии с п.2 ст.165 НК РФ, продавцам, реализующим товар на экспорт через комиссионера (поверенного, агента) по соответствующим видам договоров, необходимо кроме вышеуказанных, представить следующие документы:

- Оригинал или копия договора комиссии/поручения/агентского договора налогоплательщика с комиссионером, поверенным или агентом.

- Копия или оригинал контракта лица, осуществляющего поставку товаров по поручению налогоплательщика, с иностранной компанией на поставку товара на экспорт (в случае наличия, предоставляется вместо контракта налогоплательщика с иностранной компанией на поставку товара на экспорт).

Кроме вышеуказанных документов, организациям, осуществляющим экспортные операции на территории ТС, нужно предоставить заявление о ввозе товаров и уплате косвенных налогов.

Данное заявление составляется по форме Приложения 1 к Протоколу об обмене информацией с отметкой налогового органа об уплате (в оригинале или в копии по усмотрению налоговых органов государств - членов ТС) в соответствии с пп.3 п.2 указанного Протокола.

Обратите внимание: Налогоплательщикам, осуществляющим экспорт товаров в рамках ТС важно помнить, что представленные ими сведения должны соответствовать данным, полученным в рамках установленного между налоговыми органами государств - членов ТС обмена информацией.

В случае выявления расхождений, налоговый орган может взыскать косвенные налоги и пени в порядке и размере, предусмотренном законодательством государства - члена ТС, с территории которого экспортированы товары.

Обмен информации между налоговыми органами государств-членов ТС происходит в соответствии с Протоколом «Об обмене информацией в электронном виде между налоговыми органами государств-членов ТС об уплаченных суммах косвенных налогов».

Налоговые органы стран ТС обмениваются информацией о суммах косвенных налогов, уплаченных в бюджеты государств - членов ТС и налоговых льготах, в форме реестров заявлений о ввозе товаров и уплате косвенных налогов.

Обратите внимание:Документы, подтверждающие факт экспорта, необходимо предоставлять вместе с налоговой декларацией для подтверждения ставки НДС 0% и налоговых вычетов, связанных с экспортными операциями.

Организация должна самостоятельно установить учетной политикой для целей налогообложения порядок определения суммы НДС, относящейся:

- к товарам,

- работам,

- услугам,

- имущественным правам,

приобретенным для реализации товаров на экспорт, облагающейся по ставке 0% (п. 10 ст.165 НК РФ).

Ведение раздельного учета НДС, принимаемого к вычету с товаров/работ/услуг, относящихся к экспортным операциям обязательно в соответствии с положениями ст.165 НК РФ.

В случае отсутствия такого учета, при проведении проверки у организации могут возникнуть налоговые риски по НДС.

На сбор документов компании отводится 180 дней, этот срок считается начиная:

- с даты отгрузки (передачи) товаров в соответствии с п.3 ст.1 Протокола о косвенных налогах ТС. Датой отгрузки признается дата первого составленного обязательного первичного документа, оформленного на покупателя (первого перевозчика).

- со дня проставления таможенными органами на перевозочных документах отметки, свидетельствующей о помещении товаров под процедуру экспорта (или под процедуру свободной таможенной зоны) в соответствии с п.9 ст. 165 НК РФ.

В соответствии с п.9 ст.167 НК РФ, если компания успела собрать документы в срок, то НДС по ставке 0% начисляется последним днем квартала, в котором был собран полный пакет документов.

В случае, когда собрать в срок 180 дней полный пакет подтверждающих документов компании не удалось, то начисляется НДС по ставкам 10% или 18% (на соответствующие товары) на дату отгрузки товаров иностранной организации.

Если впоследствии организация соберет полный комплект документов, то она имеет право на возмещение уплаченного НДС после проведения камеральной проверки.

Обратите внимание: в пп.2 п.2 Протокола «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в ТС», выписка банка поименована, как необходимый документ, подтверждающий факт экспорта. Однако, пп.5 п.2 этого же Протокола позволяет не предоставлять те документы, непредставление которых следует из законодательства государства - члена ТС, с территории которого экспортированы товары.

Заполнение налоговой декларации по НДС при реализации товаров на экспорт

В соответствии с п.9 ст.167 НК РФ, при реализации товаров на экспорт, моментом определения налоговой базы является последнее число квартала, в котором собран полный пакет документов, предусмотренных ст.165 Налогового кодекса.

Таким образом, организация налогового учета для целей НДС представляет собой довольно трудоемкий процесс, так как бухгалтеру необходимо:

- отслеживать все реализации товаров на экспорт и привязывать каждую из них к дате сбора документов,

- отдельно учитывать суммы входящего НДС по товарам (работам, услугам), которые используются для экспортных операций (например, в бухгалтерском учете - на отдельных субсчетах счета 19 «НДС по приобретенным ценностям» или путем формирования отдельных налоговых регистров),

- в момент сбора документов по конкретной реализации на экспорт, определить сумму входящего НДС, подлежащего вычету и относящегося именно к этой реализации,

- и т.п.

Для отражения операций по экспорту товаров в декларации по НДС отведено три раздела:

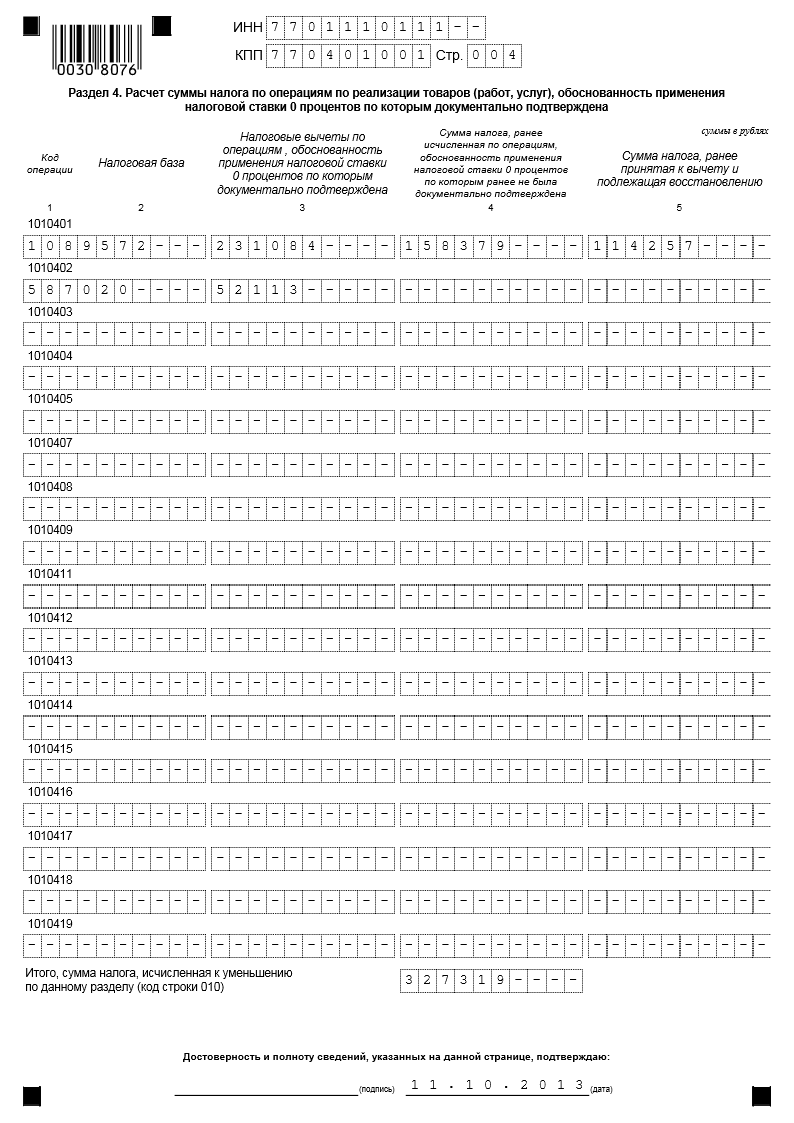

- Раздел 4 декларации «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена».

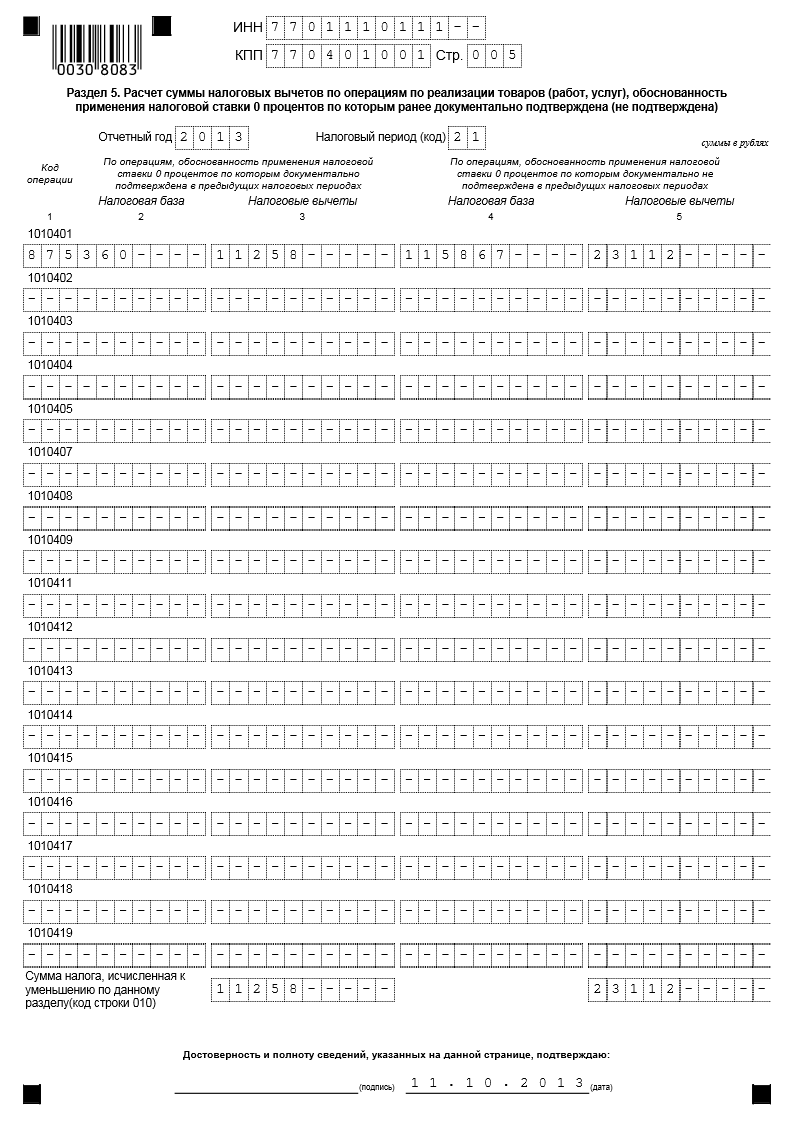

- Раздел 5 декларации «Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)».

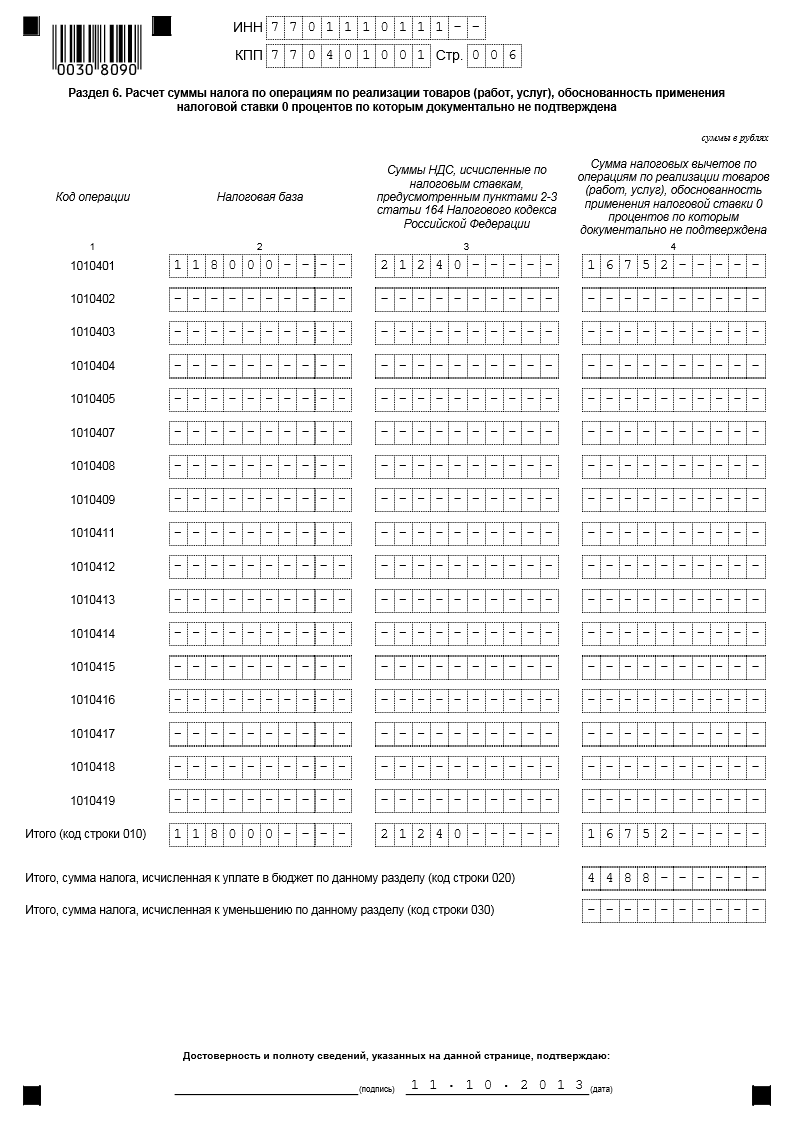

- Раздела 6 декларации «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена».

Раздел 4.

Данный раздел заполняется, если организация укладывается в установленные НК сроки сбора полного комплекта документов в соответствии с п.1 ст.165 НК (не более 180 календарных дней).

В графе 1 отражаются коды операций в соответствии с Приложением №1 к Порядку заполнения налоговой декларации по НДС.

В соответствии с данным Приложением №1 в Разделе 4 декларации указываются, например, следующие коды:

Код 1010401 – при реализации на экспорт товаров, не указанных в п.2 ст.164 (в соответствии с п.2 ст.164 налогообложение некоторых товаров в обычном режиме производится по ставке 10%).

Т.е. тут указываются те реализации, которые облагались бы на территории РФ по ставке 18%.

Код 1010402 - при реализации на экспорт товаров, указанных в п.2 ст.164.

Т.е. те товары, которые «обычно» облагались бы по ставке 10%.

Код 1010403 - при реализации товаров в республику Беларусь, не указанных в п.2 ст.164, подлежащих налогообложению.

Код 1010404 - при реализации товаров в республику Беларусь, указанных в п.2 ст.164, подлежащих налогообложению.

Все остальные графы заполняются соответственно по каждому коду указанных операций.

В графе 2 отражаются налоговые базы за истекший налоговый период (в нашем случае – 3 квартал 2013 года).

В графе 3 отражаются налоговые вычеты по операциям по реализации товаров (работ, услуг), включающие:

- сумму налога, предъявленную налогоплательщику при приобретении на территории РФ товаров (работ, услуг), имущественных прав;

- сумму налога, уплаченную налогоплательщиком при ввозе товаров на таможенную территорию РФ;

- сумму налога, уплаченную покупателем - налоговым агентом при приобретении товаров (работ, услуг);

- и т.п.

В графе 4 отражается сумма налога, обоснованность применения налоговой ставки 0% по которым ранее не была подтверждена.

И которая включалась в предыдущие налоговые периоды в графу 3 раздела 6 декларации (либо в соответствующие графы/разделы предыдущих форм деклараций).

В графе 5 отражается сумма налога, ранее принятая к вычету, по которым обоснованность применения налоговой ставки 0% ранее не была подтверждена.

И которая включалась в предыдущие налоговые периоды в графу 4 раздела 6 декларации (либо в соответствующие графы/разделы предыдущих форм деклараций), и подлежащая уплате в бюджет.

По строке 010 отражается общая сумма налога (сумма значений граф 3 и 4, уменьшенная на сумму графы 5), принимаемая к вычету по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально подтверждена.

Раздел 5.

Раздел 5 заполняется организациями в том случае, когда обоснованность применения налоговой ставки 0% документально:

- либо подтверждена

- либо не подтверждена

в предыдущих налоговых периодах.

А вот само право на применение налоговых вычетов по этим операциям возникло только в текущем периоде (в нашем случае – 3 кв.2013 года).

Соответственно, данный раздел заполняется, если в 3 квартале 2013г. у компании появились основания для вычета по операциям, облагаемым по ставке

0%.

Это может произойти в следующих случаях:

- Ставка 0% была подтверждена в одном из прошедших периодов.

Компания собрала необходимые документы для подтверждения применения ставки 0%, но при этом условия для применения налоговых вычетов не были выполнены.

Обратите внимание: Суммы НДС можно заявить к вычету до истечения 3 лет после окончания налогового периода, за который подавалась декларация по ставке 0%.

- Ставка 0% не была подтверждена в установленный срок.

Компания не собрала необходимые для подтверждения применения ставки 0% в течение 180 дней.

Соответственно, была подана уточненная декларация с заполненным 6 разделом.

Однако, вычеты по данной реализации не были заявлены в связи с тем, что условия для их применения не были выполнены.

Показатели «Отчетный год» и «Налоговый период» заполняются на основании сведений о годе и налоговом периоде, указанных на титульном листе той декларации, в которой ранее были отражены операции по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально подтверждена.

В графе 1 так же, как и при заполнении Раздела 4 отражаются коды операций в соответствии с Приложением №1 к Порядку заполнения налоговой декларации по НДС.

Все остальные графы заполняются соответственно по каждому коду указанных операций.

В графе 2 отражаются налоговые базы по операциям по реализации товаров (работ, услуг), облагаемым по ставке 0%, обоснованность применения которой подтверждена в периоде, указанном в графах «Отчетный год» и «Налоговый период».

В графе 3 отражаются суммы налога по операциям, обоснованность применения налоговой ставки 0% по которым была документально подтверждена в периоде, указанном в графах «Отчетный год» и «Налоговый период», а право на включение которых в налоговые вычеты возникло у налогоплательщика в налоговом периоде, за который составляется декларация.

В графе 4 отражаются налоговые базы по операциям по реализации товаров (работ, услуг), облагаемых по ставке 0%, обоснованность применения которой по данным операциям документально не подтверждена в налоговом периоде, указанном в графах «Отчетный год» и «Налоговый период».

В графе 5 отражаются суммы налога по операциям, обоснованность применения налоговой ставки 0% по которым не была документально подтверждена в периоде, указанном в графах «Отчетный год» и «Налоговый период», право на включение которых в налоговые вычеты возникло у налогоплательщика в налоговом периоде, за который составляется декларация.

Обратите внимание: Раздел 5 заполняется отдельно по каждому налоговому периоду, сведения о котором отражены в показателях «Отчетный год» и «Налоговый период» данного раздела.

Раздел 6.

Данный раздел заполняется, если организация не смогла собрать документы в установленные НК сроки сбора полного комплекта документов в соответствии с п.1 ст.165 НК (не более 180 календарных дней).

А значит, компании необходимо исчислить сумму НДС (по ставке либо 10% либо 18%) на дату отгрузки и представить за соответствующий налоговый период уточненную налоговую декларацию с заполненным разделом 6.

Если в следующих налоговых периодах организация собирает полный комплект документов, подтверждающих право применения ставки 0%, то заполняя налоговую декларацию за тот период, когда собран полный пакет документов, организация заполняет раздел 4 декларации.

В графе 1 так же, как и при заполнении Раздела 4 и Раздела 5, отражаются коды операций в соответствии с Приложением №1 к Порядку заполнения налоговой декларации по НДС.

Все остальные графы заполняются соответственно по каждому коду указанных операций.

В графе 2 отражаются раздельно налоговые базы по соответствующим операциям по реализации товаров (работ, услуг), (момент определения налоговой базы по которым определен в соответствии со ст.167 НК РФ или Разделом II Положения).

В графе 3 - суммы налога, исчисленные по соответствующей налоговой ставке, обоснованность применения налоговой ставки 0% по которым документально не подтверждена в установленном порядке.

Сумма налога, отражаемая в графе 3 по соответствующему коду операции, рассчитывается умножением суммы, отраженной в графе 2, соответственно, на 18 или 10 и делением на 100.

В графе 4 отражаются налоговые вычеты по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально не подтверждена.

По строке 010 отражаются, соответственно, итоговые суммы по графам 2 - 4.

Сумма налога подлежит отражению по строке 020, если сумма величин в графе 3 по строке 010 превышает величину в графе 4 по строке 010, и исчисляется как разница суммы величин графы 3 по строке 010 и величины графы 4 по строке 010.

Сумма налога подлежит отражению по строке 030, если сумма величин в графе 3 по строке 010 меньше величины в графе 4 по строке 010, и исчисляется как разница величины графы 4 по строке 010 и суммы величин графы 3 по строке 010.

Начать дискуссию