%FD%EA%F1%EF%EE%F0%F2 %F2%EE%E2%E0%F0%EE%E2

Об НДС при продаже ТС через цепочку юридических лиц. Документальное подтверждение

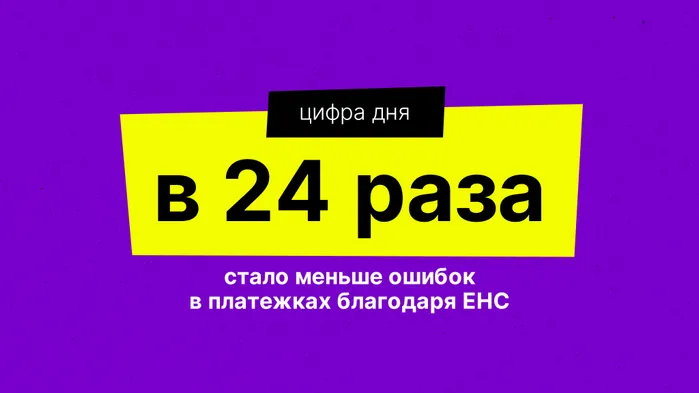

Цифра дня. Про платежки и ЕНС

Глава ФНС поделился статистикой, как ЕНС изменил к лучшему жизнь бизнеса.

Московский областной суд: Апелляционное определение № 33-17642/2017 от 12.05.2017

Риски при Покупке Бизнеса

Есть множество рисков которые возникают при покупке готового бизнеса у покупателя.

Мошенники обещают ветеранам выплаты в честь Дня Победы

Аферисты пытаются использовать праздник в собственных криминальных целях и обещают ветеранам единовременные выплаты до 300 000 рублей.

При продаже квартиры вдова может учесть расходы умершего мужа на ее покупку

Ситуация: будучи в браке мужчина купил квартиру на свое имя. Через 2 года он умер, квартира перешла по наследству его жене, и она ее продала.