БСО

Минфин РФ: Письмо № 03-01-15/6136 от 31.01.2020

Минфин РФ: Письмо № 03-01-15/66784 от 12.10.2017

Ошибки ФЛК: когда чек попадет в жесткий карантин, как исправить

При передаче в налоговую инспекцию кассовые чеки и БСО проходят форматно-логический контроль (ФЛК). Если обнаружится ошибка, документ могут не принять к учету. Это повлечет расхождения с налоговой отчетностью, а впоследствии и проверки ФНС. Чтобы избежать проблем, стоит проверять статусы чеков в личном кабинете ОФД.

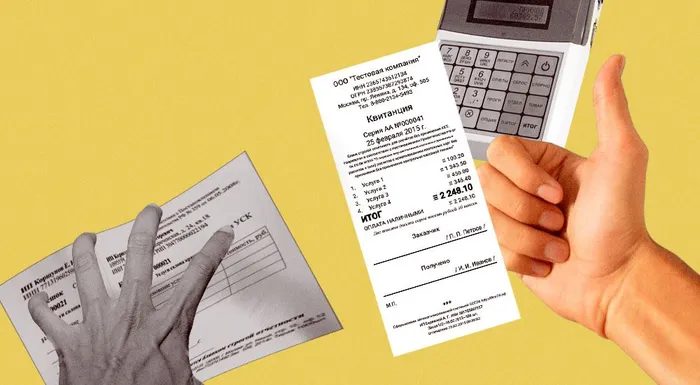

Кассовый чек и БСО: требования и обязательные реквизиты

В России согласно требованиям 54-ФЗ в кассовом чеке должна быть информация о товаре и продавце, фискальные данные, передаваемые в налоговую, и другие сведения. Расскажем о том, чем отличаются кассовые чеки и БСО, какие требования к ним предъявляет законодательство и как избежать штрафов из-за ошибок.

Минфин РФ: Письмо № 03-01-15/66757 от 12.10.2017

Фактический срок служебной командировки: Кабмин уточнил правила документального подтверждения

С 10.03.2023 начали действовать изменения, уточняющие норму положения об особенностях направления работников в служебные командировки.

Минфин РФ: Письмо № от 17.08.2018

Кассовые чеки и БСО: требования и обязательные реквизиты фискальных документов

В статье рассказываем про фискальные документы, какие функции они выполняют, каких видов бывают, а также про требования законодательства и обязательные реквизиты кассовых чеков.

📌 Чек ККТ можно формировать в течение всей смены, если она переходит на следующие сутки

Чек ККТ можно формировать в течение всей рабочей смены, если она переходит на следующие сутки.

ФНС РФ: Письмо № АБ-4-20/4798@ от 08.04.2021

Правильно оформленные санаторные путевки не облагаются НДС

Услуги санаторно-курортных, оздоровительных организаций, оказываемые физлицам, не подлежат обложению НДС в следующих случаях:

Как списать бланки строгой отчетности

Форма акта о списании бланков строгой отчетности (0504816) — это первичный бухгалтерский документ, с помощью которого уменьшаются остатки БСО на счете учета. Обратите внимание: сейчас форма изменена.

Народ зарабатывает на поиске бумажных чеков

В сети реально найти прозорливых, которые придумали зарабатывать на продаже выброшенных в мусор бумажных чеков.

Чек с онлайн-кассы теперь можно получить на WhatsApp

Получить кассовый чек или бланк строгой отчетности можно не только на бумаге, по SMS и электронной почте, но и через мессенджер

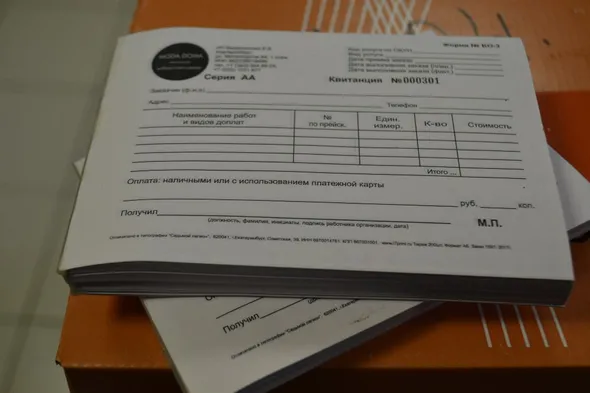

Всё, что нужно знать о БСО

Раньше компании и ИП выдавали типографские бланки, которые заполняли от руки. Наиболее продвинутые пользователи печатали их на специальных сайтах. Но с 1 июля БСО старого формата использовать нельзя.

В реестр ККТ добавили модель для электронных БСО

В реестр контрольно-кассовой техники включены сведения о трех новых моделях контрольно-кассовой техники.

Шпаргалка: как с 1 июля работникам подтверждать проезд на поездах или самолетах

Таблица и комментарий о том, какие документы нужно прикладывать к авансовому отчету для подтверждения расходов на перелеты и ЖД поездки.

Как с 1 июля 2019 года оформлять БСО и выдавать деньги под отчет

Многие знают, что с 1 июля 2019 года действуют многочисленные поправки по ККТ. Однако изменения не сводятся лишь к установке онлайн-касс и фискальных накопителей. Одно из новшеств – изменения в оформлении бланков строгой отчетности (БСО). Поясним, что теперь требовать от работников, получившим деньги на хозяйственные расходы или командировку.

ФНС назвала условия получения льготы по НДС для театров и концертных организаций

На такую льготу имеют право организации, которые работают в сфере культуры и искусства и реализуют входные билеты по форме, установленной как бланк строгой отчетности (БСО).

Бухгалтерам госучреждений: что изменилось в учете БСО, подарков и сувенирки

Некоторые положения инструкции № 157н идут вразрез с новыми правилами, что вызывает вопросы у бухгалтеров.