Статьи по теме «ККТ»

📠 Госдума упростила регистрацию контрольно-кассовой техники. Оценка налогового юриста

ИП смогут не применять ККТ, если оказывают услуги в сфере образования, физической культуры и спорта.

Еще восемь категорий товаров с нарушениями маркировки будут блокировать на кассах

Систему маркировки «Честный ЗНАК» интегрируют с кассами. Это не позволит продать покупателям нелегальные корма для животных, красную и черную икру, велосипеды, безалкогольное пиво и другие товары.

Как оформить возврат товара, если после его реализации поменялся налоговый режим

Если реализация товара произошла при одной системе налогообложения, а на момент возврата она поменялась, то возникает масса вопросов. Непонятно, как осуществить возврат на ККТ и как отразить в отчетности эту операцию. Рассказываем, как оформить возврат товара в такой ситуации.

Минфин РФ: Письмо № 30-01-11/19734 от 05.03.2024

Как выбрать онлайн-кассу для ИП

Когда индивидуальный предприниматель начинает свою деятельность, появляется необходимость в установке оборудования, осуществляющего запись на фискальный накопитель данных о платежных операциях с последующей отправкой чеков в ФНС.

Для бизнеса из новых регионов готовят вычет по кассам

Налог по УСН «доходы» и ПСН-бизнесмены из ДНР, ЛНР, Херсонской и Запорожской областей смогу уменьшить на расходы на ККТ, но не более 28 тыс. рублей.

Минфин РФ: Письмо № 30-01-15/137 от 09.01.2024

Если оплата по безналу пришла от физлица, надо пробить чек ККТ

Если арендатор-ИП оплатил за аренду не со своего расчетного счета, а с личной карты, то у арендодателя возникает обязанность применить ККТ. А вот нарушения по лимиту расчетов, если сумма более 100 тыс. рублей, тут не будет, потому что оплата идет по безналу.

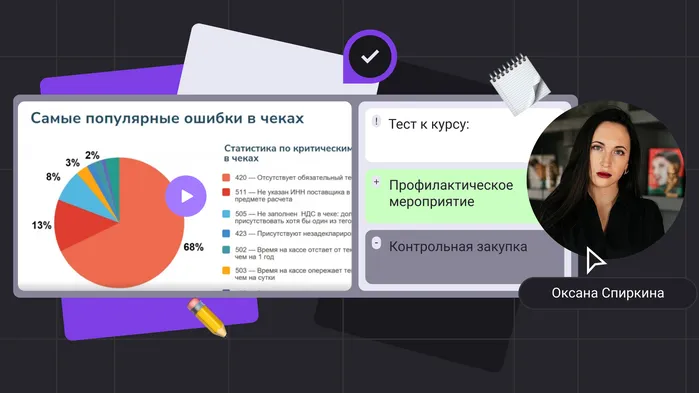

Типичные ошибки по чекам и кассовым операциям: как их исправить и избежать штрафов. Конспект вебинара с видео и тестированием

Проведем детальный анализ ключевых аспектов кассовой дисциплины, рассмотрим наиболее распространенные ошибки и разработаем стратегии их предотвращения, чтобы обезопасить бизнес от штрафных санкций и сложностей во взаимодействии с налоговыми органами.

Кто может работать без кассы в 2024 году

Разбираемся, какие предприниматели в 2024 году вправе работать без кассы.

Минфин РФ: Письмо № 30-01-11/2003 от 15.01.2024

ФНС РФ: Приказ № АБ-7-20/480@ от 20.06.2024

❗ Минфин подготовил важные изменения в закон о ККТ

Правительство одобрило поправки к законопроекту о применении контрольно-кассовой техники.

Кассы 1,8 млн раз заблокировали продажу нелегальной молочной продукции

Чаще всего система маркировки блокировала товары, которые не были введены в оборот.

Получили один раз оплату от физлица? Кассу купите, чек пробейте

Минфин ответил на предложение внести изменения в законодательство о применении ККМ в части расширения перечня случаев освобождения от применения ККТ при расчетах по разовым сделкам, в том числе через агента.

По разовым сделкам тоже надо применять ККТ

Если поступила оплата наличными или безналом от физлица, продавец должен применить ККТ и сформировать кассовый чек. Даже если это одна-единственная подобная сделка.

Если безналичная оплата за юрлицо пришла от физлица, надо применять ККТ

Иногда происходят такие ситуации: счет выписан на юрлицо, а оплата по безналу поступает от директора компании или иного физического лица.

Как закрыть ИП: пошаговая инструкция

Порядок закрытия ИП во многом зависит от того, есть ли у предпринимателя сотрудники. Как правило, ИП-работодатели проходят девять этапов, если сотрудников нет, то пусть сокращается на два этапа. Рассмотрим их все.

Минфин РФ: Письмо № 03-01-15/86868 от 30.11.2018

С какими нарушениями кассовой дисциплины может столкнуться бизнес

Узнайте больше о типичных ошибках по чекам и кассовым операциям. Если их вовремя исправить, можно избежать штрафов.