Фиксированные взносы в 2024 году – 49 500 рублей +1% с дохода свыше 300 тыс. рублей. Рассказываем, как считать, когда платить и как.

Наталья Петрова — редактор «Клерка»

Фиксированные взносы в 2024 году – 49 500 рублей +1% с дохода свыше 300 тыс. рублей. Рассказываем, как считать, когда платить и как.

С 2024 года по УСН будут новые лимиты, новая декларация, новая книга учета.

Ежегодно увеличивают предельную базу по страховым взносам, которая в формуле расчета пенсии стоит в знаменателе. А значит, чем она больше, чем меньше пенсионных баллов вы получите.

НДФЛ не будет с подарков дешевле 4 тыс. рублей, для освобождения от взносов нужен письменный договор, взносов на травматизм не будет, а НДС будет.

Чтобы в 2024 году получить декретные, ИП нужно в 2023 году оформить добровольное страхование и заплатить взнос. Поторопитесь. Осталось не много времени. Все это надо успеть завершить до 31 декабря 2023 года. Рассказываем, как регистрироваться, сколько платить и сколько потом получать.

График отпусков на 2024 год надо составить и утвердить до 17 декабря 2023 года. Форма графика может быть свободная, но чаще всего используют унифицированную форму Т-7. Разберем некоторые нюансы.

Сейчас еще идет переходный период повышения пенсионного возраста. Скоро на пенсию можно будет выйти только в 60 лет женщинам и 65 лет мужчинам. А пока – можно и пораньше. Имеются в виду обычные россияне, которые работают на обычной работе без вредности и т. д.

Сейчас у работающих пенсионеров нет индексации пенсии, а перерасчет ограничен тремя баллами и стоимость балла идет «в ценах» того года, когда человек оформил пенсию.

На прошлой неделе профильные сайты, форумы и группы, где бухгалтеры обсуждают свои проблемы, были завалены вопросами про формирование уведомления по авансу НДФЛ за 1 квартал при доходах, превышающих 5 млн рублей. Рассказываем, в чем проблема.

В подразделе 1.1 для договоров ГПХ могут не совпадать даты в графах 2 и 9. В каких ситуациях какие даты указывать, смотрите в наших таблицах.

Сначала ПСФЛ надо было сдавать каждый месяц, потом уже не каждый месяц. Сначала директора без зарплаты туда не надо было включать, теперь – надо. Рассказываем о новых вводных в отношении этого отчета.

Раньше налоговые долги были чреваты пенями, взысканием и блокировкой счета. В этом году отрицательно сальдо ЕНС может принести гораздо больше проблем. Все из-за того, что невозможно распоряжаться своими деньгами по своему усмотрению. Мы сделали обзор на эту тему.

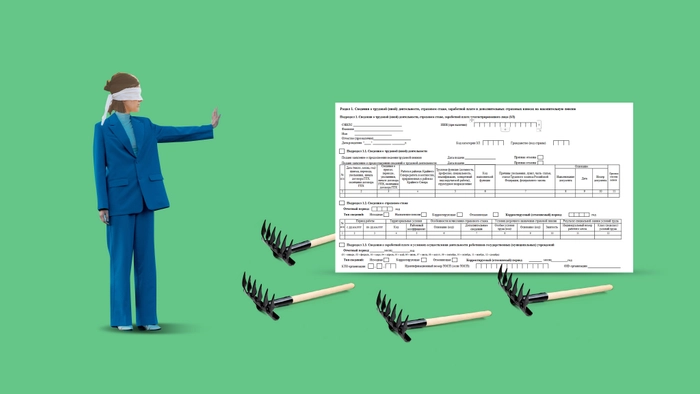

Персонифицированные сведения о физлицах (ПСФЛ) – казалось, бы, простейший отчет, потому что сумма там отражается в одной-единственной строке 070. Но когда бухгалтеры стали заполнять этот отчет, стало понятно – гладко было на бумаге, да забыли про овраги.

По НДФЛ есть разные ставки: 9%, 13%, 15%, 30%, 35%. Для ставок 13% и 15% есть несколько налоговых баз и налоговые агенты считают НДФЛ по каждой из этих баз отдельно. Поэтому важно знать, какой доход к какой налоговой базе относится.

С 2023 года по страховым взносам на пенсионное, медицинское и социальное страхование действуют новые тарифы, новая предельная база, новые правила уплаты, новая отчетность. Разберемся в деталях.

Расширили список кодов ОКВЭД для аккредитации, установили новый период для раскрытия налоговой тайны, отменили самостоятельное предоставление справки о несудимости директора.

У ФНС нет сервиса для составления платежек на взносы и заявления о зачете. На отправленные заявления приходит отказ, а платежки попадают на ЕНП и к ним требуют заявление о зачете.

Новый отчет с 2023 года заменяет СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3 в единой форме, которую надо сдавать в СФР, новый Социальный фонд России.

Официально утвердили МРОТ и прожиточный минимум с 1 января 2023 года. Причем старые формулы этих показателей пока не применяются. Расчет сделали по-новому.

Уплатить фиксированные взносы за 2022 год надо до 9 января 2023 года, но если вы хотите учесть эти взносы в уменьшение налога, произвести уплату надо до конца 2022 года. Если у ИП не расчетного счета, можно оплатить взносы через сайт ФНС. Как это сделать – смотрите в нашем материале.