Как платить фиксированные взносы

В 2023 году есть два способа уплаты фиксированных взносов, чтобы можно было уменьшить на них налог;

1) платежка со статусом 02 и КБК взносов;

2) платежка со статусом 01 на КБК ЕНП + заявление на зачет.

На практике оба эти способа не идеальны и у ИП возникают трудности. Мы сделали обзор проблем.

Способ № 1: платежка на ЕНП + заявление

Как подать заявление

Основная проблема у этого способа – отсутствие возможности отправить заявление о зачете через личный кабинет. Там просто нет такой функции.

Нельзя сформировать заявление в личном кабинете, а программа «Налогоплательщик ЮЛ» не формирует транспортный контейнер, чтобы отправить заявление через сервис ФНС.

ИП задают вопросы – почему в ЛК нет заявления о зачете, а ФНС отвечает, что там есть уведомление. То есть, фактически не дает ответ на поставленный вопрос.

Ответы дают наши эксперты на курсе «Все новые правила 2023 для бухгалтера и ИП».

Остается только один способ его отправки – по ТКС, а это не бесплатно.

Кроме того, не у всех ИП есть электронная подпись, а без нее заявление нельзя отправить на через личный кабинет, ни по ТКС.

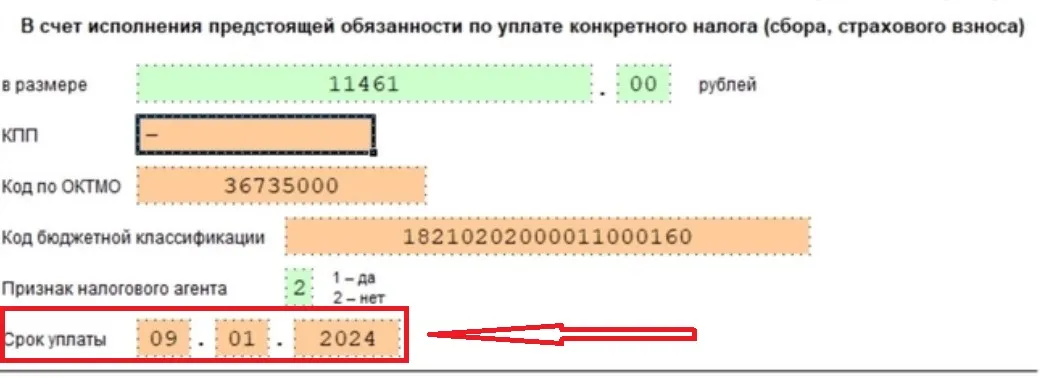

Какой срок уплаты указывать в заявлении

В заявлении надо указать срок уплаты взносов.

По нормам НК РФ он 31.12.2023. Но это выходной день. Ближайший за ним рабочий день – 09.01.2024, но это не точно, потому что производственного календаря и постановления о переносе выходных на 2024 год еще нет.

Но эта дата (09.01.2024) обозначена в письме Минфина от 20.01.2023 № 03-11-09/4254 как крайний день уплаты взносов за 2023 год.

Кроме того, на вебинарах некоторые налоговики разъясняют, что надо указывать срок 31.03.2023, потому что взнос идет на уменьшение аванса за 1 квартал.

Таким образом, сейчас есть три варианта для срока: 09.01.2024, 31.12.2023, 31.03.2023.

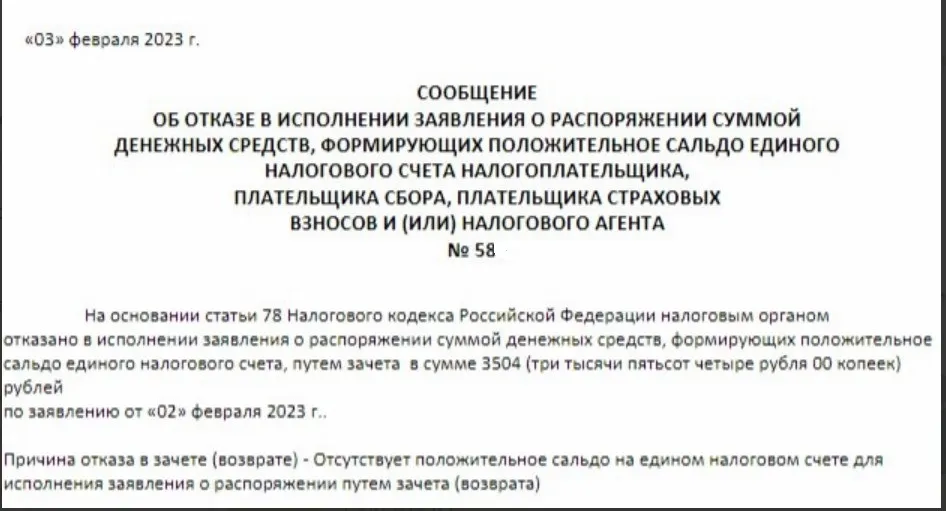

Отказ в зачете

ИП платят взносы на ЕНП, подают заявление о зачете, а в ответ – отказ по причине отрицательного сальдо на ЕНС, хотя никаких долгов по налогам не было.

Способ № 2: платежка на КБК взносов

Как платить

На сайте ФНС есть сервис по формированию платежных документов. Но он формирует только платежки на ЕНП.

Сформировать там квитанцию со статусом 02 на КБК фиксированных взносов нельзя.

И ФНС на недоуменные вопросы ИП отвечает, что не собирается подстраивать под них этот сервис.

Вариант с платежками-02 на КБК взносов – временный, действует только в 2023 году и поэтому делать под него сервис нецелесообразно.

Так что ИП должны сами формировать платежки, если хотят уменьшать на взносы налоги по УСН и ПСН.

Какой период указывать в платежке

В платежке со статусом 02 надо указывать период. По нормам НК РФ период у фиксированных взносов один – год.

Но некоторые налоговики утверждают, что период будет квартал, потому что эти взносы уменьшают налог за квартал.

Таким образом, есть такие варианты: КВ.01.2023 и ГД.00.2023.

Деньги попадают на ЕНП

ИП платят взносы платежкой-02, но деньги почему-то зачисляют как ЕНП.

По уведомлению на уменьшение ПСН приходит отказ.

Налоговики дополнительно требуют заявление о зачете, хотя при способе уплаты платежками со статусом 02 и КБК взносов это заявление не нужно.

Какие еще проблемы с фиксированными взносами

Сальдо ЕНС

При обоих способах важно соблюдать один нюанс: сальдо на ЕНС не должно быть отрицательным в течение всего года, пока не наступит срок уплаты взносов по НК.

При отрицательном сальдо на ЕНС уменьшить налог на фиксированные взносы не получится.

Если сальдо ЕНС отрицательное, налоговики с поступивших денег будут гасить налоговые долги, которые образовались раньше.

То есть, зарезервированные взносы снимут с резерва и направят на погашение долгов по другим налогам.

Декларация по УСН

Коллеги отмечают еще такую проблему – если взносы будут учтены в 1 квартале, а во 2 квартале их снимут с резерва, то в декларации по УСН взносы за полугодие будут меньше, чем взносы за 1 квартал.

При заполнении декларации в Налогоплательщике ЮЛ при контроле появится ошибка:

«В разделе 2.1.1 декларации по УСН сумма страховых взносов заполняется нарастающим итогом, значение по стоке 142 не может быть меньше строки 141».

Ответы на самые насущные вопросы ИП по фиксированным взносам собрали для вас в большом осеннем ликбезе, читайте здесь.

Комментарии

29Вот это жесть, сплошные палки в колёса, ну складывается впечатление что это сделано с умыслом чтобы в этом году собрать больше денег по налогам с ИП

Прям супер поддержка для ИП. Заварили кашу, что даже сами не могут ответить на простые вопросы. И сервис енс до сих пор не работает!😡

Только откровенные придурки или настоящие ВРАГИ НАРОДА могли затеять налоговую реформу (а это и есть реформа) в военное время! А проба была проведена 27 декабря в 10 или 11 году, когда была объявлена смена КБК. Подчёркиваю 27 декабря... Сколько денег зависло в бюджетной глуши... А сколько штрафов прибыло к предприятиям ... Тупое дубьё!!! Другого мнения о нынешнем составе Правительства у меня нет.

Ну, как зависло - так и развисло. Как прибыл штраф - так и убыл восвояси и несолоно хлебавши. 😎 Всегда надо держать руку на пульсе.

Гы, так я-таки, и держал... А другие попали.

Это - предпринимательский риск. Либо человек хоть что-то петрит в бизнесе, либо вылетает из него и освобождает место более смышлёным товарищам, причём тут не надо быть семи пядей во лбу, чтоб разобраться в зависших деньгах. Да, это звериная морда капитализма, причём ещё наиболее добренький оскал, бывает намного хуже 😂

Это никакой не предпринимательский риск. Это хамское отношение чиновников к гражданам и бизнесу своей страны.

И при капитализме ничего подобного не бывает, не выдумывайте. Капитализма у нас никогда не было.

При капитализме бывает абсолютно всё что угодно, а КБК меняют по своим внутренним оптимизационным причинам, нам их не понять, это просто "необходимое зло", смиритесь с ним. При ошибочном КБК ничего вам не мешает уточнить его, так что деньги никуда не пропали. Либо сама налоговая иногда перенаправляет куда надо. На самый крайний случай есть суд, но обычно всё решается в своей ФНС.

Не путайтесь в понятиях. Хамское отношение - это когда просто захапали ваши деньги по не тому КБК и не дали бы уточнить, и не возвращали бы. Вот тогда - хамство.

Это вы себя так рекламируете? Типа я умный , а вы все д.....ки

Я предлагаю к этому относиться спокойно. А что впустую сотрясать пространство? Ну, поменяли КБК. Ужас-ужас, хамство, на 100500 форумах рассказать об этом, прослезиться, понервничать, покричать, найти единомышленников в этих криках, снова понервничать и покричать. Для чего это всё? В других странах всё также всё меняют и новые "путинские налоги" вводят и забюрократизируют всё и вся - и ничего. Сдают бумажки и платят молча.

юристу стОит загуглить понятия `хамство` и `грабеж`.

Это будет во втором случае в том числе и хамство, и грабёж, а в первом случае - ни то, и не другое. Короче, это пустой разговор.

Вас кто-то обманул.

Почему меняются КБК, известно всем, кто представляет, что собой представляют КБК. Только непонятно, почему это делается в последние дни декабря, а не месяца за два как минимум.

У меня для вас новости - с 2023 года невозможно уточнить платежи. Вообще. Потому что это не предусмотрено НК.

Надо кому?

Никто не обманывал. Вы хотите поговорить об этом? (с) Достаточно почитать историю, что бывало при капитализме во многих странах. И даже экспроприации под угрозой уголовной ответственности тоже были. Да, как и при социализме. И при монархии.

Раз вам всё известно - значит и вопроса самого нет и обсуждать нечего.

Т.е. теперь, якобы по вашему, абсолютно никак не решить проблему с зависшими платежами? Вообще никак, никогда, ни при каких обстоятельствах? Очень смешно. Ну и ладно, раз так считаете - просто дарите деньги предприятия, у вас же их много. Так шефу и скажите.

Вам.

Капитализму свойственно видоизменяться.

Историю капитализма какого века следует почитать: XIX, XX или XXI?

А причем тут история? Мы живем в современном мире. В любой развитой капиталистической стране чиновники, устроившие то, что сейчас происходит, вылетели бы со своих постов со свистом. Именно потому, что там капитализм - люди и фирмы платят налоги государству не затем, чтобы об них вытирали ноги. Да и глава правительства в этих странах не потерпел бы такого бардака.

Так это вам неизвестно, что такое КБК. Если вы считаете себя юристом и позволяете себе влезать в налоговые дискуссии, то вам надо бы поинтересоваться этим вопросом.

Я этого не писала. Но проблема на данный момент огромная. И только человек, который даже теорию не знает, не говоря о практике, может делать те заявления, которые делаете вы.

Вы даже не представляете, насколько вы непрофессионально выглядите, когда подобное пишете. Если вы поставили цель показать себя полным профаном, то вы успешно идете к этой цели ))

Написали в принципе по делу и в целом правильно, но, плиз, без эпитетов, мы всё же цивилизованные люди ... надеюсь 👌 Дискуссии всяко можно вести без отрицательных эмоций. И есть лайки и дизлайки. Согласны?

Бербок в Германии заявила, что плевать хотела на мнение своих налогоплательщиков. Открытым текстом. Не вылетела. Ктож её посадит? Она же памятник! :) Вот вам пример капитализма. Урсула фон дер Ляйен растранжирила деньги на вакцины по СМС-ке главы фармкомпании и только надменно улыбалась, когда это проверяли. И ничего, не вылетела. Достаточно? В каждой капиталистической стране полным-полно своих примеров. Никто и никогда не вылетит, разве что в постель изнасилованного негра-трансгендера им подложат. Вот это - табу! А остальное - да пофиг. Вы прям сказок каких-то наслушались и транслируете тут верования.

Все проблемы решаемы.

Вы уже проказали себя полным профаном, рассказывая сказочки о капитализме )) Этож надо, в такое веровать...

Вы поменьше наши СМИ смотрите. А уж уровень жизни наш и Германии даже сравнивать смешно.

Ага, и это тоже инфа от наших источников.

Не все. А некоторые могут решаться годами и ценой большой суммы денег.

Вы чем больше пишете, тем больше показываете свой уровень юриста. Вернее, его отсутствие. Вы ничего не знаете про налоговые дела и то, как может быть сложно их решать. А сейчас их решить практически невозможно вообще, потому что ничего не работает. Но вы этого не знаете, потому что ничего не понимаете в происходящем и лично с этим не сталкиваетесь.

Через такое хамство уже проходили, когда из Главного казначейства (м. Тульская) лет семь назад ждали ответа около года...

Да просто забыли про ваш вопрос, сотрудник уволился, заболел, текучка и т.д. - человеческий фактор. В коммерческих организациях тоже очень легко забыть вопрос могут. Хамство ли это?

Здесь вы правы, капитализма никогда у нас не было. Зачатки его были при Александре 2, Витте и Столыпине .... А по большому счету мы из феодализма не вылезли до сих пор

да, ещё чуток во время НЭПа

Странно, что-то не вижу ваше объявление о продаже вас как крепостного. И, конечно же, нерушимая запись о прикреплении вас к определённому помещику с запретом менять место работы пожизненно. А пора бы уже увидеть, ведь феодализм у нас.