дробление бизнеса

Календарь вебинаров для бухгалтера в мае 2024. Выбирайте и смотрите!

Будьте в курсе последних изменений в законодательстве! Выбирайте из 7 вебинаров интересные именно вам и записывайтесь. Учитесь, не выходя из дома или офиса! Забирайте в закладки календарь вебинаров для бухгалтера, которые пройдут в мае 2024. Подписчикам «Клерк.Премиум» — бесплатный доступ.

Готовят новый режим налогообложения. Кому он подойдет?

Из статьи вы узнаете о решении Правительства.

Когда за дробление бизнеса уголовку получит главбух. История одной подставы

Из статьи вы узнаете историю главбуха из Санкт-Петербурга Анны Филимоновой, которая из-за схем собственницы бизнеса получила уголовную судимость и миллионные долги.

Как ФНС находит компании с искусственным дроблением бизнеса

Узнайте больше о том, на каком основании налоговые инспекторы могут сделать вывод о дроблении бизнеса. Это поможет предпринимателям защитить себя и свое дело.

ФНС: параметры налоговой амнистии при дроблении бизнеса почти готовы

К маю будет готов механизм амнистии для бизнеса, который увлекается дроблением.

В мае 2024 года будет создан механизм налоговой амнистии за дробление бизнеса

Мнения налогового адвоката о налоговой амнистии.

Блиновская использовала два десятка ООО и три ИП, чтобы сэкономить 918 миллионов, и потеряла все! Не будь как Елена

Сегодня поговорим о том, как за счет дробления бизнеса Елена Блиновская вывела почти миллиард рублей. И что с этой информацией делать предпринимателям.

Календарь вебинаров для бухгалтера в мае 2024. Платные и бесплатные

Собрали для вас анонсы вебинаров на май 2024 года.

Неочевидные риски для всех участников схем по дроблению бизнеса

Налоговая проверка может выявить у предпринимателя признаки дробления бизнеса. Но в отличие от обычной кражи, в процессе искусственного создания нескольких юрлиц с целью незаконной налоговой оптимизации все не так очевидно.

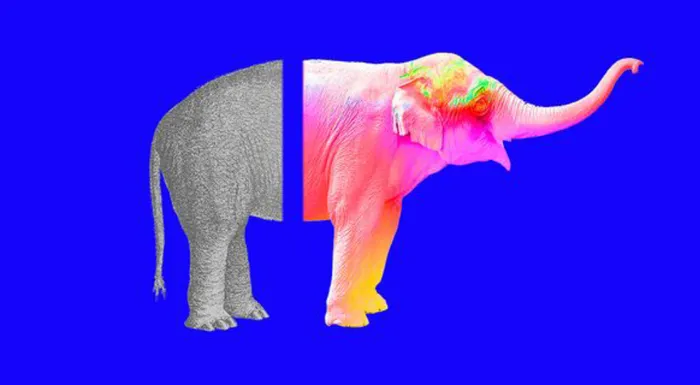

Дробление бизнеса

Вопросы «дробления бизнеса» остаются предметом повышенного внимания налоговых органов, такие риски активно выявляются и реализуются. Рассказываем, какие признаки дробления бизнеса выявляет ФНС и что делать, если у группы компаний есть основания для разделения.

Легенды в дроблении. На что смотрят налоговики и суды

Многие консультанты по налогам говорят, что очень важно «легендирование» дробления бизнеса, чтобы свидетели, коими являются обычно в первую очередь сотрудники (в том числе бывшие), не спалили схему в ИФНС и суде. Но я бы не стала придавать столь важное значение именно этом блоку защиты своего бизнеса перед лицом фемиды.

Мемы от великих художников. Пост для поднятия настроения

Продолжаем собирать мемы от великих художников. Ловите подборку картин, которые отлично подходят для бухгалтерских и не только мемов.

По следам консультаций. Как разделиться, чтобы мои действия не признали дроблением?

Если создать несколько юрлиц и ИП неправильно, можно получить обвинение в злоупотреблении правами с целью остаться на спецрежиме или применять иные льготы, которые распространяются на МСП.

Дробление бизнеса: 15 апреля суд вынес решение по делу Блиновской

Арест имущества и помещение под стражу Елены Блиновской всколыхнули мир инфобизнеса. Налоговые претензии к королеве марафонов составили более миллиарда рублей.

Арбитражный суд Западно-Сибирского округа: Постановление № Ф04-3918/2020 от 09.09.2020

Взаимозависимые. Кого суды признают взаимозависимыми лицами?

Поговорим о таком явлении, как «взаимозависимые». Почему на «взаимозависимых» так обращено внимание фискалов?

Налоговой революции в деле Блиновской не случилось

Суд посчитал, что Блиновская занималась лишь одной интеллектуальной деятельностью.

Марафон «нежеланных» налогов. Схема Королевы марафонов была не по королевски проста

Арбитражный суд рассмотрел налоговый спор Блиновской, ожидаемо ей отказали в удовлетворении требований.

Что такое дробление бизнеса и является ли оно законным способом налоговой оптимизации. Формы, критерии и признаки незаконного дробления

Признаки и критерии незаконного дробления, выработанные ФНС и судебной практикой. Главные вопросы, на которые должен ответить налогоплательщик, чтобы доказать отсутствие схемы.

Зачем бизнес дробится? Три очевидных ответа

Тема дробления доминирует не только в судах. Она тревожит предпринимательское сообщество и разговоры про незаконную оптимизацию не утихают.