Статьи по теме «кредит»

Банки отказывают в ипотеке клиентам с рассрочками

Сотрудники банков считают рискованным выдавать займы клиентам, которые не могут сразу оплатить покупку, а вынуждены брать товары в рассрочку.

Впервые с начала года сократился объем потребительского кредитования

В июне средний размер потребкредита сократился на 9%, с 233 до 211 тысяч рублей.

И кто теперь сможет купить себе квартиру

Средние ставки в крупных банках поднялись до 20%, сообщили сегодня мне новости. На самом деле, такая тенденция повышения ставок последние пару месяцев пугает.

Банки начали отказываться от рекламы кредитов

Чтобы не указывать полную стоимость кредитов в рекламе, банки сократили число рекламных кампаний для займов. Они сконцентрировались на рекламе платежных сервисов, вкладов и накопительных счетов.

Высокий кредитный рейтинг — не обязательное условие одобрения кредита

С высоким персональным кредитным рейтингом (ПКР) не всегда одобрят кредит.

Как банки химичат со ставками и рассрочкой

Недавно понадобилось взять мне кредит на достаточно крупную сумму — около 600.000 рублей. Так как пользуюсь несколькими банками известными, то решила рассмотреть первоначально их варианты.

Банки продали коллекторам долги на 70 млрд рублей

Объем продажи просроченных задолженностей достиг максимума за четыре года.

Как оплатить штрафы для бизнеса со скидкой 50 %. Часть 2

Когда и как бизнесу оплачивать штрафы в половинном размере.

Учет кредитных операций при УСН «Доходы минус расходы» в 1С:Бухгалтерии предприятия ред. 3.0

Для перспективного роста и развития бизнес часто прибегает к привлечению кредитных средств. С помощью кредитов можно модернизировать производство, выходить на новые рынки и реализовывать масштабные проекты. Однако не стоит забывать о том, что важно еще и правильно отражать такие операции в 1С:Бухгалтерии предприятия ред. 3.0. Данная публикация будет посвящена особенностям учета кредитов для организаций, использующих упрощенную систему налогообложения.

С 1 июля жизнь россиян подорожала, а кредиты стали менее доступными

С понедельника вступил в силу целый ряд изменений, которые увеличивают стоимость жизни граждан и снижают доступность заемных денег для них.

Как льготная ипотека раздула цены на жилье

Клиенты банков резко обратились за ипотекой по льготным программам перед отменой госпрограммы на новостройки под 8% годовых.

Зарабатывайте на партнерстве с Совкомбанком

У вас есть клиент или контрагент, которым для ведения бизнеса нужны банковская гарантия или кредит? Предлагаем сотрудничество: приводите их к нам и становитесь агентом Совкомбанка. Зарабатывайте, получая солидное вознаграждение за свои услуги.

Центробанк начнет регулировать BNPL-сервисы до конца 2024 года

Регулятор хочет сблизить понятие BNPL с классическим кредитом, чтобы клиенты понимали все условия предоставления такой рассрочки.

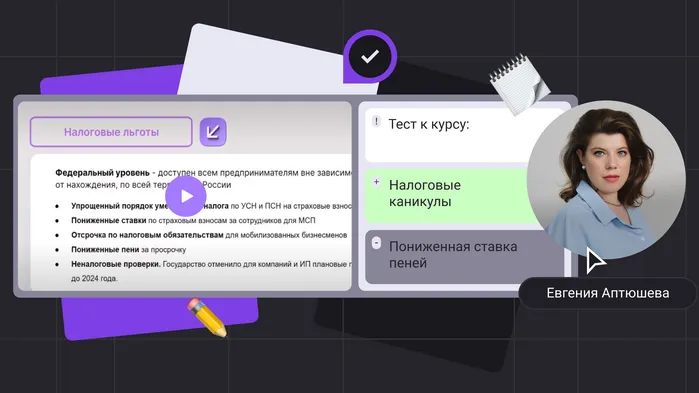

Налоговые льготы для индивидуальных предпринимателей в 2024 году: федеральные, региональные и отраслевые послабления. Конспект вебинара с видео и тестированием

Государство продолжает политику поддержки малого и среднего бизнеса, предлагая различные льготы и послабления. Разберем федеральные, региональные и отраслевые налоговые льготы, доступные ИП в 2024 году, а также возможности получения грантов, субсидий и льготных кредитов.

Банки смогут выдавать небольшие кредиты только по фиксированной процентной ставке

С 1 сентября 2024 года кредиты с плавающей ставкой будут оформлять только для займов от 15 до 74 млн рублей.

Кредиторам запретят выдавать небольшие займы и кредиты с переменной ставкой

Банки и финансовые организации могут предоставлять кредиты с переменной ставкой, если сумма займа больше 74 млн рублей.

С сентября 2024 ограничат применение плавающей ставки по кредитам

Госдума во втором и третьем чтениях приняла закон, который вводит запрет на применение плавающей процентной ставки по кредитам населению, в том числе обеспеченным ипотекой, выданным на срок до одного года или свыше 20 лет.

Нужно получать больше 100 000 рублей, чтобы комфортно выплачивать автокредит

С начала года по апрель россияне оформили кредиты для покупки автомобиля на общую сумму 706,7 млрд рублей.

6 шагов, чтобы привести в порядок личные финансы предпринимателя и финдира. Часть 1

Внимание предпринимателя и корпоративного финансиста часто направлено исключительно на развитие компании. Они постоянно думают, как увеличить рентабельность, оптимизировать долговую нагрузку, привлечь дополнительный оборотный капитал, а также наладить учёт.

Массовое погашение кредитов оказалось схемой мошенников

Сбер нашел мошенников, которые погашали кредиты сразу за нескольких заемщиков. Это позволило выявить новую схему финансовых пирамид.