В то время, как золото теряет свою привлекательность на мировых рынках, правительство РФ заявляет о наращивании государственного золотого запаса. Война санкций уже доказала, что Россию нельзя рассматривать как некое «государство на периферии», без которого остальные участники международных отношений могут легко и безболезненно обойтись. Конечно, это не значит, что они не прилагают к тому усилий.

Но ситуация складывается интересная: следом за Россией к накоплению золота появилась страсть и у других стран, и, что самое примечательное – из числа тех, кто в той или иной степени применял санкциик РФ. Что это – очередная тонкая игра Кремля со множеством неизвестных, или необдуманные попытки к спасению на самом краю пропасти? И сможет ли левиафан, находящийся в оцеплении, нанести ощутимый удар экономикам других стран? Как это повлияет на мировую экономику в целом? На эти и другие вопросы отвечали корреспондентам Биржевого лидера аналитики Академии трейдинга на бирже Форекс «Masterforex-V».

Сила и роскошь – не в тренде

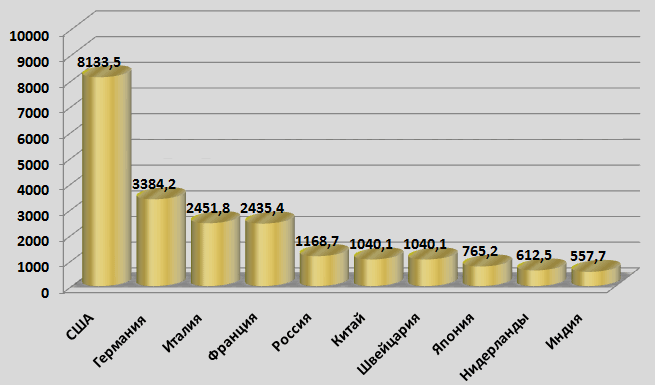

Валютам в паре с золотом некомфортно, когда цена на последнее снижается. По всем законам логики должна произойти коррекция в ту или иную сторону ради сохранения баланса. Если бы не кросс-курсы корзины основных валют. К примеру, абсолютному лидеру по количеству золота в резервах – США (рис. 1) совершенно невыгоден крепкий доллар. Но и Китаю, чья экономика весьма тесно связана с американской, не выгоден слишком крепкий юань. А удешевление золота неизменно приведет к этому. До недавних пор драгоценный металл не переступал минимальных допустимых границ. Золотодобывающие компании таких стран как КНР могли позволить себе наращивать темпы золотодобычи. Однако, с ним произошло то же, что и со многими «перегретыми» рынками: после того, как в инструмент вливается чрезмерное количество инвестиций, он делает резкий разворот в тренде. Что мы имели возможность наблюдать на рынках недвижимости 2008 года и рынке нефти 2014 года.

Следует отметить, что нефть играет не в пользу удорожания и повышения спроса на золото. Обычно ранее этот ресурс использовался в качестве тихой гавани при угрозе инфляции. В силу снижения стоимости нефти и, как следствие, других товаров, произошло замедление инфляции. А значит, золото сейчас не в тренде. Этого же мнения придерживаются и аналитики компаний Goldman Sachs и Societe Generale – золото находится на грани самого крупного годового обвала. Инвесторы сейчас все более пристальное внимание обращают на доллар и акции. Таким образом, американская валюта укрепляется. В особенности инвесторские ожидания подпитывает информация о том, что Федеральная Резервная система может поднять процентные ставки, чтобы не случилось перегрева. А это значит, что перспективы для вложения в такие активы как доллар и акции будут защищены от обвала со стороны самого внушительного финансового регулятора. И все же, риск дефляции для американской валюты весьма реален, что говорит о том, что у золота нет шансов выкарабкаться даже в долгосрочной перспективе. Особенно, если учесть, что и путь золота к рекордным максимумам был довольно длинным: призраком кризиса-2008 года аналитики могли напугать инвесторов даже в 2011 году, такие авторитетные фигуры как Сорос пророчили очередную кризисную волну, в то время как другие уверенно придерживались оптимистических прогнозов. Те, кто послушал Сороса, и сделал все наоборот, выиграли. Другие же подстегнули драгметалл до рекордных 1923,7 доллара США за унцию.

Замедление темпов инфляции вкупе с практически нулевой процентной ставкой ограничит рост расходов, а это ФРС не выгодно в сложившейся ситуации. Скорее всего, даже в среднесрочной перспективе процентные ставки повышаться не будут. В Европе инфляция также отмечается ниже 1% в течение 14 месяцев, а в июле упала до 0,5%. ЕЦБ желает вывести показатели до уровня немногим ниже 2%, что противоречит условиям для экономического роста. Поэтому, вполне возможно, стремление некоторых европейских стран не сбавлять оборотов в накоплении государственных золотых запасов, продиктовано необходимостью делать «золотые вливания» для искусственного стимулирования «проблемных зон» собственных экономик, в особенности, относительно регулирования процессов инфляции/дефляции в монетарной политике.

Бой золотыми слитками: кто выиграет?

Частные инвесторы, в отличие от стран, преследующих несколько иные интересы, выводят капитал с рынка золота. В этом году сумма общего оттока финансов составила 7,59 миллиардов долларов США, как сообщает РА Bloomberg. Самого большого обвала за четырехлетний период ожидают в декабре следующего года Goldman, когда, по его оценкам, золото приблизится к 1050 долларам США за унцию. Аналитики других компаний еще более пессимистичны в своих прогнозах: SocGen рассматривает вероятность обвала золота к 950 долларам.

Единственными активами, составляющими линию поддержки, являются фьючерсы и опционы. Об этом свидетельствует количество открытых позиций - 103,738 тыс., что в два раза превышает ноябрьские показатели. Это можно объяснить ожиданиями, что центробанки КНР, Европы и Японии скорее всего будут принимать дополнительные меры по стимулированию экономического роста и инфляции в допустимых пределах. Но сейчас мы наблюдаем ситуацию с удешевлением золота и укреплением против него доллара. В отношении к иене золото возросло на 12%, а к евро – на 10.

С декабря 2008 г. по июнь 2011 г. золото возросло на 70%, что стало возможным благодаря вливаниям Центробанка США при низких затратах на займы. Но с изменением рыночных условий произошла не менее грандиозная коррекция до 28% но тогда Центральный банк США вливал в экономику огромные средства, а затраты по займам находились на рекордно низком уровне. Как только рыночные условия изменились, цены упали на 28% в 2013 г., а это самое сильное падение за последние 30 лет.

Кто же более всего пострадает от снижения цены на золото? Аналитики, исходя из уже давно наметившейся тенденции, склоняются ко мнению, что более всего пострадают страны, находящиеся в средине рейтинга стран с самыми большими золотыми запасами, в особенности те, у которых себестоимость золотодобычи сама по себе довольно высока или это сопряжено с определенными трудностями. Не исключают эксперты и присутствия «политического компонента» в формировании стоимости золота. Ведь КНР и Россия связаны между собой не менее прочными экономическими отношениями, нежели Поднебесная с Соединенными Штатами. Таким образом, Китай до недавнего времени выступал неким инструментом для сохранения баланса между двумя крупными игроками и политическими противниками. Войну на «нефтяном поле» Россия уже проиграла, настало время борьбы на «золотом». И КНР может сыграть не в пользу РФ. Приведем доводы в пользу этой теории.

Рисунок 1. Десять стран, имеющих самый большой золотой запас (декабрь 2014 г.), тонн

К концу 2014 года наблюдается отказ от операций со стороны китайских золотодобывающих компаний, а некоторые из них уже приступили к процедуре банкротства: кризис в секторе продолжается уже достаточно длительное время, однако преодолеть этот негативный процесс пока что никому не удалось. Спрос на золото был продиктован его зафиксированной высокой стоимостью в силу дороговизны золотодобычи. В то же время в КНР наблюдался высокий внутренний спрос на золото в силу повышения уровня зарплат и благосостояния граждан, которые могли позволить себе приобретать драгметалл даже по заявленной высокой цене. Теперь же ситуация наблюдается обратная – темпы золотодобычи снижаются, отрасль беднеет, металл снижается в цене. И это – на внутреннем рынке. Давление извне также не принесло китайскому золоту ничего хорошего.

С 2012 по 2014 гг. компании золотодобывающего сектора вели борьбу с изменившейся конъюнктурой, они все равно оказались на грани банкротства. Подобная ситуация характерна не только для КНР. В проигрыше остались некоторые крупные компании из стран западного блока. Например, канадская компания San Gold, объем капитализации которой превышал 1 млрд. долл., недавно тоже заявила о банкротстве. За последние 6 лет компания так и не получила никакой прибыли, поэтому руководству пришлось списывать активы в размере 1,5 млрд. долл. Этот случай наглядно демонстрирует нам, что происходит, если золото подкреплять инвестированием в смежные активы, имеющие прямое или косвенное отношение к драгметаллу. Ранее такие меры позволяли переключаться на разработку новых месторождений запуск новых производственных линий независимо от затрат. Однако некоторые месторождения не оправдали себя в экономическом плане.

Долгое время в тени оставалась весьма неудобная для российского правительства тема негласной и массовой скупки золота. До недавних пор говорить об этом считалось едва ли не моветоном, ведь никто не хотел признавать, что истинным намерением России после падения СССР является независимость от доллара. И по прошествии стольких лет цель не утратила своей актуальности. Разве что обострившиеся конфликты вынудили игроков открыть карты. Конечно, и сейчас Москва не стремится к излишней открытости, выпуская в свет информацию строго дозированную и малыми порциями. Но даже эти крохи дают возможность делать некоторые предположения по поводу дальнейшей стратегии РФ в международных экономических отношениях. Некоторые эксперты всерьез полагают, что Россия и Китай в среднесрочной перспективе планируют объединить свои усилия в борьбе с гегемонией американской валюты. Однако, хватит ли даже у этих двух стран сил для совершения такого дерзкого замысла? Если бы речь шла, к примеру, о союзе Германии, Италии и Франции, которые входят в пятерку лидеров по золотым запасам, тогда можно было бы рассматривать подобный сценарий. Но у этих трех стран «связаны руки» влиянием МВФ. Каким же образом Китай и Россия намереваются привести замысел в исполнение и есть ли он вообще? Эксперты полагают, что если он и имеет место – это программа ближайших лет 10, не менее. Тогда в этом ключе можно рассматривать пророссийские взгляды в кругу политиков, в частности, Германии и Франции. Да и в Италии у Кремля есть свои симпатики. Возможно, с легкой руки этих народных избранников с восточными преференциями в правительстве возникают идеи наращивать собственные золотые запасы. И это вовсе не идет вразрез с государственными интересами этих стран. Вполне возможно, и страны Евросоюза подумывают о послаблении давления Вашингтона, ФРС, МВФ и нефти на Старый Свет. А возможно, как максимум – видят расширение ЕС на Восток и трансформацию в Евразийский Союз. Только под чьим лидерством? Вероятнее всего, если будет возможно развитие подобного сценария, золото сыграет не последнюю роль в этом вопросе.

Поддержка собственных золотодобывающих компаний миссия конечно же благородная, но весьма дорогостоящая. И шаг этот, опять же несвоевременный, если рассматривать его как самоцель. В золотовалютных запасах 10,6% приходится именно на золото. И это не предел. За год доля золота в казне возросла на 2,2%. В 2013 году прирост золотых запасов составил 80 тонн, в этом же – 115 тонн. Заметно, что госрегулятор выручает русские компании и наращивает запасы, что в целом благотворно сказывается на экономических показателях России. Одновременно с этим, РФ сокращает покупку американских гособлигаций до 117,7 млрд. долларов США, что на 32,2 млрд. долларов меньше, чем в прошлом году. Как видим, процесс наращивания золотой мощи в РФ длительный и кропотливый. В Поднебесной прогнозы и вовсе пессимистичны. Если бы не продвижение юаня в качестве мировой резервной валюты и не китайские торги с реальными поставками золота – КНР было бы весьма затруднительно даже справляться с собственной экономикой. Несмотря даже на то, что золото и юань – далеко не единственный актив Китая и есть на данный момент куда более перспективные. В плане долларовой независимости Поднебесная даже обогнала Россию, ведь сейчас, благодаря своп-соглашениям, стало возможным производить расчеты без участия доллара. Только в юанях, которые завоевывают Европу. Таким образом, у Китая есть два преимущества перед Россией: валютная независимость от доллара и отсутствие экономических санкций. Чтобы быть для КНР по-прежнему интересным партнером, официальному Кремлю придется постараться заинтересовать своих восточных партнеров. Ведь от этого зависит судьба Евразийского союза, чье зарождение оказалось под угрозой.

Но трудности в сфере золотодобычи испытывают все без исключения страны. С момента, когда Центробанк Швейцарии 6 сентября 2011 года ввел меры по валютному контролю путем ограничения курсов валют, цена на золото сократилась практически на треть. В результате этого более мелкие золотодобывающие компании успели обанкротиться, а ряд других – и вовсе прекратить золотодобычу и исследования по разведке новых месторождений до того времени, пока не появится возможность аккумулировать необходимый объем средств.

Крупные корпорации, у которых есть доступ к финансовым ресурсам Уолл-стрит, также начинают банкротиться. Но если проблемы западных компаний выглядят опасными, то аналогичная ситуация для китайских предприятий может стать катастрофой. Еще в 2007 году Китай смог обогнать Южную Африку - крупнейшего в мире производителя золотых слитков по производственному объему. В 2013 году изготовление золота в мире вышло на рекордный уровень, а по итогам 2014 года Китай добыл 470 т золота против 428 т. в минувшем году. Однако в ближайшем будущем все может измениться, ведь рост ежемесячного производства в Китае практически остановлен в третьем квартале этого года, а расходы добывающих компаний намного превышают уровень спотовых цен, что увеличивает вероятность списания активов в 2015 году. Участники рынка отмечают, что показатель себестоимости производства золота крупнейшей золотодобывающей компанией Китая Shandong Gold Mining Co. вырастет в 2015 году до 150 юаней за одни грамм, таким образом, цена унции упадет до 749 долл. Сейчас производство стоит 146 юаней. Таким образом, компании, которые наращивали в последние годы объем добычи, сейчас намерены сократить ее, поскольку цены на золото наметили тенденцию к обвалу.

В то же время в Китае, несмотря на падение цен, золотодобыча за 10 месяцев 2014 г. увеличилась на 15% против роста на 3,4% общемировой добычи. На 2015 год прогнозируется дальнейшая динамика роста добывающего сектора. Ряд крупнейших компаний решили не снижать объемы добычи, а расходы сократить за счет уменьшениях количества рабочих мест и размеров капитальных инвестиционных вложений. И все же, в будущем компаниям придется сократить физические поставки золота, и ключевой вопрос в данном случае заключается в том, окажет ли это влияние на стоимость бумажного золота. Даже при замораживании золотодобычи банковские учреждения все равно продолжат работу с контрактами, не имея при этом распоряжении физических активов.

Например, совокупный месячный объем торгов на срочном рынке по данным контрактам составляет 360 млрд. долл., а вот объем физических поставок золота находится на уровне 279 млн. долл. Разница – налицо. При высоких ставках на покупку/продажу золота цена на бумажное золото может изменяться мгновенно на 20 долл., и по этой причине CME лимитировала общее число контрактов, которое не должно превышать 6 тысяч, хотя эта мера не очень-то и помогает. Стоит отметить интересный факт: физическими поставками и золота управляют только 7 крупнейших игроков рынка, и именно они могут оказывать влияние на цену не за счет запуска торговой цепочки, а именно за счет физических поставок. Именно доля этих банков по поставкам в октябре составила 98,5%, из которых 98% золота досталось клиентам Barclays. При таких условиях банку не составит труда оказать влияние на цену ресурса с поправкой в более 100 долларов США на мировом рынке.

Сейчас же объем поставок по вышеуказанным контрактам достиг около 10 тыс. унций общей стоимостью в 11 млн. долларов США.

В то же время не смотря на переполох в золотодобывающем секторе, Россия наращивает золотой запас, и по итогам прошлого месяца показатель достиг пикового уровня за последние 20 лет, составив 1187,5 тонн. С начала 2014 года цена на золото упала минимум на 3%, а в 2013 году – на 28%.

Следует напомнить, что по итогам августа этого года Российская Федерация, обогнав Китай по объему запасов золота, оказалась на шестом месте в глобальном рейтинге наиболее крупных держателей золота. Тогда у России насчитывалось 1094,7 тонны золота, что составляло 10% от общего объем золотовалютных резервов страны.

Получается, что на фоне укрепления доллара США и снижения стоимости нефти на мировых рынках по причине нежелания сокращать объем добычи странами ОПЕК, крупные экономики мира, несмотря на падение стоимости золотых активов, продолжают накапливать свои золотые резервы, надеясь, что это в будущем может стать своеобразной подушкой безопасности на случай каких-либо катаклизмов в мировой экономике.

Как закалялось золото

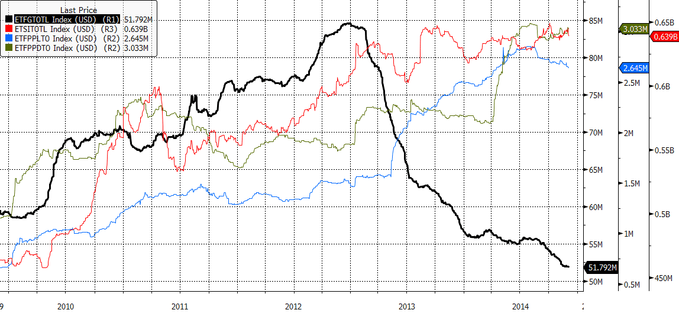

Золото проигрывает по всем фронтам: даже среди инвестиционных инструментов сходной группы у инвесторов наметились свои фавориты. По данным РА Bloomberg, объем золотых активов в крупнейших инвестфондах (ETF) скатился к августовскому 2009 года и составил 51,792 млн. тройских унций. Только в течение 2 лет обвал стоимости золота составил 40%. С октября 2008 года и до августа 2011 года прирост стоимости актива составил 180%! При этом цена тройской унции достигла своего исторического максимума и составила 1921 доллар США (рис. 2).

Рисунок 2. Ситуация на рынке драгоценных металлов

Какие же активы составляют конкуренцию благородному металлу? Приобретает все больший спрос палладий, активы фондов которого за 2014 год год возросли на 40%, платина с приростом 6,5%. И даже «золото бедных» - серебро возросло на 0,6%.

Начать дискуссию