контрагент

🎓Вебинар: Как проверить контрагента, чтобы не было претензий ФНС. Должная осмотрительность на практике. 7 февраля в 15:00 мск!

Разберитесь как проверить контрагента и проявить должную осмотрительность на практике, чтобы не было претензий по ст. 54.1 НК.

Критерии добросовестности и недобросовестности контрагента. Обзор письма Минфина

Письмо Минфин РФ от 27 апреля 2023 г. № 03-02-06/39284. Обзор для бухгалтера.

Как проверить контрагента? 5 важных этапов

Чтобы уменьшить бизнес-риски, предпринимателям необходимо проводить глубокую проверку контрагентов. В России существуют законодательные механизмы, которые позволяют найти основную информацию об интересующей компании.

Дробление бизнеса с 2024 года: что проверяют налоговики

Дробление бизнеса — это одно из самых частых нарушений налогового законодательства, которое выявляют инспекторы при проверках. Так как оно является одной из перспективных статей для поступлений в бюджет, ФНС будет продолжать активную работу в этом направлении. Когда налоговики посчитают дробление незаконным и по каким признакам они его будут искать?

Адаптация бизнеса. Ожидания и перспективы в 2023 году

После начала специальной военной операции бизнес в России столкнулся с огромным количеством вызовов, к которым можно отнести проблемы с логистикой, банковские и валютные риски в виде приостановки действия платёжных систем, нестабильность работы банков, изменения курсов валют и многие другие.

Правовая памятка: что нужно успеть сделать перед началом 2024 года

До конца года остаются считанные дни, и бизнесу нужно успеть решить ряд вопросов. Расскажем, что необходимо проконтролировать прямо сейчас, чтобы в 2024 году не возникало негативных последствий в виде претензий со стороны контролирующих органов, штрафов, а также доначислений налогов и взносов.

Как правильно завести покупателя из Казахстана в УПД?

Коллеги, добрый день! Подскажите, покупатель из Казахстана физлицо покупает товар. В УПД в контрагентах заводим его по паспорту? На иностранном языке?

Как передать резерв по сомнительным долгам на физическое лицо?

Коллеги , добрый день! Мы кредиторы, в резерве по сомнительным долгам есть контрагент, которого ликвидировали, и решением суда наступила субсидиарная ответственность. Основную Задолженность переносим на физ лицо, а с резервом как быть?

Что делают бухгалтеры в такой ситуации?

Добрый день! Впервые столкнулась с такой ситуацией. Видимо нашего контрагента проверяет налоговая. И нам прислали требование предоставить договора на основании которых оплачивались счета. У нас его нет. Что делают бухгалтера в такой ситуации?

Как ограничить ответственность по договору

За неисполнение или ненадлежащее исполнение обязательств по договору контрагента можно привлечь к ответственности. В некоторых случаях стороны ограничивают ее по взаимному согласию. К каким мерам ответственности можно привлечь провинившегося контрагента, в каких случаях ее размер можно ограничить, изложено в статье.

Реструктуризация задолженности при взыскании дебиторской задолженности

При возникновении просроченной дебиторской задолженности перед кредитором возникает необходимость выбрать способ возврата денег. Обычно прибегают к судебному взысканию с возможностью последующего банкротства, однако есть альтернатива. Должнику можно дать шанс погасить долг, изменив условия исполнения обязательств.

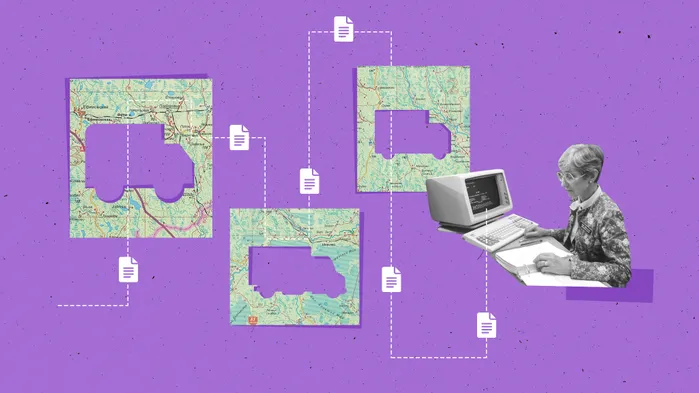

Кейс ООО «АНГИЛ-ТРАНС»: Грузоперевозки с Астрал.ЭДО

Мы поговорили с представителями компании и выяснили, как они решили внедрить сервис электронного документооборота, какие проблемы с помощью него удалось решить и как поменялся к лучшему весь процесс работы.

Медиация при взыскании дебиторской задолженности

Взыскание дебиторской задолженности является важной частью работы с контрагентами. Нарушение последними платежной дисциплины может повлиять на платежеспособность компании и поставить её под угрозу банкротства. Стоит ли незамедлительно обращаться в суд, если неисполнение обязательств должником вызвано временными финансовыми трудностями? Рассмотрим альтернативный вариант.

Как обмениваться договорами с контрагентами по ЭДО в 1С:Бухгалтерии 8

В 1С можно обмениваться с партнерами электронными договорами в форматах XML и PDF/А-3. Для этого понадобится сделать несколько несложных настроек.

Нести тяжко и бросить нельзя. Когда можно отказаться, изменить условия договора

Что такое существенное изменение обстоятельств и последствия их наступления.

Облагаются ли подарки контрагентам-физикам стоимостью больше 4000 рублей НДФЛ?

Добрый вечер, коллеги. Близится Новый год. Наверняка многие покупают подарки для своих контрагентов. Поделитесь опытом пожалуйста. Если передаёте подарки стоимостью больше 4000 рублей физлицам контрагента, что с НДФЛ в таком случае? Как уведомлять ИФНС о невозможности удержания.

Какие последствия могут быть для нас и для контрагента?

Здравствуйте. Контрагент совершил оплату без НДС, по своей невнимательности. А счёт был с НДС, причём немаленький НДС. Что делать ? Вернуть эти деньги ему обратно на расчётный счет и чтобы он заново оплатил с НДС или какие есть еще варианты?

Как решить этот спорный вопрос по НДС?

Доброго дня! Возник спорный вопрос по НДС. Контрагент ведёт в разрезе договоров оплаты и поступления, у нас учёт ведётся без разбивки по договорам.

Могут ли приходить такие требования?

Коллеги, здравствуйте! Подскажите, может у кого-то был такой случай) Наша налоговая прислала нам требование (поручение) от другой ИФНС по нашему контрагенту вне рамок налоговой проверки. Но ФНС контрагента находится в Московской области, а требование из Бурятии... это и смущает.

🎓Вебинар. Банкротство контрагента: почему важно быть готовым? 31 октября в 11:00 мск!

Даже в случае утраты контрагентом платежеспособности, своевременное участие в процедуре банкротства повысит шансы вернуть свои деньги.