ОСНО и УСН: что это за режимы и чем они отличаются

Общая система налогообложения — режим, который присваивается плательщикам по умолчанию: его применяют все, кто не заявил о переходе на спецрежим. На ОСНО нужно платить максимальное количество налогов и сдавать практически все базовые отчеты. Для применения общей системы нет никаких условий и ограничений.

Упрощенная система налогообложения — льготный режим с низкими налогами и небольшим количеством отчетов. Упрощенка ориентирована на малый бизнес. Но эта система доступна не всем: чтобы применять УСН, нужно соблюдать ограничения по видам деятельности, доходам, численности сотрудников и балансовой стоимости основных средств. Учет на УСН гораздо проще, чем на ОСНО.

Разберем все сходства и различия двух режимов в таблице.

Критерий | ОСНО | УСН |

Налоговая нагрузка |

|

НДС, прибыль, имущество и другие налога на УСН платят только в особых случаях |

Учет | Организации:

ИП:

| Все плательщики:

|

Отчетность |

|

Узнать, не переплачиваете ли вы налоги, поможет экспресс-аудит от ПЭБ. Эксперты подберут выгодный для вашей компании или ИП налоговый режим и вернут переплаты, даже если ФНС будет против. Для всех новых клиентов аутсорсинга — экспресс-аудит бесплатно.

Как перейти с упрощенки на общую систему налогообложения добровольно

Добровольный переход с УСН на ОСНО доступен каждому налогоплательщику. Если вам не выгодно работать на УСН или же все ваши клиенты работают на общей системе и хотят получать вычет по НДС, вы можете перейти на ОСНО.

Добровольно перейти с упрощенки на ОСНО можно только с начала налогового периода — с 1 января.

Вот инструкция, как это сделать:

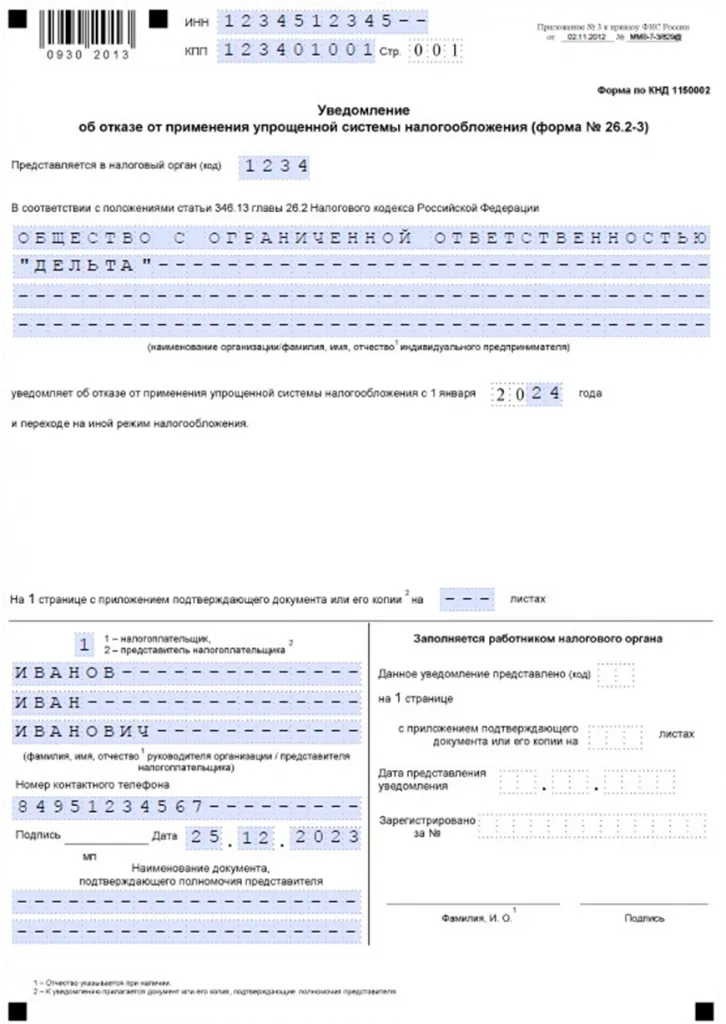

Шаг 1. Оформляем уведомление об отказе от УСН по форме № 26.2-3.

В уведомлении указываем:

ИНН и КПП компании, для предпринимателей только ИНН;

название компании или Ф. И. О. предпринимателя;

дату перехода.

Подписываем уведомление у руководителя. Ставим дату заполнения.

Шаг 2. Отправляем уведомление в ИФНС — лично, по почте или по ТКС.

Отправить уведомление нужно до 15 января того года, в котором хотите применять ОСНО. Если 15 января выпадает на выходной, отправляем форму на следующий рабочий день.

Налоговики учтут уведомление от плательщика и переведут на ОСНО. Ждать дополнительных писем и подтверждений от ИФНС не нужно.

Подготовить все необходимые документы для перехода с УСН на ОСНО помогут эксперты аутсорсинга ПЭБ. Опытные бухгалтеры и юристы также подскажут, на какие льготные программы вам можно рассчитывать и как сэкономить на налогах. Все услуги уже включены в тарифы — доплачивать не придется.

Шаг 3. Разбираемся с налоговой базой — определяем доходы и расходы.

Объект налогообложения, который применяли на УСН — «Доходы» или «Доходы минус расходы» — не влияет на порядок учета затрат.

Все зависит от того, какой метод признания доходов и расходов вы будете применять на общей системе — начисления или кассовый.

Если вы будете применять метод начисления:

Учтите в доходах по налогу на прибыль сумму дебиторской задолженности, которая возникла еще на упрощенке. Учитывайте дебиторку в первом отчетном периоде на ОСНО: когда ее фактически погасят, не имеет значения. Такие же правила действуют и для неучтенных процентов по долговым обязательствам.

Учтите в расходах по налогу на прибыль затраты на товары, работы, услуги, которые приобрели на УСН и лишь частично оплатили или вообще на оплатили до перехода на ОСНО. Учесть такие расходы нужно в месяце перехода на ОСНО.

Некоторые расходы на общем режиме признают в особом порядке:

стоимость неоплаченных материалов, которые не списали до перехода и будете использовать на ОСНО — учитывайте в расходах на дату передачи в производство;

стоимость товаров, которые купили для перепродажи — учитывайте в расходах при реализации покупателям;

стоимость готовой продукции, которую произвели во время работы на УСН, но не рассчитались с поставщиками — учитывайте в расходах на дату реализации;

зарплата работникам, страховые взносы, которые начислили во время работы на УСН, а перечислили в бюджет после перехода на ОСНО — учитывайте при расчете налога на прибыль на дату реализации готовой продукции, если это прямые расходы, или на 1 января года начала применения ОСНО, если это косвенные или внереализационные расходы.

Если же решили применять кассовый метод, никаких переходных правил не будет. Продолжайте признавать доходы, как и на упрощенке — по факту поступления на расчетный счет, в кассу или другим способом. А расходы нужно учитывать по мере их фактической оплаты.

Кредиторскую задолженность, которая образовалась на дату перехода с УСН на ОСНО, учитывайте в общем порядке.

Как перейти на ОСНО, если утратили право на УСН

Переход с УСН на ОСНО в середине года возможен только в одном случае — при утрате права на упрощенку. Плательщик утрачивает право на УСН, если нарушает условия применения УСН:

ведет деятельность, для которой запрещена упрощенка;

открывает филиал;

превышает лимит по доходам: в 2023 году — 251,4 млн рублей;

превышает лимит по численности в 130 сотрудников;

превышает лимит по доле участия других организаций в 25%;

превышает лимит по стоимости основных средств в 150 млн рублей;

вступает в простое товарищество или заключает договор доверительного управления, находясь на УСН «Доходы».

Переход с УСН на ОСНО при превышении лимитов или других условий обязателен. Перейти на общий режим нужно с начала того квартала, в котором нарушили правила по упрощенке.

О вынужденном переходе нужно уведомить налоговую инспекцию.

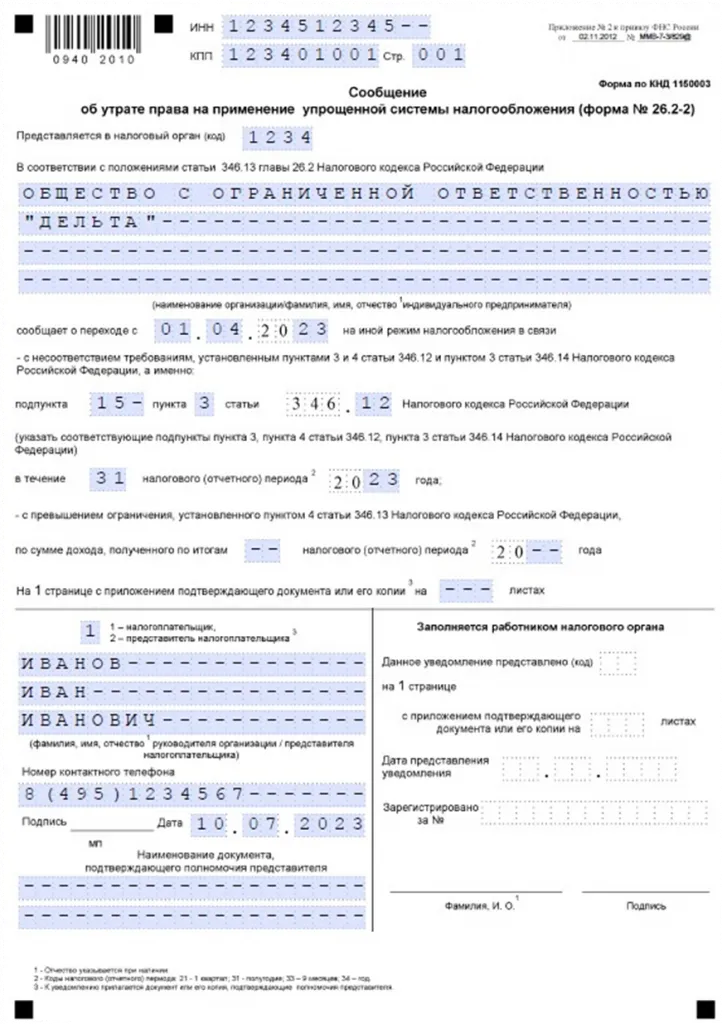

Шаг 1. Подаем сообщение об утрате права на упрощенку.

Для перехода с УСН на ОСНО при превышении лимитов используйте унифицированную форму № 26.2-2. Сообщить в налоговую нужно до 15 числа месяца после квартала, в котором нарушили правила УСН.

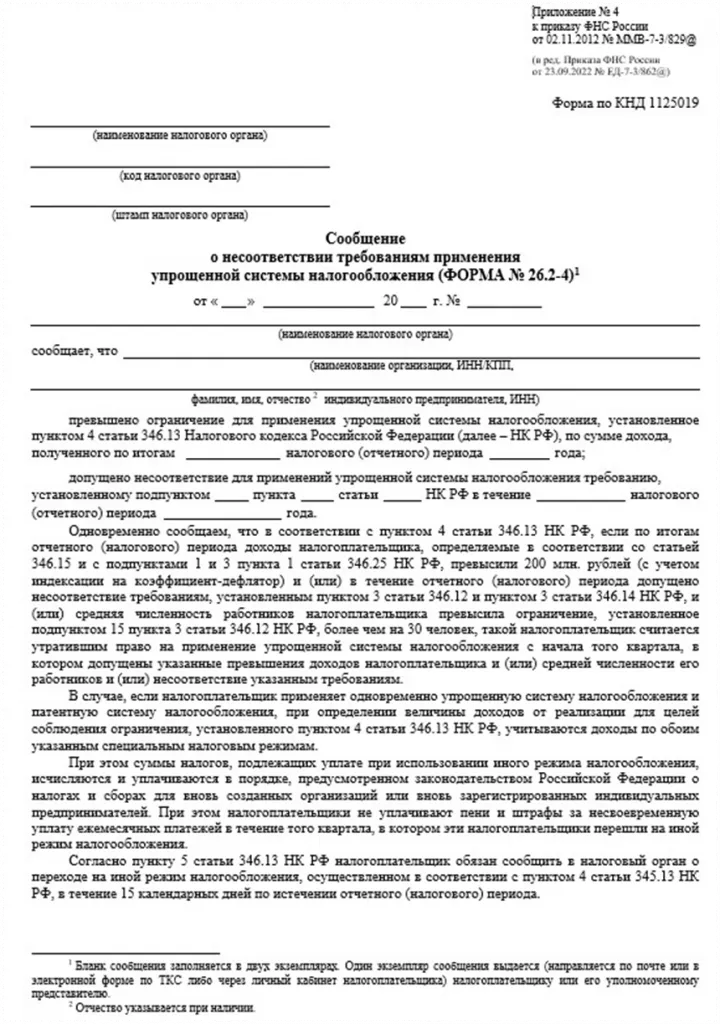

Если инспекция сама узнает о нарушениях, вам сообщат об этом по форме № 26.2-4. Но это всего лишь информационное сообщение, а не подтверждение перехода с УСН на ОСНО. Вы все равно должны отправить уведомление об утрате права на упрощенку в установленный срок.

Если не отправите сообщение об утрате права на УСН в инспекцию, налоговики оштрафуют вас на 200 рублей. Кроме того, директору, главбуху или другому должностному лицу выпишут административный штраф — от 300 до 500 рублей. А вот ИП к административной ответственности не привлекают.

Штрафы назначат только после проверки. Но если вы нарушили условия УСН, налоговая проверка не заставит себя ждать. А результатом такой проверки могут стать существенные доначисления налогов. Лучше не затягивать с переходом и своевременно подать сообщение об утрате права на упрощенку.

Шаг 2. Сообщаем контрагентам о переходе с УСН на ОСНО.

Это можно сделать в произвольной форме, к примеру, написать письмо или отправить факс. Сроки тоже не установлены, но лучше оперативно проинформировать партнеров о том, что вы стали плательщиком НДС и можете принимать налог к вычету.

Шаг 3. Уплачиваем налоги.

Налогоплательщик рассчитывает и платит налоги по правилам ОСНО с начала квартала, в котором нарушил условия упрощенки. Если вы вовремя подали сообщение об утрате права на УСН и перешли на общий режим, вам не придется платить пени и штрафы за несвоевременное перечисление налогов и авансовых платежей. Если же опоздали с уведомлением, вам начислят штрафные санкции.

Кроме того, нужно доплатить налог по УСН за последний период на упрощенке. Платеж надо перечислить до 28 числа месяца после квартала нарушения.

Шаг 4. Сдаем отчетность.

Декларацию за последний период на упрощенке нужно отправить до 25 числа месяца после квартала нарушения. А начиная с квартала, в котором потеряли право на упрощенку, надо отчитываться по всем обязательным налогам на ОСНО.

Приведем пример. В ООО «Дельта» открыли филиал. Переход с УСН на ОСНО при открытии филиала должен состояться с того квартала, в котором этот филиал зарегистрировали. Допустим, филиал открыли в мае 2023 года. ООО «Дельта» потеряла право на УСН во II квартале 2023 года, и должна перейти на ОСНО с 1 июля 2023 года.

Компания должна сдать декларацию по УСН за I квартал 2023 года. Сделать это нужно до 25 июля 2023 года. При этом за II квартал 2023 года уже надо отчитываться по всем обязательным формам для ОСНО.

Часть рутинных бухгалтерских задач, например сдачу налоговой и страховой отчетности, можно передать на аутсорсинг. Квалифицированные бухгалтеры не только подхватят ваш учет и отчетность, но и возьмут на себя финансовую ответственность — в случае ошибки штраф заплатит аутсорсер, а не вы. Средний чек в Первой Экспертной Бухгалтерии — от 9000 рублей в месяц.

Что делать с НДС при переходе с УСН на ОСНО

При переходе с УСН на ОСНО с 2023 года нужно учесть особенности по НДС. Налог на добавленную стоимость начисляется по всем облагаемым операциям, начиная:

с 1 января при добровольном переходе с УСН на ОСНО;

с 1 числа квартала нарушения при вынужденном переходе с УСН на ОСНО.

Если утратили право на УСН в середине года, нужно начислить НДС, сделать счета-фактуры и зарегистрировать их в книге продаж по прошедшим операциям с начала квартала. А если не сможете договориться с покупателем об изменении цены, придется платить НДС за счет тех денег, которые получили по первоначальной цене.

Обязательно начисляйте налог, если после перехода:

Получили аванс в счет предстоящей поставки. Этот налог можно потом принять к вычету.

Отгрузили товары, выполнили работы или услуги. Начисляйте НДС, даже если получили аванс в счет поставки в период применения упрощенки.

Если получили оплату по поставке, которая прошла во время применения УСН, начислять НДС на эту сумму не нужно.

Если утратили право на УСН в течение квартала, начислите налог и по тем операциям, которые прошли с начала квартала до момента нарушения. А вот выставлять счета-фактуры покупателям в этом случае не надо, поскольку дополнительно не предъявляли НДС к уплате по совершенным операциям.

Как принять НДС к вычету

Вы можете предъявить к вычету НДС, который вам предъявили после перехода с УСН на ОСНО. А вот для вычета входного НДС, который предъявили еще на упрощенке, имеет значение объект УСН — «Доходы минус расходы» или «Доходы».

Если применяли УСН «Доходы минус расходы». Можно принять к вычету входной НДС, на который имели право, но не успели учесть в затратах по УСН. Право на вычет возникнет в первом квартале после перехода с УСН на ОСНО.

К вычету можно заявить НДС:

по приобретенным товарам для перепродажи — если не успели их продать во время УСН;

по поставленным материалам для производства — если не оплатили и не использовали их во время УСН;

по расходам на строительство основных средств — если ОС ввели в эксплуатацию после перехода с УСН на ОСНО.

Для вычета НДС нужно зарегистрировать счета-фактуры от поставщиков в книге покупок.

Если применяли УСН «Доходы» — принять к вычету входной НДС, который предъявили на УСН, не получится.

Вычет возможен только по НДС, который предъявили при покупке товаров, работ, услуг, когда вы работали на УСН, но не использовали их.

Если проведете облагаемые операции с этими товарами, работами, услугами уже после перехода на ОСНО, сможете принять к вычету НДС.

Скачайте полезные документы:

Бланк сообщения об утрате права на УСН по форме 26.2-2.

Образец сообщения об утрате права на УСН по форме 26.2-2.

Бланк уведомления об отказе от применения УСН по форме 26.2-3.

Образец уведомления об отказе от применения УСН по форме 26.2-3.

Бланк сообщения от налоговой о несоответствии требованиям применения УСН по форме 26.2-4.

Реклама: ООО «Центр Бухгалтерских Решений», ИНН 5902063551, erid: LjN8KK7HK

Комментарии

7— Отправьте мне эти документы по факсу.

— К сожалению, там, где я сейчас нахожусь, факс отправить невозможно.

— А где вы находитесь?

— В 2023 году.

Пусть это и не самый распространенный, но все еще существующий способ передать документы. До сих пор есть компании, которые просят отправить или продублировать письмо по факсу, в основном это владельцы бизнеса, начинавшие еще «при факсах».

"Допустим, филиал открыли в мае 2023 года. ООО «Дельта» потеряла право на УСН со II квартала 2023 года, и должна перейти на ОСНО с 1 апреля 2023 года.

Компания должна сдать декларацию по УСН за период с 1 января по 31 марта 2023 года. Сделать это нужно до 25 апреля 2023 года"

То есть слетели в мае, а отчитаться должны были ещё в апреле?

Добрый день! Да, все так.

Если компания потеряла право применять упрощёнку, необходимо сообщить в налоговую инспекцию по форме № 26.2-2 (п. 5 ст. 346.13 НК). И сообщить нужно не позднее 15 числа месяца, следующего за кварталом, в котором произошло нарушение условий применения специального режима.

Если компания потеряла право на УСН во втором квартале, значит с 1 апреля компания считается на ОСНО.

Значит, за первый квартал компания еще отчитывается по УСН - до 25 апреля, а за следующий период отчетность сдается по ОСНО.

Сдать декларацию за последний период на УСН не позднее 25-го числа месяца, СЛЕДУЮЩЕГО за кварталом, в котором утратили право на "упрощенку" (п. 3 ст. 346.23 НК РФ).

То есть сдать декларацию УСН за 1 квартал она должна до 25 июля, также как декларации по НДС и прибыли за 2 квартал.

Как в апреле они могли знать что слетят в мае с УСН?

Вас не проведешь! Спасибо за внимательность, срок сдачи декларации по УСН за первый квартал действительно до 25 июля. Поправили пример.

вот такие вот эксперты нас консультируют((