ЕНС: общие понятия

ЕНС и ЕНП сформировали новый порядок учета и оплаты обязательных платежей в бюджет. Раньше налоги, сборы, и страховые взносы компании перечисляли отдельными платежными поручениями: по одному на каждый платеж.

С 2023 года все платежи проходят через ЕНС в составе ЕНП. Больше не нужно составлять платежки по каждому налогу и тратить много времени на их оплату.

ЕНС (единый налоговый счет) — это налоговая копилка, куда организация или ИП перечисляет деньги в счет оплаты обязательных платежей, а ИФНС списывает их оттуда, когда приходит срок уплаты.

ЕНП (единый налоговый платеж) – это операция, с помощью которой пополняется ЕНС. Деньги в составе ЕНП поступают на налоговый счет обезличено. Поэтому законодатель обязал бизнес сдавать в 2023 году новые отчетные формы:

Заявления о зачете.

Этот документ бронирует на ЕНС определенную сумму в счет оплаты конкретного налога. Например, организации, которые применяют УСН «доходы минус расходы», сдают заявление о зачете, чтобы забронировать в конкретном периоде уплаченные страховые взносы и включить их в состав расходов.

Уведомления об исчисленных суммах налога.

Это документ, в котором налогоплательщик сообщает ИФНС, сколько денег нужно списать со счета в счет оплаты конкретного налога. Уведомление нужно сдавать в тех случаях, когда срок сдачи декларации наступает позже срока оплаты налога или ее не нужно подавать. Например, уведомление должны сдавать упрощенцы, если они перечисляют авансовые платежи по налогу, а также налоговые агенты в отношении НДФЛ и страховых взносов за своих работников.

Схема работы с ЕНС и ЕНП

Для того, чтобы оплатить налог или любой другой обязательный платеж, организация или ИП должны:

Пополнить ЕНС.

Сделать это можно разными способами: в личном кабинете на сайте ФНС, в специальном сервисе или платежным поручением через банк.

Проще всего пополнить ЕНС через ЛК или сервис ФНС.

В личном кабинете нужно перейти в раздел «ЕНС», нажать кнопку «Пополнить» и ввести необходимую сумму.

Если используете сервис, нужно указать ИНН налогоплательщика и сумму платежа.

Если пополняете счет с помощью платежного поручения, укажите в нем обязательные реквизиты. Их можно найти на сайте ФНС.

Подать заявление о зачете — при необходимости.

Если налогоплательщику нужно забронировать на ЕНС конкретную сумму, а точнее, период ее оплаты, он должен направить в ИФНС заявление о зачете. Форма этого документа утверждена приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

Заявление о зачете также можно направить через личный кабинет налогоплательщика. Для этого его нужно подписать неквалифицированной электронной подписью (п. 4 ст. 78 НК).

Платформа Консоль.Про помогает бизнесу сократить издержки и снизить риски при сотрудничестве с самозанятыми, ИП и физлицами. С помощью онлайн-платформы можно подписывать документы электронной подписью, быстро получать чеки, проводить массовые выплаты исполнителям и снизить риски переквалификации отношений в трудовые.

Обратите внимание, что организации и ИП на УСН, а также предприниматели на ПСН не должны сдавать этот документ, чтобы забронировать на ЕНС сумму уплаченных страховых взносов. Закон от 31.07.2023 № 389-ФЗ изменил порядок уменьшения налога по УСН или ПСН на страховые взносы. Теперь этот налог можно уменьшить на взносы, даже если их фактически еще не оплатили. Поэтому таким налогоплательщикам больше не нужно подавать заявление о зачете.

Подать уведомление об исчисленных суммах налога.

Этот документ сдают организации и ИП в отношении платежей, по которым нет отчетности, или она сдается позже срока оплаты. Особенно это актуально для упрощенного налога, агентского НДФЛ и страховых взносов. Если налогоплательщик не сдаст этот документ, ИФНС своевременно не спишет с ЕНС деньги, что может привести к начислению штрафа и пеней.

Форма уведомления утверждена приказом ФНС от 02.11.2022 № ЕД-7-8/1047@. Подать его можно как на бумаге, так и в электронной форме через личный кабинет налогоплательщика или по ТКС.

В 2023 году уведомление можно заменить платежным поручением, то есть оплачивать налог и взносы по-старому: платежкой на конкретные реквизиты. В этом случае сдавать уведомление об исчисленных налогах не нужно, но с 2024 года придется использовать ЕНС в обязательном порядке.

Вернуть излишне уплаченный налог — при необходимости.

Если компания перечислила сумму налога в размере больше, чем требовалось, или ИФНС вернула налог, например, налоговый вычет, — можно зачислить эти деньги на расчетный счет. Для этого нужно направить в налоговую заявление о возврате. Подробнее о том, как вернуть переплату с ЕНС, расскажем ниже.

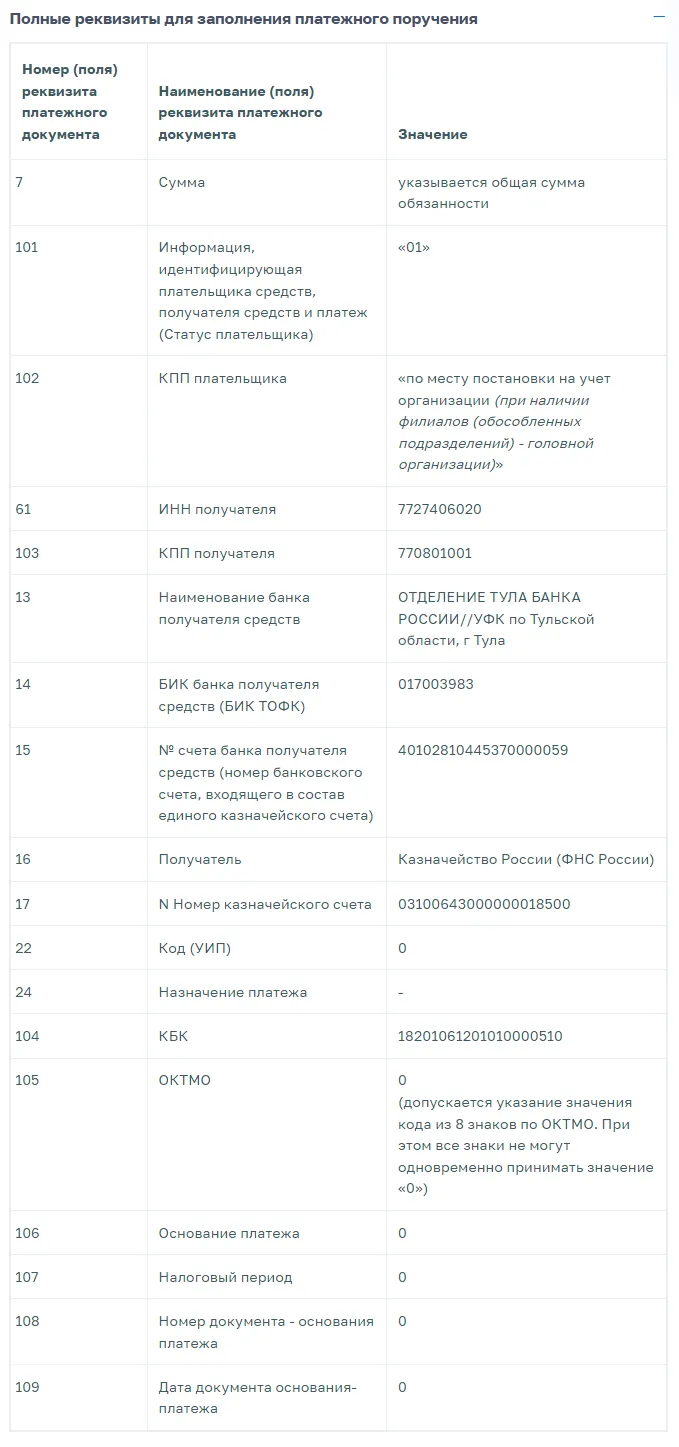

Реквизиты для оплаты единого налогового платежа в 2023 году

С 15 мая 2023 года изменились некоторые реквизиты для перечисления денег на ЕНС. Чтобы пополнить ЕНС платежным поручением, в него нужно включить следующие обязательные реквизиты:

Как в 2023 году налоговые агенты платят налоги

Налоговый агент — это лицо, которое при определенных условиях рассчитывает, удерживает и уплачивает в бюджет налоги (страховые взносы) за третьих лиц.

В 2023 году налоговые агенты перечисляют в бюджет:

НДФЛ — с доходов физических лиц.

НДС — если есть основания, которые указаны в ст. 161 НК.

Налог на прибыль — в отношении дивидендов и некоторых других видов доходов.

Сотрудничайте с исполнителями на платформе Консоль.Про: автоматизированные выплаты, проверка статуса самозанятого на дату каждой выплаты и формирование закрывающих документов.

Как с 2023 года налоговый агент платит НДФЛ

Если компания удерживает и перечисляет НДФЛ с доходов физических лиц, нужно придерживаться таких правил:

НДФЛ нужно удерживать при каждой выплате физлицу, даже если перечисляете аванс.

Налог нужно перечислять на ЕНС с помощью ЕНП.

По выплатам за период с 23 числа прошлого месяца по 22 число текущего месяца НДФЛ нужно оплатить до 28 числа текущего месяца.

По выплатам за период с 23 числа текущего месяца по 22 число следующего месяца нужно оплатить НДФЛ до 28 числа следующего месяца.

Отдельных сроков для уплаты НДФЛ с отпускных или больничных в 2023 году нет – нужно перечислить налог в стандартные сроки.

По агентскому НДФЛ компания должна направить в ИФНС уведомление об исчисленных суммах налога — до 25 числа текущего месяца.

Также налоговый агент может направить в ИФНС досрочное уведомление на списание налога. В него включаются выплаты за период с 23 числа прошлого месяца по 9 число текущего месяца. Уведомление нужно сдать до 12 числа текущего месяца.

Для того, чтобы исполнить обязанность налогового агента по НДФЛ, организация или ИП должны:

Рассчитать сумму налога, которая подлежит уплате.

Пополнить на эту сумму ЕНС.

Направить в ИФНС уведомление об исчисленных суммах налога.

Как с 2023 года налоговые агенты уплачивают НДС

При уплате НДС в 2023 году налоговые агенты должны придерживаться таких правил:

С 2023 года НДС нужно платить через ЕНС.

Налог перечисляют в бюджет частями: по ⅓ каждый месяц — за прошлый квартал.

Срок оплаты — до 28 числа каждого месяца.

Уведомление об исчисленных суммах налога по НДС сдавать не нужно, так как по нему ежеквартально сдают декларацию — до 25 числа.

Налоговые агенты, которые приобретают услуги у иностранных организаций или ИП, должны перечислить НДС в стандартные сроки, а не одновременно с выплатой дохода иностранным контрагентам, как это делали раньше.

Налоговые агенты платят НДС по аналогичным правилам — как платят агентский НДФЛ. Нужно рассчитать сумму налога к уплате, а затем пополнить на эту сумму ЕНС.

Как с 2023 года налоговые агенты уплачивают налог на прибыль

Налоговые агенты перечисляют налог на прибыль с учетом таких особенностей:

Нужно удерживать налог при каждой выплате дохода.

В общем случае сумму налога нужно перечислить в составе ЕНП — до 28 числа месяца, следующего за месяцем выплаты дохода.

Если обязанность платить налог возникает до подачи налоговой декларации, нужно направить в ИФНС уведомление об исчисленных суммах налога — до 25 числа месяца.

Возврат переплаты с ЕНС

Если на едином налоговом счете есть переплата, ее можно вернуть на расчетный счет налогоплательщика. Для этого учитывайте ряд особенностей:

Порядок возврата регулирует статья 79 НК.

Основанием для возврата переплаты служит заявление организации или ИП.

Самостоятельно налоговая инспекция может вернуть переплату только в определенных случаях. Например, при возмещении НДС и акциза в рамках ст. 176, 176.1, 203 и 203.1 НК, а также при возврате НДФЛ в упрощенном порядке.

Если налоговая инспекция не вернула деньги вовремя, она автоматически перечислит компании проценты за пропуск срока возврата.

Переплату можно вернуть в любое время. Трехлетний срок для возврата больше не действует.

Платформа Консоль.Про — официальный партнер ФНС, что дает ей право формировать чеки за самозанятых сразу после выплаты им вознаграждения. Поэтому риск перечисления средств исполнителю без статуса плательщика НПД полностью исключен.

Какую сумму переплаты можно вернуть. Срок возврата

Заявить к возврату можно только сумму положительного сальдо по ЕНС, то есть то, что осталось на счете после списания налогов. Срок возврата переплаты — три рабочих дня:

Один рабочий день нужен ИФНС для регистрации заявления после того, как оно поступило от налогоплательщика.

Рабочий день — чтобы направить поручения о перечислении денег в Федеральное казначейство.

Рабочий день — чтобы Федеральное казначейство перечислило деньги налогоплательщику.

Способы: как вернуть переплату

Направить заявление на возврат переплаты организация и ИП может несколькими способами:

На бумаге — лично или по почте.

Чтобы подготовить заявление на бумаге, нужно использовать форму, которая утверждена приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

В электронной форме — через личный кабинет или по ТКС.

Формат электронной формы заявления приведен в приложении № 2 к приказу ФНС от 30.11.2022 № ЕД-7-8/1133@.

Вкратце о главном

Подведем итоги, как применять ЕНС:

ЕНС — налоговая копилка, куда организация или ИП переводит деньги, а ИФНС списывает их оттуда в счет оплаты налога или взноса.

ЕНП — операция, с помощью которой зачисляются деньги на ЕНС. Пополнить счет можно через ЛК на сайте ФНС, специальный сервис или платежкой через банк.

Чтобы пополнить ЕНС по платежному поручению, реквизиты можно взять с сайта ФНС.

Чтобы налоговая знала, сколько денег списать с ЕНС, нужно сдать декларацию или уведомление об исчисленных суммах налога.

Уведомление составляется, если по платежу не сдается декларация или сдается позже срока уплаты налога.

Налоговые агенты по НДФЛ, НДС и налогу на прибыль перечисляют эти платежи в бюджет также через ЕНС.

Срок уплаты «агентского» НДФЛ — до 28 числа текущего месяца по выплатам с 23 числа прошлого месяца по 22 число текущего.

Срок уплаты «агентского» НДС за прошлый квартал – до 28 числа каждого из трех месяцев — по ⅓ от суммы налога к уплате.

Срок уплаты «агентского» налога на прибыль — до 28 числа месяца, следующего за месяцем выплаты дохода.

Вернуть переплату с ЕНС можно в большинстве случаев только по заявлению. Самостоятельно ИФНС возвращает ее только в некоторых случаях.

Срок возврата переплаты — 3 рабочих дня с даты направления в ИФНС заявления.

Подать заявление на возврат можно на бумаге — лично или по почте, а также в электронной форме — по ТКС или через ЛК на сайте ФНС.

Стоп-слова: что нельзя писать при сотрудничестве с внештатными исполнителями

Поможем избежать возможных рисков с неправильной терминологией

Узнайте, что нельзя писать при сотрудничестве с внештатниками

Заполните форму ниже и мы пришлем чек-лист на ваш e-mail:

Реклама: ООО «КОНСОЛЬ.ПРО», ИНН: 7707418148, erid: LjN8K2LCH

Начать дискуссию